Как распределяются силы на казахстанском рынке андеррайтинга

Казахстанские брокеры отчитались за второй квартал текущего года. Брокерский бизнес на казахстанском рынке представлен преимущественно деятельностью по управлению активами клиентов, собственных портфелей и брокерскими услугами для клиентов. Последние годы, наряду с комиссиями за биржевые сделки клиентов и процентами по кредитам при маржинальной торговле, весомая доля выручки брокеров генерируется также за счет доходов от услуг андеррайтинга.

Сопоставив данные из отчетов участников рынка, можно оценить вклад данного направления на общие финансовые результаты брокера. Доходы от андеррайтинга включают полученные брокерами комиссии за участие в размещении негосударственных облигаций и акций. При этом сделки с акциями на первичном рынке (через IPO и выпуск допэмиссии) происходят редко и могут рассматриваться как единичные случаи. Потому что на отечественном фондовом рынке преобладают именно долговые инструменты (объем сделок с ними на KASE в 6,5 раза больше, чем с долевыми). В этой связи динамика доходов от андеррайтинга в большей степени демонстрирует результаты работы казахстанских брокеров именно на первичном рынке корпоративных облигаций.

Доходы являются не единственным способом оценки андеррайтера. Одним из наиболее известных и регулярных источников альтернативной оценки выступает рэнкинг казахстанских андеррайтеров, составляемый российским агентством Cbonds. Методика рэнкинга Cbonds совершенствуется по сей день, но основная идея рэнкинга базируется на объеме и количестве выпусков облигаций, в размещении которых тот или иной андеррайтер принимает участие.

Итоговые результаты и компании, занимающие лидирующие позиции, сильно разнятся — в зависимости от того, какие критерии принимались в расчет. «Курсив» объясняет, как правильно трактовать статистические данные и не запутаться в их обилии.

Доминирование Freedom Broker

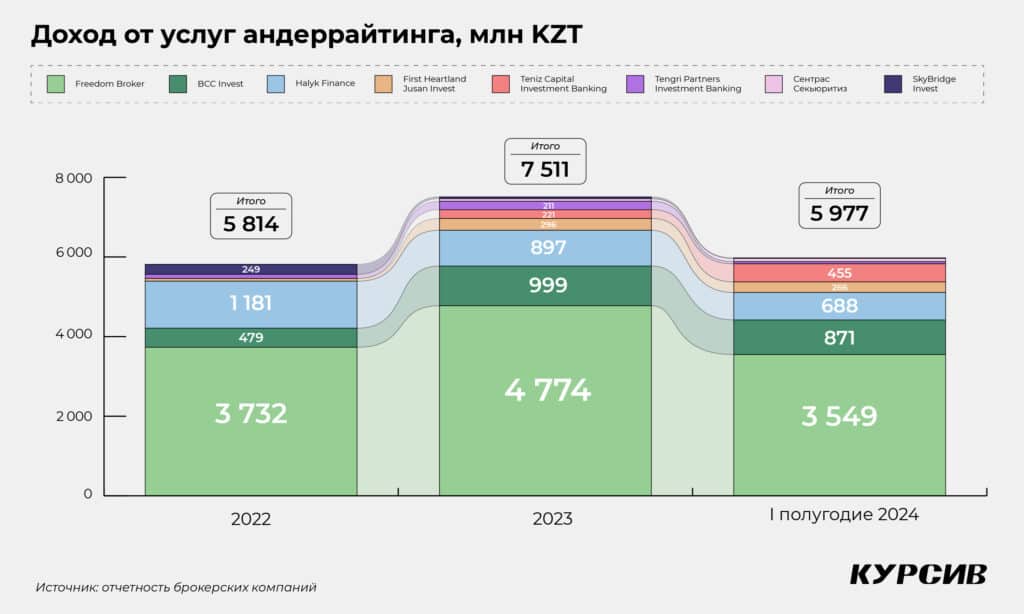

По итогам прошлого года лидером казахстанского рынка по общей величине заработанной на андеррайтинге комиссии стали брокерские компании «Фридом Финанс» и Freedom Finance Global Plc, объединенные под брендом Freedom Broker. Они почти в пять раз превзошли результат расположившегося на ступеньку ниже BCC Invest: 4,8 млрд тенге против 999 млн. На третьем месте с 897 млн оказался Halyk Finance. На Freedom Broker пришлось 63% общего дохода казахстанских брокеров от услуг андеррайтинга.

Аналогичная ситуация сложилась в первой половине 2024 года: Freedom Broker заработал 3,5 млрд тенге комиссии, что в 1,5 раза выше совокупного результата по доходам всех других андеррайтеров-участников рэнкинга Cbonds. Такая тенденция сохраняется на протяжении последних нескольких лет, что также отражается в поступательном росте совокупного дохода участников рынка — комиссия андеррайтеров выросла с 5,8 млрд тенге в 2022 году до 7,5 млрд в 2023-м.

Расположение у[АИ1] частников рынка в сводной таблице из года в год менялось. При этом тройка лидеров оставалась неизменной: Freedom Broker, BCC Invest и Halyk Finance. По итогам 2023 года Halyk Finance уступил второе место BCC Invest, при этом закрепив за собой первенство в рэнкинге Cbonds.

…и уверенное лидерство Halyk Finance

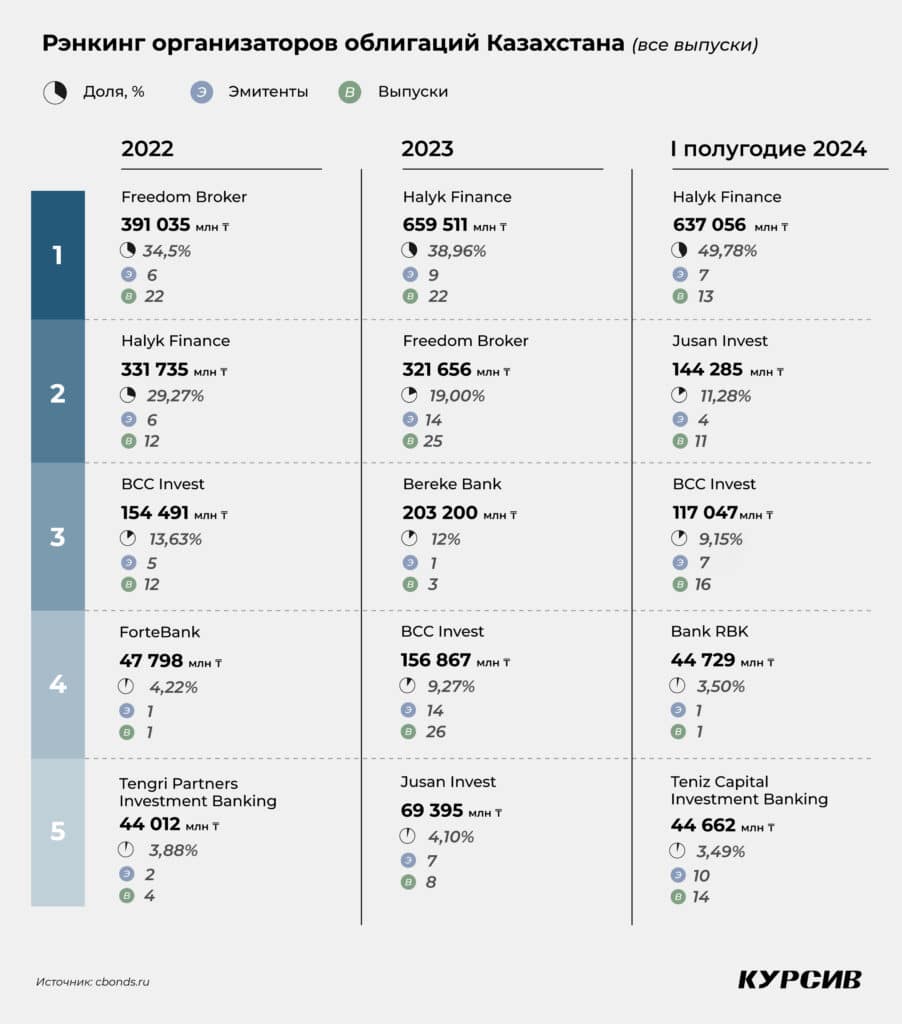

Совсем другая картина традиционно складывается, если сравнивать брокеров по количеству выпусков облигаций, в размещении которых они приняли участие, и объему привлеченных эмитентами средств. На эти критерии в своих ежегодных и ежеквартальных рэнкингах опирается Cbonds. По итогам прошлого года лидером (доля рынка — 39%) среди казахстанских андеррайтеров облигаций стал Halyk Finance, выступивший организатором размещения 22 выпусков облигаций девяти эмитентов на общую сумму 659,5 млрд тенге. При этом по данным, размещенным на интернет-ресурсе Cbonds, 69% из этой суммы или сумму эквивалентную 456 млрд тенге составили три выпуска облигаций Halyk Bank. Данные аудированной отчетности Halyk Bank несколько отличаются – сумма размещения указанных трех выпусков составила эквивалент 323 млрд тенге или 49% от общей суммы размещений Halyk Finance за 2023 год (в результатах 2022 года доля выпусков Halyk Bank и Halyk Bank Georgia составила около 45% или сумму эквивалентную 145 млрд тенге).

Идущий вторым Freedom Broker отстал в 2,1 раза: 25 выпусков 14 эмитентов на 321,7 млрд тенге и 19% рынка. На третьем месте из числа брокерских компаний — BCC Invest с 26 выпусками 14 эмитентов на 156,9 млрд и долей рынка 9,3%. Таким образом, три ведущих по объему размещений андеррайтера заняли по итогам прошлого года 67% всего рынка услуг андеррайтеров по размещениям облигаций.

В разрезе первого полугодия 2024-го доля Halyk Finance составила 49,8% при 13 выпусках на 637,14 млрд тенге. Второе место занял Банк развития Казахстана (не являющийся брокером) с долей 13,5% и объемом 172,1 млрд тенге. У ближайшего преследователя лидера из числа бтрокерских организаций, First Heartland Jusan Invest, — 11,3% при 11 выпусках на 144,3 млрд тенге. Freedom Broker — лидер по размеру комиссий за оказание услуг андеррайтера в этом периоде — занял восьмое место с 3,2% рынка и 41,2 млрд тенге, привлеченных посредством размещения девяти выпусков облигаций восьми эмитентов.

Данные за первую половину 2024 года нагляднее всего иллюстрируют расхождения при двух способах подсчетов, но они присутствуют и в более ранней статистике. В 2022-м на первую тройку андеррайтеров пришлось 77,4% всего рынка размещения облигаций. Правда, разрыв между первым и вторым местами по объему размещений оказался минимальным: 391 млрд тенге у Freedom Broker против 331,79 млрд у Halyk Finance. В то же время разрыв между первым и вторым местами при статистике доходов довольно велик.

В целом, разница в результатах при подсчете по размеру комиссий и объему выпусков объясняется просто. Достаточно понять специфику андеррайтинга.

Чем занимаются и как зарабатывают андеррайтеры

Эмиссия ценных бумаг, в том числе облигаций, довольно сложный процесс, обычно занимающий несколько месяцев. В него входят изучение рынка, оценка потенциального спроса со стороны инвесторов, выработка совместно с эмитентом условий выпуска: ставки купона, цены размещения, общего объема. Отдельная задача — «подписать» (отсюда и возник термин андеррайтинг) на размещение как можно больше покупателей. Лучше всех с ней справляются брокеры, имеющие тысячи лояльных клиентов. Некоторые внешние параметры, влияющие на успех размещения, могут меняться вплоть до последнего момента. Именно поэтому размещения часто происходят с дисконтом или премией к номинальной стоимости бумаг — определенный заранее купон может не соответствовать текущим реалиям и желаемому уровню доходности.

Сложность и многоступенчатость процесса часто приводят к тому, что в размещении участвуют сразу несколько посредников, образующих пул со строго распределенными ролями. В него входят консультанты, организаторы выпуска, менеджеры, букраннеры (составляют книги заявок). Андеррайтер — только одна из таких ролей, но для удобства в обиходе так называют всех участников размещения. При этом происходить оно может на разных условиях, от которых сильно зависит итоговый финансовый результат для всех сторон.

При размещении способом «твердых обязательств» (Firm commitment) андеррайтер выкупает у эмитента за свои деньги весь объем ценных бумаг по заранее оговоренной цене и дальше перепродает его инвесторам. В таком случае он получает хорошую комиссию от эмитента и возможность самому устанавливать цену на открытом рынке. Но в то же время он несет все риски, если хотя бы на часть бумаг покупателей найти не удастся. Такой способ является самым выгодным для эмитента, но крайне редко применяется казахстанскими андеррайтерами.

Способ «наилучших усилий» (Best efforts) предполагает, что андеррайтер приложит максимум усилий, чтобы разместить как можно больше облигаций, но при этом размещение происходит со счета эмитента и андеррайтер не несет ответственности за непроданные ценные бумаги – она переходит к эмитенту.

Кроме того, законодательство Казахстана предусматривает также возможность оказания услуг андеррайтерами любыми иными способами. Заключив соглашение по принципу All or none, андеррайтер может рассчитывать на вознаграждение только при полном размещении бумаг. Если этого не происходит, договор с эмитентом аннулируется, а комиссионные не выплачиваются.

Как видно, в зависимости от типа соглашения с эмитентом и остальными участниками процесса андеррайтер получает разные комиссионные. Не всегда большой объем выпуска облигаций, в размещении которого поучаствовал андеррайтер, свидетельствует о его внушительном доходе. Чтобы составить более объективное представление о состоянии конкретной компании и о положении дел на рынке в целом, следует ориентироваться на оба показателя.

Правда, стоит учитывать, что, как было указано ранее, данные по доходам от андеррайтинга, которые брокеры регулярно указывают в финансовой отчетности, включают комиссии за размещение не только облигаций, но и акций. Крупнейшие игроки участвовали в IPO и SPO последних лет. Среди них IPO «КазМунайГаза» 2022 года и Air Astana 2024-го, SPO KEGOC, состоявшееся прошлой осенью (формально размещение было простой допэмиссией акций, поскольку касалось только бумаг нового выпуска, при этом эмитент классифицирует сделку как SPO).

Тем не менее, даже с учетом этих поправок, такой подход вполне оправдан. Он позволяет зафиксировать преимущества разных андеррайтеров. На казахстанском рынке облигаций в последние годы уверенно лидируют Halyk Finance, Freedom Broker и BCC Invest.