Экономические настроения в Казахстане в сегменте B2С: позитивный разворот после череды квартальных снижений

Это четвертая публикация из тематической серии, посвященной ежеквартальной оценке экономических настроений казахстанцев на рынке конечного потребления (B2C Economic Sentiment) без учета крупного бизнеса. Будучи опережающим индикатором, основанным на результатах опросных исследований, данный показатель позволяет не только замерить то, что происходило с участниками рынка в рассматриваемом периоде, но и, что более важно, продемонстрировать наметившийся краткосрочный тренд на локальном рынке.

Потребительские настроения приводятся на основании результатов ежемесячного исследования «Потребительская уверенность (CCI) в Казахстане» от Freedom Finance Global (FFG), основанного на опросе 3 600 респондентов. Ситуация в бизнес-среде – на основании ежеквартального исследования «Бизнес-барометр МСБ Казахстана» (ББ МСБ) от исследовательской компании United Research Technologies Group (URTG). В рамках ББ МСБ опрашивается 500 представителей микро-, малого и среднего бизнеса из отраслей торговли, услуг, промышленности (добывающей и обрабатывающей), строительства и сельского хозяйства. Оба исследования основываются на комплексной методологии URTG.

Очередные результаты исследования демонстрируют заметное квартальное восстановление экономических настроений в стране после серьезной просадки в первые три месяца года. Драйвером такого роста послужило сезонное оживление внутреннего рынка. Это позволило отраслям, более всего ориентированным на конечное потребление, выйти на довольно высокий уровень своей деловой активности. Одновременно с этим в предприятиях промышленности и строительства не случился эффект сезонного прорыва. Более того, в промышленности продолжилась динамика на снижение.

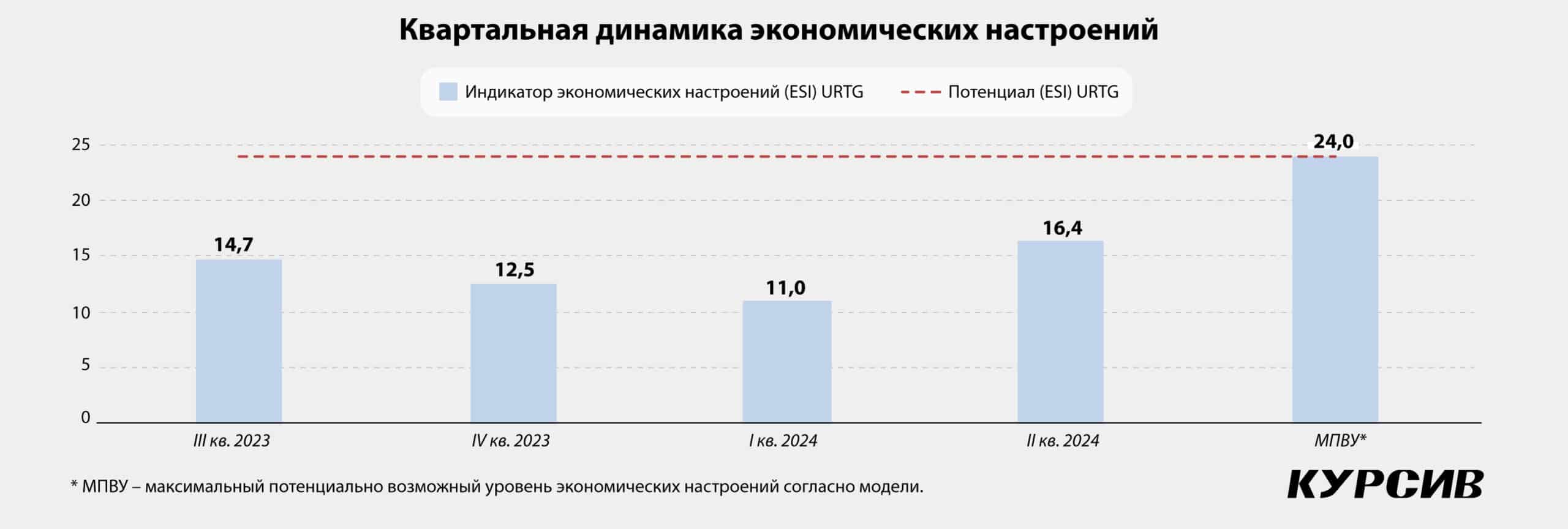

Таким образом, индикатор экономических настроений по итогам II квартала составил 16,4 балла из 24 возможных, с приростом за квартал на 5,4 балла. Это лучший результат за последние четыре квартала непрерывных замеров экономических настроений по нашей методике. Но несмотря на такое оживление, необходимо понимать, что сезонный тренд может завершиться уже в ближайшее время, корректируя настроения участников рынка вниз. Рассмотрим детальнее факторы, формирующие настроения потребителей и бизнеса.

Переход от количества в качеству или снижение выживаемости МСБ

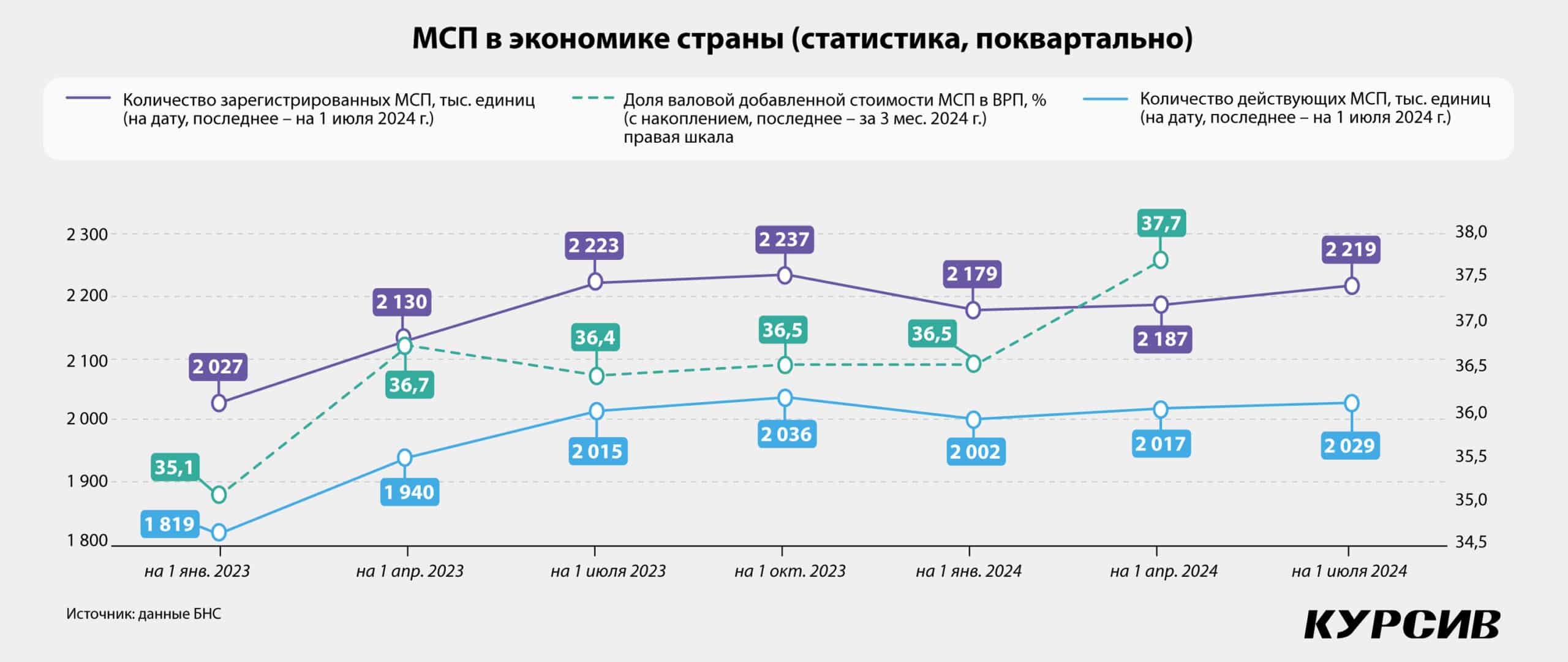

Согласно официальным данным, влияние МСБ на экономику страны продолжает расти. Выпуск продукции малыми и средними предприятиями в первые три месяца года (последние доступные данные) составил 16,8 трлн тенге (три месяца 2023-го: 13,8 трлн тенге), а валовая добавленная стоимость (ВДС) – 9,8 трлн тенге (три месяца 2023-го: 8,7 трлн тенге), что привело к росту доли ВДС МСП до 37,7% (+1,2 п. п. за квартал) от странового.

При этом наметилась тенденция увеличения объема оборотов на один субъект МСБ. Это связано с резким сокращением числа новых зарегистрированных бизнесов (5-кратное уменьшение в первом полугодии по сравнению с аналогичным периодом 2023 года: с 197 до 40,1 тыс.), что привело к общему количеству зарегистрированных МСП на 1 июля 2024 года в 2219,1 тыс. (годом ранее: 2223,5 тыс.). Также наблюдается значительное снижение перехода вновь зарегистрированных бизнесов в статус действующих (–7,4 раза полугодие к полугодию, с 196,3 до 26,6 тыс.), с общим числом действующих МСП на 1 июля 2024 года в 2028,8 тыс. (годом ранее: 2015 тыс.). Наиболее выраженные изменения произошли в I квартале.

Такая отрицательная динамика может быть связана как с усилением фискального контроля с начала 2024 года (мониторинг мобильных переводов с признаками предпринимательской деятельности и новые этапы декларирования), так и с вероятным увеличением числа закрытий и банкротств. Однако эту ситуацию также можно рассматривать как положительный тренд, отражающий переход от количества МСБ к качеству, с акцентом на более конкурентоспособных участников рынка, которые готовы адаптироваться в условиях неопределенности и высокого давления, а также обеспечивать большую прозрачность финансовых потоков. Последнее благоприятно с точки зрения социально-экономической ответственности. Тем не менее такой отбор может быть не совсем естественным (несовершенства в законодательстве все еще остаются, несмотря на ряд государственных инициатив по развитию МСБ), повышая барьеры для входа новых игроков и снижая предпринимательскую активность в стране.

Наилучшая «результативность» (условный расчет URTG, основанный на данных официальной статистики и показывающий, сколько валовой продукции в денежном выражении пришлось на одно предприятие) сохраняется в промышленности и строительстве, наихудшая – в сельском хозяйстве. Сервисные сектора (услуги и торговля), имея наибольшие обороты, демонстрируют существенное разводнение средней выручки на субъект бизнеса. В разрезе размерности продолжают лидировать СП. Но с начала года наметилась тенденция на усиление позиции ИП, с ростом их доли в выпуске продукции (до 22,8% против 12,2% годом ранее) за счет МП (доля последних упала до 60,3% против 69,2%).

Сезонный всплеск деловой активности

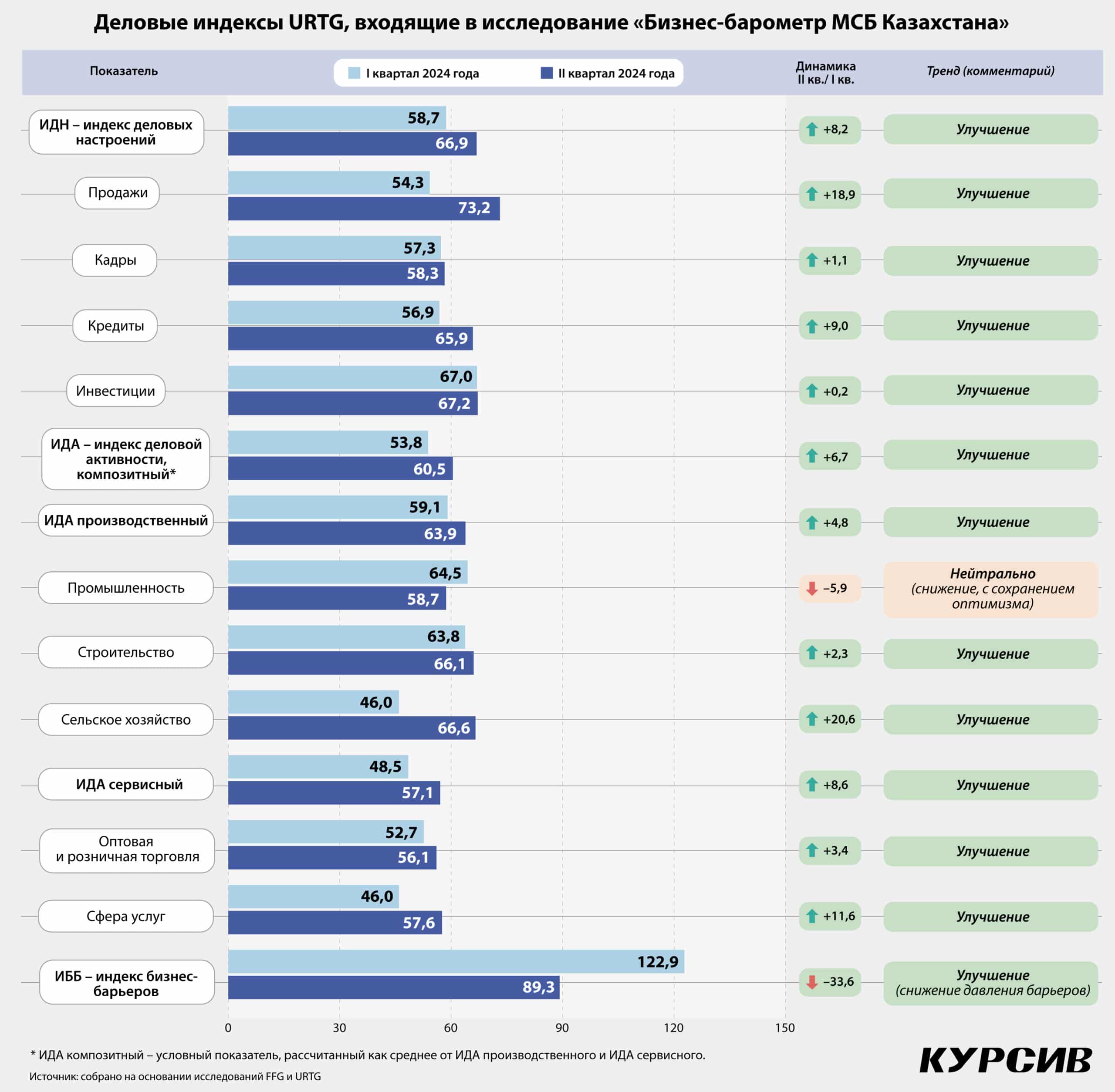

Во II квартале все деловые индексы URTG, входящие в исследование «Бизнес-барометр МСБ Казахстана» (ББ МСБ), показали значимый рост. Участники рынка еще в начале года высказывали высокие ожидания по поводу II квартала.

Исследование ББ МСБ является комплексным и состоит из трех независимых групп индексов. Первый из них – композитный индекс деловых настроений (ИДН, включает субиндексы «Инвестиции», «Кредиты», «Продажи» и «Кадры»). ИДН строится на ответах МСБ об изменениях деятельности за прошедшие и ожидаемые три месяца. Второй индекс – индекс деловой активности (ИДА) – фиксирует изменения последнего месяца по таким показателям, как новые заказы, объемы производства и закупок, сроки поставок, запасы, цены закупа/реализации и другое. Для ИДН и ИДА: нейтрально – 50 пунктов, выше – оптимизм, ниже – пессимизм. Третий индекс – индекс бизнес-барьеров (ИББ) – факторы, сдерживающие бизнес, где выше 100 пунктов – усугубление барьеров, ниже – ослабление.

В структуре деловых индексов наиболее сильные положительные изменения произошли в показателях, характеризующих выручку. Особенно значительным ее рост был в сельском хозяйстве, где субиндекс «Продажи» удвоился за квартал, достигнув 81,6 пункта. В сфере услуг выручка увеличилась на 23,2 пункта, до 73,3 пункта, в торговле – на 14,7 пункта, до 68,8 пункта. Наименьшая активность наблюдалась в строительстве (+9 пунктов, до 76,9 пункта) и промышленности (+3,7 пункта, до 71,8 пункта).

К сожалению, не представляется возможным в моменте провести сравнительный анализ результатов опроса (исследование ББ МСБ) с данными официальной статистики в разрезе отраслей, поскольку статистика по некоторым отраслям выходит с опозданием, а по другим – не является сопоставимой. Тем не менее можно рассмотреть оперативные данные от БНС по объему реализации оптово-розничной торговли МСП (в рознице, включая ИП). Тем более, что именно субиндекс «Продажи» показал самое значимое квартальное увеличение. Также отметим, что обороты МСП занимают до 90% от совокупных продаж (с учетом крупного бизнеса).

Так, результаты статданных демонстрируют согласованность с результатами опроса в части квартальной динамики внутри текущего года (розница: +20% за квартал и опт: +18,3%). Но в целом годовая динамика оказалась отрицательной (–1,5% по всем каналам продаж ко II кварталу 2023 года), что связано с сокращением продаж в рознице (–12,2%), тогда как оптовая торговля – в плюсе (+3,2%).

Одновременно с этим можно наблюдать замедление темпов реализации физического объема (с учетом крупного бизнеса). Так, ИФО (индекс физического объема – относительный показатель, характеризующий изменение количественного объема товарооборота в текущем периоде по сравнению с базисным) розничной торговли в среднем за апрель – июнь составил 105,3 против 109,5 годом ранее, а ИФО оптовой торговли – 102,2 против 111. С одной стороны это указывает на усиление инфляционных процессов в экономике в целом, с другой – на больший виток цен в оптовой торговле, чем в розничной. Что также говорит о снижении маржинальности на рынке конечного потребления.

Инвестиции

Согласно официальным данным, инвестиции в основной капитал в первом полугодии составили 6,7 трлн тенге (–0,9% г/г). Замедление темпов было более выраженным во II квартале, особенно из-за крупных предприятий. В то же самое время МСП демонстрируют рост, особенно МП (+49,3% к объемам I квартала при +6,8% у СП).

При этом результаты исследования ББ МСБ показывают, что среди представителей СП 52% опрошенных отметили планы по расширению, тогда как микро- и МП упоминали об этом в среднем на 1,4 раза реже (в среднем по ним: 38,5%). Планы на III квартал, наоборот, более скромные у СП (28,7%), чем у микро- и МП (в среднем 40,5%).

Главным источником инвестиций в основной капитал и расширение бизнеса остаются собственные средства (72% и 76,8% соответственно).

Согласно статистическим данным, наибольшие объемы инвестиций по видам экономической деятельности сохраняются в горнодобывающей промышленности (23,5%), операциях с недвижимым имуществом (21,5%), а также транспорте и складировании (16,1%). Наибольший годовой прирост – в информации и связи (+243% г/г), с сокращением в промышленности. Схожая ситуация наблюдается в результатах опроса МСБ («факт» за II квартал), с наибольшими субиндексами в промышленности (67,8 пункта) и услугах (67,2 пункта) и наименьшими в строительстве (63 пункта).

О ликвидности

Во II квартале кредиты, выданные банковским сектором экономике, заметно выросли (+1,3 раза за квартал, до 2,6 трлн тенге). Основными драйверами роста стали МП (+32%, или +492,1 млрд тенге за II квартал, до 45% доли). СП также показали хороший рост (+25,3%, или 118,5 млрд тенге, до 13%), хотя и уступили в денежном выражении крупному бизнесу (+7,3%, или 126,5 млрд тенге, до 41%).

Основная часть выданных кредитов во II квартале – краткосрочные (МП: +6 п. п., до 51% и СП: +11 п. п., до 81%). Однако долгосрочная текущая задолженность на 1 июля остается преобладающей (83% и 72% соответственно).

Смещение в сторону краткосрочного заимствования можно объяснить как более высокими ставками «длинных» денег, так и ростом потребности в оборотных средствах. Так, для МП среднеквартальная ставка в тенге по «коротким» займам снизилась до 19,4% (–0,5 п. п. к среднему I квартала) и для СП – 17,7% (–0,6 п. п.). В то же время ставки по «длинным» займам для МП выросли еще больше (+0,5 п. п., до 24,1%), хотя для СП – без особых изменений и относительно ниже (17,6%). Краткосрочные займы на приобретение оборотных средств во II квартале в 7,8 раза превосходили объемы долгосрочных займов, тогда как в I квартале такое соотношение составляло 3,7.

Подтверждают вышеприведенные выводы и результаты конъюнктурного опроса, проведенного URTG в июле. Более 38% из 500 опрошенных МСБ отметили, что предпочли бы не брать кредиты в текущих условиях, но проявили готовность к займам с господдержкой (35% опрошенных), что свидетельствует о высокой чувствительности к процентным ставкам и высокой потребности в заемных средствах. При этом долгосрочные займы предпочитали краткосрочным (19% против 7%), что указывает на вынужденное обращение за краткосрочными на фоне высоких ставок по ним.

При этом результаты исследования ББ МСБ указывают на лучшую удовлетворенность кредитами в строительстве и промышленности. Хуже всего – в торговле, представители которой больше других отметили высокие ставки и закредитованность. При этом менее всего о высоких ставках беспокоились в сельском хозяйстве, что, вероятно, связано с большей вовлеченностью отрасли в программы субсидирования.

Стоимость затрат и реализации

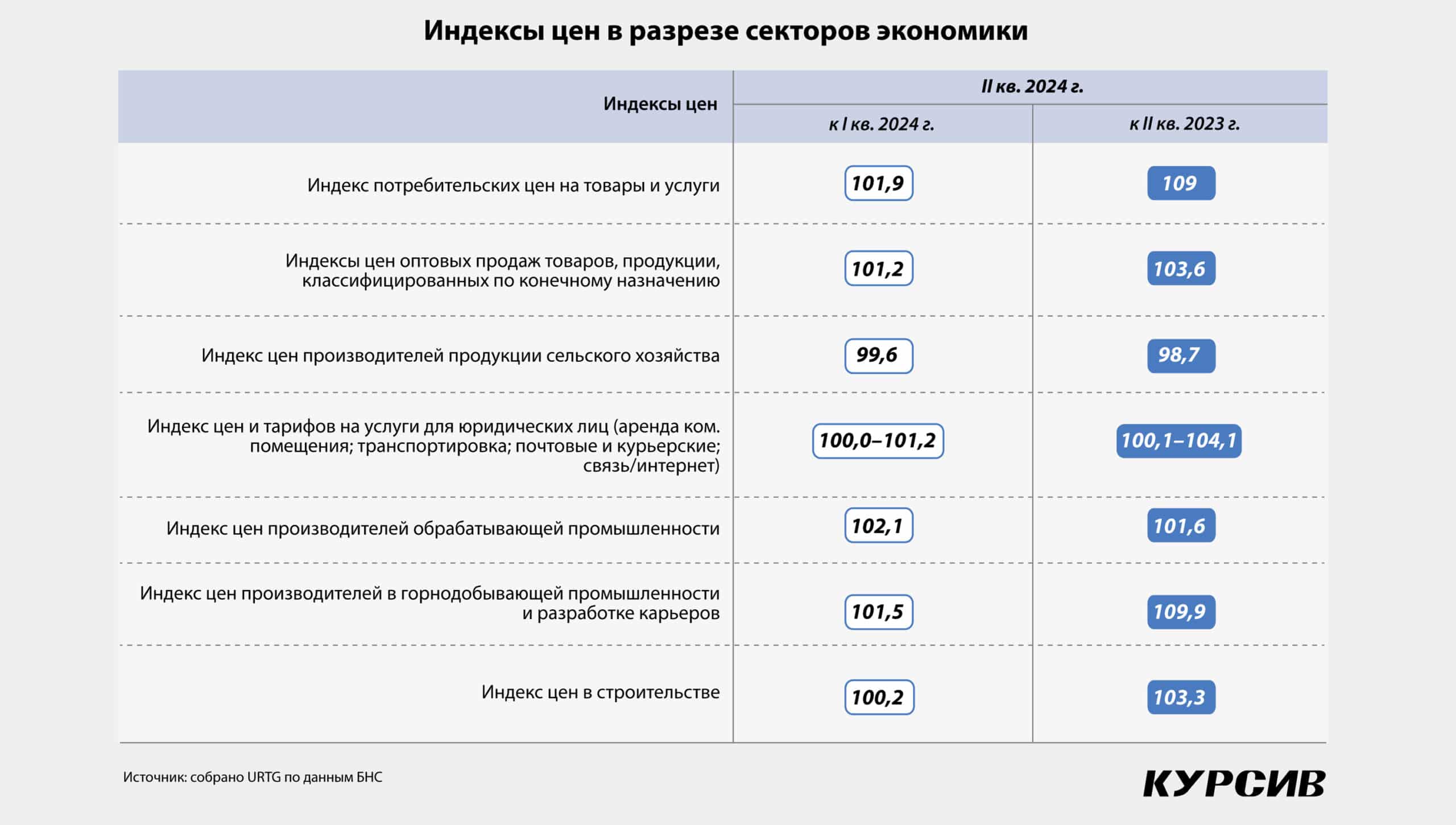

II квартал показал разнонаправленную динамику в индексах цен относительно I квартала. Замедление темпов роста инфляции наблюдалось в услугах для юридических лиц, оптово-розничной торговле (включая услуги населению) и сельском хозяйстве. Ускорение произошло в промышленности и строительстве.

Исследование ББ МСБ указывает на наличие проблем маржинальности во всех секторах. При этом ситуация более удручающей выглядит среди производственных предприятий, которым в меньшем количестве случаев удавалось отразить затраты в ценах реализации по сравнению с сервисными. Так, условный коэффициент, выражающий соотношение выручки к затратам, составил у «сервисников» – 0,85 (т. е. рост цен на выпускаемую продукцию произошел только у 48,6% опрошенных при росте цен на сырье и материалы у 57% опрошенных). У «производственников» – 0,71 (52% к 73%), с наибольшим диссонансом в промышленности (0,67). Данные по промышленности выглядят несколько противоречивыми относительно данных статистики по индексам цен, особенно в обрабатывающей промышленности.

Потребительская уверенность: инфляция, курс, покупки

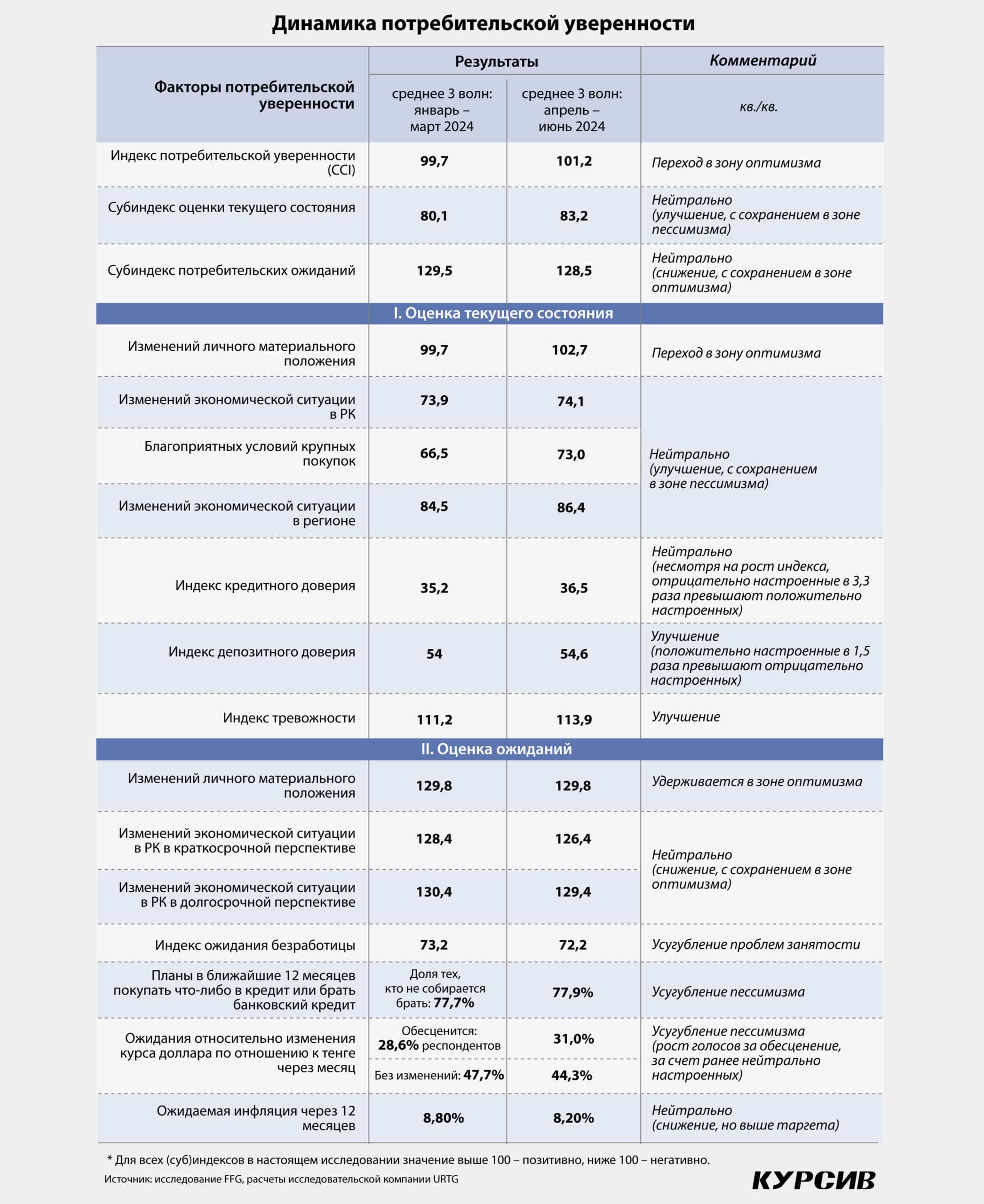

Уверенность потребителей, выражаемая через индекс CCI, в последние месяцы демонстрирует стабильный тренд на восстановление. Постепенно стали уходить весенние стресс и тревожность, с достижением в летние месяцы одних из наилучших показателей по спокойствию в этом году. Индекс CCI в июне достиг шестимесячного максимума в 103,7 пункта (в июле – семимесячного, с 104,2 пункта), оттолкнувшись от мартовского дна в 95,1 пункта, когда был зафиксирован абсолютный минимум с начала исследований (ноябрь 2022 года).

В основном рост уверенности потребителей последних месяцев можно связать со снижением инфляционного давления. Так, при снижении официальной инфляции в среднем за II квартал на 0,8 п. п. (до 8,5%) произошло снижение ощущаемой (–1,5 п. п., до 11,5%) и ожидаемой (–0,6 п. п., до 8,2%) инфляции, рассчитываемых URTG. Но обращает на себя внимание продолжающееся большое расхождение между ощущаемой и официальной инфляцией, хотя это расхождение в среднем за II квартал снизилось на 1 п. п., до 3,4 п. п.

Уверенность же населения относительно силы национальной валюты заметно снизилась в конце квартала вслед за июньским обесценением (+3,3% к среднему за май, до 455,2 USD/KZT среднемесячного значения). Однако уровень июня был все еще лучше среднего показателя сентября – декабря 2023 года (457,8–476,7). В свою очередь последние были пробиты в первой декаде августа. Респонденты продолжают ожидать большего пессимизма в горизонте одного года (+0,8 п. п., до 51,1%), чем в ближайшей перспективе (через месяц: +2,4 п. п., до 31%). Укрепления ожидают крайне малое количество респондентов (5,7–7,3%, в зависимости от горизонта ожидания).

Готовность к крупным покупкам сохраняется в зоне пессимизма, несмотря на квартальное улучшение в этом показателе (+6,4 пункта в среднем за II квартал, до 73 пунктов). Отмеченное улучшение идет синхронно с ростом доверия населения к депозитам (НБРК на 1 июля: +7,4% за квартал, до 21,7 трлн тенге). При этом наибольший прирост фиксируется по вкладам до востребования и текущим счетам (+14,2%, до 15,2% доли), где в начале года наблюдалась отрицательная динамика, что указывает на рост объема быстродоступных средств. Потребительские кредиты также росли (+6% за квартал, до 11,6 трлн тенге, или 63,2% от всех кредитов населению) и более ускоренно, чем ипотечные займы и займы на прочие цели. При этом все больше респондентов (+0,2 п. п., до почти 80%) отмечают неготовность к приобретениям в кредит в горизонте ближайших 12 месяцев. Совокупность всех этих факторов может указывать на обесценение доходов населения, вынужденного все чаще прибегать к заемным средствам, а также стремление действовать в короткую – совершать покупки в моменте, не откладывая на неопределенный срок.

Занятость и безработица

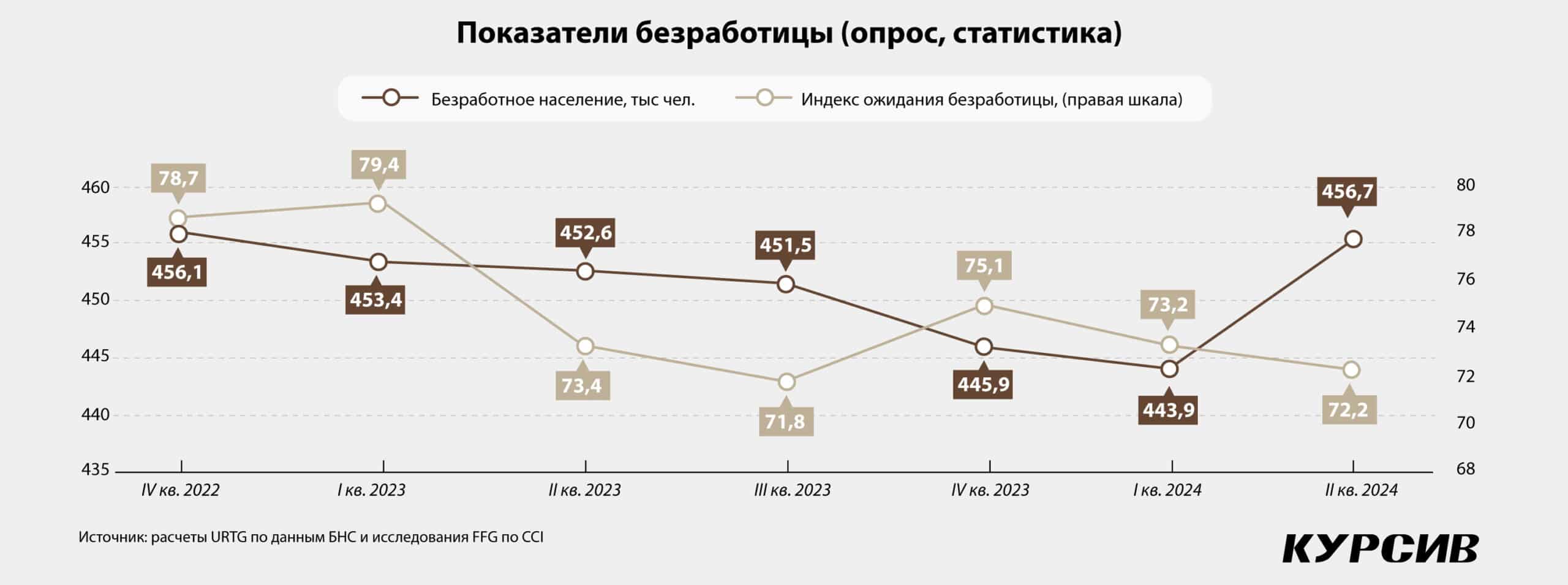

Индекс безработицы во II квартале из-за серьезной просадки в мае-июне (практически до уровня «паводкового» марта, когда индекс серьезно падал до 71,1 пункта при среднем историческом значении в 75,3 пункта) снизился до 72,2 пункта (–0,9 пункта за квартал). Так, все больше респондентов ожидают роста безработицы (41,5%) с сокращением ожидающих улучшения (13,8%).

Структура ответов населения выглядит более пессимистично на фоне результатов опроса бизнеса и данных статистики. Согласно БНС, количество безработного населения в последние месяцы увеличивалось (июнь: 458 тыс. человек, что на +1% выше значения марта и в среднем за квартал на +0,9%), а темп роста безработицы превалировал над темпом роста занятого населения (июнь: 9,3 млн человек с +0,8% к марту и +0,7% за квартал).

Представители МСБ со своей стороны демонстрируют стремление к стабилизации, все меньше закладывая какие-либо изменения в штат. Так, в планах на III квартал из 500 опрошенных доля таковых увеличилась до 70,3% против 59,4% кварталом ранее. Соответственно, сократились доли планирующих расширение (до 26,6% с 33,6%) и сокращение (до 1,9% с 8,5%). Единственная отрасль, которая демонстрирует увеличение ожидаемых сокращений – это торговля (4,2% против 3,1% кварталом ранее), где наряду с услугами и строительством ожидается менее всего расширений. При этом промышленность, имевшая более депрессивный настрой в ожиданиях на II квартал (10,6%), показала заметное улучшение в ожиданиях на III квартал (2,3%).

Перспективы

Объединенные результаты исследований в части потребительской уверенности и деловой активности показали улучшение экономических настроений. Но некоторые факторы, составляющие основу потребительского рынка, могут стать триггерами снижения экономических настроений в средней или даже краткосрочной перспективе. Это слабое материальное положение населения, проблемы ликвидности и снижения доходности бизнеса, а также актуальное для обеих сторон – рост обеспокоенностью экономической ситуацией в стране, сохраняющееся инфляционное давление, зависимость от заемных средств и рост задолженности.