Енді еліміздегі екінші деңгейлі банктердің жеке тұлғаларға несие беру тәртібі өзгереді. Өйткені қаржы институттарының клиент өтінішін жедел мақұлдауы – аса жоғары несие жүктемесіне алып келді. Бұл халықтың әлеуметтік жағдайын әлсірете бастады. Осы мәселені Президент Қасым-Жомарт Тоқаев 11 қаңтардағы Мәжіліс отырысында арнайы көтерді.

Алдымен Мемлекет басшысының сөзіне назар аударалық.

«Қаржы жүйесінің тұрақтылығы ұлттық экономиканы одан әрі дамытудың кепілі екені белгілі. Экономика өсіп, халықтың табысында алшақтық пайда болғандықтан, тұтыну несиелері айтарлықтай артты. Оның мөлшері бизнесті несиелеу көлемінен асып кетті. Халық қазіргі уақытта көп несие алып жатыр. Осыны ескерсек, бұл қаржы нарығын құбылтып, әлеуметтік тұрақсыздық қаупін тудыруы мүмкін. Үкімет жеке тұлғалардың банкроттығы туралы заң жобасын әзірлеуді бастады. Бірақ, бұл тығырықтан шығатын жол емес. Ең алдымен, шектен тыс қарыздың көбеюін болдырмау қажет. Сондықтан, Қаржы нарығын реттеу және дамыту агенттігіне Ұлттық банкпен бірлесіп, пруденциалды реттеу тетіктері арқылы нақты әрі жедел шешім қабылдауды тапсырамын» деді Тоқаев.

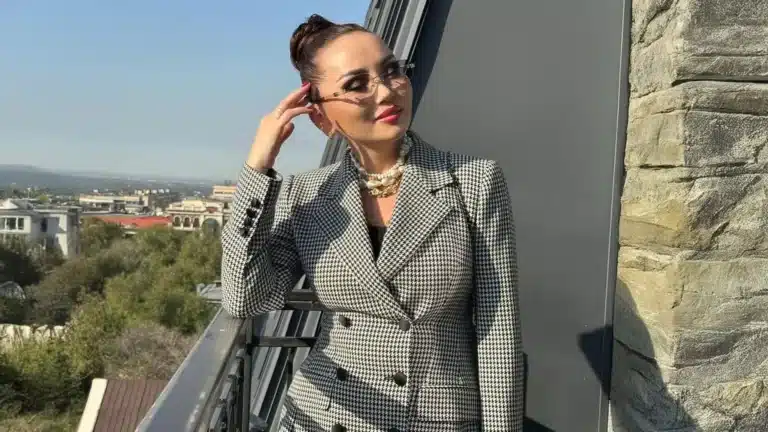

Осы орайда Қаржы нарығын реттеу және дамыту агенттігінің төрағасы Мәдина Әбілқасымова банк секторындағы ахуал тұрақты деп мәлімдейді.

«Үздіксіз қызметті қамтамасыз ету және халық пен бизнес үшін банктік қызметтерді толықтай көрсету үшін банктердің меншікті капиталы мен өтімділігінің айтарлықтай қоры бар. Банктер капиталының жеткіліктілігі ең төмен талаптардан 3 есе көп, өтімділік те реттеу мәндерінен 4 еседен асады. Халыққа және бизнеске қолдау көрсету үшін ағымдағы жылғы 10 қаңтарда Агенттік төтенше жағдайдың енгізілуі нәтижесінде зардап шеккен жеке және заңды тұлғалардың кредиттері бойынша төлемдерді кейінге қалдыру мүмкіндігін беру бойынша бұйрық қабылдады. Төтенше жағдай кезеңінде кредиттер бойынша төлем мерзімі өткен жағдайда, айыппұлдар мен өсімпұл есептеуге тыйым енгізілді, сондай-ақ шағым-талап жұмысы тоқтатыла тұрады» деді Әбілқасымова.

Оның айтуынша, Мемлекет басшысының тұтынушылық кредиттеуді реттеу бойынша нақты әрі шұғыл шаралар қабылдау жөніндегі тапсырмасын іске асыру үшін Агенттік мынадай шараларды іске асырмақ:

Біріншіден, банктердің меншікті капиталының жеткіліктілігін пруденциялық реттеу шеңберінде жеке тұлғалардың тұтынушылық кредиттері бойынша тәуекел-саралауды ұлғайту жолымен шаралар қабылданатын болады. Борыш жүктемесі коэффициентінің есептеу қатаңдатылады. Есептен қарыз алушыда тұрақты кірістің болуын дәйекті түрде растай алмайтын кірісті айқындау өлшемшарттары алып тасталады. Тәуекелге бағдарланған қадағалау шеңберінде банктерге және микроқаржы ұйымдарына қатысты тәуекелі жоғары тұтынушылық кредиттер бойынша қосымша шектеулер енгізу де қарастырылады.

Нәтижесінде банктердің төлем жасау қабілеті жеткіліксіз қарыз алушыларға кредиттер беруі шектеледі.

Екіншіден, Үкімет әзірлеп жатқан жеке тұлғалардың банкроттығы тетігі шеңберінде жеке тұлғалардың банктердегі және микроқаржы ұйымдарындағы кредиттері бойынша, оның ішінде коллекторлардың өндіріп алуына берілген проблемалық берешегін реттеу жөнінде шаралар қабылданатын болады.

Үшіншіден, Агенттік жеке тұлғалардың кредиттері бойынша пайыздық мөлшерлемелердің шекті мәндерін реттеу, сондай-ақ кредиттер бойынша сыйақының тиімді мөлшерлемелерінің есебіне қарыз алушының кез келген комиссиялары мен төлемдерін қосу бойынша шаралар қабылдайтын болады. Бұл жаңадан берілетін кредиттер бойынша халықтың борыш жүктемесінің өсуін шектеуге мүмкіндік береді.

Осы орайда, Агенттік Президент тапсырмасына сәйкес шараларды жария етпес бұрын (12 қаңтар), бізге бір күн бұрын (11 қаңтар) сұхбат берген қаржы мәселесі жөніндегі тәуелсіз сарапшы Нұржан Бияқаев банктер клиенттің қарыз жүктемесі коэффициентін міндетті түрде қарастыруы керек деген еді.

«Президенттің айтуынша, тұтынушылық несие кәсіпкерлік несиеден де озып кеткен. Әлбетте, бұл алаңдайтын мәселе. Бұл ретте Ұлттық банк пен Қаржы нарығын реттеу және дамыту агенттігіне пруденциалды реттеу механизмі арқылы нақты әрі жедел шешім қабылдауды тапсырамын деді. Бұған дейін де аталған агенттік тиісті пруденциалды талаптарды әзірледі және нарыққа ұсынды. Енді сол қалай орындалып жатыр деп банктерге құжаттық немесе кешенді тексеру жүргізуі қажет еді. Адам жетпей ме, әлде еріне ме, белгісіз. Иә, біз бәріміз де банкке барып несие алуға құқылымыз. Ал банк несие беруден бас тарта алады. Олар қарыздық жүктеме коэффициенті ережесін сақтамай отыр. Клиент болса бүгін мына банктен несие алады, ертең ана банктен тауарлық несие рәсімдейді. Банк клиент ертең төлем қабілетін жоғалтып алады ғой деп қорықпай, несие беруге мүдделі болып тұрады. Сөйткен клиенті айналасы 2-3 айдың ішінде төлем мерзімін кешіктіре бастайды» деген еді.

Сарапшының айтуынша, қарыздық жүктеме коэффициентін есептеу қиын емес. Мәселен, азаматтың жалақысы 100 мың теңге болса, оның несие төлемі және басқа да ресми шығыны жалақысының жартысынан аспауы керек. Эксперттің айтуынша, Агенттік қатаң шешім қабылдап, айыппұл салған кезде ғана банктер артық несиелеуден аяғын тарта бастайды.