Жасанды интеллект барлық дерлік салаға қосылып жатыр. Соның ішінде FinTech-те қарқыны өсіп келеді. Мәселен, AI (жасанды интеллект — авт.) көмегімен төлемдерді өңдеу, клиенттерді қолдау, шот жіберу секілді операциялар іске асырылады. Бұл дегеніміз — процестердің автоматтануы. Kursiv Media тілшісі қаржы саласындағы жасанды интеллектінің қолданылу аясы, мүмкіндіктері мен кедергілеріне шолу жасап шықты.

Жасанды интеллектінің қолданылу үлгілері

- Қаржы мониторингі және антифрод. Жасанды интеллектіні қаржылық алаяқтың алдын алу үшін қолданады. Ол үшін жеке және заңды тұлғалардың біртүрлі әрекеттері есепке алынады. Сол арқылы алаяқты тануға болады.

- Скориң жүйесі. Есіңізде болса, осыдан бірнеше жыл бұрын клиенттердің өтінімдеріне қатысты шешім қабылдау үшін бірнеше күн, тіпті апта қажет болатын. Ал қазір ол процесс жеңілдеді. Ірі бизнес иелері кредит алуға өтінім жіберсе, ол тіпті айлап қарастырылуы мүмкін еді. Бүгінде оның бәрін жасанды интеллект қарастырады. Сөйтіп клиент өтінім жіберген соң санаулы минуттың ішінде шешім қабылданып, егер мақұлданса, ақша да шотқа демде түседі. Бәрі қашықтан, мобайл қолданба не сайт арқылы жасалады. Ешқандай бюрократияның қажеті жоқ.

- Дыбысты көмекшілер мен чат боттар. Клиент банктің чатына не колл-орталыққа хабарласқанда қолданылады. Дыбысты робот қосылғалы бері кеңес алу процесі де тездете түскен. Айталық, бұрын мұны қызметкерлер жасаған кезде клиенттер ұзақ күтетін. Ал қазіргі таңда қажет сұрақтарға жауапты роботтар береді. Бұл — клиентке ғана емес, банктерге де әжептәуір үнем.

- Банкоматтарға қызмет көрсету. Жасанды интеллект банкоматтардың жүктемесін бақылап отырады. Осылай инкассация шығындарын азайтады.

- Құжаттарды өңдеу. Жасанды интеллект клиенттер шот ашып, банк операцияларын жасаған кезде тұлғаны тани алады. Сөйтіп автомат түрде деректерді енгізіп отырады. Әрі бұл процесс өте жылдам жүреді.

Қандай қауіп болуы мүмкін?

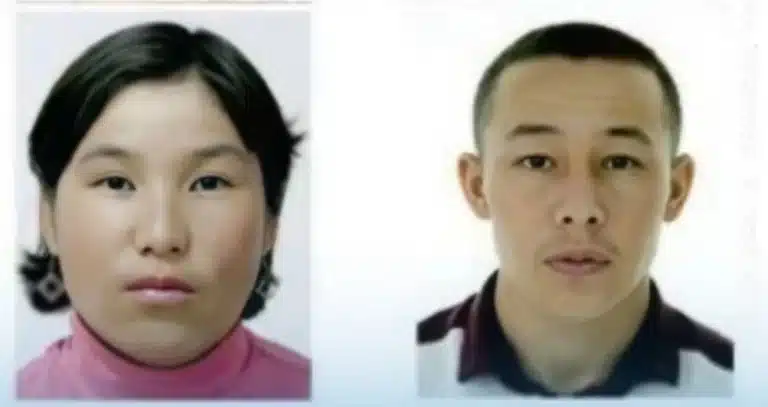

Жасанды интеллект енгізілген кезде қоғамда «мұның қаншалықты зияны болады?» деген сұрақтың аясында талқы жасайды. Финтехте де бұл мәселе бар. Этика тұрғысынан да, экономикалық салдары жағынан да қауіп болуы ғажап емес. Мысалы, барлығын жасанды интеллектіге тапсырған соң, жұмыс орны қысқарады. Болмаса, алгоритмдер жұмысында ауытқу болуы мүмкін. Сол секілді оған шешім қабылдауды үйреткенде әлдебір бейәдеп шешімдер болмауы керек. Айталық, кредит берерде ұлтына не нәсіліне қарап шешім қабылдамауы қажет дегендей.

Жүйе болғандықтан, кейде ол істен шығып қалады. Осылайша адамға не қоғамға қауіп төндіруі мүмкін. Көбіне жасанды интеллект қабылдаған шешімді нақты түсіндіру қиын болады. Мүлдем мерзімі кешіктірілген қарызы жоқ адамға кредит мақұлдамай қойып жатады. Сол сияқты басында кредиті көп адамға кезекті рет рұқсат беруі мүмкін. Мұның бәрі жасанды интеллект технологиясын қолданатын жүйелерге деген сенімсіздік тудырады. Жалпы алғанда AI модельдерінің жұмысы нәтижесі көлемді мәліметтерден тұрады. Ішкі де, сыртқы да көптеген деректі сіңіреді. Соның нәтижесінде әлдебір шешім қабылданады. Сондықтан ақпараттық қауіпсіздік мәселесіне келгенде де жоғары талап қойылады. Жеке мәліметтердің желіде «жүзіп жүрген» кезі бұған дейін аз болған жоқ.

Қаржы саласындағы AI болашағы қандай?

Жасанды интеллектіні енді-енді енгізіп жатқандықтан, Қазақстанда скориң жүйесі, клиенттерді қолдау боты секілді бағыттар кеңінен қолданылады. Әйтсе де, әлемдік финтехте ауқым әлдеқайда кеңейген. Айталық, қызметтің не өнімнің клиентке ұнап-ұнамағанына дейін жасанды интеллект анықтайды. Осылайша эмоциялық нейрон желісі дамып жатыр. Машинаны үйрету технологиясы арқылы жүйе клиент жасаған транзакциялардағы олардың мінез-құлық паттерндерін есепке алып, танып отырады. Сол арқылы оның қандай өнімге қызыққанын бақылап, біле алады. Сол ақпараттарға сүйене отырып, әр клиенттің жеке қалауы анықталып, ескеріледі. Айталық, инвестиция туралы ақпарат алып оқыған адамға инвестициялық өнім ұсынылуы мүмкін.

Осындай ұсыныс модельдері клиенттерге жеке нұсқаулық жасауға мүмкіндік береді. Мәселен белгілі бір уақыт сайын жасап отыратын қадамдарын еске салып отырады. Пин-кодты бірнеше рет қате терген кезде жүйе идентификация жасатып, егер ол адам шынымен құпиясөзді ұмытып қалған болса, растаған соң жаңа пин-код ойлап тауып, баптауға мүмкіндік беріледі. Мұның бәрі клиенттің мәселесін дереу түсініп, шешуге көмектесу үшін жасалады. Яғни кейінгі кездері персонализация технологиясына баса назар аударылып отыр. Қазіргі таңда қазақстандық банктерде клиентке ыңғайлы канал арқылы байланысу технологиясы қосылған. Біз бұл ретте чат боттар туралы айтып отырмыз. Мысалы нейрон желілеріне негізделген чат-боттар түрлі мессенжер арқылы қызмет көрсетеді. Мобайл қолданбада ғана емес, Telegram және WhatsApp арқылы да боттарға сауал қойып, егер жауабын алмасаңыз, қаржы кеңесшісіне қосады.

Жасанды интеллекті арқылы жүзеге асырылатын location intelligence деген жаңа технология бар. Бұл технология жаңа бөлімше ашатын кезде қай жерден ашқан дұрыс деген шешім қабылдауға көмектеседі. Банктің барлық бөлімшесі туралы деректерді өңдеп, адам қаншалықты көп келетінін, әлеуетін есептейді. Бәрінің негізінде клиенттердің белсенділігі жатыр. Бәсекелес банктердің клиенттерінің де, көшедегі тарфиктің де, тұрғын санының да деректері де — бәрі есепке алынады. Осындай статистикалық ақпаратқа сүйене отырып, жаңа бөлімше локациясы анықталады.

Келесі бір жаңашылдық — қызметкерлердің жұмыс уақытына қатысты. Сатумен айналысатын қызметкерлерге жасанды интеллект жұмыс кестесін жасап береді. Мысалы біреу түске дейін өнімді жұмыс істейді, біреу таңертең мүлдем жұмысқа құлықсыз болады. Жасанды интеллектіге негізделген жүйе қызметкердің кестесін шолып шығады да, сауда көрсеткішін бағалайды. Сөйтіп тиімділігін арттыру үшін қолайлы жұмыс кестесін жасап береді.

Қандай кедергілер бар?

Бұған дейін айтқанымыздай, жасанды интеллект технологияларының дамуына басты кедергі — машинаны үйрету үшін дербес деректерді жинау және алмасу кезінде заң талаптарын түгел сақтау және азаматтардың деректерін қорғау. Банк саласында бақылау өте қатты болғандықтан, бұл мәселені реттеу де оңай емес. Ауқымды жұмыс атқарылуы керек. Одан кейінгі кедергілер қатарында білікті мамандардың тапшылығы. Соның ішінде, Қазақстанда бұл мәселе күйіп тұр. Өте көп көлемді мәліметті өңдеп, әлдебір мәселенің шешімі болатындай жүйе жасай алатын дата-сайентистер қажет. Қазіргі таңда бұл мамандарға деген сұраныс еселеп өскен. Мысалы, бизнес иелерінде яки банктерде клиенттердің мінез-құлқына, істейтін әрекеттеріне қатысты өте көп мәлімет бар. Бірақ сол жиналған ақпаратты қалай қолдану керегін білмейді. Өйткені дата-сайентистер аз. Осы сынды кедергілер ретке келсе, финтехте біраз процесс жеңілдейді. Жасанды интеллект бәрін өзі-ақ істей беретін жүйе емес. Оны үйрету үшін осы саладағы алгоритмдер мен құралдарды түсіну керек, экспертиза жасалуға тиіс. Сонымен қатар банк процестерінен де хабардар болу шарт. Одан кейінгі кедергі — жасанды интеллект шешімдерін жасайтын және үйрететін сенімді инфрақұрылымның болмауы. Мұның құны да арзан тұрмайды.