Фото: shutterstock.

Қарыз болмаудың қағидасы

2015–2016 жылдардағы «Самұрық-Қазына» Ұлттық әл-ауқат қорының борыштық дағдарысынан кейін, Үкімет квазимемлекеттік сектор компанияларының (КМС) сыртқы қарызын шектеуді қолға алды. Ол кезде дефолтқа жол берілмеді, алайда бұл жағдай қоғамда қатты талқыланды. Үкімет депутаттар мен сарапшылар қауымдастығы тарапынан көп сынға ұшырады.

2017 жылдың қыркүйегінде Қазақстан үкіметі Квазимемлекеттік сектордың сыртқы қарыздарының көлемін келісу қағидаларын бекіту туралы қаулыны қабылдады. Онда квазимемлекеттік сектордың «сыртқы қарызының шектік көлемін белгілеуді» бекітті. Көрсеткіштер туралы Экономика министрлігі есеп беріп, Үкіметке мәліметтерді жіберіп отырды. Бұл ретте міндеттемелерді орындау КМС субъектілерінің өзіне жүктелді.

Үкімет «бюджет параметрлері өзгерген жағдайда немесе квазимемлекеттік сектор үшін түзетілген қарыз алу жоспарлары негізінде» КМС-ның сыртқы қарызы бойынша лимитті өзгерту құқығын өзіне қалдырды. Басқаша айтқанда, бұл формат квазимемлекеттік компанияларды шектемей, тек қарыз көрсеткіштерінің өзгеруі туралы Үкіметті хабардар етуге міндеттеді.

2018 жылдың сәуірінде Үкімет Квазимемлекеттік сектордың сыртқы және ішкі қарыздарына мониторинг жүргізу және бақылау қағидаларын бекіту туралы басқа қаулыны қабылдады. Бес жылда бұл қағидалар үш рет жаңартылды. Соңғы рет осы жылдың шілдесінде жаңартылған. Құжатта резиденттер алдындағы міндеттемелердің барлық көлемі емес, тек қарыздар туралы сөз болып отырғаны көрсетілген. Бірақ та әңгіме нақты өлшемге келгенде «қарыз» сөзі қолданылады.

Сонымен қатар КМС субъектілері тоқсан сайын Үкіметке алынған қарыздар, шығарылған үлестік қағаздар жайы, нақты қарыз, оларды өтеу бойынша төлемдер туралы есеп беруге міндетті. Тағы бір ескеретін жайт – алдағы бес жылға қарыз тарту жоспарын да ұсынады.

Қаулы қолданылған уақыт ішінде айтарлықтай өзгеріс тек лимиттерге қатысты болды. Бастапқы құжатта мемлекеттік борыш пен МСК берешегінің шекті мәні ЖІӨ-нің 60%-ы мөлшерінде белгіленген, ал мемлекеттік және квазимемлекеттік секторлар берешегінің сыртқы құрамдас бөлігі ҚР Ұлттық қоры активтерінің көлемінен аспауға тиіс. Қолданыстағы қаулыда мемлекеттік жиынтық қарыздың және КМС қарызының лимиті ЖІӨ-нің 53,2% деңгейінде белгіленді. КМС-ның берешегінің жоғарғы шегі ЖІӨ-нің 21,2%-ынан жоғары болмауы керек, ал мемлекеттің және КМС-ның жиынтық сыртқы міндеттемелері Ұлттық қор активтерінің 75%-нан жоғары болмауы керек.

Қағидаға енгізілген соңғы түзетулер қолданыстағы Мемлекеттік қаржыны басқарудың 2030 жылға дейінгі тұжырымдамасына сілтеме жасап енгізілген.

Мемлекет тарапынан барынша назар аударылғанына қарамастан, жарияланған негізгі құжаттарда КМС-ның қарыз көрсеткішінің орындалуы туралы мәліметтер жоқ. Қазақстан Республикасы Қаржы министрлігінің статистикалық бюллетені тек мемлекеттік және мемлекет кепілдік берген қарызды көрсетеді. Қазақстан Республикасы Ұлттық Банкінің сыртқы қарыз туралы есептері мемлекет бақылайтын ұйымдардың (50%-дан астам меншік құқығы бар заңды тұлғалар) міндеттемелерін егжей-тегжейсіз көрсетеді. Жоғары аудиторлық палата республикалық бюджет қаражатын пайдалану туралы өзінің жыл сайынғы есебінде тек «2023 жылғы 1 қаңтардағы жағдай бойынша барлық КМС-ның қарыз көлемі 2021 жылға қарағанда 13,8%-ға артып, 19,7 трлн теңге болғаны» жайлы көрсеткен. Бұл қарыздың жартысынан көбі ҰӘҚ-ға тиесілі.

Шектен шықпау

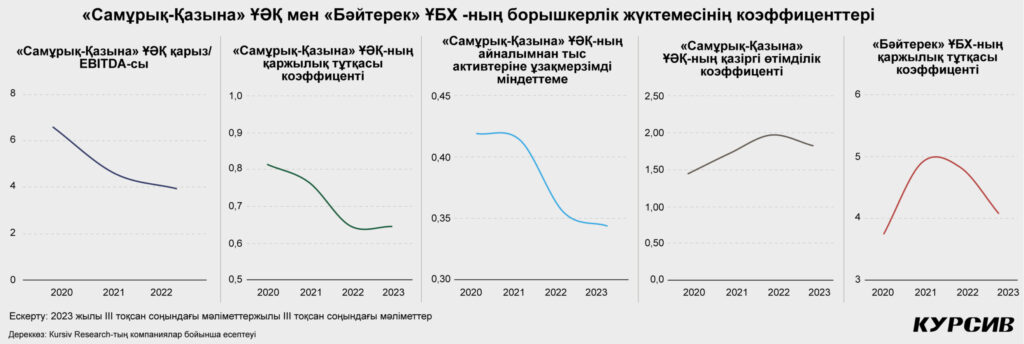

Квазимемлекеттік сектор субъектілерінің басым бөлігі – «Самұрық-қазына» ҰӘҚ мен «Бәйтерек» ҰБХ-ға шоғырландырылған. «Самұрық-қазынада» нақты сектор компаниялары, екінші холдинг – «Бәйтеректе» қаржылық институттар біріктірілген.

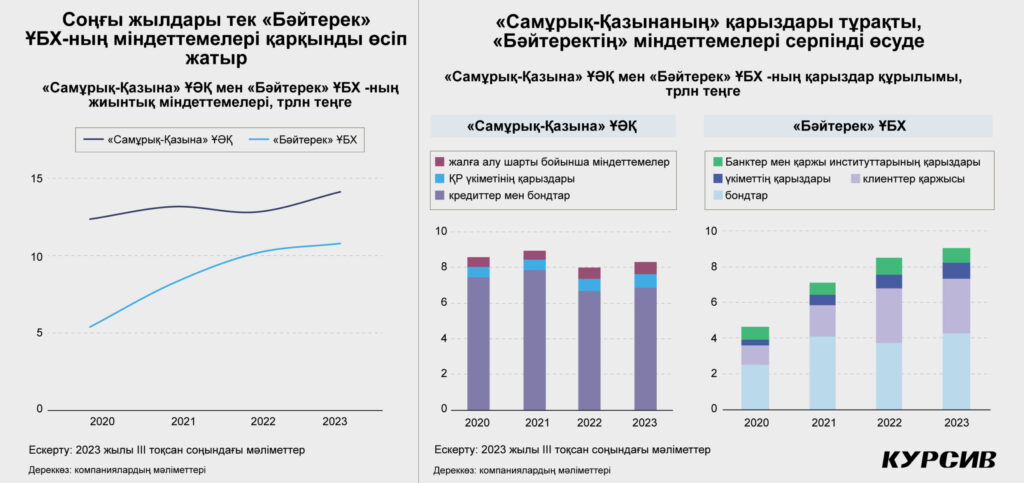

Егер пандемиядан кейінгі (2020-2022) жылдардағы жағдайға баға беретін болсақ, ҰӘҚ міндеттемелері тек 14%-ға, ал ҰБХ-ныкі екі есе өскен. Бұл динамика «Самұрықта» үлкен құрылымдық өзгерістер болмағанымен түсіндіріледі. Ал «Бәйтерекке» басқа мемлекеттік холдинг – «ҚазАгро» активтері берілген. Сондай-ақ мемлекеттік бағдарламалар бойынша міндеттеме көлемінің артуы «Бәйтеректің» қарызын да өсірді.

Екі холдингтің жиынтық міндеттемелері белгіленген лимитке (21,2% ЖІӨ) сай болмады. 2020 жылы жоғары шек 15 трлн болғанда, жиынтық міндеттемелер 17,7 трлн (ауытқу 18%), 2021 жылы 17,8 трлн болу керек кезде КМС қарызы 21,3 трлн (ауытқу 20%) болған. Лимит 22 трлн болған 2022 жылы қарыз көрсеткіші 22,9 трлн теңгеге (ауытқу 4%)жеткен.

2023 жылдың III тоқсанының соңында екі холдингтің міндеттемелер құрылымындағы қарыздарды жеке қарасақ, ҰӘҚ-ның барлық міндеметтемесі 59%, ал ҰБХ-да 44%. «Самұрықтың» қарызы бар болғаны 8,3 трлн теңге. Мұның ішінде берілген кредиттер, шығарылған үлестік бағалы қағаздар (барлық міндеттемелерден 49%), ҚР үкіметінің қарыздары (6%), жалға беру шарты бойынша міндеттемелер (5%) бар. «Бәйтеректің» қарызы 4,8 трлн теңге. Бұл облигациялар (барлық міндеттемелерден 40%), клиенттердің қаражаты (міндеттеменің 29%-ы; негізінен Отбасы банк салымшыларының ақшасы), үкіметтің қарызы (8%), банктер мен қаржы институттарының қарызы (7%).

«Самұрық-Қазына» мен «Бәйтеректің» жарияланған қаржылық көрсеткіштеріне талдау жасау – екі холдингте үкіметпен келісілген лимитті сақтамайтынын көрсетеді.

«Самұрықтың» шетелдік валютадағы қарыздарының қаржылық есеп-қисабынан байқағанымыздай, қарыз көлемі 2020 жылдан бері 14%-ға азайған. Kursiv Research есептеуінше 5,2 трлн теңге. Ал 2024 жылға белгіленген жоғары шек 5,7 трлн теңге. Қазіргі және жоспардағы көрсеткіш арасындағы алшақтық шамамен 10%.

2023 жылдың III тоқсанының соңында кредиттер мен бондтар түріндегі қарыздар 4,6 трлн теңгеге жуық. 2020 жылдан бері шетелдік қарыздардың көлемі 18%-ға қысқарған. Бұл алдында шығарылған бондтарды төлеу және кредиттер тарту арқасында қолжеткізілген нәтиже. ҰӘҚ есебінде 2020 жылы холдинг 902 млн долларға (420 млрд теңгеге сай) және 185 млн швейцариялық франкке (83 млрд) еурооблигацияларды өтегенін хабарлайды. «Самұрық» Eximbank қарызын 604 млн долларды (260 млрд теңге) мерзімінен бұрын жапқан. Unicredit Tiriac Bank, ING Bank, BCR және Raiffeisen Bank-тен 191 миллион долларға (88 миллиард теңге) синдикатталған қарызды ішінара өтеді. Сондай-ақ төледі. ВТБ мен Сбербанктің жалпы сомасы шамамен 100 млрд теңгеге болатын рубль және теңгедегі кредиттерін мерзімінен бұрын төледі.

2023 жылы «Самұрық» айналымды қаржыландыруға 290 млн доллар(131 млрд теңге), жүк және жолаушылар локомотивтерін сатып алуға 204 млн еуро (100 млрд теңге) тартты. «Самұрық» балансында жалға алу шарттары бойынша шамамен 648 млрд теңге валюталық міндеттемелер бар. Бұл «Эйр Астана» әуе кемелерінің лизингі (2020 жылмен салыстырғанда +26%).

Шетелдік қаржыландыру көбіне мемлекеттік қаржыландырумен ауыстырылуда. Мысалы, осы жыл ішінде «Самұрық» Достық – Мойынты учаскесіндегі екінші теміржол жол құрылысын қаржыландыру үшін 74 млрд теңгеге (шынай бағасы – 59 млрд) облигациялар орналастырды. Бағалы қағаздарды Қазақстан Республикасының Ұлттық қоры сатып алды. Ал 15 млрд теңге айырма үкіметтің қарыздары бойынша дисконт ретінде көрсетілді, оның ішінде Ұлттық әл-ауқат қорының балансында 795 миллиард теңге бар.

Қаржы есебінен «Бәйтеректің» шетел валютасындағы қоржыны айтарлықтай аз, 650 млрд екенін көруге болады. Бұл ретте 2024 жылға арналған резидент еместер алдындағы қарыздың жоғары шегі 2,3 трлн теңге, айырмашылық – 72%. Бұл соманы 410 млрд теңгенің еурооблигациялары құрап отыр, сонымен қатар бірнеше кредит бар. 2021 және 2022 жылдары ҰБХ Қытайдың мемлекеттік даму банкінен 2021 жылы 155 млн доллар және 2022 жылы 104 млн доллар қарыз алған. Теңгеге шаққанда 66 млрд және 48 млрд теңге. 2022 жылы Қытайдан тағы бір кредит – China Construction Bank Corporation-нан 100 млн доллар (46 млрд теңге) алған. Сонымен қатар басқарушы холдинг 2022 жылы JPMorgan Chase Bank N.A.-тен 120 млн доллар (55 млрд теңге) тартқан. Алайда «Бәйтеректің» шетелдік валютадағы міндеттемелері құрылымында тек доллармен алған қарыздар ғана емес рубльмен алғандар да бар. 2022 жылы холдинг ЕАДБ-дан 40 млн рубль қарызға алып 2023 жылдың ақпанында жапқан. Тағы бір ЕАДБ-дан алынған 4 млрд рубль қарызды (28 млрд теңге) қазақстандық тарап 2027 жылдың соңына дейін жабу керек.

Бақылаудың қиын тәсілдері

Квазимемлекеттік сектор субъектілерінің қарыздарын бақылау – қазақстандық мемлекеттік басқаруда жүйелі мәселе бар екенін көрсетеді. Біріншіден, көптегеген мемлекеттік бағдарламалар сияқты бекітілген көрсеткіш бойынша ілгерілеу ашық қадағаланбайды. Бұл квазимемлекеттік сектор компанияларының шенеуніктері мен топ-менеджерлері үшін көптеген «мүмкіндіктерге» жол ашады.

Екіншіден, шектеу ережесі мен лимиттерін қайта қарау жиі болады. Ал бұл КМС топ-менеджерлері кредит тәуекелін басқаруды қаншалықты мән беретінін және шенеуніктер лимиттерді қаншалықты дұрыс есептейтіні туралы нақты қорытынды жасауға мүмкіндік бермейді.

Үшіншіден, реттеудің өзі қызық құрылған. Яғни үкіметтен берілетін лимиттер соншалықты қатаң болғанымен, олар шектеу бола алмайды. Квазимемлекеттік компаниялар мен үкімет лимиттерді кез келген уақытта өзгерте алады.

Төртіншіден, үкіметтің жыл сайын бекітетін реттеу ережесі артық сияқты. Өйткені бақылау «Самұрық» пен «Бәйтеректің» директорлар кеңесі арқылы іске асу керек. Бақыланып та жатқан шығар. Ал ол жерде директорлар кеңесінің төрағасы лауазымында премьер-министр, ал экономика министрі мүшесі екенін де естен шығармаған жөн.