Қытайдағы өндірістік қызмет алты айда алғаш рет өсті. Ал ETF дамушы елдердің акцияларына миллиардтаған инвестиция салуды көздесе, хедж-қорлар Еуропадағы құнды қағаздарға қарқынды түрде қаржы салмақ.

ETF дамушы елдердің акцияларына миллиардтаған инвестиция салады

Қазіргі уақытта инвестицияның ең танымал бағыттарының бірі – дамушы нарыққа бағытталған биржалық сауда-саттық қорлары. Bloomberg-тің жазуынша, осындай ETF-ке тартылған қаражаттың жиынтық көлемі бір жылда үштен екіге және өткен айда 50%-ға өсті. Яғни 348 миллиард долларға жетті.

ETF-тің дамушы нарықтың құнды қағаздарына басымдық жасауының көптеген себебі бар. Бұл қағаздар АҚШ-тағы ұқсас акциялармен салыстырғанда шамамен 43% жеңілдікпен саудаланады. Инвесторлар төлемдердің төмендеуіне байланысты дамып келе жатқан активтерге ставка жасайтын ETF-ке ақша салады.

Алайда инвесторлар қытайлық акцияларға инвестиция салу кезінде тәуекелдер туралы ескертіп отыр. Биржалық сауда-саттық қорлары мұндай қағаздарға қаржы салуда сақ болуға тырысады.

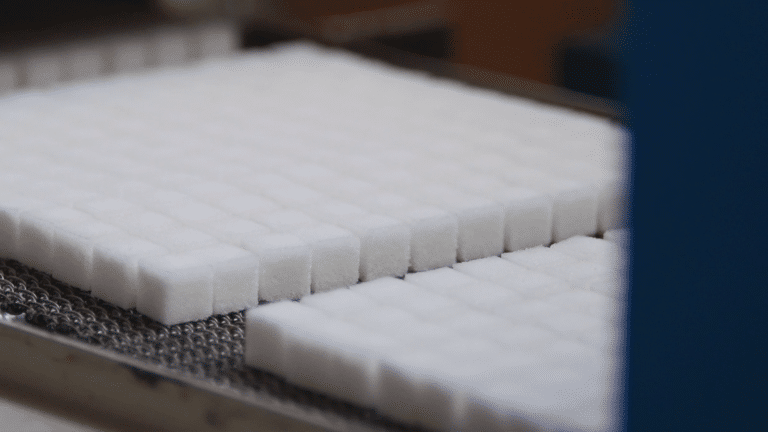

Қытайдағы өндірістік қызмет алты айда алғаш рет өсті

Қытай өндірістік секторындағы PMI индексі наурыз айының қорытындысы бойынша 50,8-ге дейін өсті, деп хабарлады Ұлттық статистика бюросы. Бұл көрсеткіш экономистердің болжамынан асып түсті (50,1). Ал тұтастай алғанда елдегі өндірістік белсенділік 2023 жылдың қыркүйек айынан бастап алғаш рет өсу аймағына шықты. Бұл әлемдегі екінші ірі экономиканың тұрақтануының белгісі, деп жазды Bloomberg.

Өндірістік емес белсенділік көрсеткіші 53 пайызға дейін көтерілді. Бұл деректер елде 2024 жылдың басында пайда болған экономикалық өсу үрдісі жалғасып жатқанын көрсетеді.

Қытай үкіметі жыл қорытындысы бойынша, ЖІӨ өсімін шамамен 5% деңгейінде болжап отыр. Алайда көптеген экономист жылжымайтын мүлік секторының ұзаққа созылған құлдырауы мен дефляциялық қысым жағдайында бұл көрсеткіш қол жетімсіз деп санайды.

Акция бес жылдағы ең жақсы нәтижені көрсетті. Әрі қарай не болады?

Yahoo Finance талдаушылардың II тоқсанға арналған болжамдарын жариялады. Жыл басы АҚШ қор нарығы үшін 2019 жылдан бергі ең жақсы көрсеткіш болды.

Айта кетерлігі, бағаның өсуі экономикадағы оң өзгерістерге бейім салаға қарай ауысты. : Инфляцияның бірте-бірте төмендеуінен АҚШ экономикасының одан әрі нығаюынан үмітті шикізат және өнеркәсіптік компаниялардың акциялары өсуде.

Алайда кейбір сарапшылар S&P 500-де бес айлық өсуден кейін төмендеу басталуы мүмкін деп санайды. Citi-дің АҚШ акцияларының стратегі Скотт Хронерт индекстің 5100-ге дейін төмендеуін болжады (қазіргі деңгей – 5254). Ол экономикалық өсімнің тұрақты болып қалатындығын растауды күтіп отыр.

JPMorgan компаниясының бас нарық стратегі Марко Коланович 2024 жылдың ақпан айында клиенттерге арналған жазбада 70-ші жылдардағы стагфляция қаупі бар екенін және S&P 500 жыл соңына дейін 4200-ге дейін төмендеуі мүмкін екенін атап өтті. Бірақ Deutsche Bank, керісінше, өз болжамын жақсартты: егер сарапшылар ақпан айында рецессия қаупін көрсетті. Енді олар S&P 500 биыл 5500 пунктке дейін өсуін болжап отыр.

Хедж-қорлар Еуропа акцияларына белсенді түрде инвестиция салуда

Newton ІМ сарапшылары АҚШ-тың технологиялық компанияларының акциялары өсу әлеуетін тоқтатқаннан кейін, хед- қорлар Еуропаға бәс тігуде, деп жазды Bloomberg.

Goldman Sachs-тің мәліметтері бойынша, хедж-қорлар қазіргі уақытта еуропалық акцияларға белсенді инвестиция салуда. Олардың Еуропадағы үлесі өткен аптада MSCI All-Country World әлемдік индексімен салыстырғанда 5,8%-дан асты. Бұл тарихтағы ең жоғары деңгей.

Еуроаймақтың акциялары наурыз айында шамамен 4%-ға өсіп, америкалық компаниялардың қағаздарынан озып кетті. Айтуынша, Stoxx 600 индексі S&P 500-ге қарағанда әлі де төмен бағалануда. Тіпті S&P 500-ден IT секторы алынып тасталса да. Newton IM Германия мен Ұлыбритания ұзаққа созылған рецессиядан аулақ бола алады және пайыздық мөлшерлемінің тез төмендеуі ЕО экономикасына көмектеседі деп санайды.

Алайда Bloomberg Intelligence жинаған мәліметтерге сәйкес, сарапшылар S&P 500 индексіндегі компаниялардың пайдасының 2024 жылы 8,3%-ға өсуін болжайды дейді. Ал STOXX 600 индексіндегі компаниялардың пайдасы тек 4%-ға өседі деп болжап отыр.

Қысқа-нұсқа

Bloomberg-тің ақпаратына сүйенсек, Еуропалық орталық банктің басқарушылар кеңесінің мүшесі Яннис Стурнарас 2024 жылы пайыздық мөлшерлеменің төрт рет төмендеуі мүмкін екенін айтты. Сондай-ақ желтоқсан айына қарай 100 базистік тармақ төмендейтінін ескертті.

Fidelity инвестициялық компаниясы X әлеуметтік желісі акциялары (бұрынғы Twitter) Илон Маск 44 млрд долларға сатып алған. 2022 жылдың қазан айынан бастап 73%-ға төмендеді. Компания бұл мәмілеге 300 миллион доллар инвестициялады, деп хабарлайды Bloomberg.

Биылғы жылы биткоин 150 мың долларға дейін көтерілуі мүмкін, деп болжайды хедж-қор менеджері Марк Юско. CNBC-тің жазуынша, ол инвесторлардың портфолиосында кем дегенде 1-3% биткоин инвестициясы болуы керек деп санайды.

Айта кетейік, Қытай банктерінде қиындықтар туды деп жазған едік.