Қазақстандық ШОБ (шағын және орта бизнес) I тоқсанда түрлі салада проблемаларға тап болды. Нақтырақ айтқанда, бизнестің бұл тармағы – нарықтық, реттеуші және табиғи-климаттық сын-қатерлермен бетпе-бет келді. Осы күнге дейін ел аумағында орын алған оқиғалар жан-жақты көрініс таппаған да болуы мүмкін. Алайда осы материалда бизнестің I тоқсандағы нәтижелерді бағалауынан бөлек, қаржылық айналымдар, қызметкерлер мен қаржыландыру көздеріндегі өзгерістер сияқты негізгі көрсеткіштерге қатысты бизнестің дамуын қысқа мерзімді перспективада қалай бағаланатынына, сондай-ақ бизнестің дамуына қандай шектеулер қойылғанына талдау жасалған.

Алынған мәліметтерге сәйкес бизнестің көрсеткіштері мен белсенділігін, сондай-ақ кедергілер деңгейін көрсететін индекстердің үш негізгі тобы анықталды. Бұған қоса, бизнес өкілдері, жалпыға бірдей декларациялау мен мобильді аударымдарды бақылау қазірдің өзінде олардың кірістеріне қалай әсер етіп, болашақта қандай өзгерістерге әкелуі мүмкін екені туралы ҚР Салық кодексіне енгізілген түзетулерге қатысты сауалнамаға тартылған.

Іскерлік көңіл-күйдің күші мен әлсіз тұсы неде?

ШОБ ББ кешенді зерттеуінің құрамына кіретін индекстердің біріншісі-төрт субиндекстен тұратын («Инвестициялар», «Несиелер», «Сатулар» және «Кадрлар») іскерлік көңіл-күй индексінің (ІКИ) тоқсандық өсімі 1,1 пунктке көтеріліп, 58,7 пунктке дейін ұлғайған. Бұл соңғы үш тоқсандағы ең жоғарғы көрсеткіш болып саналады.

Қарастырылып отырған тоқсандағы субиндекстердің көп бағытты динамикасына қарамастан, олардың барлығы 50 пунктті межеден жоғары тұр. Бұл бизнес ахуалдың жағымды тұсы басым екендігін көрсетеді. Көрсеткіш индексі өсуінің негізгі драйвері «Инвестициялар» субиндексі болып қала береді, ол субиндекстер арасында ең жоғары деңгейді сақтап қана қоймай, бұл жолы да қарқынды өсу динамикасын көрсетті (тоқсанына+4,7 пункт, 67 пунктке дейін). Өсімде «кадрлар» да байқалды (+1,2 пункт, 57,3 пунктке дейін). Алайда, «сатылымдар» (-0,4 пункт, 54,3 пунктке дейін) және «несиелер» (-0,6 пункт, 56,9 пунктке дейін) аздап кері сырғыды.

2024 жылдың I тоқсанынан бастап «Қазақстанның ШОБ Бизнес-барометрі» (ШОБ ББ) зерттеуін бастады. Жүргізіліп жатқан зерттеу әдістемесі ең үздік әлемдік тәжірибеге негізделген (онымен шектелмей қана қоймай – IHS Markit (Ұлыбритания), Еуропалық комиссия және басқалар).

Деректерді жинау әдісі – телефон арқылы сауалнама (CATI).

Зерттеудің әр кезеңінде шағын және орта бизнестің өндірістік және өндірістік емес саласында істейтін 500 өкіл тоқсан сайын өтетін сауалнамаға қатысады. Іріктеме өңірлік (20 өңір) және салалық (сауда, өңдеу және өндіру өнеркәсібі, ауыл шаруашылығы, құрылыс және қызмет көрсету) квоталар мен бас жиынтықтағы бизнес субъектілерінің санын және оның елдің ЖІӨ-не қосқан үлесін көрсететін Бизнестің өлшемділігін ескере отырып жасалған.

Тоқсандық талдау Freedom Finance веб-сайттарындағы ашық дереккөз Freedom Finance Global зерттеулерінің нәтижелері негізінде толықтырылды: 2023 жылғы III тоқсан және 2023 жылғы IV тоқсан және Kursiv: 2023 жылғы III тоқсан және 2023 жылғы IV тоқсан.

1. Қайта инвестициялауға баса назар аудару

Зерттеу нәтижелері көрсеткендей, бизнестің барлық салалары өз қызметіне инвестициялық ағындарды ұлғайтуды көздейді. Сонымен, бизнес алдағы үш айда инвестиция көлемін 2024 жылдың I тоқсанында тартылған инвестициямен салыстырғанда 1,3 есеге ұлғайту көздейді. Ал бір тоқсан бұрын (IV тоқсандағы FFG зерттеуінің нәтижелеріне сәйкес) мұндай арақатынас 0,9 шамасында болған (яғни жоспар фактіден төмен болды). Нақты бағалауда сыртқы статистикалық мәліметтерден гөрі, сауалнама нәтижелеріне жүгінген абзал.

Бизнесті кеңейтудің негізгі көзі – әлі де таза кіріс болып табылады. Оның бизнестің күтуі бойынша инвестициялардағы үлесі 77,5% құрайды. Ал сыртқы қарыз алу көрсеткіші 22,5%. Бұл ретте тоқсан ішінде ауыл шаруашылығы (+16,7 п. п., 16,7% – ға дейін) және өнеркәсіп (+16,6 п. п., 23,4% – ға дейін) күтулерінің өсуі есебінен сыртқы қарыздарда орын ауыстырулар болды (+4,7 п. п.), оны даму институттарының қолдаумен байланыстырамыз.

Секторлар бөлінісінде бизнесті кеңейтуде (жиынтығында меншікті және қарыз қаражаты есебінен) өнеркәсіп өкілдері көш бастап тұр: есепті кезеңде (2024 жылғы I тоқсан) – 66% (қаралып отырған секторда сұралғандар қатарынан) және болашақта жоспарлаушылар (2024 жылғы II тоқсан) – 83%. Өңдеу өнеркәсібіндегі перспективалардың өсуі мемлекеттің 2024 жылға арналған қазақстандық тауарлар мен қызметтердің импортты алмастыруға және экспорттық әлеуетін арттыруға бағытталған 180 жобаны іске қосу жөніндегі жоспарларымен байланысты болуы мүмкін (1,5 трлн теңге). Олардың артынан үлкен алшақтықпен құрылыс өкілдері келеді, олар да осы күнге дейін тартылған инвестиция көлемін одан әрі ұлғайтуды жоспарлап отыр (55,6% қарсы 46%).

Есепті кезеңде бизнесті өзгеріссіз сақтап қалуға барынша бейім ауыл шаруашылығы туралы бөлек айту керек (инвестициялағандардың 64,3% – ы 19%-на қарсы), бірақ жоспарлардың жақын болашаққа елеулі өзгеруімен-Инвестициялар қазірдің өзінде 47,6% жағдайда, жоспарланбаған кез келген өзгерістердің 35,7% – на қарсы күтілуде. «Агро» күтулерін көктемгі егіс жұмыстарының басталуымен байланыстырамыз, оған Үкіметтің егін жинау науқанымен бірге 2024 жылға 140 млрд теңгеге жеңілдікпен қаржыландыру, сондай-ақ АӨК ірі жобаларына 100 млрд теңге бөлу жоспарымен байланыстырамыз. Бұл ретте, дәл осы ауыл шаруашылығында, бұрынғыдай, болашақта бизнесті қысқартуды жоспарлаушылар қатары көп болып тұр (14,3% қарсы 4,3–7,3% басқа салаларда). Сауда және қызмет көрсету өкілдерінің жоспарлары айтарлықтай өзгеріске ұшыраған жоқ, олар бизнесті кеңейтуде немесе қысқартуда елеулі өзгерістерге бара қоймаған және ондай жоспар да қарастырылмаған. Аталған секторлардың әрқайсысында орта есеппен 47% бейтараптық бағытты ұстанған.

Қарастырылып отырған кезеңде басқа параметрлер – өлшемділік пен кірістер тұрғысынан алғанда орта кәсіпорындар (орта санаттағы барлық сауалнамаға қатысқандардың 60%), сондай – ақ жылдық айналымы 0,1–1,1 млрд теңге (46,6%) және 1,1–10,4 млрд теңге (46,2%) болатын кәсіпорындар ең ауқымда кеңейген. Ал микробизнес тармағында керісінше (37,2%) көрсеткішпен баяу көрсеткішпен табысы 25 млн теңгеден (37,3%) төмен кәсіпорындар кеңейе алған. Өңірлік бөліністегі тізімде Жамбыл (55,6%) және Түркістан (52,1%) облыстары тұр.

Айтпақшы, мал шаруашылығы жақсы дамыған бұл аймақтар көктемгі жаңбыр және қар суынан туындаған су тасқынынан ішінара зардап шекті. Инвестициялар бойынша антилидерлер көшін – негізгі кәсібі астық егуге бағытталған – Қостанай (6,3%), Солтүстік Қазақстан (11%) мен Ақмола (15,4%) облыстары Батыс өңірлермен бірдей зардап шеккен. Аталған аймақтар басқа өңірлерге қарағанда бизнестің өзгеріссіз қалуын қамтамасыз етті (85-88% дейін). Өзгерістер байқалмаған аймақтар тізімінің басында СҚО тұр. Онда оң өзгеріс болмағаны былай тұрсын (56%) Абай облысы сияқты тартылған инвестиция көлемінің қысқарғанын (33%) (35,7%) көруге болады. Салыстырар болса, қалған аймақтар бойынша қысқартулар 0-ден 21% – ға дейін. Бұл ретте негізгі астық егетін өңірлер инвестиция тарту бойынша Ақмола облысынан басқасы Сыртқы қарыз қаражатын көлемін көрсетпеген. Оның үлесі өз пайдасынан небәрі 7,7% – ды құрайды.

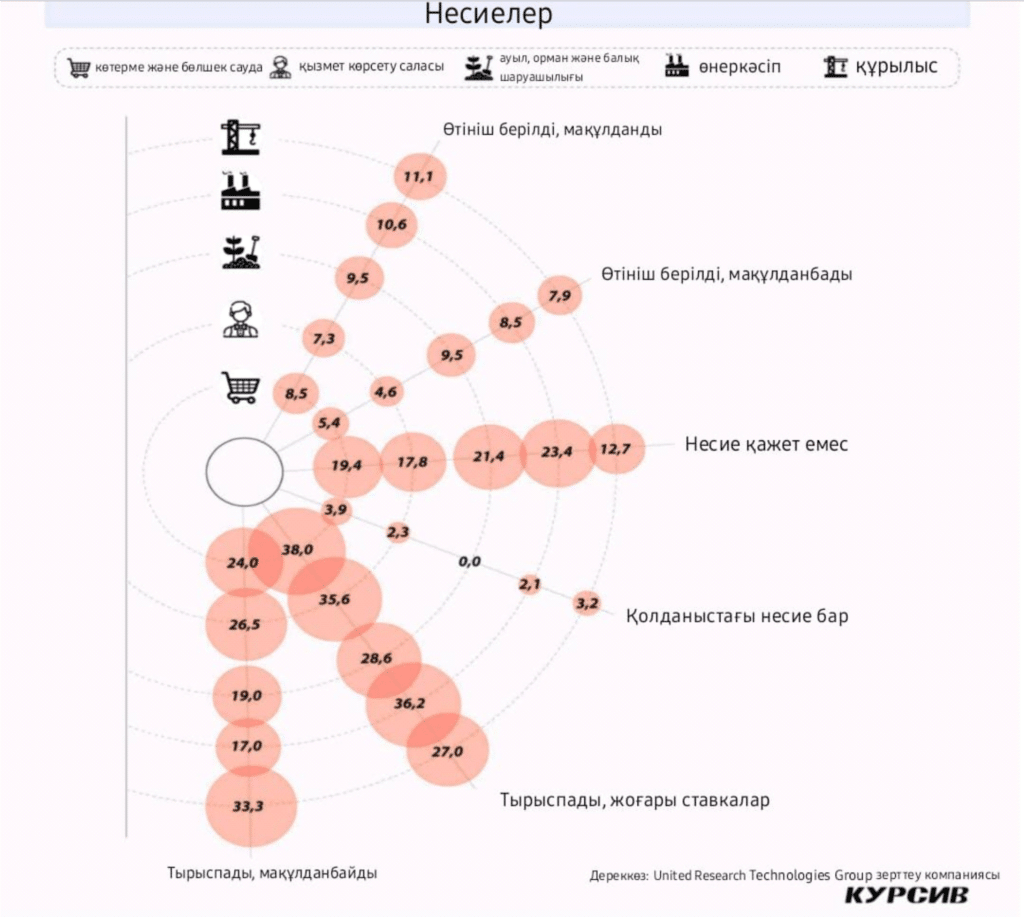

2. Өсу шегі: жоғары ставкалар, қолданыстағы несиелер

«Несиелер» – FFG зерттеуінің нәтижелері бойынша субиндекстер арасында IV тоқсанда өсім көрсеткенімен, бұл жолы төмендеген. Барлық секторлар, ең алдымен ауыл шаруашылығы, құрылыс және қызмет көрсету салаларындағы компаниялар I тоқсанда оларға қосымша қаржыландыруды қажет етпеген (осы санаттағы барлық секторлар бойынша жауаптар: -12,3 п.п. тоқсан ішінде, сауалнамаға қатысқан 500 кәсіпорындардың 33,1% – на дейін). Өнеркәсіпті қоспағанда, барлық дерлік секторлар (+10,6 п.п., 24% дейін) ставкалардың жоғары болуына байланысты тырыспады.

Қолданыстағы кредиттер (барлық секторлар: +1,8 п.т., 18,9% дейін) себебінен банктерден қосымша қарыздар алуға жүгінбегендердің ішінде өнеркәсіп және ауыл шаруашылығы өкілдерінің үлесі басым. Осы санаттағы тоқсандық өсім қызмет көрсету және ауыл шаруашылығы салаларымен байланысты. Бұл жағдайда қолда бар қарыз қаражаты жеткілікті ме, әлде ағымдағы берешек шегіне (лимитіне) жетті ме, белгілі бір себеп бар ма оны айту қиын, сондықтан кәсіпкерлер қосымша қарыз алуды қажет етпеген.

Несие алуға өтініш білдірген кәсіпорындар алынған нәтижелер бойынша тең бөлінді: мақұлданған өтінімдер – 9,4% (-3,1 п.т.), бас тартулар – 9,5% (+2,2 п. т.). Екі жағдай да құрылыс пен өнеркәсіпке саласына тән.

Жоғарыда келтірілген өтініштер кәсіпорындардың көлемі мен табыс деңгейіне байланысты емес. Бұл ретте айналымы 1,1–10,4 млрд теңге аралығындағы компаниялар (зерттеудегі ШОБ-ты сипаттайтын жоғарғы меже) қосымша қаржыландыруды аса қажет етпеген, өйткені оларда қолданыста өтеліп жатқан несиелер бар болған. Бірақ ондай кәсіпорындар өтініш бере қалса банктер несие беруді үнемі мақұлдап отырады. Бұндай үрдіс шағын кәсіпорындарға келгенде орындала бермейді. Жалпы, алғанда мұндай динамиканың қалыптасуы заңды да.

Өңірлік бөліністе Жамбыл, Қостанай және Ұлытау облыстары (18,5–20%), банктерден несие алуға қатысты жиі мақұлдау алса, Ақмола облысы керісінше (23%) ең нашар көрсеткішке ие. Ал колданыстағы несиелер бойынша көшбасшылар қатарына Ақтөбе мен Батыс Қазақстан облыстары (33-36%) кіреді. Қарағанды облысында несие ала алатындарына сенбейтіндер көп болғандықтан банктің мақұлдауына иек артпайды. Себебі пессимизм басым (12%). Қаржыландыру бөлігінде бақуатты өңірлер қатарына – Атырау, Ақмола облыстарымен бірге Алматы (46-56%) қаласы кіреді. Ұлытау және Қызылорда облыстары (40-44%) жоғары ставкаларға жіті мән береді.

3. Агросектордың көлеңкесінде қалған ШОБ-тың «сауда» оптимизмі. Тәуекел аймағында қызмет көрсету саласы?

Кәсіпорындардың кірістерінің (айналымдарының) нақты және күтілетін өзгеруін бағалайтын «сату» субиндексі қатарынан екі тоқсан төмендей түсті. Бұл FFG және URTG зерттеулерінің біріккен нәтижелерінің түпкілікті талдауынан көруге болады және барлық субиндекстер арасында ең төменгі көрсеткішке жетті – 54,3 пункт (тоқсанына -0,4 пункт).

Ауыл шаруашылығы айтарлықтай пессимизм аймағына өтті (-12,1 пункт, 41,1 пунктке дейін). Қызметтер бейтарап сызыққа дейін төмендеді (-1,6 пункт, 50,1 пунктке дейін). Өнеркәсіпшілерде де айтарлықтай құлдырау байқалса да, осы саладаңы қаржылық айналым басқаларға қарағанда әлі де жоғары (-9,8 пункт, 68,1 пунктке дейін). Өнеркәсіптен кейінгі екінші орын (+4,7 пункт, 67,9 пунктке дейін) құрылыс салаына тиесілі. Себебі құрылыста өсім жақсы. Сауда саласы әлі де оң көрсеткішке ие (+2,6 тармақ, 54,1 тармаққа дейін). Сату саласына тереңірек тоқталайық.

«Сату» субиндексіндегі нақты өзгерістер сауалнамаға қатысқан 500 кәсіпорын кірісінің 33,5% – төмендегенін атап өткен компаниялар үлесінің ұлғаюы есебінен (тоқсанына +10,6 п. п.) теріс тоқсандық динамиканы көрсетті, ал өсу туралы тек 24,2% хабарлады, оның үлесі де төмендеді (-7,8 п. п. тоқсан үшін). Өте қарапайым нақты нәтижелерге қарамастан, ШОБ өкілдері жақын болашақта, нақты айтқанда II тоқсанда сатылымның өсетініне сенеді. Олар кірістің 53,3% (тоқсанда+5,4 п. п.) ұлғаятынына үміт артады, ал төмендеу 12% (-3,9 п. п. тоқсан үшін).

Секторлар тұрғысынан ең пессимистік жағдай ауыл шаруашылығында қалыптасып отыр. Осылайша, I тоқсанда түсімнің төмендегенін көрсеткен агрокомпаниялардың үлесі тоқсан ішінде екі есеге жуық, яки 47,6% – ға дейін өсті (басқа секторларда бұл көрсеткіш 19-42% – құрады). Таяу болашақта осы саланың өкілдері де жағдайдың оңалатына сенім артпайды және жағдайдың еш өзгеріссіз қалатынын білгендіктен айтарлықтай жақсы нәтижелерді күтпейді (сатуды бұрынғы деңгейде 45,2%, сақтау үшін басқа салалардағы 19-31% – ға қарсы тұру керек).

Барлық басқа салалар болашаққа зор үміт артып отырғанда (секторға байланысты жағдайлардың 5-12% ғана сәтсіздікке ұшырайды), «агро» кірістің 24% төмендеуін күтеді. Агробизнестегі жағдай маусымдық факторлармен қатар, табиғи-климаттық өзгерістерге үлкен сезімталдықпен бірге, компаниялардың көлеміне байланысты ресурстар мен қызмет жағдайларының қол жетімділігінің айтарлықтай айырмашылығымен де байланысты болуы мүмкін (орта бизнес микро және шағын бизнеспен салыстырғанда), бұл жерде экономиканың басқа секторлары туралы айту мүмкін емес.

Агробизнестен кейін кірістің төмендеуін 42% және 39,7% көрсеткішпен сауда және қызметтер түрлері тіркеді (көрсетілген секторлардың әрқайсысында тоқсандық өсімі көрсеткіші +11,7 п.п.). Бірақ олардың айырмашылығы – олар алдағы үш айда сатылымның айтарлықтай өсетінінен үмітті, бұл әсіресе саудаға қатысты (тоқсан үшін+20,9 п.п., 55,8% дейін), қызметтерде жағдай біршама реттелген, оң нәтижемен (+8,8 п. п., 47,5% дейін).

Қарастырылып отырған кезеңде құрылыс пен өнеркәсіп өкілдері табыс көлемінің өзгермегендігін (тоқсанда орта есеппен +4,7 п. п., 44,4–44,7 пунктке дейін) немесе оның өсуін (олардың үлесі тоқсан ішінде өнеркәсіп үшін -16 п. п. және құрылыс үшін – 6 п. п. төмендеді, бірақ басқа секторларға қарағанда әлі де жоғары – сәйкесінше 34 және 34,9 тармаққа дейін).

Өткен кезеңде кірістің өсуін атап өткен кәсіпорындар санының азаюына қарамастан, бұл салалар да құрылыстағыдай қысқа мерзімді кезеңде өз көрсеткіштерін жақсарта алды (күтулердің тоқсандық өсімі +11,1 п. т., жағдайлардың 66,7% – на дейін) немесе өз үміттерін өнеркәсіп ретінде ШОБ бөлінісінде басымдықты сақтайды (-2,5 п. т., 70,2%).

Өлшемділік бөлігінде тоқсандық өзгерістер кірістері жоғарғы деңгейіндегі кәсіпорындар арасында байқалды (біздің зерттеу аясында бұл жылына 1,1-1,4 млрд теңге). Осылайша, I тоқсанда кірістің өсуін атап өтіп келген компаниялар саны күрт қысқарған (-30,8 п.т. тоқсан ішінде, кірістердің осы санатындағы барлық компаниялардың 7,7% – на дейін), кірісті қысқартқандар саны (-15,4 п. т., 38,5% – ға дейін). Тиісінше, өзгеріссіз қалғаны 46,2%. Бірақ болашақ кірістер бөлігінде олардың үміттері түбегейлі өзгереді және өте оптимистік деңгейде сақталады: олар кірістің өсуін күтеді – 38,5%, ал құлдырау – тек 7,7% (-30,8 п.п. тоқсанда).

Өңірлер бөлінісінде I тоқсанда кірістің ұлғаюын көрсеткен компаниялардың ең көп бөлігі Түркістанда тіркелген (осы аймақтағы компаниялардың 50%) және Қызылорда (44%) облысында. Өзгеріссіз қалған Атырау (69%) және Қостанай (62,5%) облысы. Табыстың анағұрлым қысқаруы – Ақтөбе және Павлодар облыстарында (71,4% – дан). Болашақта Абай, Ақмола мен Атырау облыстарын қоспағанда, іс жүзінде барлық өңірлер кіріс артады деп деп санайды (яғни, табыстың артатынын үмітті өңірлердің компаниялары төмендеуді күткеннен көп болған кезде). Өсім көшбасшылары – Жетісу мен Ұлытау облысы, сонымен қатар Алматы (60-64%).

4. Жұмыспен қамту перспективалары: жолға қойылған өсім

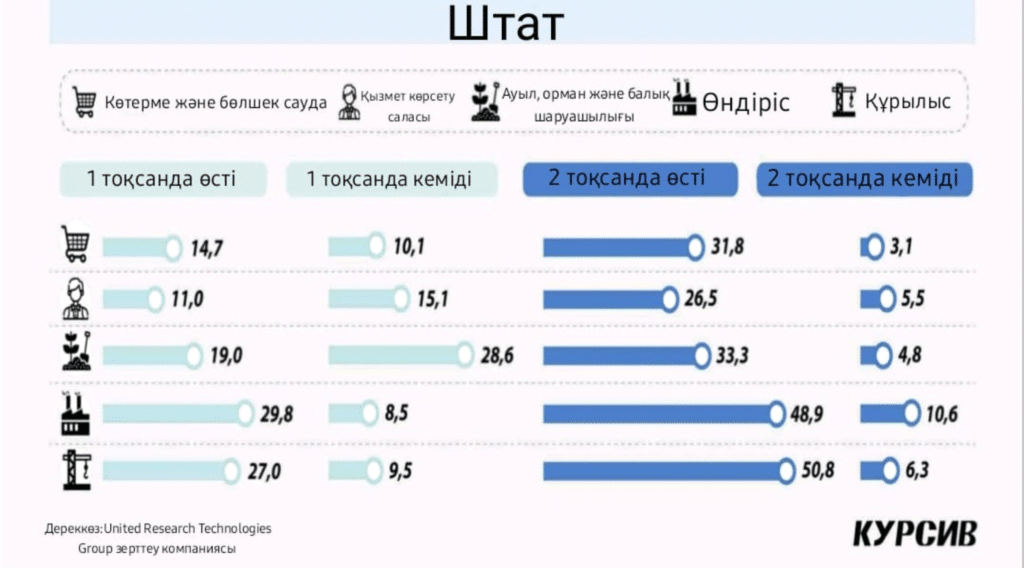

Шағын және орта бизнес саласында қызметкерлер саны екінші тоқсан қатарынан артып келеді. I тоқсанда персоналдар санының өсуі туралы 20,3% (тоқсанына+1,7 п.п.), ал қысқарғаны жөнінде – 14,4% (тоқсанына -1,3 п. п.) мәлімдеген. Кадр мәселесіне қатысты жауап берген басқа сала өкілдері айтарлықтай өзгерістердің бола қоймағанын айтқан (65,1%). Жақын болашақты болжауға арналған сауалнамаға қатысқандардың жауаптарына қарағанда, 2024 жылдың I тоқсанында болған жағдайға қарағанда әлдеқайда оптимисті. Сонымен, сауалнамаға қатысқан 500 кәсіпорынның 38,3% – ы (+18 п. п.) штаттың ұлғаятынын үмітті болса, қысқартуды тек 6,1% – ы (фактіге -2,3 рет) көздейді. Өзгерістерді жоспарламайтындар – 54% (-11,1 п.п.).

Секторлар бөлінісінде I тоқсанда қызметкерлер саның ең көп артуы өнеркәсіпте (29,8%) және құрылыста (27%), қысқартулар – ауыл шаруашылығында (28,6%) тіркелді. Жақын болашаққа арналған жоспарларда өнеркәсіп аз да болса тұрақты болып көрінеді. Сонымен, штаттың ұлғаюы бойынша зор үміттерге қарамастан (осы сектордағы жағдайлардың шамамен 49%), сонымен бірге мұнда секторлар арасында ең ауқымды қысқартулардың да болу ықтималдығы жоғары (3,1-6,3% – ға қарсы 10,6%). Оптимизм аймағында құрылыс саласы қала бермек, бұл штаттың 51% – ға өсуін күтеді. Қызмет көрсету мен сауда саласы (64-67% қарсы 40-59,5%) қалғандарының фонында ең тұрақты болып көрінеді.

Кәсіпорындардың өлшемдік призмасы арқылы «Қызметкер» ішкі индексінің өзгеру динамикасын қарастырған кезде біз көбінесе жұмыстан босату мен жұмысқа қабылдау оқиғалары көбінесе орта бизнес саласында тіркелгенін байқаймыз (әр жағдайда орта есеппен 25%). Болашақта жағдай айтарлықтай өзгермейтін сияқты, штаттың жоғары айналымы сақтала отырып, қызметкерлер санының өсуі бойынша ең үлкен үміт (шағын және микробизнестегі 32-36%–ға қарсы осы өлшемде 40%) қысқартудың ең жоғарғы көрсеткіші де күтіледі (3,2-5,4% – ға қарсы 10%). Өткен кезеңде де, жақын болашаққа арналған жоспарларда да шағын бизнестің кеңеюі заңды құбылыс, ал микробизнес үшін – кадрлар санының өзгеруі тым аз.

Өткен кезеңде аймақтар қызметкерлердің өсуі мен қысқаруы бойынша іс жүзінде бірдей бөлінді, бірақ алдағы айларда барлық тармақтарда жұмыс орындарының көптеп ашылатына сенім мол. I тоқсанда штаттың кеңеюіне қатысты жағдай Маңғыстау (осы өңірде 42,1% жағдайда) және Қызылорда (37,5%) облысында қалыптасқан. Бұл ретте таяу болашақта Маңғыстау облысы қазіргіден де көп жұмыс орындарын ашуды (63,2%) жоспарлап отырса, одан кейінгі орынға Ақмола облысы (46,2%) және Шымкент қаласы (45,5%) жайғасты. Ал жаппай қысқартулар Абай (28,6%), Ақмола (23,1%) және Павлодар (21,4%) облыстарында байқалды. Абай мен Павлодар облыстарында қысқартулар қандай да бір елеулі жалдаудың болмауынан алдағы уақытта да жалғаспақ. Ондай үрдіс СҚО-да сақталады.

Іскерлік белсенділік индекстерінің дабылдары

ШОБ іскерлік белсенділігі екі дербес индекспен өлшенеді: іскерлік белсенділіктің өндірістік индексі (ІБИ) және қызмет көрсету саласының ІБИ. Бірінші индекске өнеркәсіп, құрылыс, ауыл шаруашылығы, орман және балық шаруашылығы сияқты салалар кіреді. Екіншісі – көтерме және бөлшек сауда, сондай-ақ қызмет көрсету секторы. Әр секторды тәуелсіз субиндекс ретінде қарастыруға болады. ІБИ шеңберіндегі бизнес өкілдері өткен айда олардың қызмет шарттары: өндіріс, жаңа (экспорттық) тапсырыстар, жаңа (импорттық) сатып алулар, аяқталмаған немесе орындалмаған тапсырыстар, шикізат пен материалдарға бағалар бөлігінде қанша және қалай (жақсы, нашар, өзгеріссіз қалды) өзгерді деген сұраққа жауап береді. Шығарылатын өнімнің немесе көрсетілетін қызметтердің бағасы, жұмыспен қамту, дайын өнімнің қалдықтары, сондай-ақ кәсіпорынның коммерциялық қызметінің күтулері немесе болжамдары.

I тоқсанда екі индекс те құлдырау динамикасында болды және жалпы жоғарыда егжей-тегжейлі қарастырылған ИДН нәтижелерімен ешқандай қайшылықтарды көрсетпеді. Күрт құлдырауды өндірістік ІБИ көрсетті, бірақ оң аймақта тұрақтады – 59,1 пункт (тоқсанына -5,1 пункт). Қызмет көрсету саласының ІБИ теріс аймаққа кетті, дегенмен кезеңдегі құлдырау өндірістегідей күшті болған жоқ – 48,5 (-2,6 пункт). Мұндай өзгерістердің алдында не болды? Әрбір іскерлік белсенділік индексін бөлек-бөлек қарастырамыз.

1. Өндірістік секторлардың көп бағытты ІБИ

Наурыз айындағы өлшеу желтоқсанға қатысты өндірістік идентификатордың құлдырауы субиндексі теріс аймаққа кеткен ауыл шаруашылығындағы жағдайдың нашарлауымен байланысты екенін көрсетті (-10,9 п.п. тоқсан ішінде, 46 пунктке дейін). Өнеркәсіптің субиндексі де төмендеуді көрсеткенімен, бірақ бұл ең үлкен өсу әлеуетін сақтаа қаа алатын сала болып қала бермек (-6 п.т., 64,5 пунктке дейін). Екінші орын алған құрылыс субиндексі тұрақты өсуде (+5,8 п.т., 63,8 пунктке дейін).

Кәсіпорындардың мөлшері бойынша ең үлкен төмендеу микро (желтоқсанға қарай -6,3 п.п., 58,3 пунктке дейін) және орта (-5,9 п. т., 62,6 пунктке дейін) бизнесте байқалды. Бұл ретте шағын бизнес ең төменгі деңгейде (-0,2 п.п., 57,5 пунктке дейін) сақталғандықтан, күшті өзгерістер көрсеткен жоқ.

Зерттеу нәтижелері Агробизнесте барлық көрсеткіштер теріс аймаққа түскенін көрсетеді. Бұл секторда шикізат пен материалдар бағасының елеулі өсуі аясында (62% жағдайда сатып алу бағасы өссе 14% – ға төмендеді) шығарылатын өнім бағасының төмендеуі (14% жағдайда баға 43% – ға төмендеген кезде өсті) ең әсерлі болды. Басқа факторлардың қатарында экспортқа сату мәселелері (ал ішкі сатылымдар тәуір нәтиже көрсетсе де нормадан 50 пунктқа төмен болған), орындалмаған тапсырыстардың өсуі, жеткізу мерзімдерінің ұлғаюы, қызметкерлердің мәжбүрлі қысқаруы, сондай – ақ жақын болашақтағы даму болжамдарындағы пессимизм болды.

Өнеркәсіпте субиндекстің құлдырауының себебі шикізат пен материалдар бағасының жоғарғы өсу қарқыны аясында шығарылатын өнімнің бағасы баяу қарқынмен өскен кезде баға факторы болды. Барлық басқа көрсеткіштер соншалықты әсерлі болған жоқ, бірақ алаңдатарлық деп атап өтуге болады – орындалмаған тапсырыстардың біршама өсуі, жеткізу мерзімдерінің ұзауы және дайын өнім қалдықтарының ұлғаюы. Айқын артықшылықтардың қатарына жаңа тапсырыстардың өсуі және жарқын болашақты күту кіреді.

Жалпы құрылыс саласы нарықта өте жақсы сезінеді. Шығарылатын өнім мен өндірістің бағасы не өсті, не бұрынғы деңгейде сақталды. Бұл ретте шикізат бағасы агросектор мен өнеркәсіптегідей белсенді өскен жоқ. Мазасыздықты тудыратын ең маңызды фактор-аяқталмаған тапсырыстар санының өсуі (нормадан төмен, яғни 50 пункт).

2. Қызмет көрсету түріндегі ІБИ басым пессимизмі

Жоғарыда айтылғандай, қызмет көрсету саласының ІБИ наурыз айындағы өлшеу қорытындысы бойынша теріс аймаққа (48,5 пункт) кетті, бұл қызмет көрсету секторының субиндексімен байланысты болды. Соңғысы екі тоқсан қатарынан төмендеді (желтоқсанға қарай -2,8 п.п., 46 пунктке дейін). Баға қалыптасу проблемалары сектор өкілдерін де айналып өтпеді –сатып алу бағалары мен іскерлік шығындар олар ұсынып отырған қызметтерге қарағанда едәуір өсті. Көрсетілетін қызметтер көлемі мен жаңа тапсырыстар саны кеміген. Соған қарамастан кәсіпкерлер өздеріне жүктелген міндеттемелерді уақытында орындауға тырысты. Ал жұмыспен қамту саласында айтарлықтай мәселе туындаған жоқ..

Қызмет көрсету саласының екінші компоненті – көтерме және бөлшек сауда субиндексі – біршама төмендегеніне қарамастан (-0,6 п.т., 52,7 пунктке дейін) әлі де оң аймақта қалып отыр. Секторда жеткізу мерзімі біршама өсіп, қорлар қысқарған. Дегенмен, іске асыру көлемі орташадан төмен болса да, жаңа тапсырыстардың өсуіне байланысты өсім байқалған. Сатып алу бағалары мен сату бағасының өсу арақатынасы айтарлықтай өзгерген жоқ, дегенмен соңғыларының бағасы, әдетте, пайда табуға күмән келтіретіндіктен алғашқысына сәйкес келмеді. Жалпы, саудадағы жағдай агробизнес пен қызметтерге қарағанда біршама жақсы.

Сауда мен қызметтердегі көрсеткіштерге қарағанда оптимистік көңіл-күй пессимистік көңіл-күйден асып түседі. Бірақ бұл қатынас өнеркәсіп пен құрылыстағыдай айқын емес.

Өлшемдік бөлімде зерттеулер микробизнестегі жағдайға назар аударуды қажет ететіндігін көрсетті. Мұнда қызмет көрсету саласының іскерлік белсенділігінің төмендеуі ұзаққа созылатын түрі бар (-3,1 п.п., 46,8 пунктке дейін). Шағын бизнес біршама тұрақтылықты көрсетеді (-1,8 п.п., 52,5 пунктке дейін). Оларға қарсы орта бизнес өкілдері өздерін әлдеқайда мығым сезінеді және бұл сенімділік артып та келеді (+1,5 п.п., 60,7 пунктке дейін).

Кедергілер: фокуста экономикалық саясат, қаржы және сұраныс

Бизнес-кедергілер индексі (ИББ) респонденттердің олардың Кәсіпкерлік қызметін жүргізуге кедергі келтіретін негізгі факторларды бағалауын көрсетеді. Соңғы өлшеу нәтижелері индекстің 122,9 пунктке дейін өскенін көрсетті (тоқсанына+0,7 п.т.). Индекстің мәні 100 ұпайдан жоғары тұруы бизнестің дамуына тежеу болатын кедергілерді бағалауда айтарлықтай пессимизмнің бар екендігін көрсетеді.

Айта кету керек, I тоқсанда көп бағытта динамика байқалған. «Жұмыс күшінің/кадрлардың жетіспеушілігі» (бірнеше жауаптардың 12,8%), «респонденттің секторына нақты әсер ететін экономикалық саясаттың белгісіздігі» (14,2%) және «жалдау құны» (16,8%) сияқты факторлар әлі де бар, бірақ тоқсан ішінде төмендеп, онша теріс әсер етпеді 15-19%. Сондай-ақ, ШОБ өкілдері ешнәрсеге алаңдамайтынын (-22%, 19% дейін) сирек байқай бастады.

Сонымен қатар, бизнестің нашарлауына байланысты аса маңызды факторлар анықталды, атап айтқанда: «жалпы экономикалық саясаттың (мысалы, салықтар, мемлекеттік шығыстар, реттеу, Ұлттық банк саясаты) белгісіздігі» (30,2%), «қаржылық шектеулер» (24%), «ішкі нарықтағы сұраныстың жеткіліксіздігі» (20%) және «шикізат / материалдар / жабдықтардың жетіспеушілігі» (9,2%). Соңғысы, аздаған дауыстарға ие болса да, басқа кедергілермен салыстырғанда (6-18%) тоқсан сайынғы ең жоғарғы өсімді (1,5 есе) көрсетті.

Кедергіге себеп тосқауылдар

Жоғарыда қарастырылған IDN және азық-түлік зерттеулерінің нәтижелерімен расталады деп күтілуде. ИББ ауыл шаруашылығында шамадан тыс (161,4 пункт), тосқауыл қысымының айтарлықтай тоқсандық өсуімен. Мәселен, «тұтастай алғанда мемлекеттің экономикалық саясатының белгісіздігі» сияқты факторды есепке алмағанда, ол проблематика бөлігінде барлық қарастырылып отырған секторлар арасында бірінші орында тұр (салаға байланысты 25,4–35,2% диапазонында), агробизнестің сын-қатерлері көбінесе қаржы, кадрлар, сұраныс және ауыл шаруашылығының өзінде (26-36%) экономикалық саясаттың белгісіздігімен байланысты болды. Бір қызығы, соңғы көрсеткіш (белгілі бір саладағы мемлекеттік реттеудің ерекшелігі) барлық басқа секторларда (секторға байланысты 3,2–16,4% дейін) айтарлықтай тоқсандық төмендеуді көрсетті, ал ауыл шаруашылығында ол күрт өсті (26,2% дейін).

Кедергілер деңгейі бойынша келесі секторлар – қызмет көрсету саласы (128 пункт) және сауда (120 пункт). Олар үшін бизнесті дамытуды баяулатқан, жалпы экономикалық саясаттан басқа, қаржы, сұраныс және жалдау (19-28%). Өнеркәсіп пен құрылыс салалары салыстырмалы түрде өздерін жақсы сезінді (сәйкесінше 96,8 және 140,8 тармақ), басқаларға қарағанда, оларды көп нәрсе мазаламайтынын айтты (22-23%). Бұл ретте қаржы проблемалары оларға да тән болып шықты (тиісінше 17% және 23,8%).

Ең көп кедергілер микробизнесте байқалды (шағын және орта кәсіпорындарда орта есеппен 106 пунктке қарсы 129,8 пункт).

Ең стрессті аймақ Солтүстік Қазақстан облысы (231,1 пункт) деп танылып, сұранысқа қатысты ең үлкен толқулар болды. Бұдан кейін жалпы экономикалық саясатқа Павлодар (186 пункт), Жамбыл (183 пункт) және Ақтөбе (175 пункт) облыстары алаңдайтын болып шықты.

Салық салу мәселелеріне қатысты алаңдаушылықтың артуы

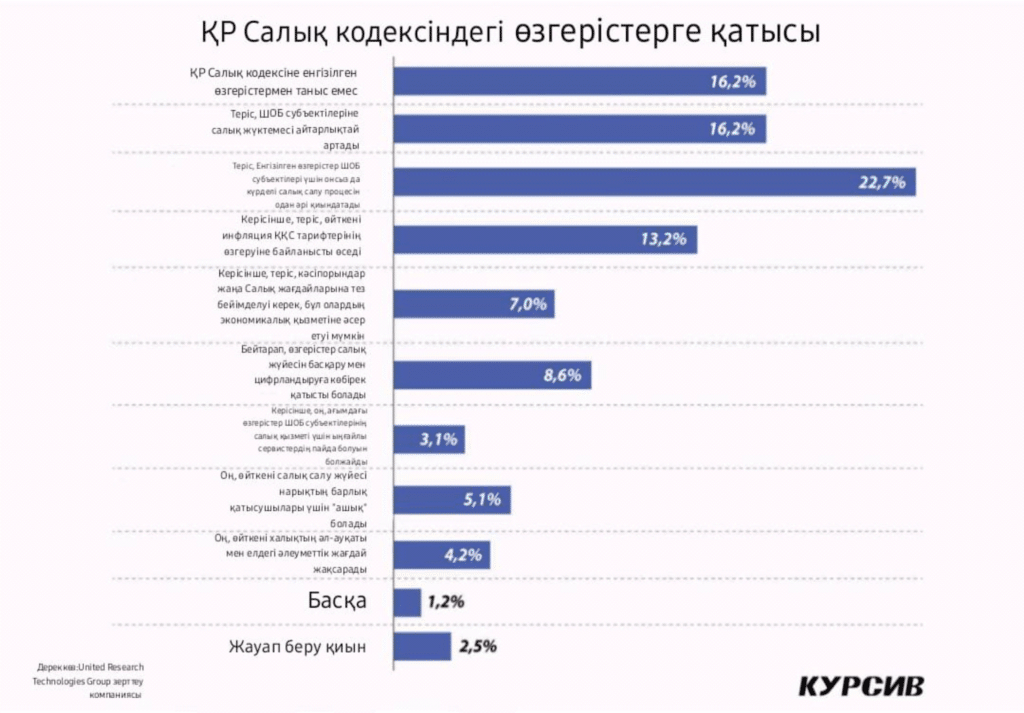

Осы зерттеуде респонденттерге қойылған сұрақтардың бірі ШОБ-қа қатысты Салық кодексіне енгізілген өзгертулер туралы болды. Айта кетейік, I тоқсанда ҚҚС мөлшерлемесінің 12-ден 16% – ға дейін өскен жоқ. Соған қарамастан, тоқсан ішінде кәсіпкерлер арасында теріс көзқараста болғандар қатары көбірек болды (сауалнамаға қатысушылар санының 59% – ы). Қолайсыз әсерлер қатарына: «өзгерістер ШОБ субъектілері үшін онсыз да күрделі салық салу процесін одан әрі қиындатады» (23%), «ШОБ субъектілеріне салық жүктемесі айтарлықтай өседі» (16,2%) және «ҚҚС тарифтерінің өзгеруіне байланысты инфляция өседі» (13,2%). Сонымен бірге, сауалнамаға қатысқандардың бестен бір бөлігі өзгерістермен таныс болмай шыққан немесе жауап беруге қиналған. Тиісінше, позитивті көзқарастағылар – 12,4% және бейтараптықты – 8,6% ұстанған.

Секторлар мен компаниялардың өлшемдері бойынша көңіл-күйдің таралуы үлкен емес. Мәселен, саудада пессимизм басым (66% қарсы 53-58% басқа секторларда), сондай-ақ микробизнесте (61% қарсы 50-57%). Ең көп күтілетін оң өзгерістер ауыл шаруашылығында (17% қарсы 8-16%) және орта бизнес өкілдері арасында (17% қарсы 12-13%) – Ең бейтарап-құрылыста (13% қарсы 6-12%) және шағын бизнес арасында (13,4% қарсы 6-8%).

Бір қызығы, айналымы жоғары кәсіпорындар салық кодексіне енгізілген өзгерістер онсыз да күрделі салық салу процесін одан әрі қиындатады деп санайды (жауаптардың 25-29% жағдайында). Бұл ретте айналымы жылына 1,1–10,4 млрд теңге болатын кәсіпорындар өзгерістермен таныс болмай шыққан, ал айналымы 0,1–1,1 млрд теңге аралығындағы кәсіпорындар ондағы өзгерістерден хабардар екенін аңғартты.

Ең жағымсыз көзқарастағы аймақтар – Абай, Солтүстік Қазақстан және Қарағанды облыстары (80% – дан).

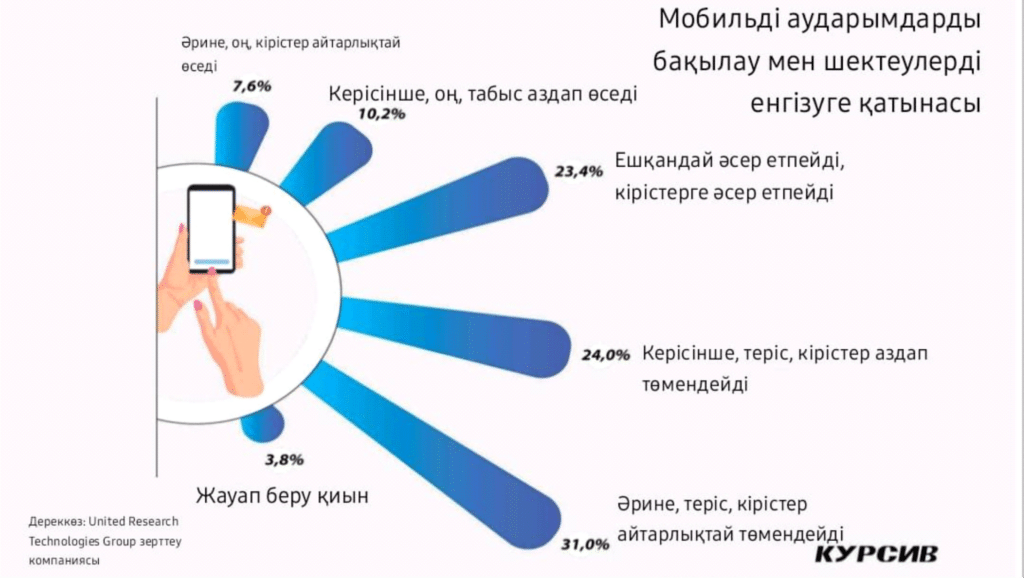

Мобильді аударымдарды шектеу ШОБ кірістерін төмендетуі мүмкін

Екінші конъюнктуралық мәселе ШОБ табыстарының деңгейіне мобильді аударымдарды бақылау мен шектеулерді енгізудің ықтимал әсерімен байланысты болды. Бұл мәселе бизнес өкілдері үшін де резонанс тудырды, бұл инновация олардың кірістеріне теріс әсер етеді-55%. Бейтараптың ұстанғандар – 23,4%. Мобильді аударымдарды бақылау олардың экономикалық жағдайын жақсартады деп санайтындар, тек 17,8%.

Қызмет көрсету саласы (58%) мен өнеркәсіпте істейтіндер (57,4%) мұндай шектеулер олардың кірістеріне қысым жасайды деп санайды. Ең аз оң дауыс жинаған (басқа секторлардағы 15-28% – ға қарсы 7% ғана), сонымен қатар басқаларға қарағанда теріс (45% – ға қарсы 49-58%), жалпы алғанда, бұл өзгерістерге бейтарап қарайтын ауыл шаруашылығы өкілдерімен қызықты жағдай қалыптасты (41% – ға қарсы 11-27%). Мүмкін, агробизнестің позициясы шалғай аудандарда интернеттің қол жетімділігінің төмендігімен, иа болмаса өзара есеп айырысудың ерекшелігіне байланысты болуы мүмкін.

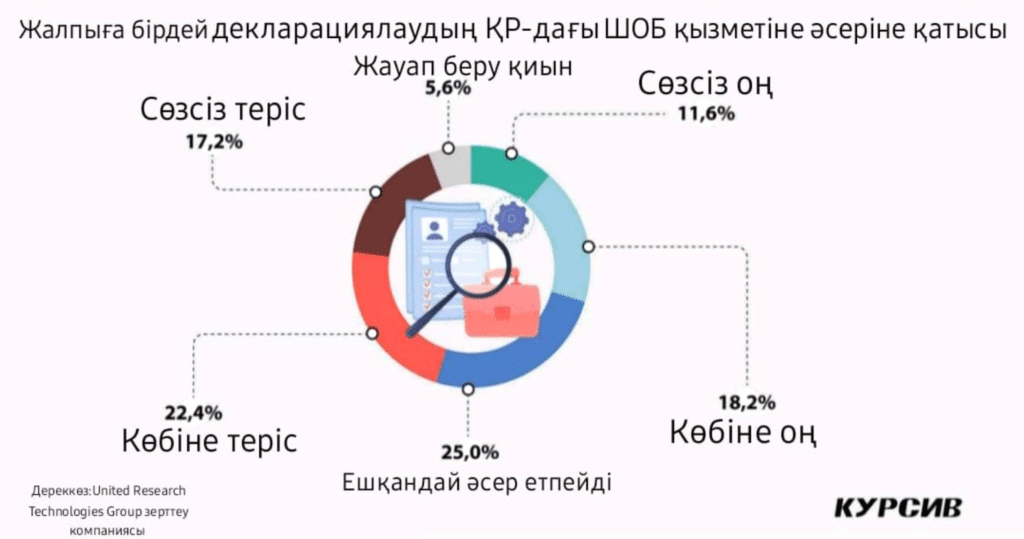

ШОБ-тың жалпыға бірдей декларациялауға қатынасы

Респонденттерге қойылған үшінші қосымша сұрақ жалпыға бірдей декларациялаудың ШОБ қызметіне әсерін бағалаумен байланысты. Мұнда дауыстарды бөлу кестесі келесідей: теріс конфигурацияланған – 40%, мұнда микробизнес өкілдері көп болып шыққан; оң – 30%, орта бизнестің басым болуымен; бейтарап – 25%, шағын бизнестің ұлғаюымен.

Олардың жауаптарында ең көп бой көрсеткен өнеркәсіп өкілдері болды, олардың дауыстары оң және теріс (әрқайсысы 44,7%) арасында тең бөлінді және бұл секторлар бөлінісіндегі көрсеткіштердің ең үлкен айырмашылығы. Павлодар және Қарағанды облыстарында (60-64%) теріс пікірдің қалыптасуы жоғары. Бұған қатысты Жетісу облысы оң көзқараста (57%).

Қорытындылар немесе ШОБ үміт барометрі

Зерттеу қорытындысы көрсеткеніндей, кәсіпкерлер 2024 жылдың I тоқсанында белгісіздік жағдайында жұмыс істеуге мәжбүр болған. Бұл жолы ол бұрын басталған нарықтық сипаттағы сын-қатерлермен ғана емес, бизнес әлі де бейімделуге тырысуда. Сондай-ақ, кірістілік нормасын жоғалтып, жоғары тәуекелдер жағдайында жұмыс істеп қана қоймай, реттеуші талаптармен қатар, табиғи апаттармен де байланыстыруға болады. Қолма-қол ақшаның жетіспеушілігіне, ішкі сұраныстың тұрақсыздығына, салық саясатына қатысты алаңдаушылыққа мобильді аударымдарды бақылау және декларацияны кезең-кезеңімен енгізу ережелері қосылды. Бизнес пайданы қайта инвестициялау арқылы ішкі ресурстарға көбірек сүйенеді. Инвестиция көздері даму институттарының қаржылық операцияларға дайындалған сияқты, бұл әсіресе өңдеу өнеркәсібіндегі орташа кәсіпорындарға және ауыл шаруашылығының кейбір өкілдеріне қатысты. Жалпы, бұл негізгі индекстердің оптимизм аймағында қалуына мүмкіндік берген инвестициялардың өсуі, әсіресе бұл өнеркәсіп пен құрылыс салаларына тән. Сауда-саттықтағы жағдай бейтарап жағдайда дамуда.

Инвестицияларға деген үміт

Қысқа және орта мерзімді перспективалар бөлігінде бизнестің барлық дерлік өкілдері болашаққа оптимизммен қарайды. Себебі олар әдеттегідей инвестицияларға үміт артады. Қызмет көрсету саласындағы және агросектордағы іскерлік белсенділіктің төмендеуі алаңдаушылық туғызады, мұнда пессимистік көңіл-күй бұрын ғана емес, сауалнамаға қатысқандардың бағалауы бойынша болашақта да сақталады. Су тасқыны болған аймақтарындағы көптеген шаруашылықтарға/кәсіпорындарға әсер еткен табиғи апат жағдайды ушықтыра түсті. Су тасқыны еліміздің жартысына жуығына қандай да бір жолмен әсер еткен табиғи апат көптеген респонденттердің жауаптарында тікелей зардап шеккен аумақтарда болмаған немесе нөпір судан зардап шеккендерге көмек берейін десе олардың қол жетімсіздігіне байланысты әлі көрінбеген сияқты. Сондай-ақ, соңғысының бір бөлігі сауалнама табиғи апат басталғанға дейін қатысуы мүмкін, өйткені зерттеу сауалнамасы наурыздың соңғы күндерінде басталып, сәуір айының басында аяқталды.

Жоғарыда айтылғандарды ескере отырып, мен отандық бизнес туындаған қиындықтарды жеңе отырып, өзінің перспективалық жоспарларын жүзеге асырады, ал біреу тіпті пессимизм аймағынан да шыға алатынына сенгім келеді. Бірақ өсіп келе жатқан кедергілер мен белгісіздік табиғи/техногендік сипаттағы сын-қатерлермен бірге ШОБ үшін тәуекелдерді жоғары деңгейде сақтайды. Олардың кейбіреулері үшін жағдайларды мемлекеттік (оның ішінде экономикалық саясатты және ШОБ үшін бизнесті жүргізу шарттарын өзгерту) және басқа да сыртқы көмектің қатысуынсыз ретке келтіру іс жүзінде мүмкін емес немесе ұзақ мерзімге шегерілуі мүмкін.