Инвестор болам десеңіз: компанияның қаржылық есебін қалай оқыған дұрыс?

Инвестор ең алдымен компанияның қаржылық есебін оқи білуі тиіс. Компания акциясын сатып алу не сатып жіберу туралы шешімді қабылдау үшін қажет басты құжат осы. Бүгінгі материалда біз ондағы көрсеткіштерді қалай оқып, қалай бағалаған дұрыс, компания болашағы туралы қандай дерек, қандай мәліметке мән берген маңызды және ең алдымен нақты қандай есеппен танысу керек деген сұрақтардың жауабын іздейтін боламыз.

Сонымен есеп беру стандарттарының қайсысына сенім артуға болады? Әңгімені осыдан бастайық. Жалпы қаржылық есептер аздап болса да бір-біріне ұқсас. Бұл тұрғыдағы негізгі стандарттар – ХҚЕС (Халықаралық қаржылық есептілік стандарты) және US GAAP (Бухгалтерлік есептің жалпы қабылданған принциптері). Құрылымы бойынша бұл екеуі бірдей десе болады және де олардың арасындағы айырмашылықтар соңғы жылдары мейлінше азая түскен. Айырмашылықтардың дені есептегі ұсақ-түйектерді түсіндіруге қатысты. Бірақ ақыр соңында олардағы таза пайда және ақша ағыны туралы көрсеткіштер әртүрлі болып қалыптасуы мүмкін. US GAAP АҚШ-та қолданылады. Сол себепті де ол тек америкалық акциялар үшін өзекті, ал қалған елдерде негізгі стандарт ретінде көбіне ХҚЕС пайдаланылады. Бірақ қаржылық есептерді оқып, түсіну үшін ХҚЕС не US GAAP стандарттарын білу маңызды емес. Тек негізгі қағидаларды ұғынып алған жеткілікті. Сондай-ақ 100 бетке созылатын есепті толық оқып танысудың қажеті жоқ. Есептің негізгі үш түрі ұсынылған бастапқы үш-төрт бетін қарап шығыңыз: әдетте онда пайда мен шығын туралы есеп, баланс және ақша қозғалысы туралы есептер болады. Дәл осы деректерге барынша мән берген маңызды. Өйткені олар компанияның қаржылық көрсеткіштері туралы көп нәрсені дәйектеп береді.

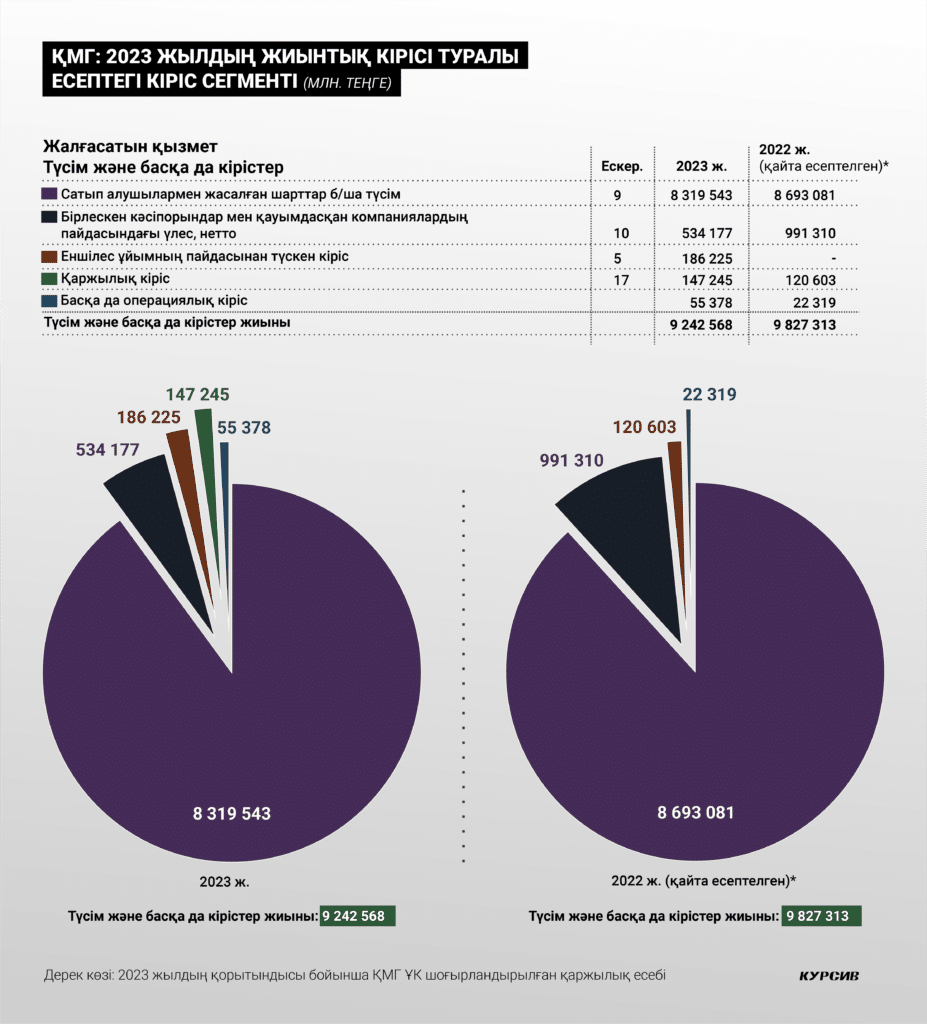

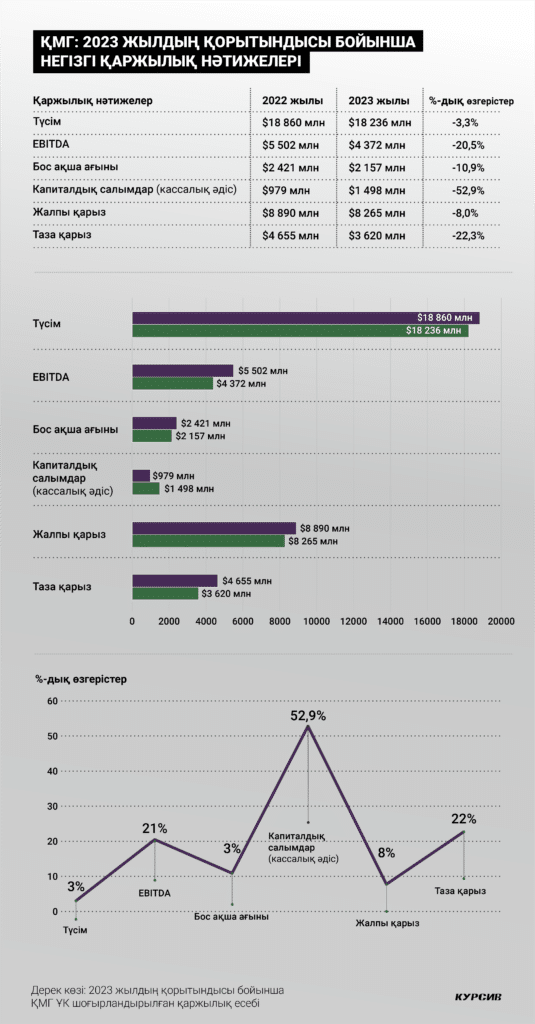

Сол сияқты есептерге қосымша ретінде берілген ескертпелермен танысқан да артық емес. Онда нақты көрсеткіш бойынша егжей-тегжейлі мәлімет табуға болады. Қаржылық есеп – жария компанияға инвестиция салуды бағалаудың негізгі факторы. Қалай дегенмен, акция сатып алғанда біз жұмсалған инвестицияның ақша түрінде қайтып оралуына үміт артамыз ғой. Ескеретін жайт – қайта оралатын ақша тек дивиденд немесе акцияларды қайта сатып алу дегенмен шектелмейді, компания құнының өсуі де инвестор үшін пайдалы көрсеткіш. Әдетте инвесторлар сала ішіндегі бірнеше ұқсас компания мен олардың нарықтық құнын салыстырып, бағалауға мән береді. Сол кезде компанияның қанша табыс табатыны және алдағы уақытқа жоспарланағн табыс табу мүмкіндігі туралы мәліметтер өте маңызды. Ал бұл сұрақтардың жауабын алу үшін, әрине, компанияның қаржылық есебімен танысып, оны дұрыс талдап, оқуды үйрену керек. Ең алдымен компанияның кірісі мен шығысы туралы мәліметпен танысқан жөн (біз компанияның жиынтық кірісі туралы мысалға тоқталдық). Мысалы, «ҚазМұнайГаз» ҰК» АҚ өз есебінде 2022–2023 жылдардағы барлық түсімі мен шығынын ашып көрсеткен. Бірақ ол аталған кезең аралығында компания жұмсаған нақты ақша көрсеткішімен сайма-сай деген сөз емес. Бұл тұрғыда компанияға тиесілі ақшалай қаражаттың қозғалысы туралы есеппен танысып, білуге болады.

Көріп отырғанымыздай, есептің кіріс және шығыс бөлігін бағалау аса қиын емес. Кірістер мен шығыстар бөлек-бөлек етіп көрсетілген (табыс салығы бойынша шығыстарды қоспағанда). Компанияның қаржылық есебімен танысқанда, кіріс пен шығыс операциялық сипатта ма, жоқ па – осыған мән беру керек. Сондай-ақ кіріс пен шығыстың ең ірі деген баптарына назар аударған жөн. ҚМГ есебінде бұл – «Сатып алушылармен жасалған шарттар бойынша түсім» және «Бірлескен кәсіпорындар мен компаниялардың пайдасындағы үлес, нетто» деген баптар. Яғни компанияға операциялық қызметтерден түсіп жатқан негізгі кірістер осы екі баптың еншісінде.

Операциялық кіріс (табыс) – бұл операциялық шығындарды шегергеннен кейінгі кәсіпорынның негізгі қызметінен түсетін табыс.

Операциялық шығындар (шығыстар) – бұл кәсіпорынның бизнесті жүргізу, өнім өндіру және қызмет көрсету барысындағы күнделікті шығындары. Кіріске қатысты аса көп сұрақ туындамаса керек, ал бірлескен компаниялардың пайдасындағы үлес дегеніміз – бұл таза пайда деңгейі – оны кәсіпорын өзге компаниялардағы (серіктес, еншілес) үлесі есебінен тауып отыр. Мысалы, ҚМГ қоржынында «Теңізшевройл» серіктестігінің 20%-ы немесе «Маңғыстаумұнайгаздың» 51%-ы бар: бұл екеуінің таза пайдасы ҚМГ есебінде де тікелей көрініс табады және кіріс пен шығысты белгілемей-ақ. Біріктіру, яғни консолидациялық стандарттар дегеніміз осы. Егер бір компания басқа компанияның жарғылық капиталында бақыланбайтын үлеске ие болса, онда олардың қаржылық көрсеткіштері шоғырландырылмайды және «Кіріс» не «Шығыс» секілді баптарға жатқызылмайды.

Операциялық емес кірістер (өткізуден тыс кірістер) немесе шығыстар деп компанияның әдеттегі қызметіне қатысы жоқ тұрақты емес не біржолғы кірістер мен шығыстар танылады.

Сол сияқты, еншілес ұйымның топтан шығып кетуінен түсетін кіріс те операциялық емес. ол біржолғы және жылдан-жылға қайталана бермейтін кіріс. Мысалы, ҚМГ есебіндегі 2022 жылғы көрсеткіште бұл бап нөлге тең. Өйткені ұлттық компания бұл кезеңде қандай да бір еншілес ұйымын саудаға шығарып сатқан жоқ. Қаржылай кірістер мен шығыстар операциялық емес баптарға жатқызылады, себебі бұл «артық» ақшаны инвестициялаудан (айталық, депозитке салынған) түскен пайыздық кіріс. Ал қаржылай шығындар дегеніміз – компанияның өз қарыздарын жабуға (қарыздары бойынша қызмет көрсетуге) жұмсаған қаражаты.

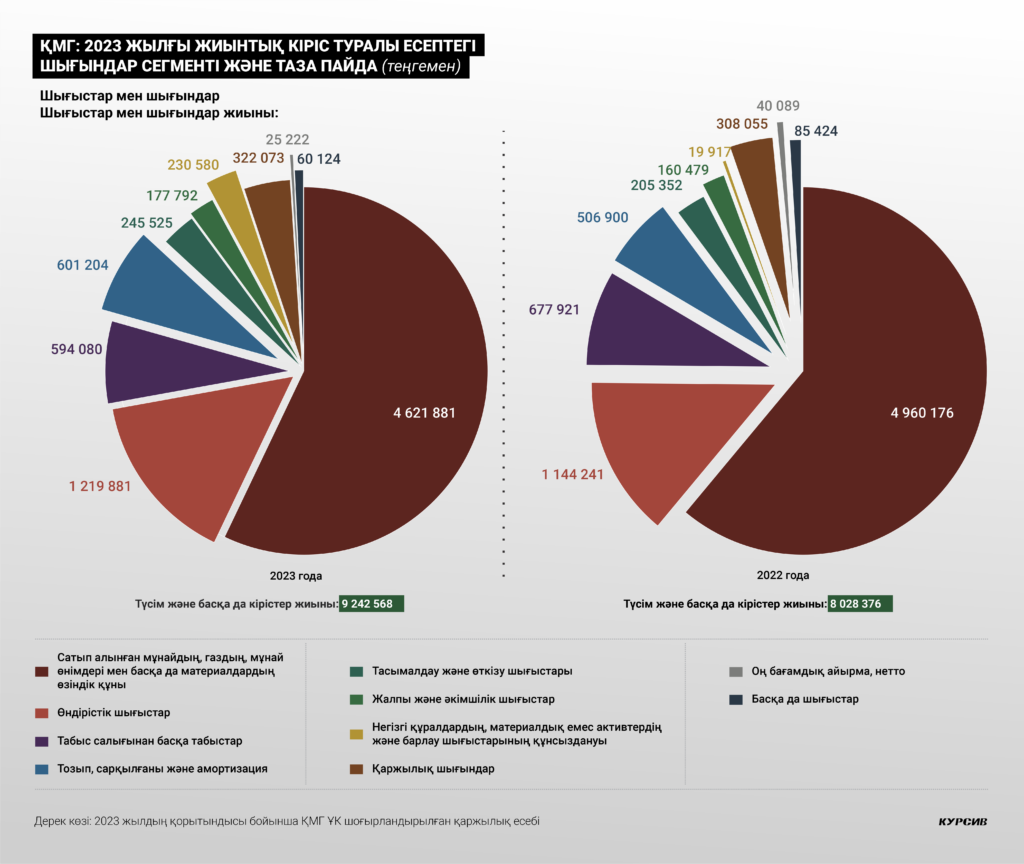

Шығындарға келсек, қаржылық есепте ең ірі дейтін төртеуі бірінші болып көрсетіледі. Операциялық кірістер мен шығыстар көбінесе операциялық емес шығындардың үстінен беріледі. ҚМГ мысалында қарастырсақ, операциялық емес шығындар «Негізгі құралдардың, материалдық емес активтердің және барлау шығыстарының құнсыздануы» деген баппен басталады. Бұл арада шығындардың ақшалай және ақшалай емес түрлерін ажырата білу маңызды. Яғни олардың қайсысы бойынша компания шоттарынан ақша шықты, қайсысынан шыққан жоқ деген тұрғыда. Мысалы, тозу және амортзация – бұл шығындардың ақшалай емес түрі, сондықтан да ол EBITDA (операциялық ақшалай табыс) есебінде есепке алынбайды.

Ақшалай шығын шығып кеткен ақшалай қаражатты білдіреді. Айталық, бұл салық төлеу және ұйымның ақшалай айналымына қызмет көрсету деген тұрғыда көрініс беруі мүмкін. Ақшалай емес шығындар (қолма-қолсыз ақша түрінде) – нақты ақшалай операциялармен байланысты емес шығындар. Төменде көрсетілгендей, 2022 жылмен салыстырғанда 2023 жылы ҚМГ ҰК таза пайдасы азая түскен. Бірақ ақшалай емес түрдегі тозу және амортизациялық шығындар ұлғайып, бірлескен компаниялардағы үлесі де күрт құлдырап кеткен. Ал мұның мәнісін түсіну үшін (соңғы баптың құлап түсуіне әсер еткен кім/не?) келесі ескертпеге мән беру керек. Онда біз төмендеу себебі көп жағдайда «Теңізшевройл» ЖШС мен Каспий құбыр консорциумының таза пайдасының құлдырауынан бастау алатынын көреміз.

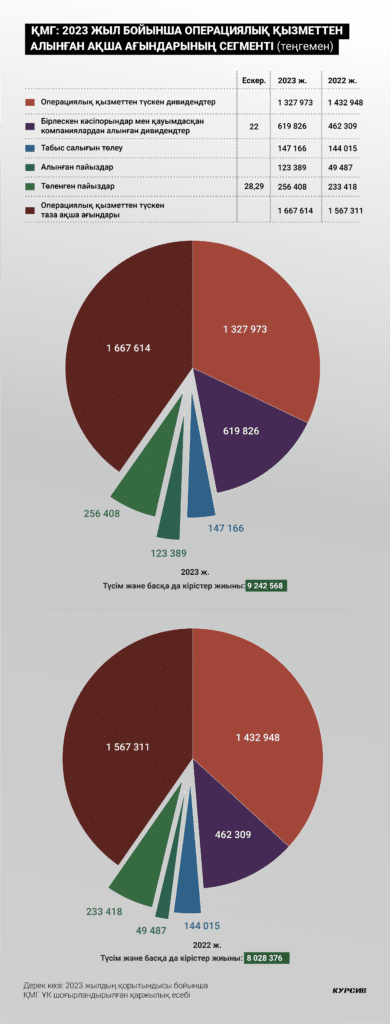

Дегенмен жоғарыда айтылғандай, таза пайда компания қызметінің басты көрсеткіші деген сөз емес, өйткені кіріс пен шығыс туралы есепте әңгіме 100% ақша жөнінде дей алмаймыз. Осы арада біз ақшалай қаражаттың қозғалысы туралы есепке (немесе Cash Flow) және EBITDA сынды көрсеткіштерге жүгіне аламыз. Cash Flow есебі қашанда үш бөлімнен тұрады: операциялық, инвестициялық және қаржылық қызметтен түсетін ақшалай ағын деген тұрғыда. ҚМГ есебіне қарасақ, ұлттық компанияға тиесілі операциялық ақшалай ағын 2023 жылы 1,67 трлн теңгені құраған, бұл 2022 жылғы нәтижеден ептеп жоғары. Ал оның үстінде бірлескен компаниялардың дивиденд деңгейі туралы дерек бар. Былтыр ол 620 млрд теңгені құраған – 2022 жылмен салыстырғанда 34%-ға артық көрсеткіш.

Айтпақшы жоғарыда таза пайда бірлескен компаниялардағы пайда үлесінің төмендеуімен азайып кетті дедік. Бірақ іс жүзінде ҚМГ-ның бірлескен компаниялардан алған нақты ақшасын аз дей алмаймыз. Нәтижесінде бұл EBITDA көрсеткішінің өсуіне алып келген. Яғни бұл арда біз компания ақшалай түрде шамамен қанша пайда тапты деген тұрғыда жауап іздейміз. Мысалға, ҚМГ көрсеткішін былайша түсіндіруге болады: түсім + өзіндік құн + өндірістік шығындар + салықтар + тасымал шығындары + жалпы және әкімшілік шығындар + бірлескен компаниялардың дивидендтері. Яғни есептеу барысында операциялық емес шығындар мен кірістер, сондай-ақ ақшалай емес шығындар (тозып, құны кеткен активтер) есепке алынбайды. Бірлескен компаниялардың таза пайдасындағы үлестің орнына бірлескен компаниялардың дивидендтері есепке алынады. Өйткені соңғы бап толығымен ақшалай кіріс дегенді білдіреді. Яғни 2023 жылы ҚМГ ұлттық компаниясының EBITDA көрсеткіші 2,08 трлн теңгені құраған, бұл 2022 жылғыдан сәл жоғары көрсеткіш (2 трлн теңге).

Ал енді ақша қаражатының қозғалысы туралы тақырыпқа қайта оралсақ. Себебі бұл арада елеусіз қалдыруға болмайтын тағы бір маңызды көрсеткіш бар – ол бос ақша ағыны дегенге саяды. Бұл көрсеткішке қарап біз компания қоржынында акционерге дивиденд төлеу үшін және/немесе қарыз берушілер алдындағы борыштарын жабу үшін қанша қаражат қалғанын бағамдай аламыз. Бұл көрсеткіштің мәнін оқып түсіну еш қиын емес: бар болғаны операциялық қызметтен түсетін ақша ағынынан капиталдық шығындарды алып тастау керек.

Капиталдық (күрделі) шығындар – бұл кәсіпорынның ағымдағы активтерді (ғимараттар, машиналар мен құрал-жабдықтар, кен орындары және т.б.) жақсартып, кеңейтуге немесе ұстауға жұмсайтын шығындары. ҚМГ жағдайында бұл «Негізгі құралдарды, материалдық емес активтерді және барлау активтерін сатып алу» деген бап. Егер осы баптың көрсеткішін операциялық қызметтен түскен ақша ағынынан алып тастасақ, онда 985 млрд теңге деген мәлімет шығады. 2022 жылы бұл көрсеткіш 1,11 трлн теңгені құраған-тын, яғни бір жылда компаниядағы бос ақша ағыны азая түскен, бірақ соншалықты көп ауқымда емес, тіпті мұнай бағасы күрт төмендеп кетсе де.

Айтқандай, бос ақша ағыны дивиденд есептеуде маңызды дерек. Кей компаниялар өздерінің дивидендтік саясатында бос ақша ағынымен байланыстыруға болатын есептеу формуласын қолданады. Мысалға, «Қазатомөнеркәсіп» ҰАК» АҚ және «ҚазМұнайГаз» ҰК» АҚ секілді. Осы формуланың арқасында компания төлегелі отырған дивиденд деңгейін жуықтап болса да есептеп көруге болады. ҚМГ мысалында біз таза қарыздың EBITDA көрсеткішіне арақатынасына мән береміз. Егер ол 1-ден төмен болса, онда компания бос ақша ағынының 50%-ы деңгейінде дивиденд төлеуге талпынады деген сөз. Айта кетейік, 2023 жылы ҚМГ-ның таза қарызы EBITDA көрсеткішіне шаққанда 1-ден төмен, яғни компания бос ақша ағынының кем дегенде 50%-ы деңгейінде дивиденд төлеуі әбден мүмкін. Бірақ бұл арада есепке алыну тиіс бір гәп бар.

Компанияның дивидендтік саясатында ақша қаражатының бос қозғалысы формуласына еншілес ұйымдарды сатып алу құны да кіретіні айтылған. Компания жария еткен презентацияға сәйкес, 2023 жылы бұл бап 494 млн долларды құраған. Өкінішке қарай, бұл көрсеткішті компания есебінен шығарып тастау қиын соғады. Нәтижесінде 985 млрд теңгенің 50%-ы (225 млрд теңгені алып тастағанда) 380 млрд теңгеге тең деген сөз. Егер оны 610,1 млн дана акция санына бөлетін болсақ, бір акцияға есептелген дивидендтің ең аз көлемі 623 теңгені құрауы ықтимал. Яғни осы есептеулердің арқасында біз дивидендтердің ықтималды деңгейін шамалап болса да бағамдай алдық, алдын ала болжам бойынша, ол былтырғы дивиденд көрсеткішінен 27%-ға жоғары болуы мүмкін.

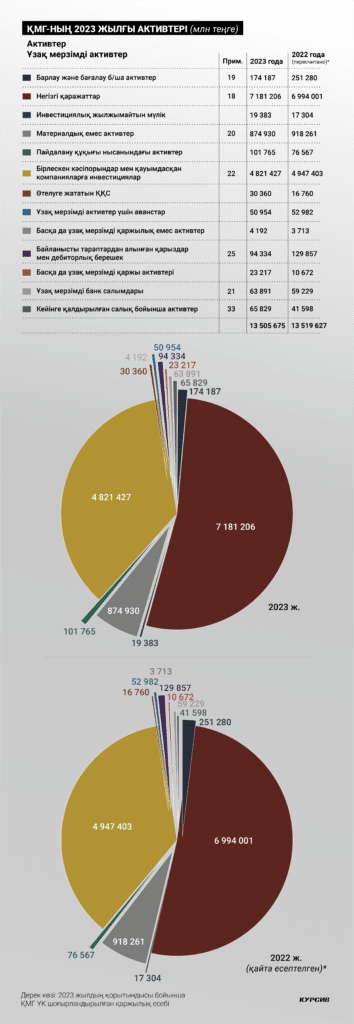

Компания көрсеткіштерін бағалаудағы маңызды есептің бірі – баланстық есеп немесе компанияның қаржылық жағдайы туралы есеп. Одан біз компанияға тиесілі активтердің ауқымы мен түр сипаты және бұл активтердің қандай жолмен қаржыландырылатыны туралы мәлімет ала аламыз. Яғни қарыз ақшаға ма әлде меншікті капитал негізінде ме дегендей. Мұндай жағдайда активтердің құны «тарихи» деп түсіндірілгенімен, ол оның нарықтағы нақты құнын көрсете бермейді. Бірақ, әрине, активтерді қайта бағалау бәрібір жүргізіледі. Сөйтіп, акциялардың нарықтық құнымен салыстыруда меншікті капиталдың таза көрсеткішін өзіндік индикатор ретінде қолдануға болады. Бұл үшін бір акцияның баланстық құнын анықтап алу керек (ол әдетте қаржылық есепте көрсетіледі). ҚМГ жағдайында ол бір акцияға 15 603 теңгені құрайды, бұл ағымдағы нарықтық құннан біршама қымбат және 2022 жылдың соңындағы көрсеткіштен 6,3%-ға жоғары.

Баланстық есепте компанияның қарыздық жүктемесі туралы мәліметті тауып, есептеп шыққан да маңызды. Әдетте бұл тұрғыда «Таза қарыз» көрсеткіші қолданылады. Таза қарыз көрсеткішінің формуласы өте қарапайым: жалпы борыштан ақшалай қаражтты немесе басқа да ликвидті активтерді алып тастаймыз. ҚМГ мысалында қарастырсақ: 3,4 трлн және 391 млрд теңгені құрайтын «Қарыздар…» деген екі бапты іздеп табамыз, сондай-ақ қарыздарға жалға алу сынды өзге де қаржылық міндеттемелерді жатқызамыз. Яғни 2023 жылдың қорытындысы бойынша ҚМГ ұлттық компаниясының жиынтық қарызы 4,03 трлн теңгені құрайды деген сөз.

Екінші жағынан, қысқа мерзімді активтер қатарында «Ақша қаражаты мен оның баламалары», «Қысқа мерзімді банк салымдары» және «Басқа да қысқа мерзімді қаржы активтері» деген баптарды табуға болады, бұлардың жалпы құны 2,12 трлн теңгені құрайды. Дәл осы активтер мейлінше ликвидті және оларды қазірдің өзінде қарызды өтеу үшін пайдалануға болады. Нәтижесінде 2023 жылдың соңындағы жағдай бойынша «ҚазМұнайГаздың» таза қарызы 4,03 трлн теңге минус 2,12 трлн теңге немесе 1,91 трлн теңге шамасында қалыптасты деген сөз, ал бұл 2022 жылдың соңындағы көрсеткіштен тура 25% аз ауқым. Осылайша ҚМГ ұлттық компаниясының қарыздық жүктемесі былтырғы EBITDA көрсеткішінен аз болып шықты, бұл оның ауқымды дивиденд төлеу мүмкіндігін арттыра түспек.

Сөз соңында айта кетсек, біз бүгін әңгіме еткен компаниялардың қаржылық есебін оқу әдістері ең қарапайым, базалық деңгейді қамтыған, бұл тұрғыдағы мәліметтер мен деректерді түсініп оқығанда, сіз компанияның қаржылық және инвестициялық жағдайына өзіңіз дербес талдау жасай аласыз. Ал осы көрсеткіштерді талдай отырып, компанияның түр-сипатына, оның бүгінгі қаржылық жағдайы мен таяу келешектегі бизнес мүмкіндігіне баға беруді үйренесіз. Ескеретін жайт – компанияның қаржылық есебіне сіз оның акциясын сатып алсаңыз да не сатып алуды енді жоспарлап отырсаңыз да түпкілікті мән берген маңызды. Ол сіздің дұрыс шешім қабылдауыңызға көмек болар қосымша тетік деп түсініңіз.