Қазақстандық андеррайтинг нарығында қандай компания көш бастап тұр?

Қазақстандағы броккерлік компаниялар биылғы жылдың екінші жартыжылдығын қорытындылады. Қазақстан нарығындағы брокерлік бизнес, ең алдымен, клиенттердің активтерін, жеке портфельдерін басқару және клиенттерге арналған брокерлік қызметтермен байланысты қызметті ұсыну.

Соңғы жылдары брокерлердің кірістерінің едәуір бөлігі клиенттердің биржалық мәміле комиссиясы және маржа саудасы кезінде клиенттердің несиелер бойынша сыйақыларымен қатар, андеррайтинг қызметтерінен түсетін кірістерден қалыптасады.

Нарыққа қатысушылардың есебіндегі мәліметтерді салыстыра отырып, аталған бағыттың брокердің қаржылық нәтижелеріне тигізіп жатқан үлесін бағалауға болады. Андеррайтингтен түсетін табыс брокерлердің мемлекеттік емес облигациялар мен акцияларды орналастыруға қатысқаны үшін алатын комиссиясы. Бұл ретте бастапқы нарықта акциялармен жасалатын мәміле өте сирек кездеседі және оны жекелеген жағдай ретінде қарастыруға болады. Өйткені отандық қор нарығында қарыз құралдары басым (KASE-де олармен мәмілелердің көлемі үлестік құралдармен салыстырғанда 6,5 есе көп). Осыдан андеррайтингтік кірістің динамикасы қазақстандық брокерлердің негізінен корпоративтік облигациялардың бастапқы нарығындағы жұмысының нәтижелерін көрсетеді.

Табыс андеррайтерді бағалаудың жалғыз жолы емес. Баламалы бағалаудың ең танымал және тұрақты көздерінің бірі ресейлік Cbonds агенттігі жасаған қазақстандық андеррайтерлердің рэнкингі. Cbonds рэнкингінің әдістемесі күні бүгінге дейін жетілдірілуде, бірақ рейтингтің негізгі идеясы орналастыруға белгілі бір андеррайтер қатысатын облигациялар шығарылымдарының көлемі мен санына негізделген.

Түпкілікті нәтижелер және қай компаниялардың көш басында екендігі қандай критерийлер ескерілетініне байланысты айтарлықтай өзгереді. «Курсив» статистикалық деректерді қалай дұрыс түсіндіру керек және оларды қалай шатастырып алмау қажет екенін түсіндіреді.

Freedom Broker үстемдігі

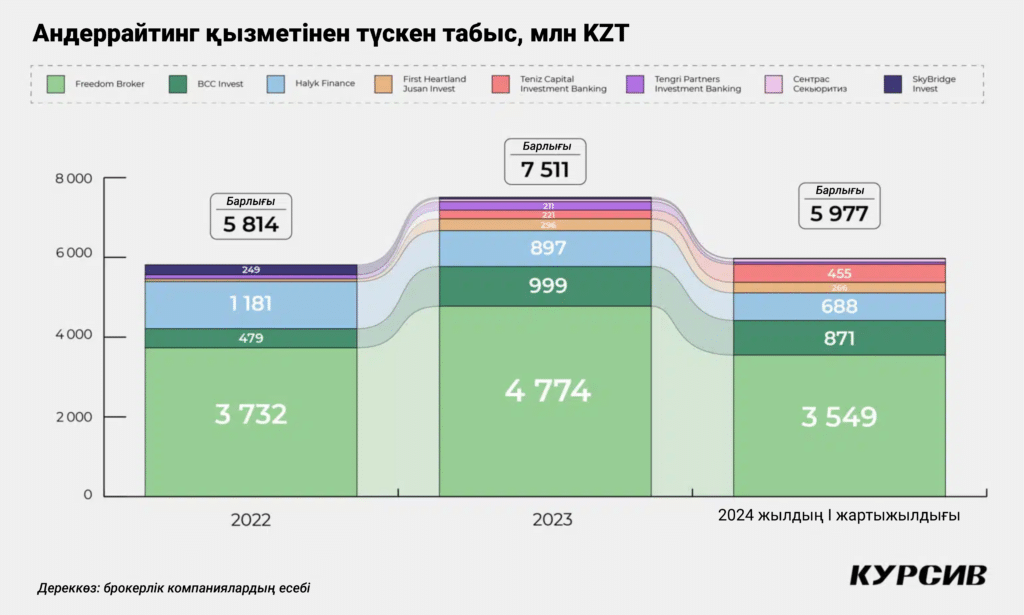

Өткен жылдың соңында андеррайтингтен түскен комиссияның жалпы сомасы бойынша қазақстандық нарықтың көшбасшысы Freedom Broker брендіне біріккен Freedom Finance және Freedom Finance Global Plc брокерлік компаниялары болды. Олар екінші орынға жайғасқан BCC Invest нәтижесінен бес есе жоғары нәтиже көрсетті: яғни Freedom Broker 4,8 млрд теңге, BCC Invest 999 млн теңге табыс тапқан. Үшінші орынға 897 млн кіріс көрген Halyk Finance орнықты. Қазақстандық брокерлердің андеррайтингтік қызметтен түскен жалпы кірісінің 63%-ы Freedom Broker-ге тиесілі болды.

2024 жылдың бірінші жартыжылдығында тап осындай жағдай болған: Freedom Broker комиссиялық сыйақыдан 3,5 миллиард теңге тапты. Бұл Cbonds рэнкингіне қатысқан барлық басқа андеррайтердің жиынтық кірісінен 1,5 есе жоғары. Мұндай үрдіс соңғы бірнеше жылда сақталып отыр. Сондай-ақ бұл нарық қатысушыларының жиынтық табысының үдемелі өсуінен де көрінеді – андеррайтерлердің комиссиясы 2022 жылғы 5,8 миллиард теңгеден 2023 жылы 7,5 миллиардқа дейін өскен.

Нарықтың жеке қатысушыларының [АИ1] жиынтық кестедегі позициясы жылдан-жылға өзгерді. Ал үздік үштік – Freedom Broker, BCC Invest және Halyk Finance еш өзгеріссіз қалды. 2023 жылдың қорытындысы бойынша Halyk Finance екінші орынды BCC Invest-ке бергенмен, Cbonds рэнкингінде бірінші орында болды.

Halyk Finanсе-тің сенімді көшбастауы…

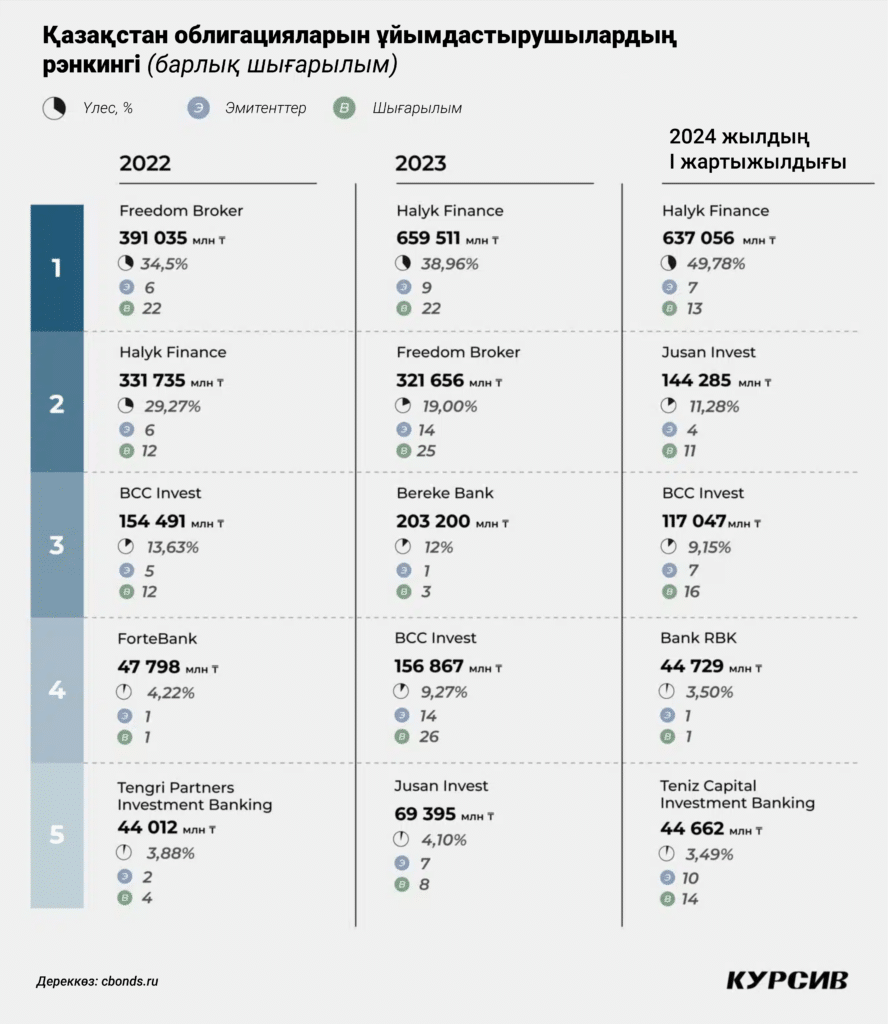

Брокерлерді олар қатысқан облигациялар шығарылымдарының саны мен эмитенттердің тартқан қаражаттарының көлемі бойынша салыстыратын болсақ, мүлдем басқа нәтиже көруге болады. Cbonds жылдық және тоқсандық рэнкингтерінде осы критерийлерге сүйенеді. Өткен жылдың қорытындысы бойынша қазақстандық облигациялар андеррайтерлерінің арасында тоғыз эмитенттің жалпы сомасы 659,5 млрд теңгеге 22 облигация шығарылымын орналастыруды ұйымдастырған Halyk Finanсе көшбасшы (нарық үлесі – 39%) атанды.

Бұл ретте Cbonds интернет-ресурсында жарияланған мәліметтерге сәйкес, бұл соманың 69%-ы немесе 456 млрд теңгеге балама соманы Halyk Bank облигацияларының үш шығарылымы құрады. Halyk Bank-тің тексерілген қаржы есебіндегі мәліметтер сәл өзгеше – осы үш шығарылымды орналастыру сомасы 323 млрд теңгені немесе 2023 жылға арналған Halyk Finance орналастыруларының жалпы сомасының 49%-ын құрады (2022 жылдың қорытындысы бойынша, Halyk Bank және Halyk Bank Georgia эмиссияларының үлесі шамамен 45% немесе 145 млрд теңгеге балама соманы құрады).

Екінші орындағы Freedom Broker 14 эмитенттен 321,7 млрд теңгеге 25 шығарылым мен нарықтың 19%-ына ие болып, 2,1 есе артта қалды. Брокерлік компаниялар арасында үшінші орында 156,9 млрд сомаға 14 эмитенттен 26 шығарылым және 9,3% нарық үлесімен BCC Invest тұр. Осылайша, орналастыру көлемі бойынша жетекші үш андеррайтер өткен жылдың соңында облигацияларды орналастыру бойынша андеррайтер қызметтерінің жалпы нарығының 67%-ына ие болды.

2024 жылдың бірінші жартыжылдығы бойынша Halyk Finance үлесі 637,14 млрд теңгеге 13 шығарылыммен 49,8%-ды құрады. Екінші орынды 13,5% үлесімен және 172,1 млрд теңге көлемімен Қазақстанның Даму Банкі (брокер емес) иеленді. Брокерлік ұйымдар арасында First Heartland Jusan Invest 144,3 млрд теңгеге 11 шығарылыммен 11,3%-ға ие. Осы кезеңде андеррайтер қызметтерін көрсету бойынша комиссиялық сыйақы көлемі бойынша көшбасшы Freedom Broker нарықтың 3,2% және сегіз эмитенттен тоғыз облигация шығарылымын орналастыру арқылы тартылған 41,2 млрд теңгемен сегізінші орынды иеленді.

2024 жылдың бірінші жартыжылдығына арналған деректер екі есептеу әдісі арасындағы сәйкессіздікті айқын көрсетеді, бірақ олар бұрынғы статистикада да бар. 2022 жылы үздік үш андеррайтер облигацияларды орналастыру нарығының 77,4%-на ие болған. Рас, орналастыру көлемі бойынша бірінші және екінші орындар арасындағы алшақтық шамалы ғана болды: Freedom Broker үшін 391 млрд теңге, ал Halyk Finance 331,79 млрд теңге. Сонымен қатар кірістер статистикасы бойынша бірінші және екінші орындар арасындағы алшақтық айтарлықтай үлкен.

Жалпы алғанда комиссиялардың мөлшері мен шығарылымдардың көлемі бойынша есептелген нәтижелердің айырмашылығы оңай түсіндіріледі. Ол үшін андеррайтингтің ерекшеліктерін түсіну жеткілікті.

Андеррайтерлер немен айналысады және қалай ақша табады?

Бағалы қағаздарды, оның ішінде облигациялар эмиссиясы, әдетте, бірнеше айға созылатын өте күрделі процесс. Бұл процесс нарықты зерттеу, инвесторлар тарапынан әлеуетті сұранысын бағалау, эмитентпен бірлесіп шығару шарттарын: купондық мөлшерлеме, орналастыру бағасы, жалпы көлемді әзірлеуді қамтиды. Мүмкіндігінше көп сатып алушыларды орналастыру үшін «тіркелу» (осыдан андеррайтинг термині) ол өз алдына бір жеке міндет. Мыңдаған адал клиенті бар брокерлер мұны жақсы басқарады. Орналастырудың сәттілігіне әсер ететін кейбір сыртқы параметрлер соңғы сәтке дейін өзгеруі мүмкін. Сондықтан орналастырулар жиі жеңілдікпен немесе бағалы қағаздардың номиналды құнына сыйлықақымен жүзеге асады.

Процестің күрделілігі мен көп сатылы болуы көбінесе орналастыруға бірнеше делдалдардың қатысып, қатаң бөлінген рөлдері бар пулды құрайтындығына әкеледі. Оның құрамына кеңесшілер, шығарылымды ұйымдастырушылар, менеджерлер, букреннерлер (тапсырыс кітаптарын құрастыру) кіреді. Андеррайтер – осы рөлдердің бірі ғана, бірақ ыңғайлы болу үшін орналастыруға қатысқандардың барлығы осылай аталады.

Бағалы қағаздарды қайталама нарықта жоғары бағаға сату тәсілі бойынша орналастыру кезінде андеррайтер эмитенттен өз ақшасына алдын ала келісілген баға бойынша бағалы қағаздардың барлық көлемін сатып алады, содан кейін оны инвесторларға қайта сатады. Бұл жағдайда ол эмитенттен жақсы комиссия алады және ашық нарықта өз бағасын белгілеу мүмкіндігін алады. Бірақ сонымен бірге кейбір бағалы қағаздарға сатып алушы табылмаса, ол барлық тәуекелдерді өз мойнына алады. Бұл әдіс эмитент үшін ең тиімді, бірақ қазақстандық андеррайтерлер өте сирек қолданады.

«Ең жақсы күш салу» әдісі андеррайтер мүмкіндігінше көп облигацияларды орналастыру үшін бар күш-жігерін жұмсайды деп болжайды, бірақ орналастыру эмитенттің шотынан жүзеге асырылады және андеррайтер сатылмаған бағалы қағаздар үшін жауап бермейді – ол эмитентке өтеді.

Сонымен қатар Қазақстан заңнамасында андеррайтерлердің кез келген басқа тәсілмен қызмет көрсету мүмкіндігі де қарастырылған. All or none принципі бойынша келісім жасау арқылы андеррайтер бағалы қағаздар толығымен орналастырылған жағдайда ғана сыйақыға сене алады. Бұл орындалмаса, эмитентпен шарт бұзылады және комиссиялық сыйақы төленбейді.

Көріп отырғаныңыздай, эмитентпен және процестің басқа қатысушыларымен келісімнің түріне байланысты андеррайтер әртүрлі комиссия алады. Андеррайтер қатысқан облигациялар шығарылымының үлкен көлемі оның табатын табысының үнемі үлкен болатынын көрсетпейді. Белгілі бір компанияның жай-күйі мен тұтастай алғанда нарықтағы жағдайдың объективті көрінісін алу үшін екі көрсеткішке де назар аудару керек.

Дегенмен, бұрын айтылғандай, брокерлер қаржылық есеп бергенде үнемі көрсететін андеррайтингтік кірістер туралы мәліметтерге облигацияларды ғана емес, сонымен қатар акцияларды да орналастыру үшін комиссиялар кіретінін ескерген жөн. Ең ірі ойыншылар соңғы жылдары IPO мен SPO-ға қатысты. Олардың ішінде 2022 жылы «ҚазМұнайГаз» IPO және 2024 жылы Air Astana, өткен күзде өткен «KEGOC» АҚ-ның SPO-сы (формальды түрде орналастыру акциялардың қарапайым қосымша шығарылымы болды, өйткені ол тек жаңа шығарылымның бағалы қағаздарына қатысты болды, ал эмитент транзакцияны SPO ретінде жіктейді) бар.

Алайда тіпті осы түзетулерді ескергеннің өзінде бұл тәсіл өзін ақтап отыр. Ол әртүрлі андеррайтерлердің артықшылықтарын алуға мүмкіндік береді. Соңғы жылдары қазақстандық облигациялар нарығында Halyk Finance, Freedom Broker және BCC Invest нық көш бастап келеді.