«Қазақстандық ШОБ бизнес-барометрі» (ШОБ ББ) кешенді зерттеуі аясында United Research Technologies Group (URTG) тоқсан сайын ел ішіндегі өндірістік және өндірістік емес салалардағы микро, шағын және орта бизнестің 500 өкілі арасында сауалнама жүргізіп келеді. Іріктеме аймақтық және салалық квоталар (оның ішінде сауда, өңдеу және тау-кен өнеркәсіптері, ауыл шаруашылығы, құрылыс және қызмет көрсету салалары бар) мен халықтың жалпы санына шаққандағы кәсіпкерлік субъектілерінің санын және оның елдің ЖІӨ-ге қосқан үлесін көрсете отырып, бизнес ауқымына сай құрастырылды.

Сонымен 2024 жылдың ІІ тоқсаны айтарлықтай жоғары нәтжелер көрсетті (алдыңғы үш тоқсанмен салыстырғанда) және бұл қазақстандық ойыншылар нарық ішінде бұған дейін бетпе-бет келген экономикалық, табиғи, климаттық қиындықтарға қарамастан. Аталған зерттеу басталғалы біз іскерлік индекстердің ең жоғары мәндерін анық байқай алдық. Естеріңізге сала кетсек, биылғы І тоқсанда отандық ШОБ өкілдерінің жоспарында клиенттік базаның тоқсан сайынғы өсімін 2,1 есеге, кірісті 2,5 есеге, қызметкерлер санын 2 есеге арттырып, бизнесті кеңейтуге бағытталатын инвестициялар ауқымын 1,2 есеге өсіру көзделген-тін. Ал ІІ тоқсандағы сауалнама қорытындысына мән берсек, бизнестің оптимистік ұстанымдары біршама ақталды деуге толық негіз бар (бастапқы жоспарда көзделген жоғары динамикада болмаса да).

Биылғы ІІ тоқсанда іскерлік индекстердің ұлғайып өсуіне маусымдық сауда-саттық елеулі деңгейде ықпал етті, бұл тіпті соңғы тоқсанда теріс динамика көрсеткен секторларға да (50 баллдан төмен) кірісті қалпына келтіруге мүмкіндік берді. Дегенмен, қызметкерлер штатын арттыру үміті біршама орындаусыз қалып, бизнесті кеңейту жоспарлары тұрақтандыру бағытына қарай ығыса түскен (бизнесті қысқарту санының төмендеуімен қатар). Бизнесті кредиттендіру барысы жақсы жүрді деуге болады: «Кредиттер» субиндексі «Инвестициялар» субиндексіне жақын деңгейге көтерілді және бұл тарихи ең жоғары деңгей. Сәйкесінше, маусымдық фактор мен кадр саясатындағы және инвестициялардың өсу динамикасындағы баяулау көрсеткіштерін есепке алсақ, биылғы ІІІ тоқсанда іскерлік белсенділік ептеп төмендеуі ықтимал – бизнес қазір қолданыстағы ауқымдарды сақтап қалуға мүдделі.

Олай болса, ІІ тоқсандағы «фактілермен» салыстырғанда алдағы тоқсанда күтілетін тоқсандық өсу көрсеткіштері былайша қалыптасуы мүмкін: клиенттік база – 1,6 есе шамасында (сауалнама сұрақтарына жауап бергендердің 56,1%-ы жақсарады деген үмітте), кіріс – 1,4 есеге (66,6%), штат – 1,5 есеге (26,6%), инвестициялар – 0,9 есеге (37,7%).

Ал енді ағымдағы жылдың ІІ тоқсанында іскерлік индекстердің оң бағытта өзгеруіне әсер еткен факторларға да мән бере кетсек. Айтпақшы, ШОБ өкілдеріне зерттеу кезінде өзектілігі арта түскен нарықтарға қатысты бірқатар сұрақтар да қойылды. Айталық, олар ҚР жаңа Салық кодексінің жобасына қатысты қандай пікірде, сол сияқты, отандық кәсіпкерлер қарыз қаражатын тарту үшін ағымдағы нарықтық жағдай қолайлы деп санай ма және қажет жағдайда қарыз қаражатының қай түріне басымдық берген болар еді деген тұрғыда.

Іскерлік көңіл-күй индексінің жаңа деңгейі

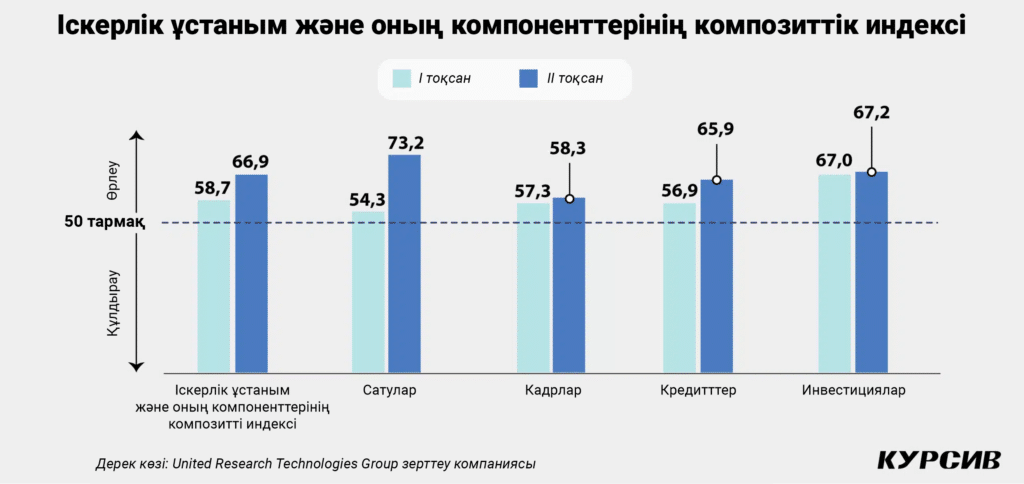

«Қазақстандағы ШОБ бизнес-барометрі» кешенді зерттеуі индекстердің үш тобына негізделелді. Оның біріншісі – композиттік іскерлік көңіл-күй индексі. Ол өз кезегінде сала және кәсіпорын көлемі бойынша ұсынылған төрт субиндекстен қалыптасады («Инвестициялар», «Кредиттер», «Сатулар» және «Кадрлар»). Iскерлік көңіл-күй индексі үшін бейтарап деңгей 50 тармақ, одан жоғары болса – оптимизм аймағы, төмен болса пессимизм аймағы деген сөз.

Биылғы ІІ тоқсанда Іскерлік көңіл-күй индексі (ІКИ) күрт көтеріліп, 66,9 тармаққа дейін жетті (тоқсан бойынша +8,2 тармақ), бұл – жаңа рекордтық деңгей. Естеріңізге сала кетсек, IКИ және оның ішкі индекстері респонденттердің жауаптары негізінде айқындалады, айталық, соңғы үш айда олардың бизнесі қалай дамып, қалыптасты (іс жүзінде) және олардың алдағы үш айдағы ұстаным, жоспарлары қандай (болжамдық күтулері) деген тұрғыда. ІІ тоқсанда ІКИ көрсеткішінің өсуіне фактіге негізделген, яғни іс жүзіндегі деректер барынша үлес қосты, ал ІІІ тоқсанға арналған жоспарлар аясында (күтулер), жоғарыда айтылғандай, кадрлар және инвестициялар көрсеткіштері бойынша төмендеу тенденциясы байқалып отыр.

Яғни қарастырылып отырған тоқсанға сай ерекшеліктің бірі – алдыңғы кезеңдерге шаққанда сату және кредиттер бағытындағы субиндекстер бір мезгілде қарқындап өскен. Енді әр индексті өз алдына бөлек қарастырып көрейік.

Кірістердің қалыпқа келуі

2024 жылдың ІІ тоқсанының қорытындысы бойынша «Сатулар» субиндексі 73,2 тармаққа дейін (+18,9 балл) күрт өскені белгілі болды (іс жүзіндегі және күтілетін құрамдастарды ескере отырып). Индекстің бұлайша оңынан дамып, қалыптасуына бұған дейін пессимизм аймағында жатқан ауыл шаруашылығы секторы ықпал еткен: мұндағы субиндекстің өсу көрсеткіші екі есе, яғни 81,6 тармаққа дейін. Айтпақшы, І тоқсандағы сауалнама барысында агробизнес өкілдері тарапынан іс жүзінде қол жеткізген кірістерін бұлайша арттырып, өсіру жоспары байқалмаған-ды. Түсінікті болу үшін айта кетейік, индекстер туралы сөз қозғағанда, біз кірістің абсолютті ақшалай мәндерін меңзеп отырған жоқпыз, әңгіме тек қарастырылып отырған кезеңдегі кірістің өсуін не азаюын атап өткен және алдағы уақытта кірісті өсіруді не төмендетуді жоспарлап отырған респонденттердің саны туралы ғана. Ал біздің сауалнамаға қатысқан ауыл шаруашылығы секторы өкілдерінің позитивті ұстанымдарын бірқатар факторлармен түсіндіруге болады. Біріншіден, маусымдық фактор (әсіресе, жеміс-жидек және көкөніс өндірушілер үшін, кей тұста мал шаруашылығы өкілдері де бар, мысалға, мереке-мейрамдар кезеңінде), әрине алдаңғы кезеңдерде қалыптасқан жиынтық әсері де жоқ емес («қоймалардан» сатылған өсімдік шаруашылығының басқа да өнімдері дегендей). Оның сыртында, көктемгі су тасқынының салдарынан егін егуші аймақтардағы ауыл шаруашылығы өкілдерінің біразы біз жүргізген зерттеудің іріктеу барысына қатыса алмады. Содан да бұл жолғы сауалнамада еліміздің оңтүстік өңірлерінің әсері алға шығып тұр.

Әрі қарай сатулар бойынша өсу динамикасында келесі орында қызмет көрсету секторы (+23,2 тармақ, 73,3 тармаққа дейін) мен көтерме және бөлшек сауда (+14,7 тармақ, 68,8 тармаққа дейін) секторы келеді. Құрылыс саласы (+9 балл, 76,9 тармаққа) мен өнеркәсіпте (+3,7 балл, 71,8 тармаққа дейін) сатылымдар аса белсенді жүре қоймаған. Ауыл шаруашылығы, сауда және қызмет көрсету салаларына қарай ығысқан мұндай басымдық көрсеткішін субиндекстің ағымдағы құнының қалыптасуына елеулі деңгейде үлес қосқан жоғары маусымдық фактормен түсіндіруге болады. Айта кету керек, біздің зерттеуіміз тоқсан сайын жүргізіледі әрі жинақталған деректер сауалнама негізінде қалыптасады, сондықтан да бұл арада біз маусымдық «тегістеу» әдістерін әзірше қолданып отырғанымыз жоқ. Бірақ мұндай қажеттіліктің болашақта қалыптасу мүмкіндігін жоққа шығара алмаймыз.

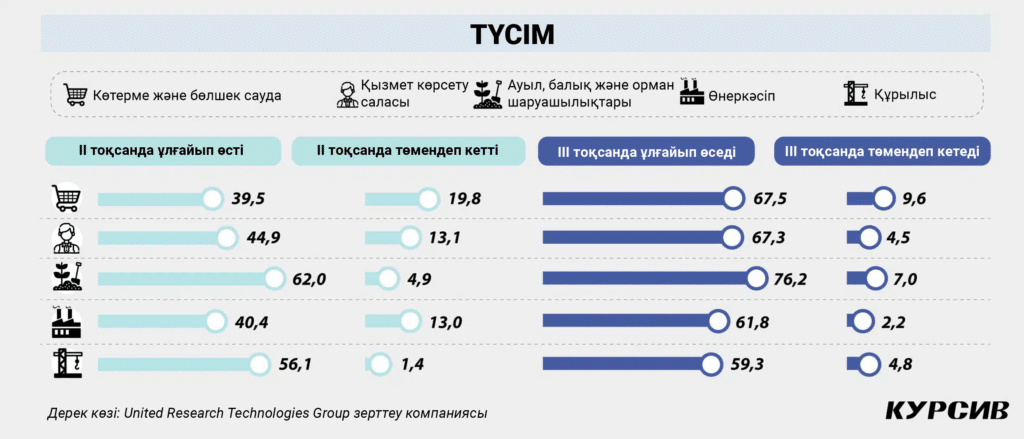

Айтпақшы, кірістің төмендеуі құрылыс саласы (сауалнамаға қатысқандардың 1,4%-ы) мен саудада (19,8%) да аса байқала қоймаған. Ал ІІІ тоқсанда қысқартулар барынша көп күтілетін салалар деп ауыл шаруашылығы мен құрылысты айтуға болады.

Бизнес көлемі бойынша алып қарағанда, тоқсандық өсудің елеулі қарқынын микро (+19,9 тармақ, 72 тармаққа дейін) және шағын (+17,8 тармақ, 75,5 тармаққа дейін) кәсіпорындар көрсетті. Ал орта бизнесте серпінді даму байқала қоймаған (+11,9 тармақ, 75,4 тармаққа дейін).

Өңірлер аясында алып қарасақ, Қызылорда және Павлодар облыстарындағы жағдай мейлінше көңілдегідей деуге тұрарлық, ал Солтүстік Қазақстан және Ұлытау облыстары әзірше төменгі қатарлардан көрінуде.

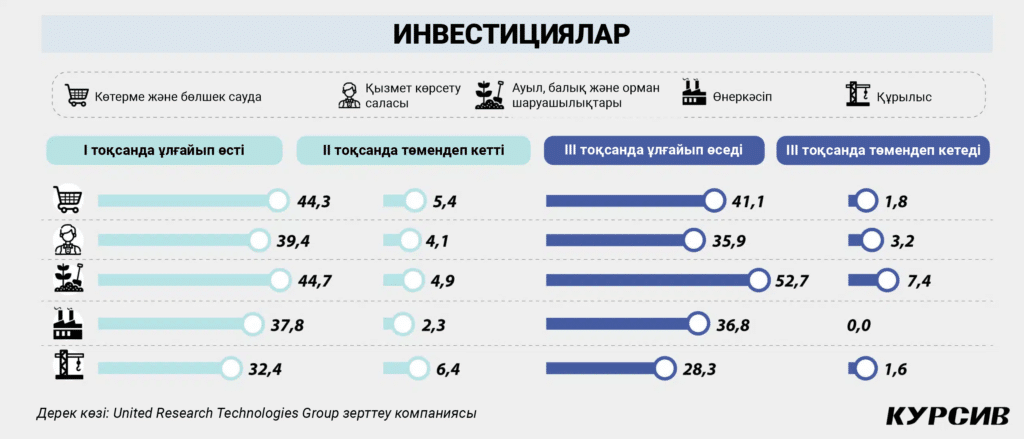

Инвестициялардың баялауы байқалуда

Іскерлік көңіл-күй индексін қалыптастырушы индекстердің арасында «Инвестициялар» субиндексінің өсу көрсеткіші ең төмен – бар болғаны 67,2 тармақ (тоқсан бойынша +0,2 тармақ), бұл «Сатулар» субиндексінен кейінгі екінші орын. Аталған субиндекстің дамуындағы баяулауға әсер еткен фактор – ІІІ тоқсанда бизнесті кеңейту перспективаларының 67 тармаққа дейін төмендеуі (ІІ тоқсандағы іс жүзіндегі көрсеткішпен салыстырғанда –0,4 тармақ). Сондай-ақ, бизнестің ІІ тоқсанға жоспарлап белгілеген болжам-күтулері (69,8 тармақ) толыққанды жүзеге аспаған (іс жүзінде орындалғаны: 67,4 тармақ). Қайта инвестициялау қарқынының бәсеңдеуін көрсететін тағы бір дерек – қолданыстағы айналымды сақтауға ұмтылатын респонденттер санының артуы (бір тоқсан бұрын 41,6% болса, қазір 58,5%).

Бизнесті кеңейтудің негізгі көзі деп бұрынғысынша ШОБ субъектілерінің өз пайдасын айтуға болады – 76,8% (алдыңғы тоқсанда: 77,5%).

Айтқандай, қарастырып отырған тоқсанда бұл жолы да агросектор өкілдері «фаворит» деңгейінен көрінді – бұл сектор бойынша «Инвестициялр» субиндексі 71,3 тармаққа жетті (тоқсан бойынша +13 тармақ). Сауда (+2,8 таримақ, 69,1 тармаққа дейін) және қызмет көрсету (+2 тармақ, 66,4 тармаққа дейін) өкілдері де оң динамика көрсетті. Ал қысқарту көрсеткіштері өнеркәсіпте (–16 тармақ, 68,1 тармаққа дейін) және құрылыста (–7,5 балл, 62,8 тармаққа дейін) басым болды (мысалға, кеңейтумен салыстырғанда).

Бизнес көлеміне қаай жіктер болсақ, теріс динамика орта бизнес өкілдеріне тән болды, ал мейлінше шағын дейтін кәсіпорындарда бұл тұрғыда айтарлықтай өзгеріс байқала қойған жоқ.

Алдағы тоқсанға қатысты болжамды күтулер аясында өзге өңірлермен салыстырғанда (47,5%) бизнесті кеңейтуге Павлодар облысы басты назар айдарып отыр (66% жағдайда: өз қаражаты есебінен де, қарыз қаражаты есебінен де). Сондай-ақ, бұл арада, жалпылай алғанда айтарлықтай өзгерістер жоспарлай қоймаған Ұлытау және Солтүстік Қазақстан облыстарын да атап өтуге болады.

Кредиттеу мәселесінде тұрақтылық бар…

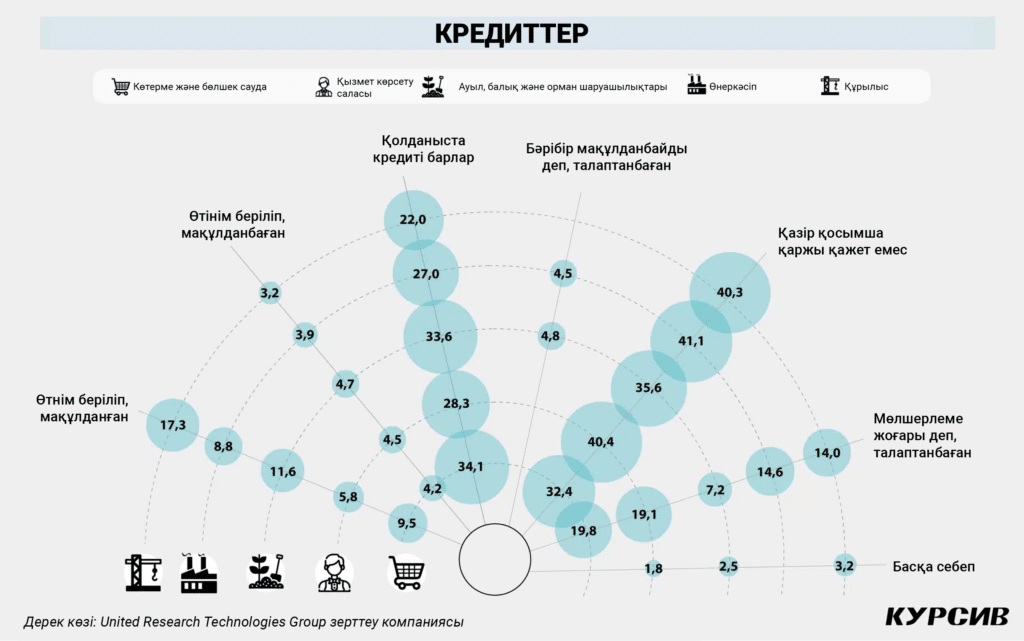

Алдыңғы кезеңдерде шөгіп қалған «Кредиттер» субиндексі биылғы жылдың ІІ тоқсанында біршама қалыпқа келіп, 65,9 тармаққа жетті (+9 тармақ).

Бұл тұрғыда барлық секторлар бойынша оң динамика көрініс беруде, оның ішінде басымдық көрсеткіштері төмендегідей салаларға тән: құрылысқа (+12,5 тармақ, 66,4 тармаққа дейін), ауыл шаруашылығына (+11,8 тармақ, 66,6 тармаққа дейін) және сауда саласына (+10,8 тармақ, 69,7 тармаққа дейін). Аса мардымды болмаса да оң көрсеткіштер қызмет көрсету (+7,7 тармақ, 63,9 тармаққа дейін) және өнеркәсіп (+3,1 тармақ, 63,7 тармаққа дейін) секторларында байқалып отыр.

Бизнес көлемі бойынша қарастырар болсақ, кредиттеуге қатысты жағдай шағын және орта кәсіпкерлер үшін ыңғайлы болған. Ал өңірлер бойынша – Батыс Қазақстан, Павлодар және Жетісу облыстарындағы көрсеткіштер біршама тәуір, ал Жамбыл, Шығыс Қазақстан және Ақмола облыстары бойынша субиндекстер көрсеткіші айтарлықтай төмен.

Кредиттеуге қатысты мұндай қанағаттанарлық жағдайдың қалыптасуына кредит қаражатын талап етпейтін кәсіпорындар санының артуы септік еткен, бұл арада сондай-ақ «мөлшерлеме жоғары» деп, кредиттеуші ұйымдарға жүгінуге талаптанбағандар саны да әсер еткен, олар қазір азайып келеді. Сонымен қатар, осы тұста кредиттеуші компанияларға жүгінгендердің өтінімі бойынша мақұлдаулар саны да арта түскен.

Сауда саласында штат қысқаруы ықтимал

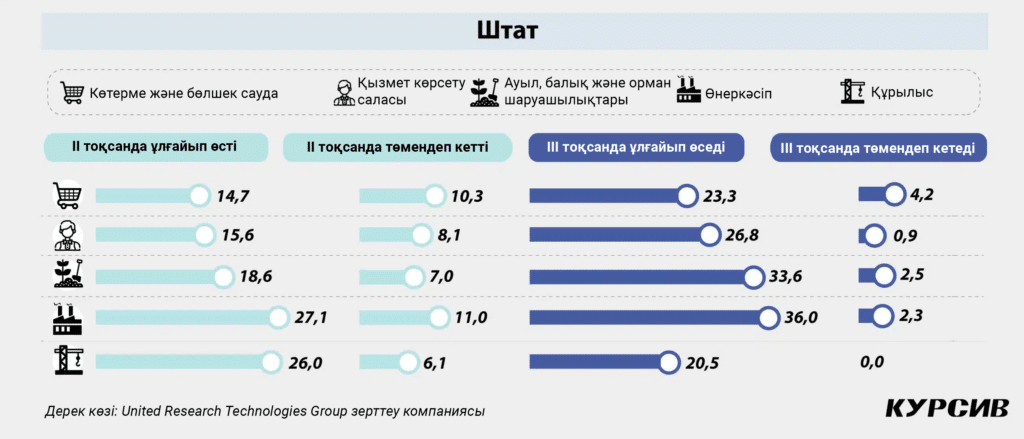

«Кадрлар» субиндексі осымен екінші тоқсан бойы ептеп өсіп, қазір 58,3 тармаққа жеткен (+1,1 тармақ), алайда бұл іскерлік көңіл-күй индескіндегі басқа субиндекстермен салыстырғанда бәрібір төмен деңгей.

Сәйкесінше қызметкерлер штаты қарастырылған барлық кезеңдер бойынша тұрақты көрсеткіш ретінде қалуда. Нақтылап айтар болсақ, ІІ тоқсанда біздің сауалнамаға қатысқан 500 респонденттің73,4%-ы кадрлық мәселеде тұрақтылық орнағанын айтып өтті (өткен тоқсанда: 69,6%).

Секторлар бойынша алып қарағанда, субиндекс деңгейі сауда саласындағы 55,7 тармақтан өнеркәсіптегі 62 тармаққа дейін ауытқиды. Бұл арада да оң динамика, әсіресе, ауыл шаруашылығында байқалған (тоқсан бойынша +6,5 тармақ, 60,7 тармаққа дейін), яғни жаз айларында маусымдық қызметкерлер жалдау әсері аясында. Ептеп болса да теріс динамика (кеңейтуге қарағанда қысқарту басым шыққан) құрылыс, өнеркәсіп және сауда салаларында байқалған.

Отандық ШОБ субъектілерінің жоспарында ІІІ тоқсанда қызметкерлерді арттыру мәселесі әлі де бар, бірақ ІІ тоқсанда жоспарланғанмен салыстырғанда біршама төмен қарқында. Келесі тоқсанда қызметкерлер аясын ұлғайтып, кеңейту мәселесіне өнеркәсіп (33,6% жағдайда) пен ауыл шаруашылығы (33,3%) мән беруде, ал басқа салаларда бұл көрсеткіш айтарлықтай төмен (20,5%–26,8%). Штат құрамын барынша қысқарту жоспары сауда саласына тән деуге болады (4,2% жағдайда).

Бизнес көлемі тұрғысынан алып қарағанда «Кадрлар» субиндексі орта бизнес өкілдері арасында барынша жоғары, ал микробизнесте мейлінше төмен. Облыстар аясында Абай және Атырау облыстары көш басында. Солтүстік Қазақстан және Ұлытау облыстарындағы ШОБ субъектілері арасында кадрлық мәселе бейтарап деңгейде (яғни, 50 тармақ деңгейінде). Ал Жетісу және Алматы облыстарындағы жағдайды теріс динамика деп сипаттауға тұрады (бұлардағы көрсеткіш 50 тармақтан төмен).

Іскерлік белсенділік индекстерінде қозғалыс бар

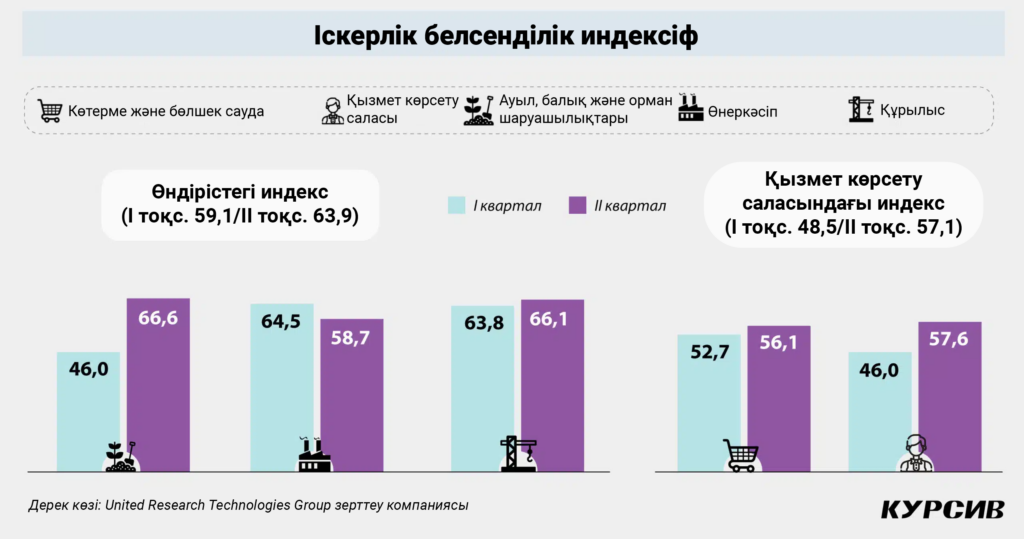

Естеріңізге сала кетсек, шағын және орта бизнестегі іскерлік белсенділікті біз тәуелсіз екі индекс негізінде өлшеп, зерттейміз, яғни өндірістегі индекс (өнеркәсіп, құрылыс, ауыл, орман және балық шаруашылықтары) және қызмет көрсетудегі индекс (көтерме және бөлшек сауда мен қызмет көрсету секторы) деген тұрғыда. Бейтарап көрсеткіш – 50 тармақ деңгейінде, одан жоғары болса – оптимизм аймағы және керісінше.

ІІ тоқсанның қорытындысы бойынша іскерлік белсенділік индексінің екеуі де бұған дейінгі төмендеу үрдістері мен алаңдау фазаларын еңсеріп өтіп, өсу аймағына келіп қоныстандыы. Кестедегі мәліметтерден көріп отырғандарыңыздай, уақыт ерекшелігіне қарамастан (іскерлік белсенділік индексі – өткен айдағы нәтиже, ал іскерлік көңіл-күй индексі – соңғы үш айдағы және алдағы үш айдағы жиынтық нәтиже) іскерлік индекстерінің екеуі өсу үрдісін бастан кешуде. Енді іскерлік белсенділік индексінің әрқайсысын салалар аясында қарастырып көрелік.

Өндіріс: индекс динамикасының бағыты әртүрлі

Өндірістегі іскерлік белсенділік динамикасы 63,9 тармаққа (+4,8 тармақ) өскеніне қарамастан, аталған индексті есептеу аясына кіретін секторлардағы динамика бағыты әртүрлі. Бұл тұрғыда ең жоғары өсу көрсеткіші ауыл шаруашылығына тән (+20,5 тармақ, 66,6 тармаққа дейін). Сондай-ақ, екінші тоқсан қатарынан іскерлік белсенділіктің төмендеуі өнеркәсіп секторында байқалуда (ІІ тоқсанда –5,9 тармақ, 58,7 тармаққа дейін), дегенмен бұл сектор оптимизм аймағында қалып отыр. Салыстырмалы түрде орташа нәтиже құрылыс секторында байқалуда – өнеркәсіппен салыстырғанда, бұл сала өкілдерінің бойындағы сенім көрсеткіші екі тоқсан бойы өсіп келді (+2,3 тармақ, 66,1 тармаққа дейін).

Тоқсан бойынша елеулі динамиканы микро және шағын бизнес субъектілері көрсетті. Жалпылай алғанда, шағын кәсіпорындар үшін бұл соңғы үш тоқсандағы ең қолайлы кезең болды, ал микро және орта бизнес субъектілерінің іскерлік белсенділігі бұл тұста аумалы-төкпелі сипат алды.

Өндірістегі іскерлік белсенділік индексінің жақсаруына бизнесті тұрақтандырумен қатар (қықсартуды ойлайтындар қатары азайып, аталған көрсеткіштер бойынша «өзгеріс жоқ» дегендер қатары ұлғая түскен), жаңа тапсырыстар, өндірістер көлемі және сатып алулар сынды өндірістік факторлар мен жеткізу мерзімдерін қысқарту шаралары да септік еткен. Бұған қоса, аяқталмаған өндіріс (орындалмаған тапсырыстар) және дайын өнім қалдығы бойынша көрсеткіштер (тоқсанына, сәйкесінше: –1,9 есе және –2,3 есе) де қысқарып келеді. Осылайша, қарастырылып отырған көрсеткіштердегі өзгерістер жиынтығы қарастырылып отырған кезеңде өнімді өткізу ауқымы ұлғая түскенін растайды.

Әйтсе де алынған нәтижелер маржа мәселесіне қатысты проблемаларды да ашып көрсетті. Мысалға, сауалнамаға қатысқандардың 73%-ы шикізат пен материалдар бағасы өскенін тілге тиек еткенімен, олардың ішінде 51,8%-ы өз өнімінің бағасы өскені туралы айтып өтті. Осылайша, өндіріс шығындарының өзіндік құны 23,2% жағдайда, ал өндірілген өнімнің бағасы 45,6% жағдайда өзгеріссіз қалған. Өзіндік құнның төмендеуі (2,7%) мен сату бағасының арзандауы (0,7%) байқалмаған деуге де болады.

Шикізат пен материалдар бағасының қымбаттауы негізінен құрылыс саласында көрініс берген (79,7% жағдайда), әрі қарай – өнеркәсіпте (70,9%), ал ауыл шаруашылығында өсу көрсеткіші басқалармен салыстырғанда төмендеу (66,8%). Дегенмен, түпкілікті өнім бағасын жиі өсірген құрылыс (40,7% тұрақтылық жағдайында 54,6% ) және ауыл шаруашылығы (47,3% тұрақтылықта 52,7%) салаларының өкілдері; өнеркәсіпте бағаның өсу жиілігі біршама төмен (47,2% тұрақтылық жағдайында 50,8%).

Сервис саласы: іскерлік белсенділік өсіп келеді

Алдыңғы тоқсанда сервис саласындағы іскерлік белсенділік индексі шөгіп қалғанымен, қазір біз бұл көрсеткіштің қалыпқа келуін ғана емес, тіпті соңғы үш тоқсандағы ең жоғары деңгейін де байқап отырмыз: 57,1 тармаққа дейін (тоқсан бойынша +8,6 тармақ). Бұл тұрғыдағы оң динамика, ең алдымен, қызмет көрсету саласынан бастау алады, оның теріс аймақтан шыққан субиндексі 57,6 тармаққа дейін өскен (+11,6 тармақ). Ал сауда саласының субиндексі аса көп өсе қоймаған (+3,4 тармақ, 56,1 тармаққа дейін). Бизнес көлемі тұрғысында алып қарағанда, ең жақсы тоқсандық динамика микро және шағын бизнеске тән деуге болады, бірақ субиндекс деңгейі бойынша бәрібір орта бизнес көш басында тұр.

Сервис саласындағы сауда көлемінің артуын айналымдардағы (тоқсан бойынша +1,8 есе, 32,1%-ға дейінгі жағдайда) және жаңа тапсырыстардағы (+1,8 есе, 45,1%-ға дейін) оң динамика мен орындалмаған тапсырыстардың азаюы (–1,4 есе, 13,2%-ға дейін) да көрсетіп отыр. Сондай-ақ, келесі тоқсанда тауарлы-материалдық қорлардың/шығын материалдарының/тауарлардың (тоқсанына +2,4 есе, 31,6%-ға дейін) және жеткізілімдердің (+1,9 есе, 32,3%-ға дейін) айтарлықтай өсуіне байланысты сатылымдардан ауыспалы әсер күтуге болады.

Жұмыспен қамтамасыз ету тұрғысында, өнім өндірушілермен салыстырғанда севриске негізделген секторлар жаңа жұмыс орындарын аса көп ұсынып отырған жоқ. Қызметкерлер штатын ұлғайту тек 12,5% жағдайда ғана байқалған, ал, мысалға, өнім өндірушілерде – 20,8% жағдайда. Бірақ бұл екеуінде де тоқсандық динамика төмендеу жағына қарай бағыт алған.

Маржа мәселесі аясынан алып қарағанда, сервистік сектордың баға факторына деген сезімталдығы өте жоғары (өнім өндірушілерде де сондай, бірақ олардағы жағдай біршама тәуірлеу). Мысалға, 57% жағдайда сатып алу бағасы өскенде, 48,6% жағдайда сатылатын тауарлар мен қызметтер бағасы да қымбаттап кеткен. Сәйкесінше кірістер мен шығындардың өзара арақатынасы 0,85-ті құрайды (өндірушілерде 0,71). Бұл шартты коэффициенттің 1-ден төмен мәні теріс маржаны немесе пайда алудағы кешіктірілген әсерді көрсетеді. Көріп отырғандарыңыздай, «қызмет көрсетушілерге» қарағанда «өндірушілер» өнім бағасындағы шығындарды біршама аздау етіп көрсету мүмкіндігі болған.

«Бизнес–кедергілер азайып келеді…

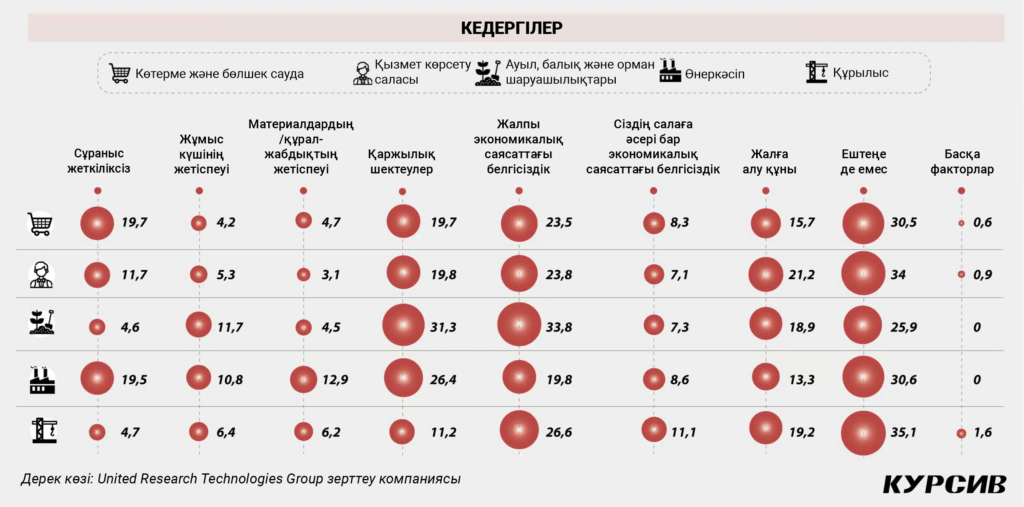

Бизнестегі кедергілер индексі (БКИ) тоқсан бойынша 89,3 тармаққа дейін төмендеуді көрсетті (–33,6 тармақ), бұл соңғы үш тоқсандағы ең тәуір нәтиже деуге болады. ШОБ субъектілері өкілдерінің басым көпшілігі өздерін «ештеңе алаңдатып отырмағанын» айтуда (тоқсан бойынша +1,7 есе, бірнеше жауап аясында 32,3%-ға дейін). Мұндай жауаптар, әсіресе, құрылыс, сервис және сауда өкілдері тарапынан естілді, ал бизнес көлемі бойынша салыстырғанда, орта бизнес өкілдері тарапынан айтылуда.

«Ішкі сұраныстың жеткіліксіздігі» сынды түйінді мәселенің өзектілігі де айтарлықтай төмендеп келеді (–7 пайыздық тармақ, 13%-ға дейін), негізінен ауыл шаруашылығы және құрылыс саласы өкілдерінің есебінен, дегенмен өнеркәсіп пен саудада бұл кедергі әлі де аса маңызды. Ептеп әлсірегенімен, «экономикалық саясаттағы белгісіздік» (–5,7 п.т., 24,5%-ға дейін) және «қаржылық шектеулер» (–3,78 п.т., 20,3%-ға дейін) сынды кедергілердің маңызы да жойыла қойған жоқ. Ең маңызды проблемалар қатарында бұларға ауыл шаруашылығы саласының өкілдері мән берген, ал құрылыс («қаржылық шектеулер») және сервис («белгісіздік») секторлары өкілдері тарапынан бұл кедергілер біршама аз айтылған. Және де «белгісіздікке» негізделген кедергілердің тоқсан бойынша біршама саябырсып, бәсеңсіп қалғанын сервис саласы мен орта бизнес өкілдері айтып отыр. Ептеп болса да тереңдей түскен түйінді мәселе деп «жалдау құнын» айтуға болады (+1,8 п.т., 18,6%-ға дейін), бизнеске кедергі келтіріп отырған мұндай тосқауыл туралы негізінен ауыл шаруашылығы өкілдері айтып өткен.

Конъюнктуралық мәселелер: салық және қарыз туралы пікірлер

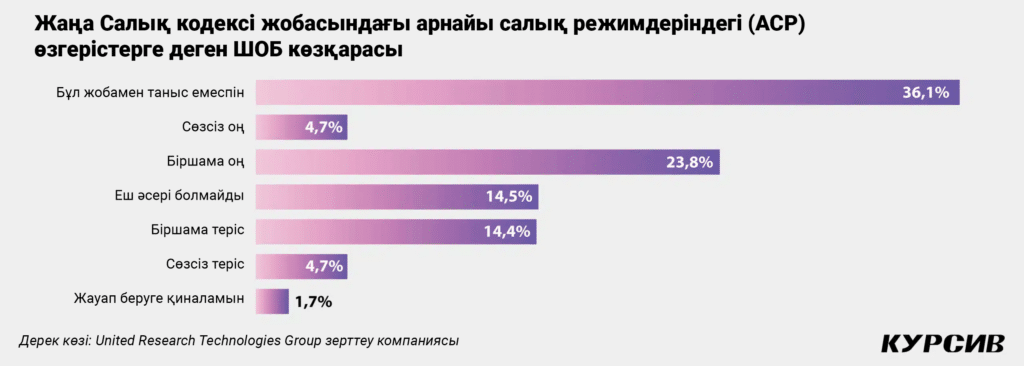

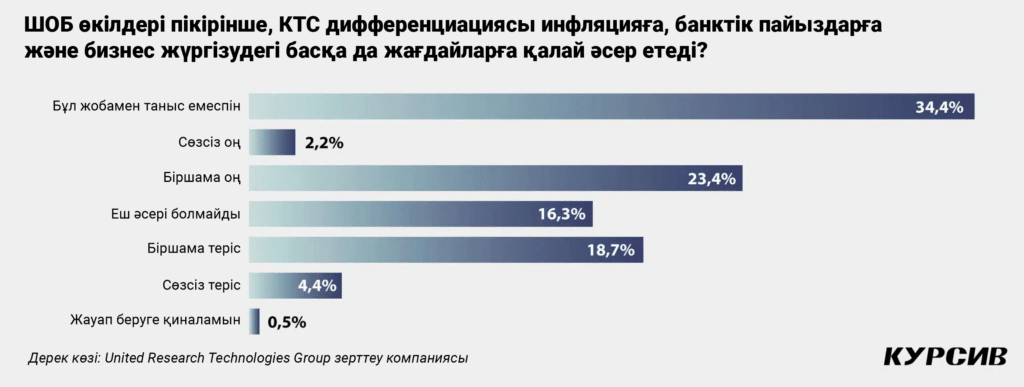

Конъюнктуралық сипаттағы жаңа үш сұрақтың алдыңғы екеуі өзара байланысқан және олар салық мәселесі дегенге келіп тіреледі. Мысалға, біз: 1) ШОБ өкілдерінің ҚР жаңа Салық кодексі жобасындағы арнайы салықтық режимдердегі (АСР) өзгерістерге қатысты пікірін білгіміз келді және (2) корпоративтік табыс салығы (КТС) дифференциациясы инфляцияға, банктік пайыздар мен бизнесті дамыту барысына қалай әсер етуі мүмкін деп сұрадық ШОБ өкілдерінен. Яғни, бірінші сұрақ тікелей респонденттің өз бизнесіне негізделсе, екіншісі – жалпы экономикаға қатысты етіп құрылған. Үшінші сұрақта біз бүгінгідей жағдайда бизнес үшін кредиттеудің қай түрлері қолайлы екендігін анықтауды мақсат тұттық. Естеріңізге сала кетсек, бұған дейінг тоқсандық зерттеуде біз 2024 жылдың 1 қаңтарында Салық кодексіне енгізілген өзгерістер мен мобильдік аударымдарды бақылау және жалпыға бірдей салықтық декларацияның кезекті кезеңі туралы ШОБ өкілдерінің пікіріне өлшем жасаған болатынбыз

Сауалнама қорытындысы көрсетіп бергендей, респонденттердің үштен бірінен астамы Салық кодексінің жаңа жобасымен таныс болмай шықты (соңғы нұсқасы «Ашық НҚА» сайтында 21 маусымда жарияланып, қоғамдық талықалу 15 шілдеге дейін жүрді). Бұл алдыңғы сауалнама нәтижесінен мүлдем алшақ, ол кезде респонденттердің хабарсыздық деңгейі біршама төмен болатын (16,2%). Сол сияқты, егер ағымдағы жылдың басында күшіне енген салықтық реттеулер кәсіпкерлер арасында кәдімгідей қарсылық тудырса (59,1%-ы тарапынан, ал 12,4%-ы оң көзқараста болды), бұл жолы ақпараттанған ШОБ субъектілері арасында оң көзқарас басым шықты: АСР бойынша қолдау 28,5% (теріс пікірі: 19,2%), КТС бойынша – 25,6% (23,1%).

Арнайы салықтық режимдер бойынша оң сипаттағы күту-болжамдар құрылыс саласынан өзге секторлардың бәріне тән деуге болады. Жалпы, АСР және КТС бойынша ең көп жағымды пікір ауыл шаруашылығы өкілдері тарапынан айтылды және де бұл жауаптар объективті деп түйіндей аламыз: кодекс жобасын бекіту барысында агросектор үшін 2025 жылдан бастап КТС 3%-ға дейін төмендетіледі. Десек те, мысалға, өңдеу саласының көптеген өкілдері (олар үшін КТС 10%-ға төмендетіледі делінгенімен) КТС дифференциациясын біршама жағымсыз құбылыс ретінде бағалап отыр. Бұл арада олар үшін жаңа деңгей әлі де болса жоғары болса керек, өйткені ол қарыз қаражаты құнының болашақ қымбаттауы (банктер үшін күтілетін КТС 25%) мен шығындар инфляциясының өсуін өтемейді (сатып алу бағасы барлық жерде өсіп жатса).

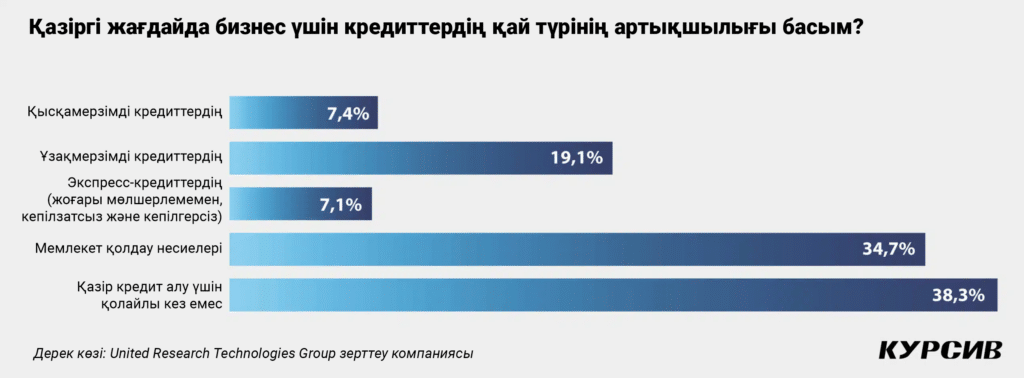

Үшінші сұраққа берілген жауаптардың құрылымына қарап, біз отандық ШОБ үшін сырттан қарыз қаражатын тартуда кредиттеу құны шешуші фактор болса керек деген ойға келдік. Біздің сауалнамаға қатысқан респонденттердің басым бөлігі дәл қазір жаңа қарыз алу үшін қолайлы кезең емес деген пікірде (33%-ы), бірақ егер кредит алған жағдайда, онда мемлекеттік қолдауға жүгінген тиімді деп есептейді олар (34,7%-ы). Ал егер мемлекеттен алатын қарызға қол жеткізе алмаса, онда ұзаққа негізделген кредиттерге басымдық берген жөн дейді біздің респонденттер (19,1%-ы). Айтпақшы, бизнес үшін қысқа мерзімді (7,4%-ы) және эксперсс-кредиттер (7,1%-ы) аса қызықты болмай шықты, біз бұны олардың қымбат құны мен ликвидтілік ағындарын ұзаққа негіздеп жоспарлау тұрғысындағы бизнес мәселелерді шешуге мүмкіндік бермейтінімен байланысты деп шештік.

ТҮЙІН

2024 жылдың ІІ тоқсанының қорытындысы бойынша отандық ШОБ субъектілері белгісіздік аймағын артқа тастап (кейде тіпті пессимизм аймағын да), оптимизм аймағына нық сеніммен енді. Іскерлік белсенділіктің өсуі барлық секторларда анық байқалды (барлық облыстарда болмаса да), бұл, әсіресе, маусымдық сату көлемінің өсуі есебінен мүмкін болды. Бизнестегі кедергілерге қатысты шиеленістер қысымы біршама жұмсара түсті. Бірақ конъюнктуралық сауалнама нәтижесі көңілге қылау келтірді: біздің сұрақтарға жауап берген ШОБ өкілдерінің елеулі бөлігі жаңа Салық кодексінің жобасымен таныс болмай шықты, ал онда ШОБ жұмысына тікелей де, жанама да қатысы бар көптеген өзгерістер мен толықтырулар ескерілген.

Сондай-ақ «Кредиттер» субиндексінің тоқсандық жақсаруына және қарыз қаражатына қатысты қанағаттандырылмаған сұраныстың болуына қарамастан ШОБ өкілдері қарыз қаражатын алуда сақтық танытып отыр, ал бұл қайта инвестициялаудың қысқаруы тенденциясы аясында болашақта іскерлік белсенділіктің төмендеуіне алып келуі мүмкін. Мұндай жағдай ШОБ субъектілерінің пайыздық мөлшерлемелердің ағымдағы деңгейіне қатысты жоғары сезімталдығын көрсетсе керек (бұл базалық мөлшерлеменің кезең-кезеңімен төмендеуі аясында орын алып отырғанын ұмытпайық). Жалпылай алғанда, экономиканың барлық секторлары алдағы тоқсаннан салыстырмалы түрде оң үміт күтуде, бірақ өздері жоспарлап отырған даму қарқыны оларда бәрібір төмен. Сонымен қатар маусымдық әсер де әлі өзекті деуге болады және бұл әсер алдағы уақытта да құбылмалық көрсеткішінің жалғасуына ықпал етуі әбден мүмкін.