Шағын және орта бизнес: маусымдық түзетулерге қарамастан ІІІ тоқсан іскерлік белсенділіктің арта түскенін көрсетті

«Қазақстанның шағын және орта бизнесінің бизнес барометрі» (ШОБ ББ) кешенді зерттеуі аясында United Research Technologies Group (URTG) еліміздегі өндірістік және өндірістік емес салалардағы 500 шақты микро, шағын және орта бизнес өкілдері арасында тоқсан сайын сауалнама жүргізіп отырады. Бұл зерттеу аясындағы іріктеме республика халқының жалпы санына шаққандағы кәсіпкерлік субъектілерінің саны мен еліміздің жалпы ішкі өніміне олардың қосқан үлесін көрсететін аймақтық және салалық (сауда, өңдеуші және өндіруші өнеркәсіп, ауыл шаруашылығы, құрылыс және қызмет көрсету саласы) квоталар мен бизнес көлемін ескере отырып жасалады.

ШОБ бизнес барометрі үш индекс тобынан құралған, атап айтсақ, біріншісі – іскерлік көңіл-күйдің композиттік индексі (ІКИ), өз кезегінде ол төрт субиндекстен тұрады («Инвестициялар», «Кредиттер», «Сатулар» және «Кадрлар»). Екіншісі – іскерлік белсенділік индексі (ІБИ) – ол өндіріс саласына бөлек, сервис секторына бөлек жасалады. Әрбір ІБИ бірқатар диффузиялық көрсеткіштерден тұрады. ІКИ және ІБИ үшін бейтарап деңгей – 50 тармақ, одан жоғары болса – оптимистік, одан төмен болса – пессимистік аймақ деп танылады. Ал үшінші индекс – бизнестегі кедергілер индексі (БКИ), бұл индекстің мәні неғұрлым төмен болса, көрсеткіштер де соғұрлым оң деген сөз. Ал егер БКИ мәні 100 тармақтан жоғары шығып жатса, онда бұл бизнес жүргізу үшін қолайсыз жағдайдың тереңдей түскенін көрсетеді.

Айта кетейік, 2024 жылдың ІІІ тоқсанының қорытындысы бойынша «Қазақстандағы ШОБ бизнес барометрі» зерттеуіндегі индекстер оң динамика көрсетуді жалғастырып, соңғы бес жыл бойынша ең жоғары мәнге жетті деуге толық негіз бар. Бұған көп жағдайда бизнес жүргізу жағдайының жақсаруы және айналымдар мен жаңа тапсырыстар ауқымының артуы септік етуде. Дегенмен, алдыңғы тоқсанмен салыстырғанда (ІІ тоқсанның І тоқсанға шаққандағы көрсеткішімен) есепті кезеңдегі өзгерістер біршама тегіс қарқын алған (кей жағдайларда бәсеңсу қарқыны жеті есе). Естеріңізде болса, өткен тоқсанда тіркелген өзгерістер қарқыны маусымдық белсенділік аясында айтарлықтай жоғары болатын

Әдеттегідей нарық ішіндегі ойыншыларға біздің тарапымыздан ШОБ ББ индекстерін есептеуге енбейтін қосымша конъюнктуралық сұрақтар да қойылды. Бұл жолы олар сырттан қаржыландыру көздері жеткілікті ме деген мәселе мен олардың тоқсандық динамикасына қатысты өрбіді. Бұл сұрақтар бізге қаржы ресурстарына деген қолжетімділік пен олардың ШОБ инвестициялық ахуалына әсерін компаниялар қалай бағалап отырғанын дұрыс түсінуге мүмкіндік берді.

Іскерлік көңіл-күй индексінің оптимистік өсуі жалғасуда

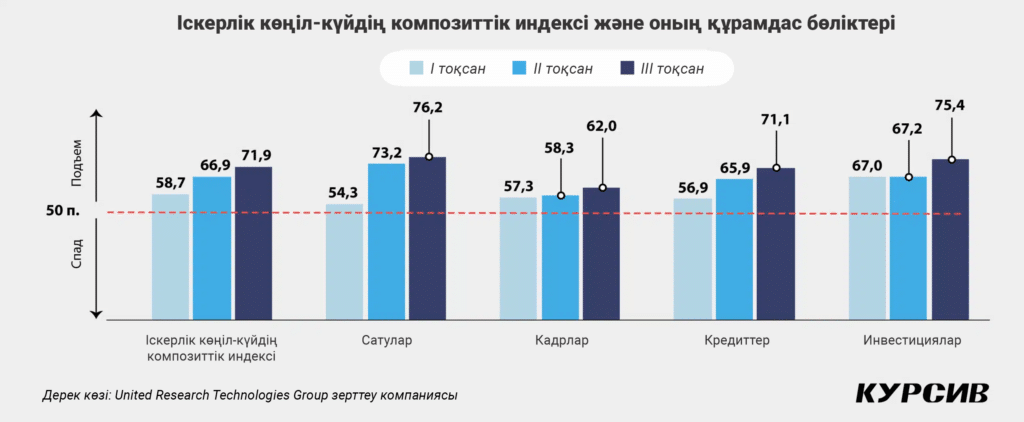

ІІІ тоқсанда іскерлік көңіл-күй индексінің өсуі әрі қарай жалғасып, 71,9 тармақ деңгейіндегі жаңа белеске жетті (бұған дейінгі тоқсанда +8,2 тармақ қосылса, бұл жолы тоқсан бойынша +5 тармақ қосылды). Бұл іскерлік көңіл-күй индексін есептеуде қолданылатын субиндекстердің нақты және күтілетін компоненттері бойынша көңіл-күйдің жақсаруымен байланысты болып отыр. Естеріңізге сала кетсек, ІКИ мен оның субиндекстері респонденттердің берген жауабынан қалыптасады, яғни соңғы үш айда бизнес жүргізу жағдайы қаншалықты өзгерді (факті) және алдағы үш айда не күтіледі (жоспар) деген тұрғыдағы. Осылайша, аталған зерттеу басталғалы алғаш рет барлық субиндекстер аясында компоненттердің оң динамикасы байқалып отыр – бұған дейінгі тоқсандарда ол әртүрлі бағыттарды қамтыған болатын.

Өткен кезеңмен салыстырғанда өсу қарқыны, әсіресе, «Инвестициялар» субиндексі бойынша айтарлықтай жоғары (+8,2 тармақ, өткен тоқсанда +0,2 тармақ болатын), ал «Кадрлар» субиндексінің өсу көрсеткіші біршама ұстамды (+3,6 тармақ, өткен тоқсанда +1,1 тармақ қосылған-ды). Сол сияқты, қарқыны баяулап қалған деп «Сатулар» (+ 3 тармақ, өткен тоқсанда: +18,9 т.) және «Кредиттер» (+5,2 тармақ, өткен тоқсанда: +9 т.) субиндекстерін айтуға болады.

Ал енді субиндекстердің әрқайсысын жеке-жеке толығырақ қарастырып көрейік.

Кірістерге қатысты оптимистік болжамдар басым

Жоғарыда айтқанымыздай, «Сатулар» субиндексінде (нақты және күтілетін компоненттерді ескере отырып қарастырсақ) тоқсан ішінде 6 есе қысқару деңгейі көрініс бергенімен, іскерлік белсенділік индексі бойынша бұл субиндекс бәрібір көш басында тұр (76,2 тармақ).

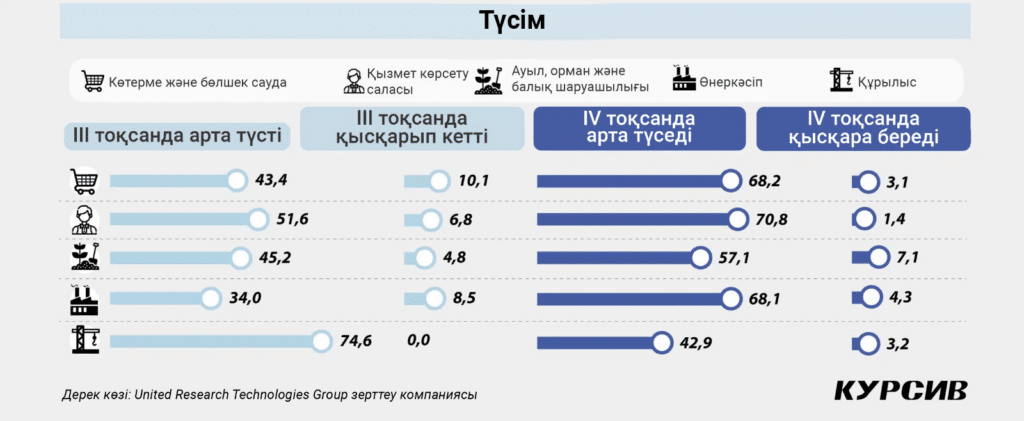

Тоқсан бойынша кірістер қысқарып кетті деп көрсеткен компаниялар саны азайып (факті), кірістердің өсуін атап өткендердің үлесі арта түскен. Мысалға, тоқсан ішінде кірістердің өскені туралы құрылыс (+18,5 п. т., сектор ішінен қатысқан респонденттердің 74,6%-дайы) және қызмет көрсету (+6,7 п. т., 51,6%-дайы) салаларының өкілдері мәлім етті. Яғни, секторлар аясында қарастырғанда олардың субиндекстері біршама жоғары шықты: сәйкесінше 78,6 және 78,3 тармақ. Қалған секторлардың айналымы көп жағдайда ІІ тоқсан деңгейінде қалған, олардың көрсеткіштерін төмендеу ретіне қарай қарастырсақ: өнеркәсіп (57,4%), ауыл шаруашылығы (50%), көтерме және бөлшек сауда (46,5%) деп көрсете аламыз – субиндекстер диапазоны 72 тармақтан 74,2 тармаққа дейін.

Әдетте, кез келген зерттеуде шынайы жағдайға қарағанда болжамдардың оптимистік сипаты басым болатыны белгілі, біздің сауалнама аясында да IV тоқсанға қатысты пайым-болжамдар осы тұрғыда өрбіді. Мысалға, қызмет көрсету, сауда және өнеркәсіп салаларында кірістердің өсуін күтетін компаниялардың саны – кірістер ІІІ тоқсандағы деңгейде қалады деп топшылайтындардан 2,5 есе көп. Ал аграрийлердің оптимистік ұстанымы біршама төмендеу (1,7 есе). Құрылыс саласындағы компаниялардың арасында айналымдары бұған дейін қол жеткізген көрсеткіштер деңгейінде қалса керек деп есептейтіндер қатары артып келеді. Жоғарыда айтылғандай, өзге секторлармен салыстырғанда ІІІ тоқсанда құрылыс саласының белсенділігі жоғары болған-тын.

Компаниялардың көлемі аясында, тоқсан бойынша ең жақсы динамика орта кәсіпорындар арасында байқалып отыр, ал микро және шағын бизнестердің даму көрсеткіштері қарқынды дей алмаймыз. Аймақтар бойынша қарастырсақ, тартымды жағдай Ұлытау, Қостанай және Түркістан облыстарында қалыптасқан. Ал Шығыс Қазақстан, Маңғыстау және Солтүстік Қазақстан облыстары бұл тұрғыда қалыс қалып жатқаны байқалды.

Инвестициялық белсенділік қалыпқа келді

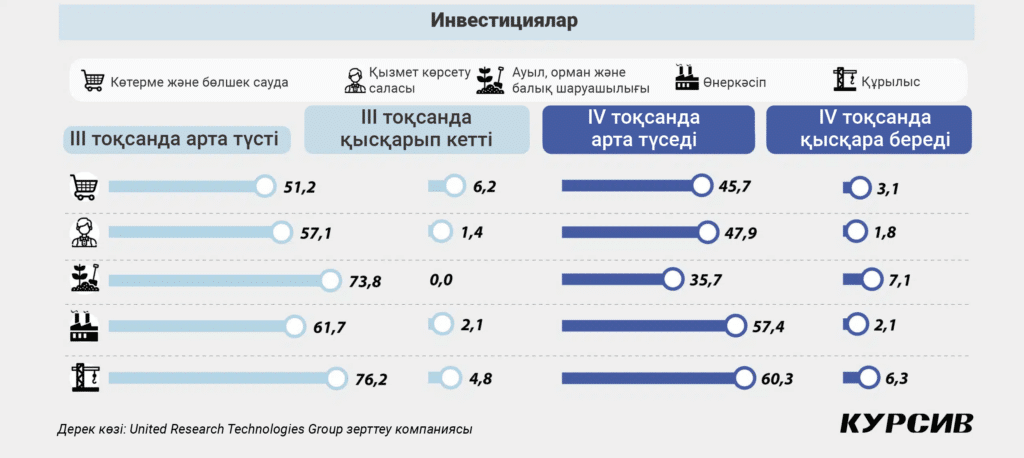

Субиндекстер құрылымында «Инвестициялардың» тұғыры осымен екі тоқсан бойы екінші орында қалып отыр («Сатулардан» кейінгі), тіпті тоқсан ішінде елеулі қарқын алып, өскеніне қарамастан (+8,2 тармақ, 75,4 тармаққа дейін). Естеріңізде болса, бұған дейін «Инвестициялар» субиндексі шағын және орта бизнестегі іскерлік белсенділіктің негізгі қозғаушы күші болатын.

Аталған субиндекстің нығаюына бизнестің ІІІ тоқсанда өсіп-кеңеюі ықпал етті (факті), бұл оның 10,7 тармаққа (78,1-ге дейін) өсуіне серпін берді. Бірақ IV тоқсанға қатысты болжамдардың сипатын айтарлықтай оптимистік дей алмаймыз, бұл тұрғыда тоқсан ішінде күтілетін өсім көрсеткіші бар болғаны 5,4 тармақ (72,7-ге дейін) деңгейінде ғана.

Айтқандай, өз бизнесін кеңейтуге қажет қаражат іздеуде ШОБ өкілдері бұрынғысынша өздерінің меншікті пайдасына үміт артады, біздің респонденттердің жауаптарына ден қойсақ, оның қаржыландыру көздеріндегі үлесі алдыңғы тоқсандағы 76,8%-бен салыстырғанда 83,3%-ға дейін ұлғайып өскен.

Нақты (фактіге негізделген) және күтілетін компоненттерді есепке алып қарастырар болсақ, қазіргі таңда барлық секторлар бойынша жалпылай алғанда позитивті тренд байқалуда. Мұндай жағдай, әсіресе, құрылыс (+17,8 т., 80,6 тармаққа дейін) және өнеркәсіп (+10,1 т., 78,2 тармаққа дейін) салаларына тән. Ал өсу қарқыны ұстамды деп қызмет көрсету саласы (+8,9 т., 75,3 тармаққа дейін) мен ауыл шаруашылығын (+4,3 т., 75,6 тармаққа дейін) айтуға болады. Сауда саласының нәтижелері (+2,8 т., 71,9 тармаққа дейін) біршама саябырсып қалған. Оның сыртында дәл осы сауда саласында инвестициялар қарқыны мейлінше қысқара түскені көрініс берді (6,2% – өзге секторлардағы 0–4,8%-бен салыстырғанда). Десек те, IV тоқсанға негізделген инвестицияларды қысқарту жоспары бойынша қазірдің өзінде ауыл шаруашылығы (7,1%) мен құрылыс (6,3%) саласы алға шығып отыр.

Инвестициялардың динамикасын кәсіпорындардың көлеміне қарай сарапқа салар болсақ, оның қарқыны барлық салада шамамен бір деңгейде екенін көре аламыз, тек орта бизнес бойынша ептеген басымдық бар. Өңірлер бойынша тартымды жағдай Павлодар және Абай облыстары мен Астана қаласында (80,8–82,1 тармақ) қалыптасқан. Ал Шығыс Қазақстан, Қарағанды, Солтүстік Қазақстан обылстарындағы жағдай көңілдегідей емес (54,7–66,7 тармақ).

Кредит қаражатымен қамтылу деңгейі

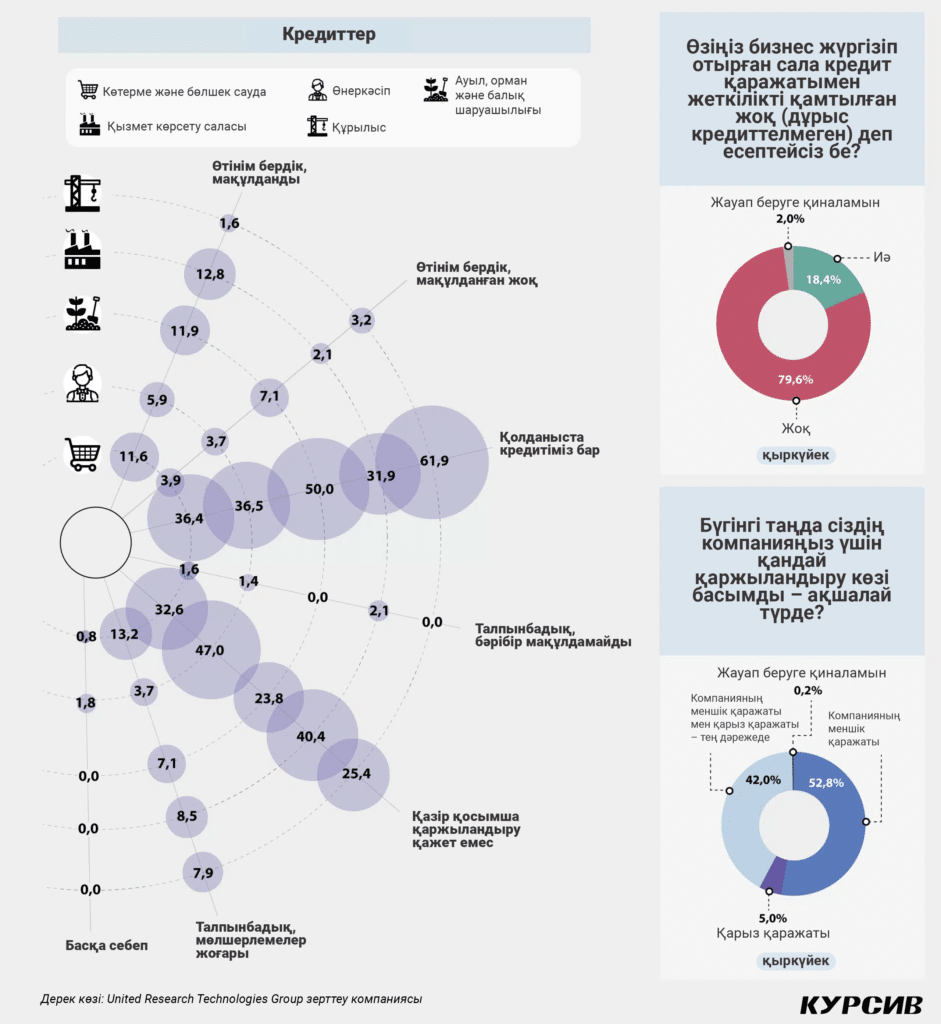

«Кредиттер» субиндексінің көрсеткіштері де осы зерттеудің барлық кезеңіне шаққандағы ең жоғары деңгейге жетті (71,1 тармақ). Бірақ өткен тоқсандағы өсу динамикасымен салыстырғанда бұл арада ептеген бәсеңсу де жоқ емес (–1,7 есе).

Өсу қарқынының баяулауына бірқатар фактор септік етуде, соның бірі, мысалға, компаниялар екінші деңгейдегі банктерден жаңа кредит алуға асығып отырған жоқ дегенге саяды. Тарата айтсақ, өткен кезеңдерде біздің сауалнамаға қатысқан 500 шақты ШОБ өкілдерінің ішінде банктерден кредит алуға өтінім бергендердің үлесі шамамен 14,2% болса, ІІІ тоқсанның қорытындысы бойынша 11,8%-ды құрады. Мақұлданған өтінімдер көрсеткіші бойынша айтарлықтай өзгеріс жоқ және оның үлесі кредит беруден бас тарту көрсеткішінен шамамаен 2 еседей жоғары. Кредит алу мәселесі орта деңгейдегі кәсіпорындар арасында біршама жақсы жолға қойылған. Салалар бойынша алғанда, тоқсандық динамикаға барынша ықпал еткен құрылыс секторы дей аламыз – басқаларға қарағанда олар ІІ тоқсанда банктердің қарызына жиі жүгініп, өз өтінімдері бойынша оң жауап алғанын көбірек айтқан. Сәйкесінше ІІІ тоқсанда өтінімдер көрсеткішінде дәл осы құрылыс саласының үлесі қысқарып кеткен (–10,9 есе, сауалнамаға осы сектордан қатысқан респонденттердің 1,6%-дайы берген жауап). Ал, мысалға, ауыл шаруашылығы болса – мақұлданбаған өтінімдер бойынша ең жоғары өсім көрсеткен бірден-бір сала деуге тұрады (+1,5 есе, сауалнамаға осы сектордан қатысқан респонденттердің 7,1%-дайы берген жауап).

Сонымен қатар, ШОБ өкілдерінің пайыздық мөлшерлемер бойынша сезімталдығы төмендей түскені де байқалуда, әсіресе, қызмет көрсету саласында: мөлшерлемелер жоғары болғандықтан қосымша қаржыландыруға жүгінуді қажет етпегендер үлесі 7,4%-ға дейін төмендеп кеткен (тоқсан бойынша –2,3 есе).

Сауалнама жүргізу барысында белігілі болғандай, дәл сол тұста қосымша қаржыландыруды қажет етпеген компаниялардың үлесі 38%-ды көрсетті (500 респондентке шаққанда), бірақ қолданыста кредиті болуы себепті қосымша қаржыландыруға өтінім бермегендер үлесі де айтарлықтай өскен (+1,4 есе, 40,4%-ға дейін). Бұлардың қатарында, әсіресе, құрылыс саласы (сектор ішінен қатысқан респонденттердің 61,9%-ы) мен ауыл шаруашылығы (сектор ішінен қатысқан респонденттердің 50%-ы) өкілдерінің үлесі басым.

IV тоқсанда екінші деңгейдегі банктерден жаңа қарыз алуға өтінім беру көрсеткіші қалай өзгеретінін дәл қазір дөп басып айту қиындау, дегенмен, қосымша қонъюнктуралық сұрақтар аясында анықтай алғанымыздай, 500 респонденттің 45%-дайы (ІІІ тоқсандағы көрсеткішке шаққанда +16 п. т.) келесі тоқсанда жаңа кредит ауқымын қысқартуға ден қойып отыр. Бұл тұрғыда сауалнамаға қатысқандардың тек 12%-ы ғана (ІІІ тоқсандағы көрсеткішке шаққанда –0,4 п.т.) кредит көлемін арттырудан кет әрі емес.

Сол сияқты, респонденттердің 79,6%-ы – өздері бизнес жүргізіп отырған сала іші кредит қаражатымен жеткілікті ауқымда қамтамасыз етілген деп есептейді. Бұлардың дені құрылыс және қызмет көрсету саласының өкілдері, ал өнеркәсіп саласынан қатысқан респонденттердің үлесі бұл пікірді аса көп қолдай қойған жоқ. Өңірлер бойынша бұл пікірді Шымкент қаласынан қатысқан ШОБ өкілдері қызу қолдап отыр, ал бизнес көлемі аясында қарастырсақ, бұлардың арасында айналымы 1,1 млрд теңгеден асатын шағын және орта бизнес кәсіпорындарының үлесі басым.

Қарыз және меншік қаражатының арақатынасы сынды парметрді есепке алып айтар болсақ (сауалнама нәтижесі бойынша бұлардың арақатынасы 1-ден 4-ке дейінгі аумақта), дәл қазір кредит қаражатына деген қанағаттандырылмаған сұраныс, әсіресе, өнеркәсіп саласындағы айналымы жылына 1,1 млрд теңгеге дейінгі кәсіпорындардың арасында кең тараған. Бұл кәсіорындардың өкілдері, біріншіден, қарыз ақаражатына көбірек сүйенсе, екіншіден, өздеріне берілетін кредит ауқымы әлі де жеткіліксіз деңгейде екендігін жиі айтқан. Ал, мысалға, Шымкенттегі кәсіпорындар, керісінше, кредит қаражатына тоқ көңілде отырса керек.

Өңірлер аясында алып қарасақ, қосымша конъюнктуралық сұрақтардың нәтижесін іскерлік көңіл-күй индексінің нәтижесімен салыстыруға келеді: бұл тұрғыда «Кредиттер» субъиндексі бойынша тартымды жағдай Шымкент және Астана қалалары мен Ұлытау облысында қалыптасқан (78,8–85,9 тармақ). Ал ең нашар жағдай – Павлодар, Маңғыстау және Шығыс Қазақстан облыстарында көрініс беруде (50–53,1 тармақ).

Кадрлар мәселесі қалай шешілуде?

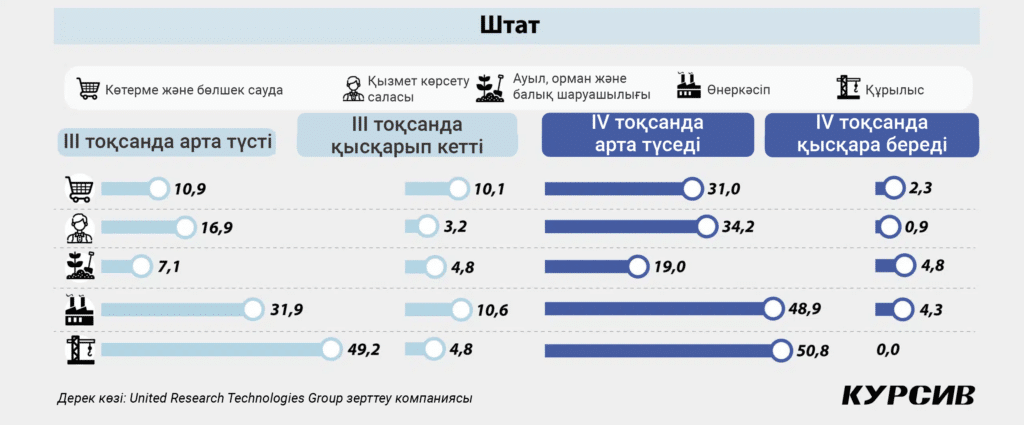

«Кадрлар» субиндексі көрсеткіштерінің өсуі ІІІ тоқсанда да жалғаса берді, дегенмен, ІКИ субиндекстері құрылымында оның тұғыры әлі де төмен деңгейде қалып отыр.

Секторлар аясында аталған субиндекстің ең жоғары деңгейі құрылыста (73,8 тармақ) қалыптасты, бұл салада ІІІ тоқсан бойы кадрлар штатын арттыру мәселесіне барынша көңіл бөлінді және бұл тенденция IV тоқсанда да жалғаса бермек. Әрі қарай – өнеркәсіп саласы тұр (66,5 тармақ), кадр мәселесінде бұл секторда ІІІ тоқсанда тұрақтылық орнады, есесіне IV тоқсанға артылар үміт те жоспар да көп. Сауда, қызмет көрсету салалары мен ауыл шаруашылығында айтарлықтай өзгеріс жоқ, бірақ бұларда да IV тоқсанда кадрлар штатының ауқымын арттыру жоспарлары күн тәртібінде бар. Штатты қысқарту мәселесі ІІІ тоқсанда негізінен өнеркәсіп (сектор ішінен қатысқан респонденттердің 10,6%-ы) және сауда (10,1%-ы) салалары үшін өзекті болған. IV тоқсанда ШОБ өкілдері өз кәспорындарындағы қысартулар саны азая береді деп отыр, бұл тұрғыда, әсіресе, ауыл шарушалығындағы көрсеткіш ең жоғары дей аламыз (4,8%).

Компаниялардың көлемі бойынша қарастырсақ, «Кадрлар» субиндексінің жоғары деңгейі шағын бизнесте, ал ең төмен көрсеткіші микробизнесте. Өңірлер арасында Алматы және Астана қалалары мен Ақмола облысы көш басында. Ал Қостанай, Ұлытау және Атырау облыстары қалыс қалғандар қатарында.

Өндірістік сектордағы ІБИ құбылмалығы

Айта кетсек, іскерлік белсенділік индекстерін негізге ала отырып, өткен айдағы жағдайға баға беру мүмкіндігі зор, яғни біздің сауалнама аясында 2024 жылдың ІІІ тоқсанын аяқтап берген қыркүйек айына қатысты. Сол сияқты, бұл тұрғыда ШОБ өкілдерінен құралған респонденттер тобы өндіріс және сервис салалары бойынша қысқа мерзімге негізделген бөлек-бөлек болжамдарын ортаға салды.

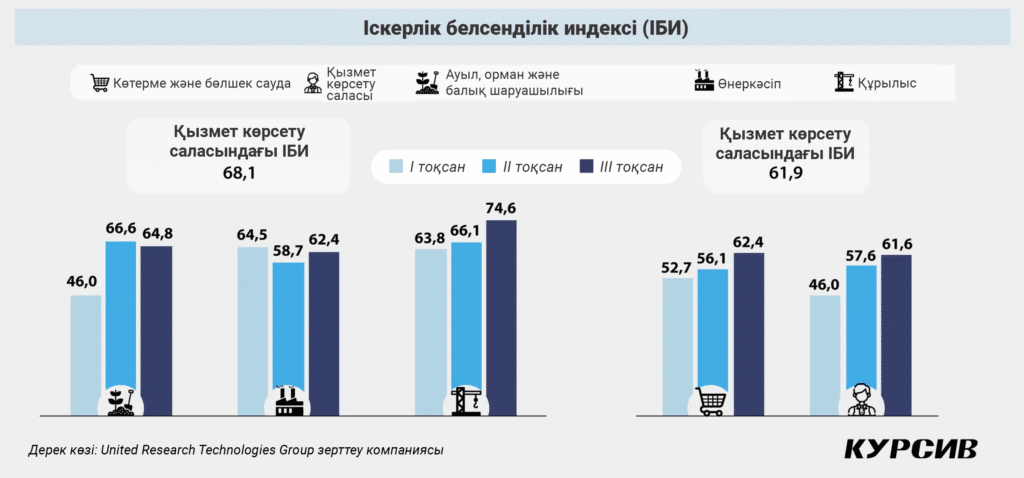

Құрамына өнеркәсіп (тау-кен және өңдеу өнеркәсібі), құрылыс, сондай-ақ ауыл, орман және балық шаруашылықтары кіретін өндіріс орындарындағы іскерлік белсенділік индексі 68,1 тармаққа жетіп, жаңа жоғары деңгейді көрсетті. Дегенмен, индекстің өсу қарқыны ептеп болса да баяулап қалған (тоқсан бойынша +4,2 тармақ; өткен тоқсандағы көрсеткіш +4,8 тармақ болатын).

Өндірістегі ІБИ құрамына кіретін секторлардағы жағдайды өзгермелі деп сипаттауға тура келеді. Мысалға, ауыл шаруашылығында шілде мен қыркүйекте белсенділік деңгейі жоғары болғанын білеміз, ал қазір сенім деңгейінің құлдырауы анық байқалуда (тоқсан ішінде: –1,7 т., 64,8 тармаққа дейін). Ал өнеркәсіпте, керісінше, алдыңғы кезеңдердегі теріс динамикадан кейін жағдай біртіндеп қалыпқа келе бастады (+3,7 т., 62,4 тармаққа дейін). Құрылыстағы сенім деңгейі бұдан да нығая түскен (+8,5 т., 74,6 тармаққа дейін).

Тоқсан бойынша ең тартымды динамика шағын бизнесте байқалса, орта бизнестің өсу қарқынын ұстамды деп бағалай аламыз, ал микробизнестегі өзгерістер аса мардымды емес.

Өндіріске тән іскерлік белсенділік индексінің жалпылай алғандағы жақсару тенденциясына бірқатар факторлардың оң динмаикасы ықпал етуде, мысалға, өндірістегі жаңа тапсырыстар (респонденттердің 67,1%-ы жағдай жақсарды деп отыр, тоқсан бойынша: +11,6 п. т) мен өндіріс ауқымы (+2,8 п. т., 48,7%-ға дейін), шикізаттар мен материалдарды сатып алу (+17,5 п. т., 44,1%-ға дейін) және жұмыспен қамту (+11,4 п. т., 32,2%-ға дейін) деген сияқты. Десек те бұл арада жағымсыз фактор да жоқ емес, оның ішінде, мысалға, жеткізу мерзімінің ұзаққа созылуы туралы сауалнамаға қатысқандардың 19,7%-ы (тоқсан бойынша: +8 п. т.) айтып өтті, яғни осымен екі тоқсан қатарынан субиндекс пессимистік аймақта қалып отыр деген сөз (көрсеткіш 50 тармақтан төмен).

Өндірістегі жаңа тапсырыстар мен басқа да факторлардың белсенді өсуінің бір себебі инфляциялық қысымның жалпылай бәсеңсіп, жұмсаруы деп топшылауға да болады. Өткен тоқсанмен салыстырғанда ІІІ тоқсанда сатып алу бағаларының қымбаттап өсуі анағұрлым аз тіркелген (–14,2 п. т., бағалардың өсу жағдайына шаққанда 59,2%-ға дейін), есесіне тұрақты бағалар, яғни оларды бір деңгейде ұстап, сақтап қалу, өзгертпеу деген секілді жағдайлар барынша көп байқалған (+13 п. т., 36,2%-ға дейін). Сонымен қатар, шығарылған өнімнің бағасын көтеріп, қымбаттауға жол беретін жағдайлар да аз тіркелген (–5,7 п. т., респонденттердің 46,1%-дайы берген жауапқа сай) және бағалардың бір деңгейде қалғанын айтып өткен респонденттер саны да арта түскен (+6,3 п. т., 52%-ға дейін).

Осылайша, алдыңғы тоқсандағы 0,71 көрсеткішімен салыстырғанда маржаның (кіріс пен шығыстың арақатынасы) шартты түрдегі коэффициенті 0,78-ге дейін жақсара түсті дей аламыз. Бұл тұрғыда ең жақсы нәтиже ауыл шаруашылығында (0,88), одан кейінгі орындарда өнеркәсіп (0,75) және құрылыс (0,74) салалары тұр.

Десек те, маржаның шартты түрдегі коэффициентінің мәні әлі де болса 1-ден төмен екенін ескерсек, бұл бізге теріс маржа жағдайы немесе пайда алудың кешіктірілген әсері өзгеріссіз қалғанын көрсетсе керек, өйткені көп жағдайда өзіндік құнның өсу қарқыны сатылатын өнім бағасының өсу қарқынынан асып түседі.

Сервис секторында ІБИ қарқыны біршама баяу

Көтерме және бөлшек сауда мен қызмет көрсету саласын қамтыған сервис секторындағы іскерлік белсенділік индексі кезекті мәрте өсуін жалғастырып, 61,9 тармаққа жетті. Әйтсе де, ІІІ тоқсанда бұл индекстің өсу қарқыны күрт баяулап қалғаны анық байқалды (тоқсан бойынша: +4,9 тармақ, өткен тоқсандағы көрсеткіш +8,6 тармақ болатын).

Бұл тұрғыдағы баяулау қызмет көрсету секторында көрініс берген жоғары құбылмалық деңгейімен түсіндіріледі. Еске сала кетсек, өткен тоқсанда сервис саласындағы іскерлік белсенділік индексінің өсу қарқынына ықпал еткен дәл осы қызмет көрсету саласы болатын (+11,6 тармаққа ұлғайып өсуі негізінде). Бірақ бұл жолы өсу қарқыны бірден 3 есеге қысқарып, бар болғаны +4,9 тармақты құрады. Ал осы тұста сауда саласында тұрақты сипаттағы өсу қарқыны байқалып отыр (+6,3 тармақ, өткен тоқсандағы көрсеткіш +3,4 тармақ болатын), бұл оған (62,4 тармақ) қызмет көрсету субиндексін (61,6 тармақ) артқа тастауға жол ашты.

Кәсіпорындарды көлем көрсеткіштері арқылы салыстыру аясында біз әртүрлі бағыттағы динамиканың куәсі бола алдық. ІІІ тоқсан бойынша ең тартымды өсу тенденциясы микробизнес нарығында қалыптасты, ал, мысалға, шағын бизнестің бұл кезеңдегі өсу сипаты ұстамды қарқынға негізделді. Орта бизнесте, керісінше, құлдару сипаттары көрініс берді, бұдан біз бизнес түрлерін көлем санаттары бойынша жіктегенде орта бизнестің субиндексі ең төмен деңгейді көрсетті деген түйін жасадық.

Сервис секторындағы коммерциялық қызметтердің негізгі факторлары да оң динамика көрсетіп отыр, бірақ өндірістегі жағдаймен салыстырғанда олардың екпінін соншалықты қарқынды дей алмаймыз. Бұл секторда кірістердің өсуі (+6,7 п. т., сауалнамаға қатысқандардың 38,8%-дайы берген жауапқа сай), жаңа тапсырыстар (+9,8 п. т., 54,9%-ы), қорлар (+2,6 п. т., 34,2%-ға дейін) және жұмыспен қамту (+5,3 п. т., 17,8%-ға дейін) көрсеткіштері өсіп келе жатқаны байқалды. Соңғы көрсеткішті мейлінше тұрақты деп сипаттауға негіз бар – сервси саласындағы кәсіпорындардың 78,2%-да персонал саны өзгеріссіз қалған. Алайда, өндіріспен салыстырғанда бұл сектор жаңа жұмыс орындарын ұсынуда белсенділік танытып отырған жоқ. Атап айтсақ, сервистік компанияларда штатты ұлғайту көрсеткіші бар болғаны 17,8%, ал өндірістік компанияларда – 32,2% дегейінде. Жеткізу мерзімідері бойынша да өзгеріс байқалған жоқ, бірақ оларды ұлғайту жиілігі біршама төмен (–4,1 п.т., 15,8%-ға дейін).

Өндірістік компаниялардағы секілді, сервис секторында да қарастырылып отырған кезеңде маржа мәселесі өзекті болып қалуда. Сатып алу бағалары 54,6%-ға қымбаттаған болса (тоқсан бойынша: –2,4 п.т.), сектор іші ұсынатын тауарлар мен қызметтердің бағасы тек 40,8% жағдайда ғана жоғары өскен (тоқсан бойынша: –7,8 п.т.). Осының нәтижесінде кіріс пен шығыстың арақатынасы 0,75 деңгейінде қалыптасқан (салыстыру үшін: өндірісте бұл көрсеткіш 0,78 деңгейінде). Ал бір тоқсан бұрын бұл коэффициент 0,85 деңгейін құраған болатын (өндірісте: 0,71). Көріп отырғанымыздай, бұл жолы жағдай біршама өзгерген, өндірістегілермен салыстырғанда қазір енді «қызмет көрсетушілер» сату бағасындағы шығындарын көрсетуге аса құлықты емес.

Бизнес климаттың жақсаруы

Бизнестегі кедергілер индексі оң динамика көрсетуін жалғастыруда, есепті кезеңде бұл индекстің көрсеткіші 65,4 тармаққа төмен түскен (тоқсан бойынша: –23,9 тармақ). Айта кету керек, аталған зерттеу аясында бұл мән дәл осы кезеңде ең тартымды нәтиже беріп отыр. URTG қолға алған ШОБ бизнес барометрі зерттеуіне енетін өзге де индекстерге қарағанда, бұл индекске кері пропорционалдық тән, яғни ол төмендеген сайын жақсарып, керісінше өскен сайын нашарлап отырады деген сөз.

Айтқандай, біздің сауалнамаға қатысқан кәсіпкерлердің арасында өздерін «ештеңе алаңдатып отырған жоқ» деп пікір білдірген респонденттер қатары көбейіп келеді (+5,9 п. т., бірнеше жауаптың ішінен 38,2%-дайы осыны таңдаған). Мұндай жауапты таңдаған респонденттердің дені өндіріс саласының, дәлірек айтсақ, өңдеу саласының өкілдері (бұл тұрғыда олар құрылыс саласын артқа тастап отыр). Бизнес көлемі бойынша алып қарағанда – мұндай жауапқа негізінен орта бизнестегі кәсіпкерлер көбірек тоқталған. Сол сияқты, сервис секторының (қызмет көрсету және сауда саласы) өкілдері де бизнес жүргізу жағдайы біршама жақсара түскенін айтып отыр. Алайда, құрылыс саласы мен ауыл шаруашылығындағы «алаңдаушылық» көрсеткіші ептеп болса да ұлғая түскен, соған қарағанда бұл салалардағы бизнес климат біршама қиындай түссе керек.

ШОБ нарығындағы ойыншылардың басым бөлігі елдегі экономикалық жағдай жылып, жеңілдей бастады дегенді алға тартуда. Олардың айтуынша, мысалға, «жалпылай алғанда экономикалық саясаттағы екіұштылық жағдай (салықтарға, мемлекеттік шығындарға, реттеу шараларына, Ұлттық Банк пен басқа да мекемелердің саясатына қатысты)» (–14,9 п.т., 9,6%-ға дейін) және «секторға әсер ететін экономикалық саясатқа қатысты екіұштылық» (–5,1 п.т., 3%-ға дейін) жағдай секілді қысымдар біртіндеп төмендей бастаса керек. Әсіресе, бұл құрылыс секторына тән. Сол сияқты, ауыл шаруашылығы өкілдері де өз секторындағы оң өзгерістер туралы айтып отыр, дегенмен, басқаларымен салыстырғанда бұл салада қордаланған түйінді мәселелер әлі де көп.

Нарық конъюнктурасында да оң тенденциялар байқалуда, мысалға, «қаржылық шектеулер» (–8,7 п. т., 11,6%-ға дейін), «жалға алу құны» (–5,8 п. т., 12,8%-ға дейін) және «ішкі нарықтағы сұраныс жеткіліксіз» (–2 п. т., 11%-ға дейін) дегендей факторлардың қысымы біршама сейіле бастаған. «Қаржылық шектеулердің» төмендеуін, әсіресе, құрылыс саласы жақсы сезінген: бұл тұрғыдағы кедергі туралы «құрылысшылардың» тек 1,6%-ы ғана айтып өтсе, басқа сала өкілдерінің пікірі 8,7%-дан 21,4%-ға дейінгі аралықта қалыптасқан – ең жоғары пайыз көрсеткіші аграрийлерге тән. Жалға алу мәселесі өндіріс секторы (өнеркәсіп, ауыл шаруашылығы, құрылыс) үшін аса өзекті емес, бірақ сервис секторының өкілдері (сауда және қызмет көрсету) бұл тұрғыда әлі де көптеген кедергілер бар деп отыр. Сол сияқты, сервис секторы өкілдерінің айтуынша, ішкі нарықтағы сұраныс артып келеді, бірақ өндіріс өкілдері үшін бұл тұрғыдағы жағдай нашарлап кетсе керек.

Жалпылай алғанда, отандық нарықтағы бизнес климат аясында жағымды тенденциялар әрі қарай жалғасып, қалыптасып жатыр, дегенмен, ШОБ өкілдері өз секторлары бойынша «жұмыс күшінің/кадрлардың жетіспеуін» алға тартып, мәселе көтеруде (+12,4 п.т., 18,6%-ға дейін). Бұл «кедергі», әсіресе, құрылыс саласын қатты алаңдатып отыр (+41,3 п.т, 47,6%-ға дейін, өзге секторлардың көрсеткіші 10,6%-дан 16,4%-ға дейінгі аралықта). «Шикізаттардың, материалдардың және/немесе құрал-жабдықтардың жетіспеуін» алға тартып, алаңдаушылық танытқан респонденттер үлесі де ептеп болса да арта түскен, мұндай мәселе негізінен ауыл шаруашылығы үшін мейлінше өзекті (+0,7 п.т., 5,6%-ға дейін).

Қорытынды түйін және келешек мүмкіндіктер туралы

ІІІ тоқсанда шағын және орта бизнес үшін іскерлік белсенділік және бизнес жүргізу жағдайы оң өзгерістерге толы болды. Әрине, жекелеген секторлар әлі де болса белгілі бір қиындықтармен бетпе-бет келуде, бірақ жалпылай алғанда секторлар бойынша өткен тоқсанда қарқын алған өсу тренді әрі қарай жалғасуда. Бұл арада біз өнеркәсіптегі кәсіпорындар пессимистік аймақтан шыға алғанына мән бергіміз келеді: бұған негізінен қаржыландыру қарқынының жақсаруы, сұраныстың және/немесе тапсырыстың ұлғаюы септік етті. Сол сияқты, жаз айларында кеңінен құлаш жайған сервис секторындағы (сауда, қызмет көрсету) және ауыл шаруашылығындағы сауда қарқыны біртіндеп төмендей бастады. Бірақ сервис секторындағы кәсіпорындардың бір жартысында айналымдарды арттыру үрдісі әлі де жағасуда, сөйтіп бұл тұтастай алғанда тоқсандық индекстер көрсеткішіне оңынан әсер етуде. Құрылыс саласы туралы айтар болсақ, мұндағы өсу қарқыны ойдағыдай: тоқсан ішіндегі іскерлік белсенділік төрт есе жоғары, негізінен өндіріс көлемі мен жаңа тапсырыстар ауқымын ұлғайту есебінен.

Айтқандай, біздің сауалнама аясындағы оптимистік сипаттағы түйіндердің жалпы деңгейін ІV тоқсанға негізделген болжамдар төмендетіп жіберді деуге тура келеді. Мысалға, егер бұған дейін бизнес өкілдері ІІ тоқсандағы іскерлік белсенділікті 21% деңгейінде болжаған болса, ІV тоқсанға қатысты болжамдарда бұл көрсеткіш 4,7%-ға дейін төмендеп кеткен. Бұл тұрғыда әр сектор өкілдерінің көзқарасы әртүрлі: біреулері іскерлік белсенділік ІV тоқсанда өседі деп күтсе, екіншілері – құлдырайды деген пікірде. Егер бұл болжамдар жүзеге асып жатса, онда келесі тоқсанда өнеркәсіп (ІІІ тоқсанмен салыстырғанда +10,7%), сауда (+10,7%) және қызмет көрсету (+6,3%) салаларындағы өсу қарқыны құрылыстағы (–8,7%) және ауыл шаруашылығындағы (–4,7%) баяулау көрсеткіштерінің орнын толтыра алады деуге негіз бар.

Нарық бойынша қосымша ұсынылған конъюнктуралық сұрақтар аясында байқағанымыз, елдегі кәсіпорындардың елеулі бөлігі сырттан қаражат тартуда қиындықтарға тап болуда, сондықтан да олар көбіне өз қаражаттарына сенім артқанды жөн көреді. Олардың бірқатары үшін басты кедергі – пайыздық мөлшерлеменің жоғары болуы және бұған дейін алған кредиттері деуге болады. Бірақ базалық ставканың төмендеуі және екінші деңгейдегі банктер тарапынан кредиттеу саясатын қайта қарау үрдістері аясында бірінші көрсеткіштің қысымы біршама сейіле бастаса керек. Ал екінші көрсеткішке қарап, ШОБ кәсіпорындары субъектілерінің бірқатарында кредит жүктемесі әлі де ауыр деген түйінге тоқталдық. Сондықтан да олар, тіпті қарыз қаражатына деген сұраныс туындаған күннің өзінде жаңа кредит алуға құлықты емес. Ал нарық ішіндегі басқа ойыншылар, қазіргі таңда кредиттерге деген қолжетімділік барысында оң өзгерістер байқалуда деп отыр.

Әрине, бизнес климаттың жалпылай алғандағы жақсару көрсеткіші оптимистік алғышарттарға жол ашады. Дегенмен, ШОБ тарапынан алдағы тоқсанға қатысты айтылған мейлінше шақ консенсус-болжамдарға сай, отандық кәсіпорындар әлі де болса нарық ішіндегі жаңа жағдайларға бейімделіп, өзгеруге мәжбүр деген қорытынды жасауға тура келді. Өз кезегінде бұл өзге де өзгерістермен қатар, дәл қазір нарық бойынша сату бағасын көтеру мүмкіндігі жоқ және шығындарды бақылаудың неғұрлым қатаң стратегияларын қолдану мүмкін емес деген мәселелерді ашып көрсетті. Ал, айталық, микро және шағын бизнесті қаржыландыруға қолайлы жағдай жасау, сыртқы инвестициялар тарту мүмкіндігін арттыру, логистика мәселелерін жақсартып, кадр мәселесін бір жолға қою сынды шешімдер бүгінгідей жедел өзгеріп жатқан әлемде отандық бизнесті қолдаудың негізгі факторларын құрайтын тың ұсыныстар деуге толық негіз бар.