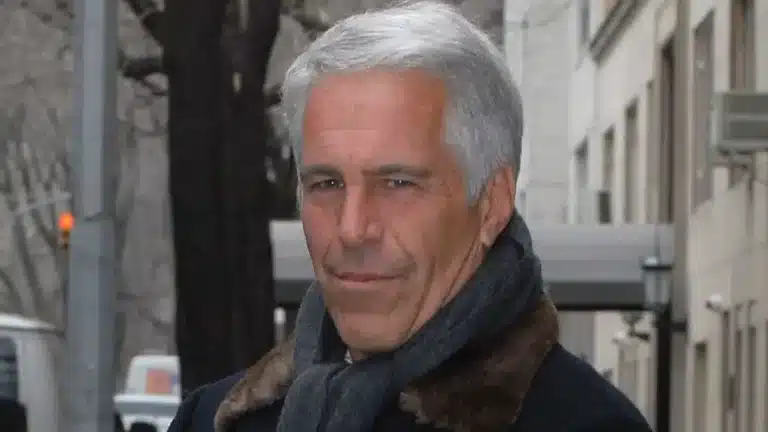

2024 жыл соңына қарай америкадық акциялар нарығы өз шарықтау шегіне жетті ме деген сұрақ – инвесторлар үшін өзекті болып отыр. Freedom Finance Global сарапшысы Елдар Шакенов соңғы жылдардағы айтарлықтай өсім мен экономикалық белгісіздікті ескере отырып, тенденцияларды түсіну және нарықты бағалау – инвестициялық шешім қабылдауда өте маңызды екенін айтады.

Нарықта екі негізгі тенденция бар – бұқа және аю. Біріншісі АҚШ-тың экономикалық болашағына оптимистік көзқарасты болжаса, екіншісі ықтимал тәуекелдер мен жағымсыз факторларға назар аудартады.

«Алдымен оң сценарийді қарастырайық. Ол алдағы айларда қор нарығының өсуіне қолдау көрсететін бірқатар оң факторларды ұсынады. Бұл ретте инфляцияның бірте-бірте баяулауы байқалуы мүмкін, бұл сатып алу қабілетін жақсартуға көмектеседі және тұтынушылық сұранысты қолдайды. Бұл сондай-ақ Федералдық резервтік жүйеге (ФРЖ) мөлшерлемелерді көтеруге қатысты қысымды азайтады.Бұл ретте рецессияның болмауы және экономикалық өсімнің күткеннен жоғары болуы байқалады. Егер экономика қалыпты қарқынмен болса да өсуін жалғастыратын болса, бұл компанияларға қолайлы жағдай туғызып, олардың кірісін арттырады. Тұрақты EPS және маржа өсімімен компаниялар анағұрлым қолайлы экономикалық ортаның арқасында бір акцияға шаққандағы кірістерін (EPS) және маржаларды ұлғайтуын жалғастыра алады», – дейді сарапшы.

Оң факторларға AI технологияларының үздіксіз дамуы да жатады. Сарапшы жасанды интеллектке салынған инвестициялар компаниялар үшін жаңа мүмкіндік туғызып, олардың нарықтық құнын арттыра отырып, өсудің негізгі драйвері болып қала беретінін айтады.

«Екінші жағынан, нарықтың болашағына пессимистік көзқарас «қатты қону» сценарийі бар. Бұл сценарий нарықтың құлдырауына алып келуі мүмкін елеулі тәуекелдерді қамтиды. Соңғы циклден және ЖІӨ-нің баяулауынан бастайық. Яғни, экономикалық өсудің баяулауын бастан кешіру мүмкіндігі бар, бұл корпоративтік табыстың төмендеуіне және жұмыссыздықтың өсуіне әкеледі», – дейді маман.

2025 жылғы рецессия туралы да ұмытпаған жөн. Сарапшылар бұл келесі жылы болуы мүмкін деп болжайды, бұл акциялар нарығына қысым жасап, EPS-тің төмендеуіне алып келуі мүмкін. Неғұрлым тұрақты инфляция өз рөлін атқарып, ол жоғары болып қалатын болса, ФРЖ мөлшерлемелерді ұзақ уақыт бойы барынша жоғары деңгейде ұстап, ақша-несие саясатын қатайтуды жалғастырады. Бұл қазынашылық кірісті жоғарылауына алып келуі мүмкін, өйткені инвесторлар инфляция тәуекелін өтеу үшін жоғары кірісті талап етеді.

Бұл жағдайда облигациялар кірістілігінің өсуі акцияның тартымдылығын азайтып, бұл P/E коэффициентінің төмендеуіне алып келеді, өйткені болашақ табыс жоғары мөлшерлемемен дисконтталады. Сондай-ақ кірістілік өскен сайын және P/E төмендеген сайын, әсіресе тәуекел сыйлықақылары рекордтық төменгі деңгейде қалса, жоғары бағалауға ие акциялардың тартымдылығы төмен болуы мүмкін.

Осылайша, американдық қор нарығының болашағы көптеген факторларға, соның ішінде экономикалық өсімге, инфляцияға, ФРЖ саясаты мен геосаяси жағдайға байланысты болады деген қорытынды жасауға болады. Инвестициялық стратегияны қалыптастыру кезінде әртүрлі сценарийлерге дайын болу және оң және теріс факторларды ескеру маңызды.