2024 жылдың тоғыз айында Қазақстандағы инвестициялық пай қорларының көбінің үлеспұл құны артты. АҚШ пен Қазақстандағы негізгі мөлшерлемелердің төмендеуі III тоқсанда инвестициялық қорлардың баға өсіміне қолайлы орта қалыптастырды.

«Ұйқыдағы» ұйымдар

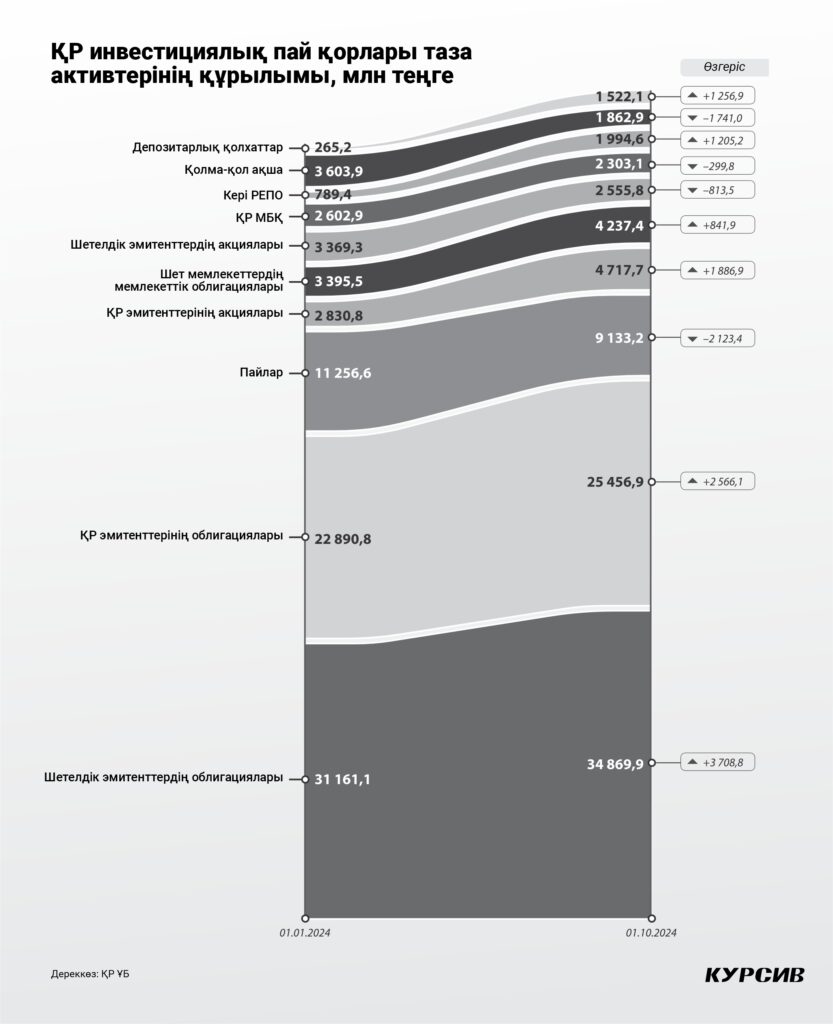

Жыл басынан бері Қазақстанның бөлшек инвестициялық пай қорларының (ИПҚ) балансындағы қолма-қол ақша көлемі 1,7 млрд теңгеге азайды. ИПҚ-лар биржада саудаланатын инвестициялық қорлардың үлеспұлдарына, шетелдік компаниялардың акцияларына және Қазақстанның мемлекеттік бағалы қағаздарына (МБҚ) салынған инвестицияларын қысқартты. Бұл қайта теңгерімдеуді жүргізуге мүмкіндік берді. ИПҚ басқарушылары негізгі активтерін шетелдік компаниялардың облигацияларында сақтап, оны тоғыз айда 3,7 млрд теңгеге көбейтті. Сонымен қатар басқарушылар қазақстандық компаниялардың облигациялары мен акцияларына, басқа елдердің мемлекеттік облигацияларына, кері РЕПО құралдарына және депозитарлық қолхаттарға салымдарын арттырды.

Қазақстан инвестициялық пай қорларының жиынтық активтері қазір былайша бөлінген: 71% – тұрақты кіріс құралдарда (шетелдік компаниялардың облигацияларына – 32 млрд теңге, отандық компаниялардың облигацияларына – 25,5 млрд теңге, шетелдік мемлекеттік облигацияларға – 4,2 млрд теңге, Қазақстанның мемлекеттік бағалы қағаздарына – 2,3 млрд теңге); Биржада саудаланатын инвестициялық қорлардың үлеспұлдарына – 10%; қазақстандық және шетелдік компаниялардың акцияларына – 8%.

2024 жылдың үш тоқсанында бөлшек ИПҚ-лардың саны өзгеріссіз қалып, 26-ны құрады. Бірақ ойыншылар ауысты. Жыл басынан бері Jusan Invest-тің abyROI және «Астана-Инвест» инвестициялық үйінің Alpha State инвестиялық пай қорлары жұмысын тоқтатты. Оның орнына Standard инвестициялық компаниясынан екі жаңа қор пайда болды: «Standard – Еурооблигациялар» және «Wealth IQ Solutions теңгерімді қоры».

26 бөлшек инвестициялық пай қорының кейбіреуі «ұйқыда» жатыр. Мұндай қорлардың үлеспұл құны нөлге тең, ал қорлардың балансында активтер мен міндеттемелер жоқ (немесе активтер жоқ, бірақ белгілі бір міндеттемелер бар). Бұған «SBI Тұрақты», ADAL INVEST, UDC Safe+ және «Wealth IQ Solutions теңгерімді қоры» кіреді. UD Capital инвестициялық компаниясы UDC Safe+ қорын жабу туралы шешім қабылдағанын, себебі басқа басқару компаниясы қорға назар аударып, оның кірістілігін арттырғысы келетінін мәлімдеді. Standard компаниясы «Wealth IQ Solutions теңгерімді қоры» бойынша инвестициялық қызмет әлі басталмағанын хабарлады. Бұл қордың балансында кредиторлық қарыз бар. Бірақ басқарушылар оның кастодиан комиссиясын есептеуге байланысты қалыптасқанын түсіндірді.

Өсім көрсеткен қорлар көп

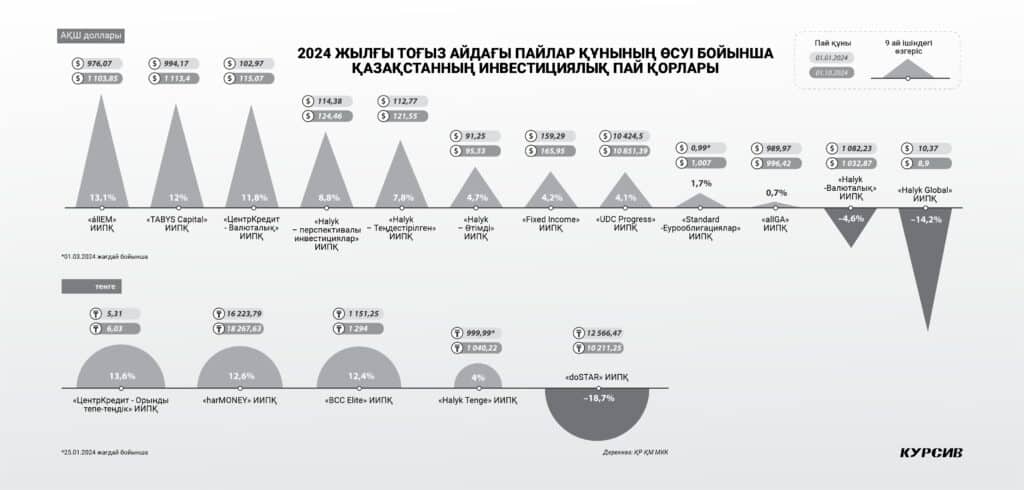

Ашық деректері қолжетімді инвестициялық қорлардың 14-і валютада деноминацияланған. Бұлардың ішінде Jusan Invest басқаруындағы állEM инвестициялық пай қоры тоғыз айда ең жақсы нәтижеге қол жеткізді. Қордың бір үлеспұлының құны 13,1%-ға – 976 доллардан 1104 долларға дейін өсті. Қор стратегиясы қатаң валютада деноминацияланған, «жақсы несиелік сапаға» ие корпоративтік және мемлекеттік облигацияларға инвестиция салуды қарастырады.

Шетелдік және жергілікті компаниялардың акцияларына бағытталған инвестициялық қорлар да жоғары табысқа кенелді. ForteFinance басқаруындағы TABYS Capital қорының пайы осы кезеңде 12%-ға – 994 доллардан 1113 долларға дейін көтерілді.

UDC Progress валюталық қоры үлеспұлының бағалық динамикасы бір инвестициялық пай қорында үлестік және қарыз құралдарының өскенін көрсетеді. Тоғыз айда оның құны 4,1%-ға артты. UD Capital басқарушы компаниясының есебінде үшінші тоқсанда пай құнын көтеруге әртүрлі компаниялардың акцияларының рөлі ерекше болғаны айтылған: «Бұл оң қаржылық нәтижелер мен ішкі корпоративтік жаңалықтардың аясында орын алды». Активтерді басқару департаментінің директоры Дамир Сейсебаев облигациялардың да пай құнының өсуіндегі рөлін атап өтті: «Үлеспұлдың құны облигациялардың өсуі және осы құралдардан алынған купондық және дивидендтік кірістер есебінен артады».

Үшінші тоқсанда UDC Progress ИПҚ-ның басқарушылары оның портфелінде акциялар мен акцияларға арналған ETF үлесін 26,3%-дан 35%-ға дейін арттырып, облигациялық ETF үлесін 52,8%-дан 34,9%-ға дейін қысқартты. Дегенмен, АҚШ-тың мемлекеттік облигацияларын ескере отырып, портфельдегі қарыз құралдары әлі де негізгі бөлікті құрайды.

«Ақша-несие саясатының жұмсаруы, оның ішінде пайыздық мөлшерлемелердің төмендеуі және бұл бағытта одан әрі қадамдардың күтілуі акциялар мен облигациялар нарығын қолдады», – деп түсіндірді «Сентрас Секьюритиз» активтерді басқару департаментінің маманы Ильяс Мұқажан. Басқарушы компания өкілдері валюталық қорлардың «Еурооблигациялар қоры» (+11,97%) және «Сентрас – Жаһандық нарықтар» (+5,06%) үлеспұлдарының құны инфляцияның баяулауы, жасанды интеллектке қызығушылықтың артуы, АҚШ экономикасының тұрақтылығы және оң корпоративтік есептер нәтижесінде өскенін еске салды.

«NVIDIA, Amazon және Google сияқты ірі технологиялық компаниялардың акциялары жасанды интеллект негізіндегі шешімдерді енгізу нәтижесінде өсуін жалғастырып отыр. Компаниялар осы салаға белсенді түрде инвестиция салып жатыр. Бұл олардың қор нарығындағы бағасын қолдайды», – деді И.Мұқажан.

Мөлшерлеме төмендейді, облигация өседі

«ЦентрКредит – Валюталық» инвестициялық пай қорының үлеспұлы 103 доллардан 115 долларға дейін көтеріліп, +11,8% өсім көрсетті (+2% III тоқсанда). BCC Invest активтерді басқару тобының басшысы Мәулен Үсенов қор портфелінің құрамына назар аударады – оның басым бөлігін қарыз құралдары құрайды. «Қордың пай құнының өсуіне қыркүйек айында АҚШ-тың Федералдық резерв жүйесінің (ФРЖ) мөлшерлемесін төмендетуі шешуші әсер етті. Бұл облигациялардың табыстылығының төмендеуіне және құнының өсуіне әкелді», – деді III тоқсандағы оң динамиканы түсіндірген М. Үсенов. Ол 8 қарашада ФРЖ-ның мөлшерлемені тағы да төмендету туралы шешімі облигациялар құнына оң әсер етеді деп санайды.

Өткен тоқсанда «ЦентрКредит – Валюталық» портфелінің құрылымы аздап өзгерді.

«Біз қор құрылымында ұзағырақ дюрацияға ие құралдарға басымдық бердік. Бұл алдағы жылдары мөлшерлемелер төмендегенде (төмендеу үрдісі қазірдің өзінде жүріп жатыр) ағымдағы жоғары табыстылықты сақтауға мүмкіндік береді», – дейді BCC Invest басқарушы директоры Руслан Зерилов.

Наурыз айынан бері жұмыс істеп келе жатқан жаңа валюталық «Standard – Еурооблигациялар» қорының пайшылары да АҚШ-тағы базалық мөлшерлеменің төмендеуінен және облигациялардың қайта оң бағалануынан пайда көрді. Жеті ай ішінде ИПҚ пайы 1,7%-ға өсті. Standard басқарушы компаниясының баспасөз қызметі бұл қордың портфелі доллармен деноминацияланған еурооблигациялардан тұратынын және оның үлеспұл құны АҚШ қазынашылық облигацияларының табыстылығының өзгеруіне сезімтал екенін айтты.

Компания III тоқсанда ФРЖ базалық мөлшерлемені төмендеткеннен кейін АҚШ-тың 10 жылдық қазынашылық облигацияларының табыстылығы 4,4%-дан 3,6%-ға дейін кемігенін, бұл қор портфелі мен пайларының құнының өсуіне әкелгенін атап өтті.

Standard компаниясы жақын уақытта қор құрылымын айтарлықтай өзгертуді жоспарлап отырған жоқ. «Қор мөлшерлемелердің төмендеу циклін ескере отырып, тамаша позициядаорнықты», – дейді компанияның баспасөз қызметі. Басқарушы компанияның мәліметінше, «Standard – Еурооблигациялар» портфелінің 70%-ы инвестициялық рейтингке ие (BBB– және одан жоғары) облигациялардан тұрады.

Мөлшерлемелердің маңызы

Halyk Finance басқаруындағы үш валюталық қор да пай құнының өсуі бойынша жақсы нәтижелер көрсетті. Олар: «Halyk – Перспективалы инвестициялар» (кезең ішінде +8,8%), «Halyk – Теңгерімді» (+7,8%) және «Halyk – Өтімді» (+4,7%). Қор портфельдерін басқарушылар АҚШ экономикасының «жұмсақ қонуына» (soft landing) қатысты өз болжамдарының толықтай ақталғанын айтады. Сонымен қатар олар келесі жылы «қонудың болмауы» (no landing) сценарийін де жоққа шығармайды.

Осы сценарийді ескере отырып, III тоқсанда қор портфельдеріне келесі құралдар енгізілді: АҚШ-тың шағын капиталды компанияларының акцияларына арналған ETF (IJR/IWM), жоғары технологиялық компаниялар (SPYG), алтын өндіруші компаниялар (GDX) және уран өндіруші компаниялар (URA). Басқарушылардың айтуынша, дәл осы құралдар қорлардың көрсеткіштеріне ең көп әсер еткен.

IJR/IWM жылдың бірінші жартысында S&P 500 индексінен артта қалғанымен, үшінші тоқсанда өсім көрсеткіші бойынша жетекші индекстен озып шықты (10,52% қарсы 5,25%). Halyk Finance басқарушылары АҚШ экономикасындағы оң тенденциялардың шағын және орта бизнеске таралуына сенім артқан және бұл стратегия өзін ақтады деп санайды. SPYG-тің бағамдары шілде айында түзетулерге ұшырағанымен, басқарушылар «еңбек нарығындағы әлсіз көрсеткіштер сыртқы жұмыс күшінің ағылуының нәтижесі, жұмыс орындарының қысқаруы емес» екенін түсінген.

GDX пен URA-ның позициялары соңғы екі жарым жылда орталық банктердің алтын-валюталық резервтерін арттыруы және ядролық отынға сұраныстың өсуін күту нәтижесінде инвестициялық пай қорларда нығая түсті.

«Halyk – Перспективалы инвестициялар» қорынан British American Tobacco және United Health Group акциялары (компания табысты бекіткен) және EMB мен SJNK қарыздық биржалық қорлары шығарылды. Басқарушылар портфельді циклдік сектор компанияларының акциялары мен корпоративтік облигациялар пайдасына ребаланс жасап жатыр.

Трамптың әсері

«Фридом Финанс» басқаруындағы Fixed Income инвестициялық пай қорының үлеспұлыжылдың басындағы 159 доллардан қазанның басында 166 долларға дейін көтерілді (+4,2%). Қазынашылық департаментінің бас аналитигі Аружан Сағымбаева қор көрсеткіштерінің жақсаруын былай түсіндіреді: «Үшінші тоқсанда пай құнының 2,8%-ға өсуі АҚШ долларының нығаюымен байланысты. Өйткені қор активтерінің 72%-ы доллармен деноминацияланған. Бұл кезеңде доллардың негізгі алты валютаға қатысты бағасын көрсететін DXY индексі шілде айының басындағы 100,5-тен қыркүйек соңында 104,7-ге дейін көтерілді. Доллардың нығаюы Трамптың жеңісімен және АҚШ-тың Федералдық резерв жүйесінің ақша-несие саясатын қатаңдату күтімімен байланысты болды».

Үшінші тоқсан ішінде қор портфелінен Hacienda Investments еурооблигациялары және Jasyl Energy-дің бір бөлігі шығарылып, орнына BAE Systems облигациялары қосылды. А. Сағымбаеваның айтуынша, бұл облигациялар эмитенттің сенімділігі мен жоғары сапасы үшін таңдалды. Қазіргі құбылмалы уақытта BAE облигациялары төмен тәуекел деңгейіне қарамастан тартымды табыстылық ұсына алады. Fixed Income инвестициялықпай қоры әрі қарай да орташа өтеу мерзімі бар долларлық сапалы облигацияларға инвестициялауды жоспарлап отыр.

Теңгедегі қорлар

Теңгемен деноминацияланған алты инвестициялық пай қоры бар. Олардың ішінде ең жоғары табыстылықты BCC Invest-тің «ЦентрКредит – Орынды теңгерім» қоры көрсетті. Тоғыз айда пай құны 13,6%-ға өсті. Басқа долларлық көшбасшы «ЦентрКредит – Валюталық» ИПҚ сияқты, бұл теңгелік қор да базалық мөлшерлеменің төмендеуінен пайда көрді. Бірақ бұл жолы Қазақстан Ұлттық банкінің шешімі әсер етті. Маулен Үсеновтің айтуынша, қор портфелінің негізгі бөлігін облигациялар құрайды. Үшінші тоқсанда қордың табыстылығына РЕПО құралдары да ықпал етті, деп толықтырды Руслан Зерилов.

Теңгедегі үшінші ең жақсы нәтиже BCC Elite инвестициялық пай қорына тиесілі. Инвестқор құнының өсуіне әсер еткен факторлар – облигациялардың қайта оң бағалануы және РЕПО. Жалпы, барлық үш портфель бойынша BCC Invest басқарушы компаниясы тек дивидендтік тарихы ерекше акцияларды қоспағанда, акцияларға инвестиция салуды жоспарлап отырған жоқ, дейді Р. Зерилов.