Экономика Китая находится на втором месте в мире с бурно развивающимся городским средним классом и предпринимательской активностью. Часто китайские акции из различных секторов показывают положительную ценовую динамику. Но из-за репрессивных мер со стороны Китая в 2021 году был нанесен удар по широкому кругу китайских акций, зарегистрированных в США и охватывающих многие отрасли.

По этой причине большинство акций из этой страны испытывали давление на свои котировки в прошлом году. Также появился дополнительный риск того, что китайские акции, которые торгуются в США, могут быть исключены из листинга Пекином или Вашингтоном.

Однако на данный момент существует ряд факторов, которые могут поддерживать акции китайских компаний и способствовать их дальнейшему восстановлению.

- Снижение процентной ставки Народным банком Китая способствует росту акций китайских компаний. Регулятор страны на прошлой неделе принял меры по смягчению, которые активировали покупки акций и заставили некоторых инвесторов думать, что худшее, возможно, уже позади, и внимание Китая переключилось на поддержку роста.

- США серьезно заинтересованы в продолжении ведения бизнеса в Китае. Несмотря на то, что в последнее время в СМИ опять возникают разговоры об отделении от китайских рынков для защиты американских интересов, и США, и Китай зависят друг от друга в торговле и бизнесе.

- Авторитетные инвесторы по-прежнему покупают китайские акции и считают их интересными, несмотря на недавние потрясения. Выдающийся инвестор и председатель правления компании The Daily Journal Чарли Мангер увеличил свою долю в Alibaba Group на 99,3% в 4-м квартале. Мангер также является партнером Уоррена Баффета и вице-председателем холдинговой компании Berkshire Hathaway. Митчелл Грин из Lead Edge Capital также продолжает покупать акции Alibaba Group.

Компании Китая со значительным потенциалом роста в 2022 году

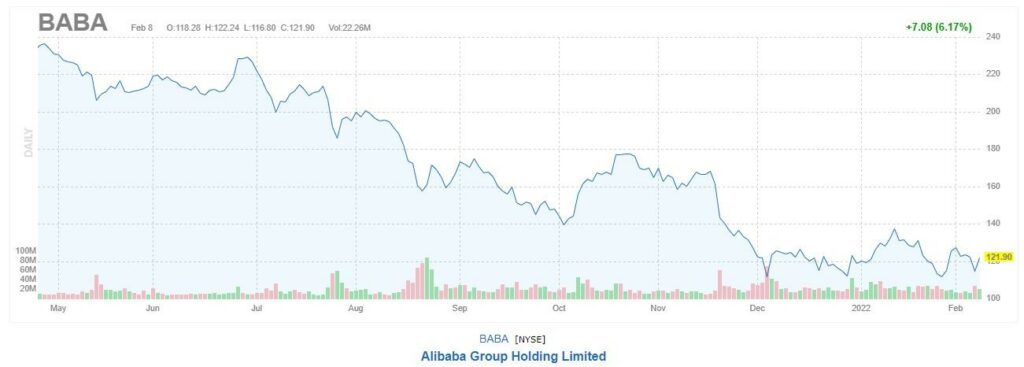

Alibaba Group (BABA) предоставляет онлайн-услуги, осуществляя мобильную коммерцию в Китае и на международном уровне. Компания работает в четырех сегментах: Core Commerce, Cloud Computing, Digital Media and Entertainment, Innovation Initiatives и другие. Компания имеет потенциал роста к средней целевой цене на уровне $199,5 (около 70% апсайда).

Финансовое положение. За последний квартал BABA сообщила о солидной выручке и чистой прибыли: продажи составили $31,1 млрд, прибыль EBITDA — $4,4 млрд, а прибыль на акцию — $1,74. Денежная позиция Alibaba теперь отражает почти 25% ее рыночной капитализации.

В мае пошлого года BABA прогнозировала рост продаж почти на 30% в годовом исчислении за весь год. Теперь она сократила эту цифру и прогнозирует рост выручки примерно на 20–23%. Но даже «замедленный» рост достаточно высок.

Обратный выкуп акций. Компания увеличивает план выкупа акций на 50%, доводя его до уровня $15 млрд. Это крупнейший объем в ее истории. Финансовый директор Мэгги Ву заявила, что компания наращивает объемы выкупа акций, потому что уверена в своем долгосрочном потенциале роста.

Перспективы долгосрочного роста

1. Рост облачных сервисов, расширяющаяся глобальная клиентская база как на внутренних, так и на международных платформах, а также увеличение числа мобильных пользователей должны поддерживать рост выручки.

2. Акции лучше всего подходят для того, чтобы извлекать выгоду из неудержимой мировой тенденции к электронной коммерции. Ожидается, что онлайн-продажи будут продолжать расти. По оценкам, к 2026 году мировые розничные продажи электронной коммерции превысят $7,3 трлн, а среднегодовой темп роста будет выражаться двузначным числом.

3. Азиатско-Тихоокеанский регион станет местом, где будет наблюдаться большая часть роста. К 2023 году на западные континенты придется 16% от общего объема электронной коммерции B2B, а остальные 84% будут приходиться на Азиатско-Тихоокеанский регион.

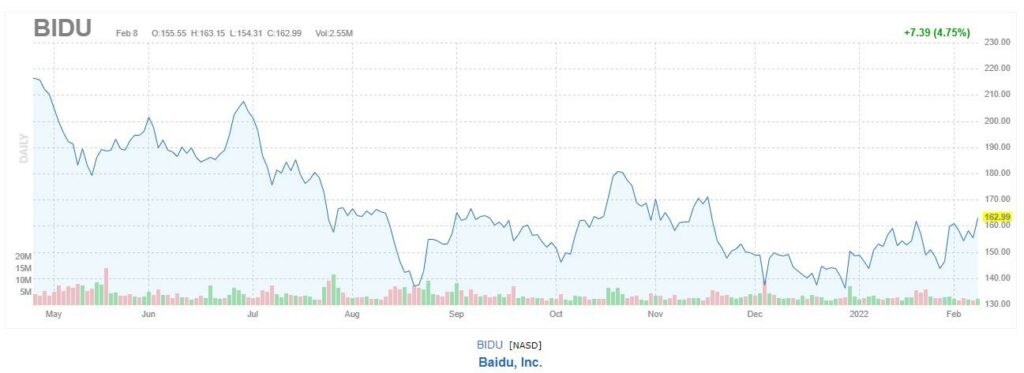

Baidu, Inc. (BIDU) предоставляет услуги интернет-поиска в Китае. Функции и услуги компании аналогичны Google, но ее внимание сосредоточено на Китае, где она контролирует большую часть поискового рынка. Компания имеет потенциал роста к средней целевой цене на уровне $230 (около 50% апсайда).

Основной бизнес Baidu продолжает расти. Несмотря на жесткие меры Пекина в отношении частных предприятий, выручка Baidu в третьем квартале выросла на 13% в годовом исчислении, достигнув уровня 31,92 млрд китайских юаней. Это примерно $4,95 млрд, полученных из-за высоких результатов в основных направлениях деятельности фирмы.

Положительный прогноз доходов, который указывает на постоянный рост в ближайшие годы. Несмотря на замедление экономического роста в Китае и сохраняющуюся неопределенность в отношении ситуации с COVID-19, прогноз положительный благодаря сильной позиции Baidu на рынке поиска. Ожидается, что в 2022 финансовом году поисковый гигант получит доход в размере $21,93 млрд, что предполагает ежегодный рост выручки на 13%. Также ожидается, что до 2024 финансового года выручка Baidu вырастет до $28,01 млрд, что также соответствует годовому темпу роста выручки на уровне 13%.

У Baidu один из лучших показателей соотношения риска и вознаграждения в долгосрочной перспективе. Компания также добивается значительных успехов в автомобильных и облачных инициативах, которые согласуются с государственной политикой в отношении технологических инноваций, но ни один из этих факторов не учитывается в цене акций. В этой связи UBS повысил целевую цену BIDU до $230 и сохранил рекомендацию «Покупать» по акциям.

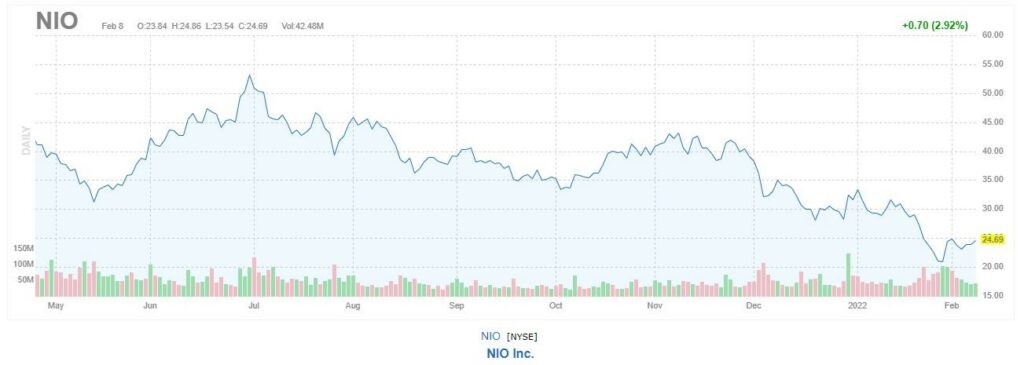

NIO, Inc. (NIO) – холдинговая компания, которая занимается разработкой, производством и продажей электромобилей, внедряя инновации в технологии следующего поколения в области связи, автономного вождения и искусственного интеллекта. Компания имеет потенциал роста к средней целевой цене на уровне $55,7 (около 130% апсайда).

В последнее время акции находились под давлением и снизились вместе с рынком (в целом из-за опасений ужесточения денежно-кредитной политики со стороны ФРС). Это произошло, несмотря на хорошие ноябрьские поставки и обнадеживающие результаты на NIO Power Day. Возможно, Народный банк Китая даст импульс экономике своей страны с помощью ведения более мягкой денежно-кредитной политики.

Дневное мероприятие NIO дало много поводов для воодушевления в связи с запуском ЕТ5 и продолжением европейской экспансии. На мероприятии NIO компания представила ET5 – умный седан среднего размера с запасом хода 1000 км. Его цена составила около $41 тыс. Также обсуждались конкретные планы по запуску и производству ЕТ7.

Компания также заявила, что будет расширяться, выходя на рынки других европейских стран. Поскольку расширение в Норвегии уже началось, NIO теперь нацеливается на Данию, Швецию и Германию. Продукция компании широко распространена в Китае и быстро завоёвывает рынки Европы.

У NIO нет бизнеса в США, поэтому компания не должна пострадать от ужесточения ФРС денежно-кредитной политики. Возможно, более важно то, как будет развиваться спрос в Китае. Ослабление денежно-кредитной политики Китая может стать благом для китайских потребителей, которые являются основным источником доходов NIO.

Фундаментальный взгляд в целом остается позитивным в последнее время.

1. По мнению BI Focus, компания имеет заниженный потенциал маржи, которая может превзойти ожидания консенсуса. Поставки автомобилей в четвертом квартале выросли на 44% по сравнению с прошлым годом, возможно, этот уровень на 1% выше предыдущего.

2. Bank of America подтверждает рейтинг «Покупать» по акциям NIO после участия в мероприятии производителя электромобилей на фоне планов компании выйти на рынки Германии, Нидерландов, Швеции и Дании в 2022 году.

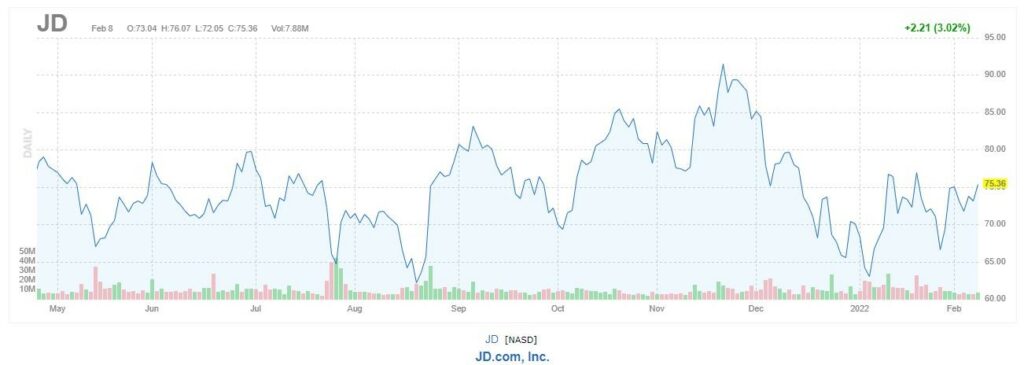

JD.com, Inc. (JD) является крупнейшим онлайн-ретейлером и поставщиком услуг розничной инфраструктуры в Китае, который продает электронику и товары общего назначения в интернете. Компания также владеет и управляет крупнейшей логистической инфраструктурой, охватывающей почти все районы и округа Китая. Компания имеет потенциал роста к средней целевой цене на уровне $100 (около 36% апсайда).

Увеличение доли рынка. JD добавила 110,6 млн пользователей в третьем квартале, что на 25% больше, чем в предыдущем году. При этом категория супермаркетов 1P обеспечила большинство новых пользователей в отчетном квартале. JD остается в центре внимания потребителей, поскольку она захватывает все большую долю рынка.

Компания открыла два розничных магазина в Нидерландах, которые будут укомплектованы роботами, готовящими и доставляющими посылки. «Магазины роботов» под брендом Ochama знаменуют собой первый набег JD.com в Европу с традиционными магазинами. Это подчеркивает стремление китайского гиганта выйти за пределы Китая.

JD.com объявила, что совет директоров компании одобрил изменения в существующей программе выкупа акций, принятые в марте 2020 года, в соответствии с которыми разрешение на выкуп увеличено с $2 млрд до $3 млрд и продлено до 17 марта 2024 года.

JD продолжает следовать своему плану, реинвестируя прибыль обратно в бизнес, чтобы обеспечить себе долгосрочное конкурентное преимущество и прибыльность. В третьем квартале 2021 года руководство подтвердило стратегию Jingxi, где основное внимание уделяется созданию логистической инфраструктуры в сельской местности. Это также дает возможность JD тесно сотрудничать с правительством Китая, чтобы сосредоточиться на возрождении сельских районов. Достигается это посредством предоставления местным торговцам и фермерам возможности расти на платформе Jingxi для реализации стремления к всеобщему процветанию. В конце 2021 года компания также опубликовала «План Пенфолда». Его цель – увеличение объема производства в сельской местности на триллионы долларов в течение следующих трех лет. Такая приверженность JD идеям общего процветания снижает вероятность того, что компания пострадает от регулятивных мер Коммунистической партии Китая.

Китайские акции всегда демонстрировали относительно высокую волатильность и большую доходность. Хотя ряд негативных новостей из Китая, по понятным причинам, вызывал тревогу на рынках в 2021 году, мы не думаем, что они меняют долгосрочные инвестиционные перспективы акций Поднебесной. На данный момент волатильность идет рука об руку с более высоким потенциалом доходности. Мы наблюдаем многолетние минимумы в фундаментально сильных китайских компаниях, которые сейчас дают хорошее соотношение риска и потенциальной прибыли.