Кредитование казахстанского бизнеса после нескольких лет застоя (если под таковым понимать отрицательную динамику совокупного портфеля) с прошлого года начало прибавлять. Kursiv.media разбирался с экспертами, насколько устойчив наметившийся тренд и какими способами можно его усилить.

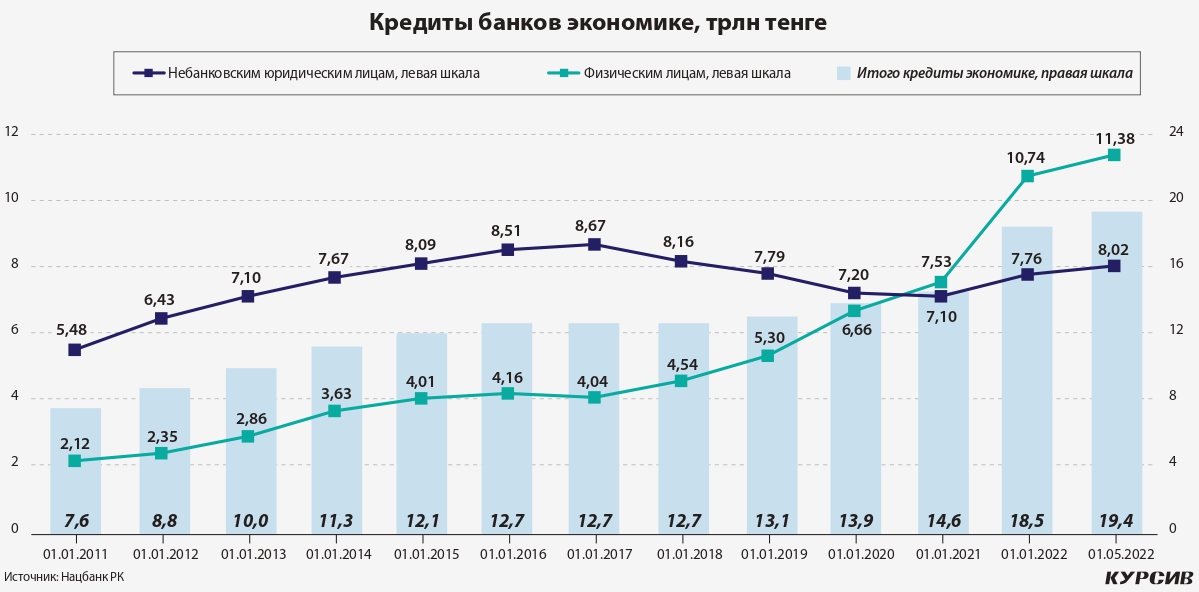

Судя по статистике Нацбанка, смещение кредитного фокуса БВУ с бизнес-клиентов на физлиц произошло около пяти лет назад. С 2017 по 2020 год корпоративный кредитный портфель сектора сократился на 18,1% (с 8,7 трлн до 7,1 трлн тенге), тогда как розничный портфель вырос на 86,3% (с 4 трлн до 7,5 трлн тенге). В 2021-м корпоративный портфель вернулся к росту и достиг 7,8 трлн тенге (+9,3%). В текущем, очень непростом году восходящий тренд продолжается в похожем темпе: на 1 мая остатки задолженности юрлиц по кредитам увеличились до 8 трлн тенге (+3,3%).

Причина разнонаправленной динамики кредитования бизнеса и населения заключается не только и не столько в том, что пять лет назад банки якобы погнались за высокой маржой в банковскую розницу в ущерб бизнес-заемщикам. С одной стороны, цифровые технологии и скоринговые решения радикально упростили процесс выдачи потребительских займов, и на фоне невысокой долговой нагрузки домохозяйств этими инструментами нельзя было не воспользоваться – иначе банк необратимо проигрывал в конкуренции. Кроме того, сегмент рос за счет ипотеки, подогретой госпрограммами.

Рост розничного кредитования не стоит демонизировать, говорит первый зампред совета Ассоциации финансистов Казахстана Ирина Кушнарева. В прошлом году, по ее словам, динамика действительно была значительной из-за реализации отложенного спроса и активизации новых игроков на рынке. Динамика этого года гораздо ниже: за четыре месяца портфель физлиц вырос только на 6,0%. «При этом торговые сети уже выражают обеспокоенность насчет падения потребительского спроса, что скажется как на секторе торговли, так и на производителях товаров и услуг. Слабый рост или стагнация в этих секторах из-за падения спроса повлияет и на перспективы доступности финансирования для них. Таким образом, рассматривать корпоративное и розничное кредитование в противовес друг другу неверно», – считает Кушнарева.

Считайте выдачи

С другой стороны, известна давняя болезнь казахстанской экономики: она не генерирует новых качественных заемщиков в достаточном объеме. При этом многие бизнесы (в том числе вновь появляющиеся) кредитуются не на рынке, а на льготных условиях через институты развития. Наконец, на номинальный размер совокупного корпоративного портфеля влияли колоссальные списания, которые производили отдельные БВУ за государственный счет. Например, в 2017 году операция по спасению БТА и Казкома обошлась налогоплательщикам в 2,64 трлн тенге (и это не считая тех денег, которые были потрачены на эти банки из Нацфонда в кризис 2008-го). Позднее власти не дали обанкротиться Цеснабанку и влили в него свыше 1 трлн тенге «в рамках оздоровления аграрной отрасли».

Ровно на такую же сумму просел совокупный корпоративный портфель банковского сектора. В 2020-м на общую динамику кредитования негативно повлиял АТФ, чей кредитный портфель за год сдулся на 357 млрд тенге (аудит этот банк не опубликовал, но и без него понятно, что списаны были корпоративные кредиты). В июне прошлого года Jusan списал долги на сумму 475 млрд тенге: в основном это были «исторические» корпоративные займы все того же Цеснабанка. Таким образом, здоровый рост кредитования, который демонстрировали одни банки, был частично нивелирован списанием безнадежных активов игроками с плохим портфелем.

Ирина Кушнарева в свою очередь напоминает, что банки – участники AQR проводили индивидуальную работу по снижению токсичных займов. Косвенное влияние оказало и сокращение количества БВУ с 32 до 22 игроков. Поэтому отрицательная динамика корпоративного портфеля – это результат списаний, выкупа займов Фондом проблемных кредитов и ухода банков с рынка, но никак не прекращения кредитования бизнеса, отмечает первый зампред АФК.

По ее мнению, никакой стагнации в корпоративном кредитовании нет, в чем легко убедиться по статистике новых выдач. «Эта динамика носит более чем выраженный характер: за последние пять лет ежегодный прирост выданных кредитов юрлицам составляет в среднем 11%. В 2020-м по понятным причинам был спад (–1%), который в 2021-м был компенсирован ростом в 20%. При этом интересно, что с 2017 по 2021 год выдача кредитов секторам строительства и торговли растет в среднем на 7 и 9% соответственно, промышленности – на 10%, а сельскому хозяйству – на 6%», – констатирует собеседница.

Темпы роста выдач должны соответствовать текущим возможностям экономики. Кредитование может сопровождать и поддерживать развитие бизнеса, но не может его создавать, подчеркивает Кушнарева. «Когда рост кредитования будет значительно опережать рост экономики, возникнут риски, с которыми мы уже сталкивались в предыдущие годы. Кроме того, кредитование должно идти за ростом перспективной отрасли и учитывать уровень риска, так как банки должны быть более или менее уверены в перспективах бизнеса и возврата кредитов», – объясняет она.

Структура как данность

Директор филиала рейтингового агентства АКРА в МФЦА Аскар Елемесов, отвечая на вопрос «Курсива», отметил, что термин «стагнация» в целом верно описывает ситуацию последних лет в казахстанском сегменте корпоративного кредитования. Данная ситуация, считает он, обусловлена структурным состоянием экономики. Крупнейший бизнес в стране практически полностью принадлежит либо международным нефтегазовым и горнодобывающим корпорациям, которым не нужны займы от местных банков (они предпочитают получать прямое финансирование от материнских компаний), либо государству, которое имеет возможность привлекать длинные деньги на международных рынках капитала дешевле, чем частные банки, а также перераспределять в пользу квазигоссектора (КГС) сырьевые сверхдоходы.

Доминирование отраслей по добыче и транспортировке природных ресурсов в экономике РК приводит к тому, что значительная ее доля в принципе мало связана с локальным рынком и функционирует как часть глобальной экономики, констатирует эксперт. «Правительство по этому поводу ничего сделать не может, так же как с географией, климатом и внешнеполитическим окружением страны. Правительство уже много лет пытается перенаправлять в отечественные отрасли, создающие высокую добавленную стоимость и абсорбирующие рабочую силу, часть сырьевых сверхдоходов. К сожалению, результаты смешанные, что характерно для большинства развивающихся стран. Наверное, основным вкладом правительства в активизацию корпоративного кредитования могло бы стать снижение требований к бизнесу, особенно в той части, что касается администрирования налогообложения и возможности правоохранительных органов вмешиваться в деятельность предпринимателей», – говорит Елемесов.

Основные причины замедления корпоративного кредитования – это высокая доля госучастия в экономике и льготное финансирование со стороны КГС, считает гендиректор DAMU Capital Management Мурат Кастаев. В унисон с предыдущим собеседником он отметил, что крупные государственные, квазигосударственные и частные структуры в Казахстане имеют возможность привлечения средств в обход банков через размещение облигаций, механизмы IPO/SPO или прямое госфинансирование (как структуры фонда «Самрук-Казына» и холдинга «Байтерек»). «Чем больше места в экономике занимает госсектор, тем меньше пространства остается для частного. Чем больше льготного кредитования, тем меньше пространства для рыночного. Чем больше заемщиков финансирует государство напрямую, тем меньше достается банкам», – перечисляет эксперт.

Консолидированные активы фонда «Самрук-Казына» на начало текущего года составили 30,3 трлн тенге, или 37% от ВВП, приводит пример Ирина Кушнарева. Сумма займов ФНБ, включая выпущенные облигации, составила 7,9 трлн тенге, что практически равно совокупному корпоративному кредитному портфелю банковского сектора (7,7 трлн тенге). Изменение структуры экономики повлияет и на спрос, и на предложение кредитных ресурсов казахстанских банков, говорит Кушнарева. «Эти вопросы обсуждаются, и меры по их решению прописаны в программных документах. Например, в Стратегическом плане до 2025 года закреплены пункты о развитии конкуренции и предоставлении равных условий всем субъектам бизнеса. В рамках Комплексного плана приватизации на 2021–2025 годы планируется сокращение госдоли в экономике до 14%. Учитывая принимаемые меры по структурной перестройке экономики, эффект от всех реализуемых в настоящее время мер будет заметен только в средне- или долгосрочной перспективе», – отмечает первый зампред АФК.

Структурные проблемы в кредитовании отражают перекосы в структуре самой экономики, рассуждает Кастаев. Пока ее основу составляет зависящий от волатильных мировых цен сырьевой сектор, это концентрирует риски в нем. Диверсификация приведет к разностороннему развитию экономики, появлению заемщиков из разных отраслей и равномерно распределит кредитные риски по отраслям. Поэтому, считает эксперт, для системного роста кредитования необходима диверсификация экономики, сокращение госприсутствия в ней, политические реформы, привлечение иностранных инвестиций. «Особенно стоит отметить членство в ЕАЭС, из-за которого сохраняется импортозависимость и не стимулируется отечественное производство. Государство не имеет независимой экономической и торговой политики, а его возможности по стимулированию роста экономики ограниченны. Выход из ЕАЭС придал бы Казахстану импульс для роста экономики», – полагает собеседник.

Ищите компромисс

Говоря о возможностях Нацбанка и АРРФР повлиять на ситуацию с кредитованием бизнеса, Аскар Елемесов отметил, что монетарные власти и финрегулятор применяют те меры, которые в их силах, то есть пытаются влиять на стоимость денег в экономике через базовую ставку и путем вливания дополнительной ликвидности в банковскую систему через резервные требования. «С учетом того, что данные меры могут влиять лишь на ту часть экономики, которая контролируется частным отечественным капиталом, то есть на средний и малый бизнес, общий эффект не столь велик, как того требуют долгосрочные национальные интересы и общественное мнение страны», – сказал эксперт.

По мнению Мурата Кастаева, АРРФР может стимулировать кредитование путем ослабления регуляторных требований к банкам и снижения требований к резервированию для высвобождения дополнительного капитала. Однако сейчас, продолжает он, настроения регулятора достаточно жесткие, потому что прежний опыт мягкого подхода к регулированию привел к тому, что банки брали на себя чрезмерные риски, кредитовали аффилированные структуры и все это кончалось тем, что государство спасало банки за народные деньги. «Сейчас АРРФР применяет риск-ориентированный подход и стремится ужесточать требования к банкам, берущим на себя больше рисков и не имеющим избыточного капитала (и наоборот). Поэтому пространства для маневра у АРРФР не так много.

Ранее государство уже потратило триллионы тенге на спасение банков, и возвращаться на этот путь нельзя. Наоборот, регулятор в последние годы давит на акционеров банков, чтобы они привлекали дополнительный капитал, формировали резервы и направляли прибыль на капитализацию, а не на выплату дивидендов. Сейчас государство старается доносить до банков, что больше спасений за счет государства не будет и акционеры должны покрывать убытки из собственных средств», – говорит Кастаев.

Роль регуляторов всегда заключается в создании условий, при которых, с одной стороны, обеспечивается финансовая стабильность, а с другой – не подавляется банковская деятельность и развитие рынка. И поиск этого баланса – очень сложная задача, рассуждает Ирина Кушнарева. Она отмечает, что по результатам AQR произошло определенное ужесточение регулирования, введены более строгие требования и новые триггеры обесценения займов, что не может не влиять на риск-аппетит банков. А в прошлом году, в том числе по инициативе депутатов, были приняты поправки, значительно влияющие на права кредиторов в процессе взыскания займов, что также прямо влияет на перспективы расширения кредитования.

«В то же время нельзя не отметить конструктивное взаимодействие АРРФР с АФК и профучастниками при регулярном обсуждении барьеров для кредитования. С учетом сложной макроэкономической обстановки в этом году мы согласовали послабление некоторых нормативов, необходимое для поддержания темпов кредитования экономики, особенно МСБ. Рост доли МСБ в портфеле банков это подтверждает. Кроме того, мы всегда рассчитываем на поддержку регуляторов в вопросах совершенствования налогообложения, судебного взыскания, исполнительного и банкротного производств, защиты прав кредиторов, работы со стрессовыми активами и других. Эта работа может не всегда быть заметна, но идет непрерывно и прямо влияет на возможности банков предоставлять кредитные ресурсы реальному сектору», – рассказала Кушнарева.

Помните про инфляцию

Собеседники «Курсива» сошлись во мнении, что само по себе снижение базовой ставки (сейчас находится на уровне 14%) вряд ли способно активизировать кредитование бизнеса. «Ставка играет немаловажную роль в стоимости денег в любой современной экономике. Однако в нашей ситуации простое снижение ставки вряд ли даст немедленный эффект в силу причин, которые я назвал выше. Кроме того, резкое снижение ставки может оказать влияние на обменный курс, чего Нацбанк будет стараться избежать», – полагает Аскар Елемесов.

Установленная в Казахстане высокая базовая ставка является дополнительным фактором, замедляющим кредитование (чем дороже становятся деньги, тем меньше на них спрос), однако снизить ее Нацбанк сейчас не может, так как это придаст дополнительный импульс инфляции, рассуждает Мурат Кастаев. Высокая инфляция, объясняет он, снижает потребление и совокупный спрос в экономике, поскольку доходы населения и бизнеса не растут так же быстро. В результате экономический рост замедляется и у бизнеса теряется необходимость в расширении производства или объема операций, что все равно приведет к падению кредитования. Поэтому одной только ставкой кредитование не регулируется, говорит эксперт.

«Отдельно стоит отметить геополитическую неопределенность, – подчеркивает Кастаев. – Наша экономика в последние годы совершила чрезмерный крен в сторону РФ. С учетом теперь уже многолетней изоляции России любое сотрудничество с ней в любой момент может привести к вторичным санкциям. Это значительно повышает неопределенность долгосрочных перспектив экономики РК и снижает стремление инвесторов, как иностранных, так и отечественных, к долгосрочным инвестициям. Поэтому даже низкая ставка кредитования при высокой экономической неопределенности не приведет к росту кредитования».

Двухзначная базовая ставка – это реалии последних четырех месяцев, до этого на протяжении пяти лет (за исключением марта и апреля 2020-го) она находилась в диапазоне между 9 и 9,25%, напоминает Ирина Кушнарева. При этом ставка не влияет ни на большую часть крупного бизнеса (это компании с государственным и иностранным участием, которые получают бюджетное финансирование либо кредитуются за рубежом самостоятельно), ни на те предприятия МСБ, которые участвуют в госпрограммах и берут кредиты по субсидируемой ставке на уровне 6%. «Таким образом, трансмиссия решений по базовой ставке на рынок корпоративного кредитования достаточно ограниченна. Кроме того, сложно представить, что стоимость кредитных ресурсов будет ниже текущей инфляции и банки будут заинтересованы в таком размещении привлеченных депозитных средств. Соответственно, поддержание кредитной активности гораздо больше зависит от структурного преобразования экономики, а не от смягчения денежно-кредитных условий», – резюмирует Кушнарева.

Устраняйте перекосы

По взглядам на проблему дефицита качественных корпоративных заемщиков в стране мнения спикеров «Курсива» разделились. «По моим ощущениям, большого улучшения в этой сфере нет», – говорит Аскар Елемесов. В среднесрочной перспективе, считает он, дефицит хороших заемщиков может уменьшиться, если государство ослабит регулирование или улучшит качество госуправления, особенно на областном и районном уровнях. Что касается долгосрочного периода, то здесь важны инвестиции в человеческий капитал (образование, здравоохранение, экологию, инфраструктуру), создающие в стране средний класс, отметил эксперт.

Сокращение корпоративных заемщиков происходит потому, что качественные клиенты уже закредитованы, а большого количества новых не появляется, рассуждает Мурат Кастаев. «В нефтегазовой и горнорудной отраслях, а это ключевые драйверы роста экономики, новые игроки практически не возникают. В строительстве доминирует госфинансирование. А сфера торговли до сих пор полностью не восстановилась после пандемии», – говорит он. Чтобы появлялись новые заемщики, экономика должна расти, причем в самых разных отраслях. «Банковская сфера у нас достаточно развитая и высококонкурентная. При появлении новых заемщиков банки активно за них конкурируют, поэтому государству не нужно помогать банкам, нужно помогать реальному сектору экономики, которые пойдут за деньгами в банки, будут получать кредиты, и банки будут на них зарабатывать», – заключил Кастаев.

Финансово жизнеспособные и перспективные проекты на рынке есть, полагает Ирина Кушнарева. В качестве аргументов она приводит данные БНС РК, согласно которым за период с 2017 по 2020 год прибыль до налогообложения крупных и средних компаний росла в среднем на 8% в год (с учетом сложного 2020-го, когда доходы предпринимателей сократились), а валовая прибыль малого бизнеса – на 19%. «Поэтому, по официальной статистике, у нас есть и должны появляться хорошие корпоративные заемщики. Среди ключевых задач на будущее важно отметить оздоровление предприятий реального сектора, улучшение конкуренции, снижение зависимости от нефтяного цикла и сокращение высокой доли государства в экономике. Мы также не первый год говорим о необходимости перехода на рыночные отношения на кредитном рынке, развитии рынка стрессовых активов и постепенном снижении зависимости бизнеса от удешевленных кредитных ресурсов», – подчеркнула Кушнарева.