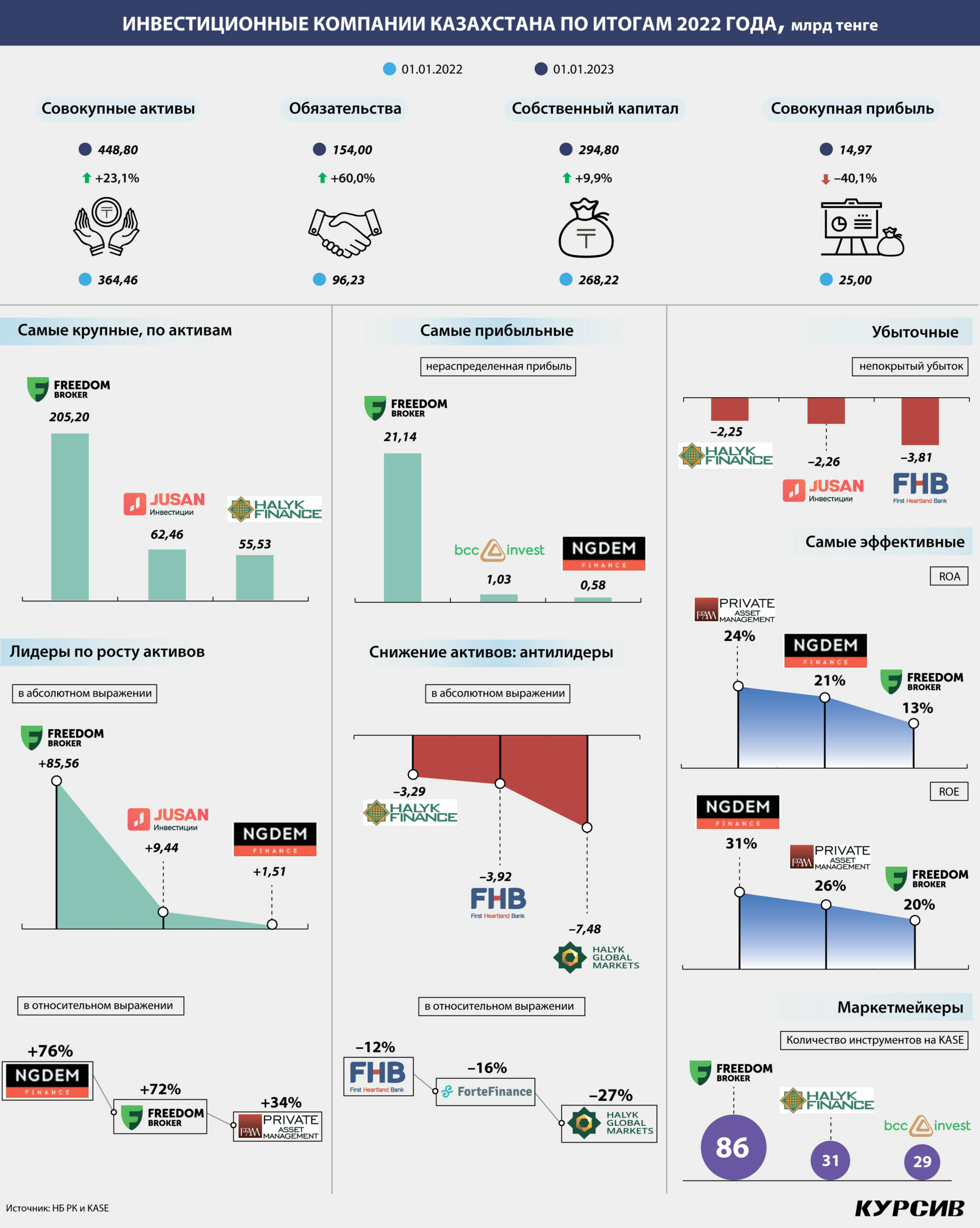

Совокупные активы инвестиционных компаний Казахстана в прошлом году выросли на 23%, а прибыль упала на 40%.

На манеже все те же

Совокупные активы сектора на начало 2023 года составили 448,8 млрд тенге. За год показатель вырос на 84,3 млрд тенге, в том числе на 36 млрд тенге за счет роста ценных бумаг, учитываемых по справедливой стоимости. Обязательства инвестиционных компаний увеличились на 60%, или на 57,8 млрд тенге, преимущественно за счет роста краткосрочных займов в виде РЕПО, что объяснимо в условиях высоких ставок.

Рост активов сектора был полностью обеспечен за счет одной компании – «Фридом Финанс» (+85,6 млрд тенге). Объем активов компании на начало текущего года составил 205,2 млрд тенге, что соответствует 46% совокупного объема активов сектора. Согласно информации «Фридома», рост активов произошел в результате увеличения портфеля ценных бумаг – на 55,5 млрд тенге и инвестиций в дочерние организации на 26,4 млрд тенге. В частности, приобретение страховых компаний – КСЖ «Freedom Life», АО «СК «Freedom Finance Insurance» и АО «СК «Лондон-Алматы». Увеличение уставного капитала на 5,4 млрд тенге стало результатом пополнения капитала компании акционером с целью расширения бизнеса, отмечают в пресс-службе.

Второй компанией по объему активов, сместив Halyk Finance, стала Jusan Invest, которая прибавила за год 9,4 млрд тенге. Согласно финансовой отчетности, объем ценных бумаг, учитываемых по справедливой стоимости в составе активов компании, увеличился с 300 млн тенге до 23,7 млрд тенге. Также на 9,2 млрд вырос объем вкладов в БВУ. Другая компания группы Jusan – First Heartland Capital – просела на 3,9 млрд тенге, или 12%. Отчетности второй в свободном доступе не оказалось. В пресс-службе Jusan Invest цифры не комментируют.

Компании «народной» группы также были в минусе в прошлом году – Halyk Finance откатился со второй позиции на третью (–5,6%), активы Halyk Global Markets упали сразу на 26,7%, но компания осталась на шестой строчке. В 2022 году произошло объединение клиентского бизнеса Halyk Finance и Halyk Global Markets на базе более крупной компании – Halyk Finance, чем и объясняется более активный отток активов второй.

У BCC Invest и Fincraft (4-я и 6-я позиции по объему активов) все относительно стабильно, компании сохранили свои прошлогодние позиции. ForteFinance поменяла восьмую строчку на девятую (–15,6%). В результате на одну строчку поднялся «Сентрас Секьюритиз» (+11,8%). Активы NGDEM Finance за год выросли сразу на 76,2% – до 3,5 млрд тенге, что позволило компании укрепиться в десятке крупнейших инвесткомпаний.

В секторе появился новый игрок – UD Capital, который позиционирует себя как «независимая и самостоятельная компания, не входящая ни в какие холдинги и финансовые группы». Основал компанию Даулет Усеров, бывший председатель правления Private Asset Management. Еще одна компания сменила название – с CAIFC INVESTMENT GROUP на Tansar Capital, в связи с государственной перерегистрацией юрлица.

Медвежий тренд

Совокупная прибыль инвестиционных компаний по итогам 2022 года составила 15 млрд тенге, что на 40,1% меньше, чем было в 2021 году. Как отмечают аналитики АФК, прибыль сектора снизилась, главным образом, ввиду негативной переоценки ценных бумаг после повышения базовой ставки и глубокого падения фондовых индексов. Так, совокупный чистый убыток от изменения стоимости финансовых активов инвестиционных компаний составил 9,9 млрд тенге.

В структуре валовых доходов инвестиционных компаний комиссионные вознаграждения занимают лишь 5%. Годом ранее доля комиссионных была выше – около 8,5%. В основном компании зарабатывают на купле-продаже ценных бумаг и изменении стоимости финансовых активов. Всего за 2022 год инвесткомпании получили комиссионных вознаграждений на сумму 20,2 млрд тенге, это на 45% больше, чем годом ранее. Около половины этой суммы – 10,8 млрд тенге – было заработано за счет предоставления брокерских услуг. Показатель вырос на 52% по сравнению с результатами 2021 года. Доход от услуг андеррайтера увеличился в два раза и составил 5,6 млрд тенге. Около 2 млрд тенге составил доход от управления активами, показатель сократился на 27%, чуть меньше 1 млрд тенге компании заработали за счет консалтинговых услуг (+51%). Комиссионные вознаграждения от услуг маркетмейкера составили 337,4 млн тенге, это на 16% больше, чем годом ранее.

Взлеты и падения

Шесть инвестиционных компаний из 19 завершили год с отрицательным финансовым результатом. В наибольшем минусе оказались банковские инвесткомпании – групп Jusan и Halyk. По итогам 2021 года компании были в числе самых прибыльных игроков сектора.

First Heartland Capital завершил год с убытком в 3,8 млрд тенге, Jusan Invest показал отрицательный финансовый результат в 2,6 млрд тенге. Комиссионные Jusan Invest упали в три раза по сравнению с 2021 годом – с 2,2 млрд тенге до 704,7 млн тенге. Больше всего просели доходы от брокерских услуг – на 1,36 млрд тенге, ощутимо сократились доходы от андеррайтинга (–180 млн тенге), но выросли комиссионные от дохода по пенсионным активам (+44,2 млн тенге).

Halyk Finance ушел в минус на 2,6 млрд тенге, Halyk Global – на 239,7 млн тенге. Как объяснили в пресс-службе, портфели данных инвесткомпаний консервативные и представлены преимущественно облигациями с инвестиционным рейтингом, цены по которым существенно снижались практически в течение всего года, что и отразилось на финансовых показателях. Однако с учетом замедления роста ставок с конца года и роста стоимости по бумагам, купленным с дисконтом в 2022 году, компания ожидает рост доходности в текущем году. Так, на 1 февраля 2023 года чистая прибыль Halyk Finance составила 519 млн тенге, Halyk Global Markets – 13 млн тенге.

Между тем Halyk Finance в прошлом году получил самые большие комиссионные в секторе от управления активами – 1,16 млрд тенге. Под управлением инвесткомпании пять интервальных паевых инвестиционных фондов с общей капитализацией 54,8 млрд тенге – больше, чем у кого-либо в секторе. За услуги андеррайтера компания получила 1,18 млрд тенге, это в шесть раз больше, чем годом ранее (Halyk Finance был в числе основных букраннеров IPO «Казмунайгаза»). Компания поддерживает ликвидность по 31 инструментам на KASE, за услуги маркетмейкера компания заработала 71,5 млн тенге.

Самой прибыльной в секторе остается инвестиционная компания «Фридом Финанс». За прошлый год компания заработала 21,1 млрд тенге, это в 2,3 раза больше, чем в предыдущем году. Столь активный рост показателя связан с увеличением доходов по дивидендам компании на 7,06 млрд тенге, что главным образом обусловлено получением дивидендов от «дочек» компании. Также выросли чистые доходы по операциям с финансовыми активами на 2,9 млрд тенге и чистые процентные доходы на 556,5 млн тенге.

«Фридом» лидирует и по ключевым услугам инвестиционного бизнеса. Согласно ренкингу активности членов KASE, компания является самым активным игроком на рынках ценных бумаг биржи. Совокупные комиссионные вознаграждения компании за 2022 год составили 11,9 млрд тенге и выросли по сравнению с 2021 годом в 2,3 раза. Большая часть комиссионных поступила за счет брокерских услуг – 7,9 млрд тенге и услуг андеррайтера – 3,6 млрд тенге. Компания является официальным маркетмейкером по 86 наименованиям ценных бумаг, торгующихся на KASE. От услуг маркетмейкера «Фридом» заработал еще 125 млн тенге.

На втором месте по доходности оказался BCC Invest, при этом по сравнению с предыдущим годом прибыль компании упала на 74,4%. BCC Invest входит в тройку крупнейших маркетмейкеров KASE. На счету трейдера 29 различных инструментов, преимущественно негосударственные облигации. Комиссионные компании за год составили 1,4 млрд тенге, это третий результат по сектору.

Чистая прибыль NGDEM Finance выросла почти в пять раз относительно результатов 2021 года – компания заработала 583 млн тенге при среднем объеме активов за год 2,7 млрд тенге. Тем самым компания утвердилась в тройке самых доходных инвесткомпаний. В самой компании рост уровня прибыли связывают с высокой доходностью активов, в частности с увеличением стоимости государственных и корпоративных ценных бумаг.

Согласно финансовой отчетности NGDEM Finance за 2022 год, компания заработала 11,3 млрд тенге за счет амортизации дисконта по ценным бумагам – это около 50% от валового дохода компании. При этом убыток от купли-продажи финансовых активов составил 9,9 млрд тенге. Комиссионные за брокерские услуги «Нефтегаз-дем» составили 936,6 млн тенге (второй результат после «Фридома»), это почти в семь раз больше, чем в 2021 году. Комиссионных по иным видам инвестиционной деятельности не наблюдается.

Небольшие компании оказались наиболее эффективными в условиях волатильности рынков. Рентабельность активов (ROA) инвесткомпании Private Asset Management по итогам 2022 года составила 24%, NGDEM Finance – 21%. Последний стал лучшим по показателю рентабельности собственного капитала (ROE).

Инвесткомпании с капитализацией менее 2 млрд тенге также заработали больше остальных в виде комиссионных относительно уровня валового дохода. Так, 41% всех доходов SkyBridge Invest поступило за счет комиссионных вознаграждений. В том числе компания заработала полмиллиарда тенге за счет консалтинговых услуг – больше, чем все остальные игроки рынка.