Казахстанский финрегулятор пропишет требования для локальных игроков фондового рынка, предлагающих ETF. И хотя формально биржевые ПИФы уже присутствуют и на KASE, и на AIX, брокеры считают, что появление отдельной нормативно-правовой базы для ETF сделает эти инструменты еще привлекательнее.

Проект постановления Агентства по регулированию и развитию финансового рынка (АРРФР) «О внесении изменений и дополнений в некоторые нормативные правовые акты Республики Казахстан по вопросам рынка ценных бумаг» был опубликован 4 октября этого года. НПА открыт для критики и замечаний до 18 октября.

Теперь определенно

В первую очередь проектом АРРФР предусмотрено введение нового определения – биржевого паевого инвестиционного фонда (Exchange Traded Fund, ETF) – в ряд постановлений: в Правила госрегистрации выпуска паев ПИФа, Правила инвестирования финансовых инструментов и иного имущества, входящего в состав активов инвестиционного фонда, и перечня финансовых инструментов, которые могут входить в состав активов акционерных и ПИФов, и Правила осуществления деятельности по управлению инвестиционным портфелем.

Согласно проекту биржевой паевой инвестиционный фонд (ETF) определяется как «интервальный паевой инвестиционный фонд индексного инвестирования, паи которого обращаются на фондовой бирже».

В Правилах осуществления деятельности по управлению инвестиционным портфелем появилось определение маркетмейкера: это член фондовой биржи, признанный фондовой биржей в качестве маркетмейкера и принявший на себя обязательство постоянно объявлять и поддерживать котировки по финансовым инструментам в соответствии с внутренними документами фондовой биржи.

АРРФР требует, чтобы у каждой управляющей компании был свой маркетмейкер, который бы формировал ежедневный спрос и предложение на финансовый инструмент. При этом на каждый ETF компания должна предоставить по одному маркетмейкеру.

Управляющие компании теперь должны будут составлять правила фондов – паевых инвестиционных и нововведенных биржевых паевых инвестиционных – на русском и казахском языках.

Эти правила должны быть оформлены по структуре, которую регулятор спускает игрокам рынка в приложениях к Правилам государственной регистрации выпуска паев паевого инвестиционного фонда. Так как ETF будут создаваться на территории Казахстана, управляющие компании сначала должны пройти согласование правил фонда с фондовой биржей, а затем могут подавать заявление на регистрацию паев.

ETF дома

В комментарии «Курсиву» участники рынка – брокерские компании – отметили, что новация может позитивно сказаться на развитии сегмента ETF. «Появление индексных ETF может быть удобным вариантом для инвестора, предпочитающего пассивное инвестирование. Не исключаю, что нашим клиентам могут быть интересны такие продукты», – говорит директор департамента по управлению активами UD Capital Дамир Сейсебаев.

Глава подразделения по управлению активами N1Broker Николай Рузайкин считает, что ETF могут иметь большой спрос у клиентов «поскольку этот инструмент позволит дотянуться до мировых фондовых индексов, не выходя за пределы Казахстана».

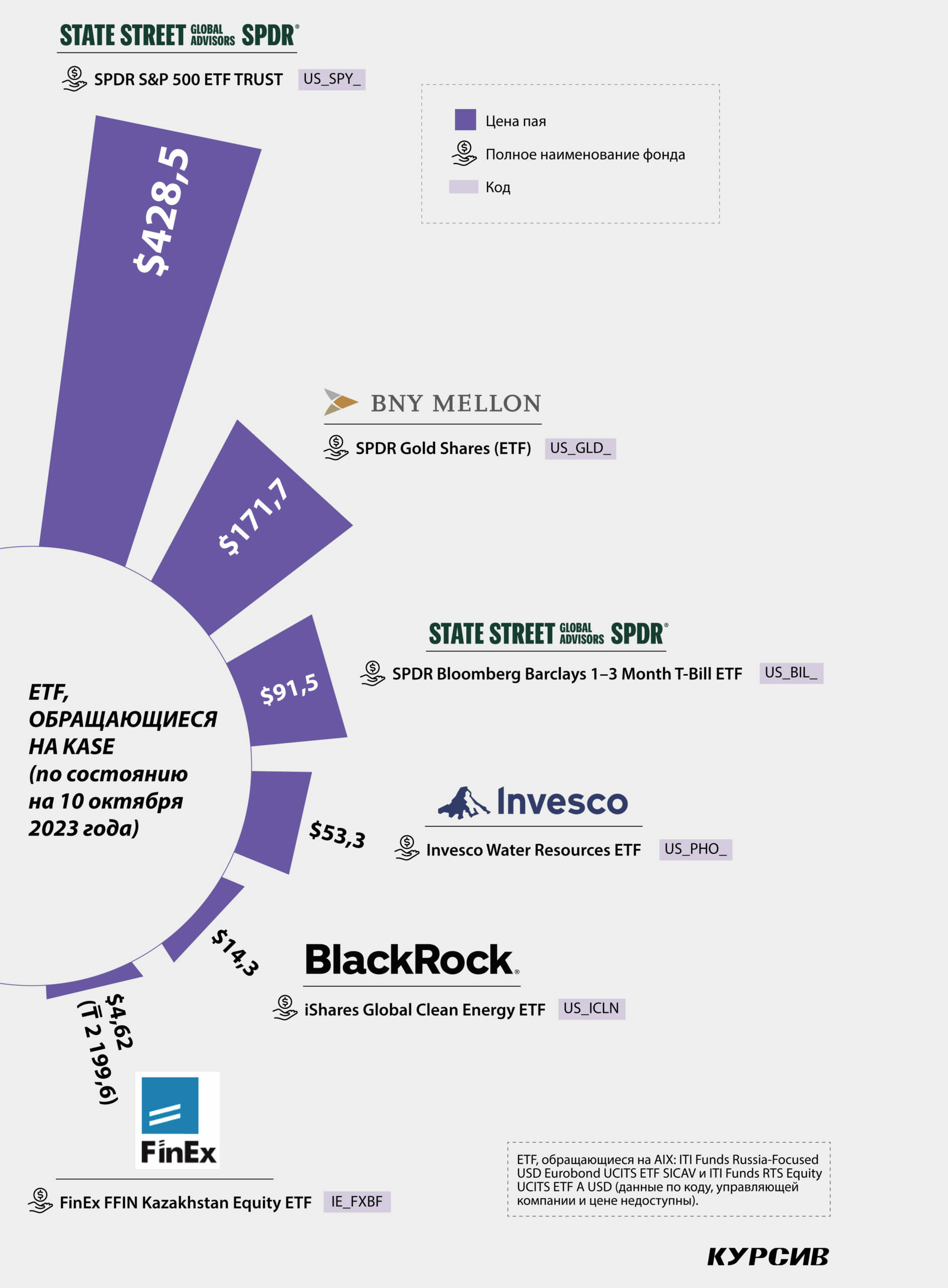

По состоянию на середину октября на Казахстанской фондовой бирже (KASE) торгуются шесть ETF и еще два – на Астанинской международной бирже (AIX). Фонды, обращающиеся на KASE, зарегистрированы и управляются компаниями из-за рубежа, но маркетмейкерами выступают местные брокеры. По фондам на AIX детальная информация недоступна.

Инструмент молодых

За 2016–2022 годы доля ETF в объеме всех фондов в США и Европе росла в среднем на 16% в год. Популярность этого финансового инструмента напрямую связана с приходом на фондовый рынок большого количества розничных инвесторов. По данным iShares, розничный объем торгов биржевыми паевыми инвестиционными фондами, прошедшими листинг на американских биржах, рос на 52% в год на протяжении последних трех лет. При этом все большей популярностью продукт пользуется среди молодых инвесторов: по данным BlackRock, уже в этом году 54% новых инвесторов будут из числа миллениалов, то есть родившихся с 1984 по 2000 год.

Секрет ETF в том, что этот инструмент прост и доступен. Инвестирование в ценные бумаги конкретных компаний требует не только определенного уровня знания особенностей биржевой торговли, но и владения отраслевой информацией, а также данными непосредственно о компании. В противном случае инвестор принимает риски вслепую. ETF позволяет инвестировать в отрасли, а то и в рынки в целом, минимизируя уровень риска, связанного с конкретными компаниями.