Где на рынке строительной техники РК в последние пять лет появилась ниша для отечественных производителей

Растущую потребность Казахстана в строительной технике удовлетворяют главным образом импортные машины. Причем полная зависимость от импорта фиксируется по строительной технике, для выпуска которой необходима сложная производственная структура и продвинутые инженерные знания. В 2023 году чистый импорт машин и оборудования, используемого в подготовительных работах для перемещения и подъема груза, а также для приготовления и распыления растворов, достиг $744 млн.

В то же время последние годы фиксируются позитивные для отечественных производителей подвижки в выпуске грузовых автомобилей, некоторые виды которых активно используются в строительной отрасли. Локальные сборочные площадки, как правило, зависят от иностранной элементной базы и освоили выпуск продукции, которая по сравнению с бульдозерами, экскаваторами и кранами считается менее сложной.

Однако растущие цифры импорта и начальная производственная база (вкупе с производителями навесного оборудования) – потенциальные возможности для дальнейшей локализации и расширения линейки выпускаемой спецтехники. В этом смысле потенциальным технологическим партнером видится китайский бизнес. С одной стороны, у нас уже есть опыт совместных предприятий в машиностроении, с другой – Китай сегодня основной поставщик строительной техники в Казахстан.

Чем сложнее, тем зависимее

Бюро национальной статистики АСПР РК не выделяет строительную технику в единую продуктовую группу. Однако из регулярных статистических бюллетеней об источниках предложения и спроса на отдельные товары можно получить данные по трем машинам, применяемым в строительных работах, – бульдозерам, одноковшовым экскаваторам (включая неполноповоротные погрузчики) и грузовым автомобилям.

Эти скудные данные достаточны, чтобы сделать вывод, что в Казахстане нет сложившегося производственного комплекса по основным видам строительной техники. И это вполне закономерное для развивающейся страны положение дел: только развитые страны обладают производственным комплексом всего спектра спецтехники. В последние годы группу стран с продвинутой машиностроительной отраслью пополнил Китай.

Согласно данным БНС АСПР РК, по итогам 2023 года в Казахстане было реализовано 220 бульдозеров, что на 22% больше, чем в 2022-м. Аналогичная ситуация наблюдается по одноковшовым экскаваторам – в прошлом году было продано 673 одноковшовых экскаватора и неполноповоротных ковшовых погрузчиков (на 42% больше, чем в 2022 году), тогда как в Казахстане был выпущен один экземпляр такой техники.

Добавим, что временами официальная статистика фиксирует небольшое число погрузчиков-экскаваторов, собранных в Казахстане: в пределах последних пяти лет выделяется 2019 год, когда БНС АСПР РК зафиксировал четыре экскаватора казахстанской сборки. По всей видимости, речь идет о капитальном ремонте ранее ввезенной импортной техники.

Несколько другая ситуация на рынке грузовых автомобилей. В 2023 году емкость внутреннего рынка достигла 35,8 тыс. единиц. Если на локальных площадках было собрано почти 9,9 тыс. грузовых автомобилей, то импортировано в Казахстан чуть более 28 тыс. аналогичных машин. С учетом экспортированных 2,1 тыс. грузовых автомобилей отношение локальной техники к емкости рынка равняется 27,5%. Разница в пользу зарубежных машин, однако удвоение внутреннего производства за пять лет, несомненно, является достижением.

Согласно классификатору КПВЭД, сегмент грузовых автомобилей включает в себя грузовики разной тоннажности, бортовые автомобили, дорожные и карьерные самосвалы, седельные тягачи и шасси с двигателем. За исключением карьерных самосвалов, казахстанские площадки освоили выпуск вышеперечисленных видов грузовых автомобилей.

Из них только дорожные самосвалы активно используются в строительной индустрии. По информации Казахстанского автомобильного союза, по состоянию на середину 2024 года шесть производственных площадок выпускают семь брендов самосвалов: «СемАЗ» (Shacman, Dongfeng), QazTehna (Howo), «СарыаркаАвтоПром» (Jac), «КАМАЗ-Инжиниринг» (КАМАЗ), «Уральскагрореммаш» (Iveco) и Hyundai Trans Auto (МАЗ). Но большинство производственных площадок собирают самосвалы крупноузловым методом, сохраняя высокую зависимость отрасли от иностранной элементной базы.

Для производства бульдозеров и экскаваторов требуются значительно более сложные производственная структура и инженерные знания. Судя по глобальному Индексу продуктовой сложности (PCI; 2022), значения для бульдозеров и экскаваторов (1,17) втрое превышает значение для грузовых автомобилей (0,36). Вполне логично, что локальный производитель начинает с менее технологически сложных продуктов.

Строим и закупаем

Термин «строительная техника» (или «дорожно-строительная техника») не является устоявшимся. Аналитические доклады по теме расходятся в перечне конкретных машин и оборудования, относимого к этой категории. Возможно, это связано с тем, что отдельные виды машин применяются и в других отраслях – в сельском хозяйстве, коммунальной сфере, горнодобывающем секторе. При этом специалисты выделяют отдельные категории строительных машин, близких по функционалу.

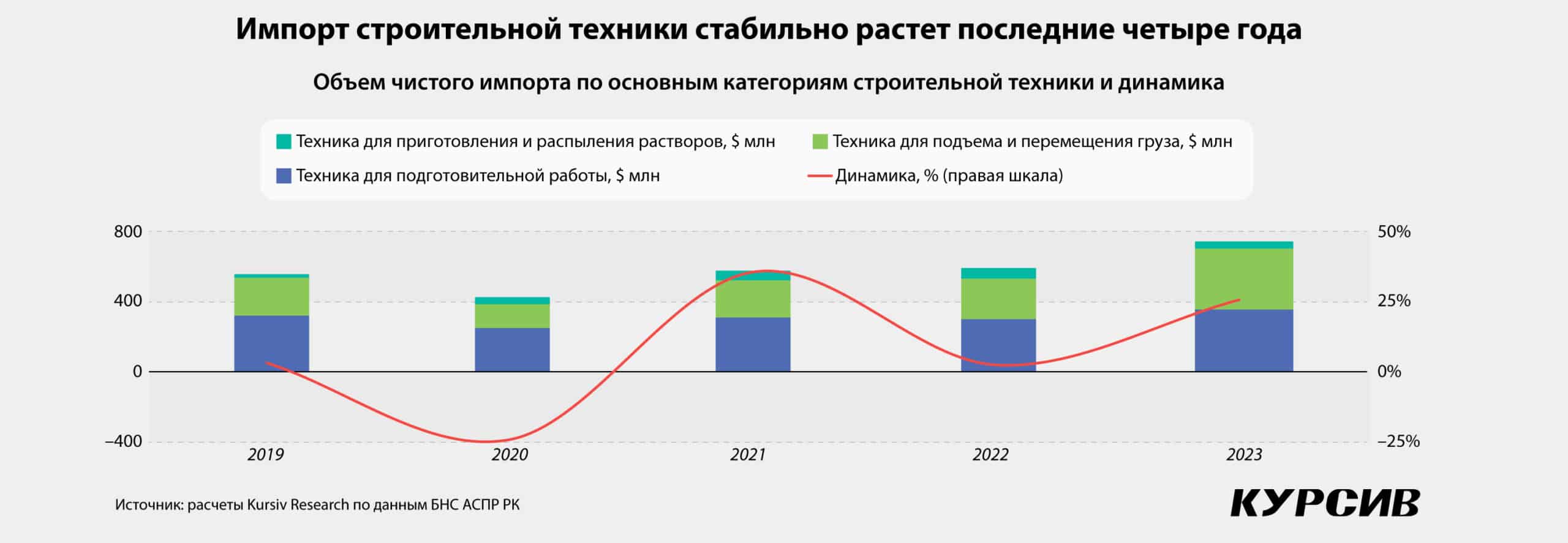

Для анализа импортных поставок были выделены три категории на базе классификатора ТН ВЭД: крупная техника для подготовительных работ, строительные машины для подъема и перемещения грузов, техника для приготовления и распыления строительных растворов. В 2023 году чистый импорт по трем подгруппам достиг $743,8 млн, что на 25,8% больше, чем в 2022 году.

Динамика импорта за последние пять лет указывает на то, что спрос на зарубежную строительную технику зависит от общей ситуации в экономике РК. За последние пять лет чистый импорт два раза показывал слабый номинальный рост, в 2019-м (+3,4%) и 2022-м (+2,7%), и в обоих случаях это сопровождалось девальвацией тенге в пределах 8–11% и незначительным ростом ВДС в строительной отрасли, на уровне 2,5–4,4%. Резкий спад чистого импорта фиксировался в пандемийном 2020-м – сразу на 23,8%.

Также два раза фиксировался бурный рост этого показателя. В 2021 году увеличение чистого импорта строительной техники на 35,6% произошло на фоне восстановления экономики РК, высокий темп был обусловлен спросом, накопленным в предыдущем году. В 2023 году рост импорта сопровождался укреплением национальной валюты, что создало более комфортные условия для строительного бизнеса, который тогда продемонстрировал рекордный объем производства за последние пять лет (ВДС прибавил 15,1%).

Восточная машина

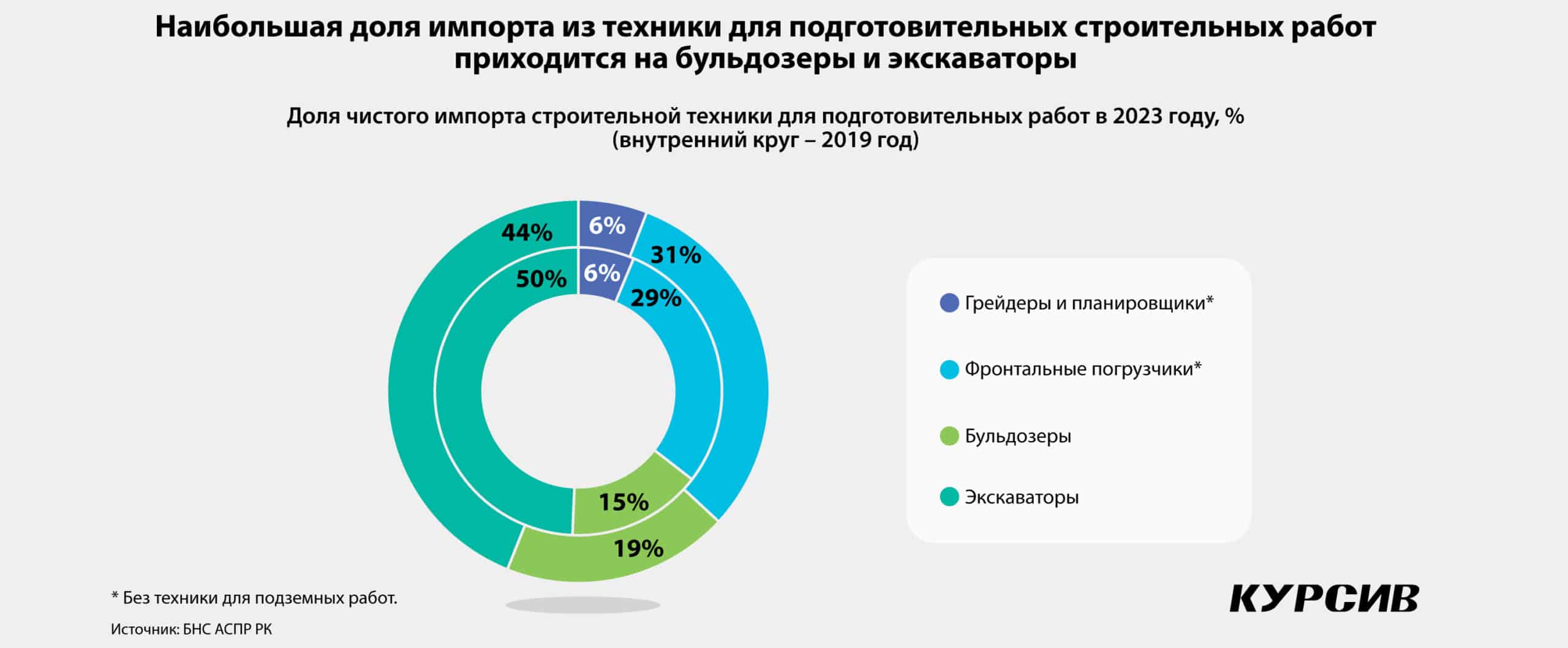

Из трех категорий наибольший объем чистого импорта традиционно фиксируется по строительной технике, с помощью которой проводится подготовительная работа: бульдозеры, фронтальные погрузчики, экскаваторы, грейдеры и планировщики. По итогам 2023-го этот показатель вырос до $357,6 млн, или больше чем на 18,3% в номинале по сравнению с предыдущим годом.

Внутри этой группы выделяются поставки экскаваторов, объем чистого импорта по ним составил $135 млн (или 37,7% в этой категории). За ними следуют ввоз фронтальных погрузчиков – $111 млн (или 31,1%) и гусеничных бульдозеров – $62 млн (или 17,4%). В прошлом году, как и пять лет назад, Китай был основным поставщиком вышеперечисленных трех видов строительной техники.

Серьезным конкурентным преимуществом китайской техники являются низкие цены. В прошлом году Поднебесная поставила до половины всех импортированных в Казахстан экскаваторов, их таможенная стоимость оказалась на 40% ниже, чем среднее значение единицы импорта по данной товарной номенклатуре. Таможенная стоимость китайских фронтальных погрузчиков и гусеничных бульдозеров ниже средних значений на 18 и 52% соответственно.

Значительный объем чистого импорта фиксируется по строительной технике, которая применяется для подъема и перемещения груза: башенные краны, краны на колесном ходу, автокраны, самосвалы, прочие погрузчики и оборудование для погрузки (последние три машины также применяются в других отраслях – логистике, АПК, коммунальной сфере).

Обычно разница между двумя вышеуказанными категориями составляет $100 млн – в пользу строительной техники для подготовительных работ. Но в 2023 году объемы практически сравнялись: чистый импорт строительной техники для подъема и перемещения груза составил $344 млн, что на 50,2% больше, чем в предыдущем периоде.

Внутри этой группы наибольший объем чистого импорта (был исключен реэкспорт) приходится на поставки грузовых автомобилей. Статистика по ним была очищена от операций с карьерными самосвалами и малотоннажными грузовиками. Была собрана статистика по грузовым автомобилям полной массой от 12 тонн: как раз в этом сегменте «сидят» средне- и крупнотоннажные самосвалы, которые активно используются не только в строительной сфере. В прошлом году чистый импорт по крупнотоннажным грузовикам (более 20 тонн полной массы) составил $207 млн, по среднетоннажным (12–20 тонн полной массы) – $48 млн. Их общая доля в объеме чистого импорта строительной техники для подъема и перемещения груза составила 70%.

В эту группу включены автокраны и башенные краны, которые в отличие от грузовых автомобилей применяются только в строительной отрасли. В 2023 году чистый импорт по ним составил $48 млн (или 14,1%) и $7 млн (или 2%). Основным поставщиком автокранов стал Китай, который в прошлом году отгрузил 552 единицы, тогда как весь импорт составил 591 машину, хотя еще пять лет назад в этом сегменте лидировала Россия. Но северный сосед сохранил свои позиции в поставках башенных кранов. В прошлом году в Казахстан было ввезено порядка 1 тыс. единиц такой техники, из них 776 башенных кранов отгрузила Россия.

Наименьший объем чистого импорта зафиксирован в категории строительной техники для приготовления и распыления растворов: автобетономешалки и автобетононасосы, из оборудования – это бетононасосы, бетономешалки и растворосмесители. В 2023 году чистый импорт по этой группе составил $43 млн, что на 29,2% меньше, чем в 2022 году.

В этой подгруппе выделяются поставки бетономешалок и растворосмесителей, чистый импорт по которым составил $17,9 млн (или 42% в этой категории). Сопоставимый объем чистого импорта зафиксирован по автобетономешалкам – $17,6 млн (или 41%). Как и в предыдущих примерах, Китай за счет ценового фактора вышел на первую позицию по количеству поставок автобетономешалок, бетономешалок и растворосмесителей.