Речь Пауэлла может стать триггером для волатильности. Что будет происходить на фондовом рынке 7 ноября

После вчерашнего супер хайпа казалось бы должна быть передышка. Но на самом деле все самое интересное только начинается. И теперь напрямую в этом увлекательнейшем действе могут поучаствовать и казахстанские инвесторы. И не только казахстанские, а все кто торгует на ITS.

Дело в том, что сегодня с утра на ITS начались торги акциями нового чрезвычайно интересного ETF ITS World (ITSW), базой для которого служит индекс, рассчитываемый на ITS, включающий в себя 50 бумаг ведущих мировых компаний со всех уголков мира (на долю США приходится 38% веса индекса, Европы и Азии – по 30% и Казахстана – 2%). Надо отметить, что торги стартовали успешно и первые сделки прошли по ценам на 1,5 – 2 процента выше цены размещения в 10 долларов.

Что же касается общей обстановки на мировых рынках после такой яркой победы Дональда Трампа на президентских выборах, то она (обстановка) остается более – менее спокойной и дальнейший «полет в космос» пока не наблюдается. Да, позитив в целом присутствует на рынке, но он небольшой и скорее – остаточный.

Однако надо отметить, что сегодня нас ждет очень непростой день. И связано это с еще одним событием первостатейной важности. В полночь по Астане мы узнаем решение по изменению процентной ставки по окончанию очередного заседания FOMC ФРС США. Само решение при этом предсказуемо – ставку снизят еще на 0,25%. И главное это, как всегда, комментарии, которые последуют за этим решением и будут озвучены Председателем ФРС Джеромом Пауэллом на пресс-конференции, которая начнется в 00-30 по Астане. И как раз речь господина Пауэлла и может стать триггером для очередного всплеска волатильности на рынке. Поэтому пока еще точно не решено – куда же все-таки пойдет рынок в ближайшее время. И вчерашний взлет цен и переписывание исторических максимумов через несколько дней может оказаться пирровой победой. И в таких условиях инвесторам безусловно нужно быть настороже и внимательно следить за развитием текущих событий.

Что происходило на рынке на фоне победы Дональда Трампа на выборах

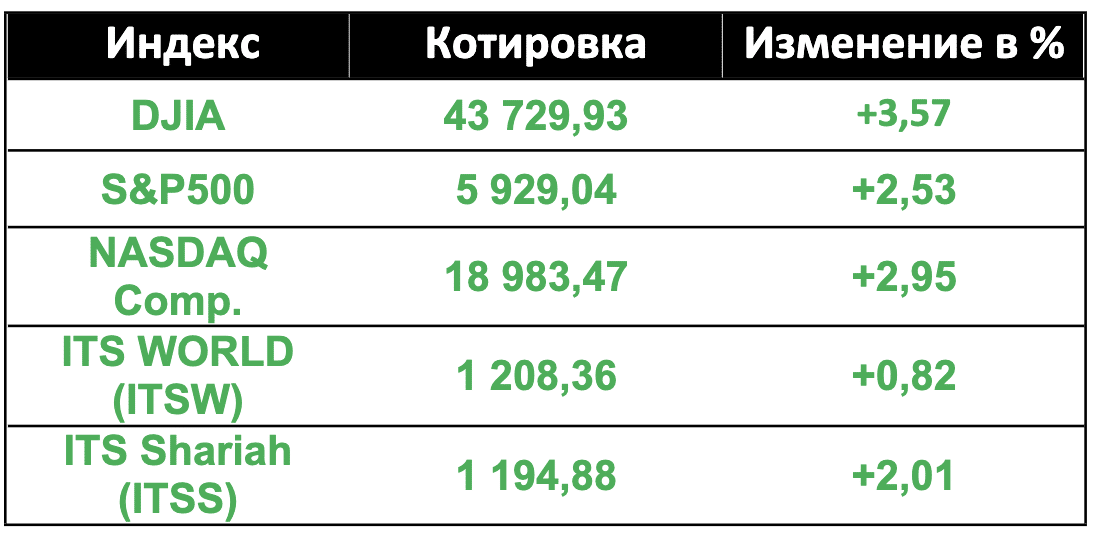

Рынок стоял на низком старте. Рынок готов был к рывку. Это чувствовалось еще за несколько дней до выборов. Индексы окапывались вблизи своих исторических максимумов и если и шли вниз, то совсем немного и явно нехотя. Поэтому вчерашний взлет рынка по большому счету не был большим сюрпризом. Но все равно было приятно наблюдать за стремительным ростом индексов, покоряющих все новые и новые вершины. Больше всех в процентном отношении вырос старина Dow Jones (DJIA-30), подскочив более чем на 3,5 процента. Достижения «младших братьев» Dow – индексов S&P500 и NASDAQ Composite — хоть и менее значительны (они выросли соответственно на 2,53% и 2,95%), но в любом случае это самый сильный однодневный прирост для S&P500 с ноября 2022 года, а для NASDAQ – с февраля этого года. Что еще хотелось бы отметить, что тот же индекс NASDAQ Comp. не только обновил свой исторический максимум по закрытию, но по ходу торгов он впервые в истории смог преодолеть, хоть и чисто символически и совсем не надолго, отметку в 19 тыс. пунктов.

Если же рассматривать вчерашние торги в отраслевом разрезе, то наибольшим спросом у инвесторов пользовались бумаги компаний, связанных или непосредственно с самим Трампом, либо с его предвыборными обещаниями. В среднем наилучшие показатели были у акций банков и вообще всего финансового сектора, которые подорожали только в среднем на 5,52%. За ними пытался угнаться промышленный сектор, где средний рост составил 3,7%. Но собственно, оно и понятно почему мы увидели рост в этих акциях. Если Трамп действительно начнет вводить ограничительные тарифы для иностранных производителей, то тем самым он снизит конкуренцию для американского бизнеса, чему он (бизнес) будет чрезвычайно рад.

Ну, а истинным героем вчерашнего дня стали акции Теслы. Илон Маск так старался, так старался пропиарить Трампа в последние дни перед выборами, что победа Трампа в президентской гонке не могла пройти бесследно для детища Маска. Акции Tesla (TSLA,+14,75%) взлетели почти на 15% и капитализации компании уже вплотную приблизилась к отметке в 1 триллион долларов.

Но если большинство акций вчера росли, то были безусловно и те, кто шел в противоположном направлении. И к основным лузерам последних дней безусловно надо отнести акции фармацевтического гиганта Eli Lilly (LLY). После выхода отчетности на прошлой недели акции этой интереснейшей компании потеряли уже почти 15%. Произошло это прежде всего из-за того, что этот гигант здравоохранения уже некоторое время торгуется по завышенной цене из-за ажиотажа вокруг своих препаратов для лечения диабета и снижения веса Mounjaro и Zepbound.

К сожалению, для акционеров компании, последний отчет о прибылях и убытках, опубликованный 30 октября, не оправдал ожиданий. Что не так с этими акциями? Выручка Eli Lilly выросла на 20%, но не оправдала ожиданий. У Eli Lilly был неплохой квартал, но когда в стоимость акций закладывается совершенство, любые результаты, кроме блестящих, могут в конечном итоге отрицательно сказаться на их стоимости. И хотя выручка компании за третий квартал, закончившийся 30 сентября, выросла на 20% и составила 11,4 миллиарда долларов, она не оправдала ожиданий аналитиков в 12,1 миллиарда долларов. В конечном счете, скорректированная прибыль на акцию (EPS) в размере 1,18 доллара также была далека от ожидаемых 1,47 доллара на акцию. Показатели компании были бы лучше, но большой проблемой для производителя лекарств оказался уровень запасов. Спрос высок, но в Eli Lilly говорят, что, выполняя заказы оптовиков на Mounjaro и Zepbound, они в конечном итоге не стали заказывать больше, а просто использовали имеющиеся запасы. Это может привести к дефициту в следующем квартале, если у оптовиков не будет достаточного предложения.

Еще одной проблемой для инвесторов является то, что Eli Lilly скорректировала свои прогнозы на год, теперь прогнозируя скорректированную прибыль на акцию в диапазоне от $13,02 до $13,52 (предыдущий прогноз составлял от $16,10 до $16,60). Это изменение отражает расходы, связанные с приобретением, которые компания понесла в последнее время, но это снижение разочаровало инвесторов. Стоит ли инвесторам беспокоиться?

В последнее время в отношении Eli Lilly наблюдается некоторый спад, но есть основания сохранять оптимизм. Проблемы с товарными запасами и поставками были проблемой для компании в течение некоторого времени, особенно учитывая высокий спрос на Mounjaro и Zepbound. Но со временем эти проблемы должны разрешиться, особенно по мере того, как компания наращивает производственные мощности; это не та проблема, о которой должны беспокоиться долгосрочные инвесторы. То же самое касается корректировки прогноза прибыли, которая была вызвана в первую очередь расходами, связанными с приобретением, — это краткосрочные проблемы. Ничто не указывает на то, что Eli Lilly внезапно встала на неверный путь или что спрос на ее продукцию начинает снижаться, поэтому последние новости не должны изменить прогноз инвесторов. Стоит ли покупать акции Eli Lilly? Если вы долгосрочный инвестор, то поводов для особого беспокойства точно нет. Акции по-прежнему стоят дорого, но, учитывая их долгосрочный потенциал, поскольку Mounjaro и Zepbound могут приносить миллиардный доход в течение многих лет, со временем их прибыль может сравняться с их оценкой. Поэтому покупка этих акций при любом ослаблении может принести хорошую прибыль инвесторам, которые готовы покупать и удерживать эти бумаги в течение длительного срока.