Согласно свежеопубликованной регуляторной статистике, банковский сектор страны закончил год на мажорной ноте. Банки отчитались о рекордной совокупной прибыли и очень высоких темпах роста ключевых бизнес-показателей. «Курсив» изучил, какой вклад внесли отдельные игроки в общий результат сектора по итогам года.

Начнем с того, что количество работающих в стране БВУ за прошедший год сократилось с 26 до 22 организаций. Рынок избавлялся от слабых игроков. Два банка были закрыты принудительно: это AsiaCredit Bank (в феврале) и Capital Bank (в июне). Оба принадлежали Орифджану Шадиеву. Дочерний Национальный банк Пакистана ушел сам, добровольно сдав лицензию в мае.

Наконец, АТФБанк прекратил существование в октябре, после того как был присоединен к Jusan Bank. Это был единственный крупный игрок из вышеперечисленного квартета. Банк имел весьма проблемный кредитный портфель и, будучи уже «дочкой» Jusan, завершил 2020 (позапрошлый) год с убытком в 120 млрд тенге. В прошлом году он начал штамповать впечатляющую прибыль (в основном за счет высвобождения провизий), которая по итогам августа превысила 138 млрд тенге (больше заработали только Халык и Kaspi).

В сентябре АТФБанка уже не было в статистике макрорегулятора, как и заработанной им прибыли. Чистый доход Jusan в сентябре, несмотря на консолидацию активов и обязательств АТФ, вырос лишь на 10 млрд тенге за месяц (с 9,2 млрд до 19,4 млрд). Общая прибыль сектора по итогам сентября снизилась до 925 млрд тенге с 937 млрд по итогам августа.

Аудированной отчетности Jusan и АТФ за 2020 год нет в открытом доступе до сих пор. Как сообщили «Курсиву» в Jusan Bank, документы планируется опубликовать до 31 марта. Говоря о причинах несвоевременной сдачи отчетности, в банке пояснили, что «задача по присоединению АТФБанка и интеграции систем двух банков имела наивысший приоритет, поэтому в ее реализации были задействованы практически все ресурсы обоих банков». В этой связи «с регулятором был согласован план мероприятий по устранению нарушений сроков публикации ежегодной отчетности», рассказали в пресс-службе Jusan.

Активы

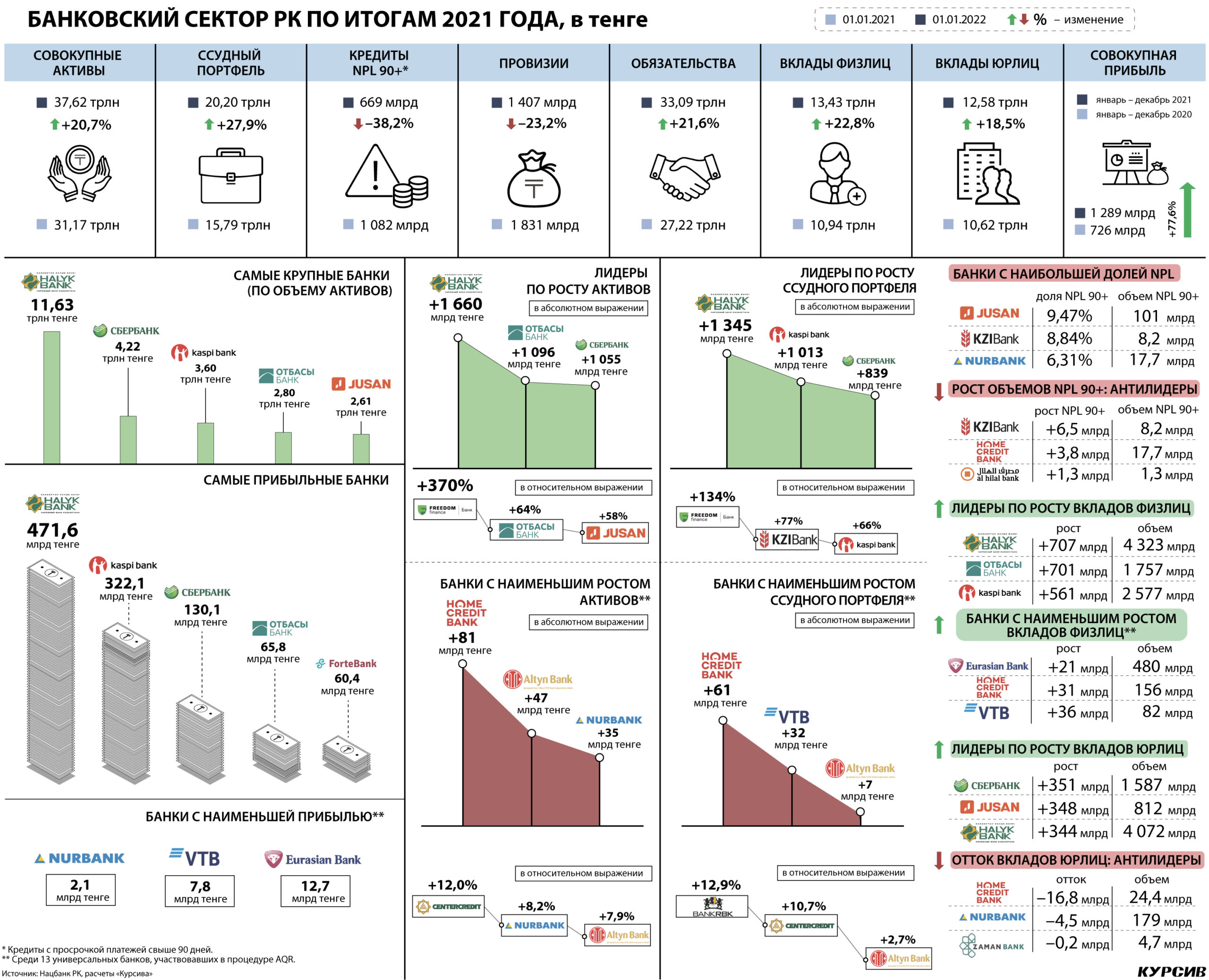

Совокупные активы сектора в 2021 году выросли на 20,7%, или на 6,45 трлн тенге (с 31,2 трлн до 37,6 трлн). Для сравнения: в 2020-м рост показателя составил 16,3%. В пятерку самых крупных банков вошли Халык (11,6 трлн тенге активов на конец 2021 года), Сбер (4,2 трлн), Kaspi (3,6 трлн), Отбасы (2,8 трлн) и Jusan (2,6 трлн).

Тройка лидеров в течение года не поменялась, а вот ниже были перестановки. Отбасы поднялся с шестого места на четвертое в списке крупнейших, Jusan – с седьмого на пятое. Рост активов Отбасы (+1,1 трлн тенге за год) произошел вследствие реализации механизма досрочного использования пенсионных выплат на улучшение жилищных условий. Jusan (+957 млрд тенге) укрупнился за счет поглощения АТФБанка. То есть в обоих случаях прогресс в ренкинге был достигнут благодаря неорганическому росту. У Forte и БЦК таких возможностей не было, и они покинули топ-5. Forte опустился с четвертой строчки на шестую (+324 млрд тенге), БЦК – с пятой на седьмую (+221 млрд).

Во втором эшелоне сразу на четыре строчки (с 17-й на 13-ю) удалось подняться дочернему ВТБ, активы которого выросли на 179 млрд тенге за год. В результате ВТБ расположился в ренкинге выше Хоум Кредита (№ 14), Нурбанка (№ 15) и дочернего Bank of China (№ 16), которые росли медленнее. С 20-го на 17-е место поднялся Банк Фридом Финанс, чьи активы увеличились на 313 млрд тенге.

С точки зрения динамики лидерами по приросту активов в абсолютном выражении стали Халык (+1,66 трлн тенге за год), уже упомянутый Отбасы (+1,1 трлн) и Сбер (+1,06 трлн). В относительном выражении быстрее всех росли Банк Фридом Финанс (+370%), Отбасы (+64%) и Jusan (+58%).

Снижения активов по итогам года не произошло ни в одном из банков, поэтому антилидеры в данном ренкинге отсутствуют. Но есть ряд игроков, которые росли заметно медленнее рынка. Среди участников AQR к таковым можно отнести Алтын (+7,9% за год), Нурбанк (+8,2%) и БЦК (+12,0%). Также недотянули до среднерыночного темпа Forte (+15,0%) и Евразийский (+16,5%). Халык, который стал безусловным лидером по абсолютному приросту активов, в относительных цифрах вырос на 16,7%.

Кредиты

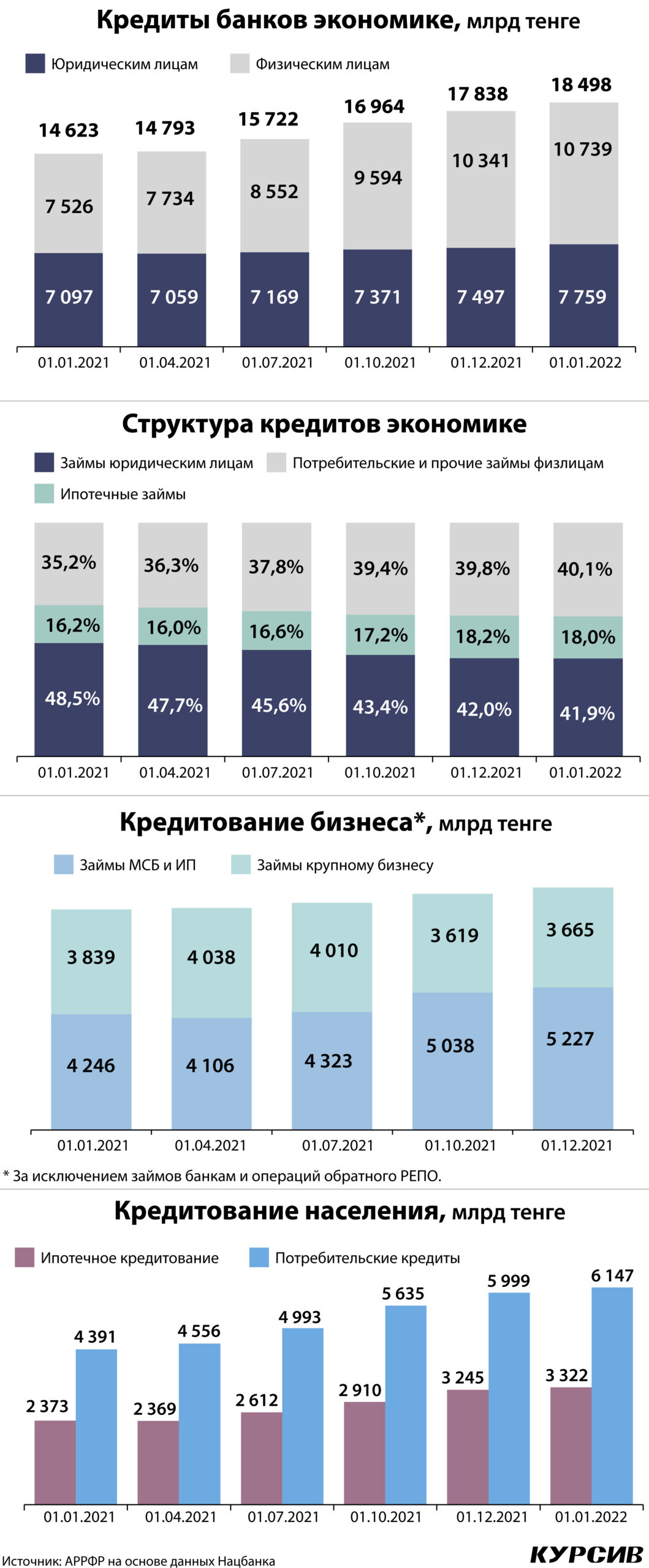

Темпы кредитования в прошлом году резко возросли и достигли 28% против 7% в 2020-м. В денежном измерении совокупный ссудник БВУ (включая межбанковские займы и обратное РЕПО) увеличился за год на 4,4 трлн тенге (с 15,8 трлн до 20,2 трлн). Доля ссудника в активах по итогам года выросла с 50,7 до 53,7%.

Рынок драйвят исключительно физлица через ипотеку (стимулируемую государством) и потребкредиты. По данным АРРФР, объем ипотечных займов по итогам 2021 года увеличился на 40% против 34,3% роста годом ранее.

Потребительские ссуды выросли тоже на 40%, но с гораздо более низкой базы (в 2020 году, когда в стране дважды вводился локдаун, их рост составил лишь 4,3%). Рост потребкредитов, как считают в АРРФР, происходит «на фоне реализации отложенного спроса населения, проведения агрессивной политики банков по выдаче потребительских займов, а также их высокой доступности благодаря мобильным банковским сервисам». В результате этих процессов доля ипотеки в кредитах, выданных экономике, увеличилась за год с 16,2 до 18,0%, доля прочих кредитов физлицам – с 35,2 до 40,1%, в то время как доля займов юрлицам упала с 48,5 до 41,9%. Объем займов крупному бизнесу сокращается в том числе из-за расчистки банковских портфелей. По информации АРРФР (со ссылкой на данные Кредитного регистра Нацбанка), за 11 месяцев прошлого года банки списали безнадежные корпоративные кредиты на сумму 877 млрд тенге.

Лидерами по наращиванию ссудника в абсолютном выражении стали Халык (+1345 млрд тенге за год), Kaspi (+1013 млрд) и Сбер (+839 млрд). Прирост Сбербанка без учета операций обратного РЕПО выглядел бы скромнее и составил бы 588 млрд тенге. Остальные игроки, если не считать специализированный Отбасы (+717 млрд), далеко отстали. У ближайшего преследователя в лице Jusan Bank портфель вырос на 295 млрд тенге. В относительном выражении, если ограничиться участниками AQR, лучшую динамику продемонстрировали Kaspi (+66% за год) и Альфа (+58%).

Что касается аутсайдеров ренкинга, то в Алтыне прирост портфеля составил лишь 7 млрд тенге. Слабо растет клиентское кредитование в Forte: по итогам года его портфель увеличился на 133 млрд, но 100 млрд из этой суммы пришлись на сделки обратного РЕПО. Похожая ситуация в Нурбанке, где ссудник без учета РЕПО вырос лишь на 28 млрд тенге. Невысокий относительный рост показали также БЦК (+10,7% за год) и Bank RBK (+12,9%). А единственным банком, допустившим снижение ссудника, стал китайский дочерний ICBC (–58 млрд тенге).

Прибыль

Совокупная прибыль сектора в 2021 году на 78% превысила прошлогодний результат и составила 1,3 трлн тенге. Почти 37% от общего пирога досталось Халыку, который заработал 472 млрд. Ровно четверть (322 млрд тенге) пришлась на долю Kaspi. И ровно десятина – на долю Сбера (130 млрд). Таким образом, трио самых успешных игроков «присвоило» 72% от всего заработка сектора.

Среди остальных участников AQR лучший результат показал Forte (60,4 млрд тенге), несмотря на относительно низкую кредитную активность. И наоборот, благодаря высокой кредитной активности 32,6 млрд тенге заработала Альфа. Продолжает доказывать свою эффективность узкоспециализированная розничная модель Хоум Кредита, чья прибыль составила 30,9 млрд тенге.

Прочие участники AQR, за исключением Jusan, заработали менее 20 млрд тенге. Из них самые скромные доходы продемонстрировали Евразийский (12,7 млрд), ВТБ (7,8 млрд) и Нурбанк (2,1 млрд). Что касается Jusan, то его прибыль составила 25,3 млрд тенге, но он оказался единственным из универсальных игроков, уступившим собственному результату 2020 года (41,9 млрд тенге).