С начала 2022 года акции Amazon, Facebook, Netflix, Apple и Microsoft снижаются, заманивая «покупать на просадке». Стоит ли это делать и с чем связано падение IT-сектора – ищем ответы в квартальных отчетах компаний.

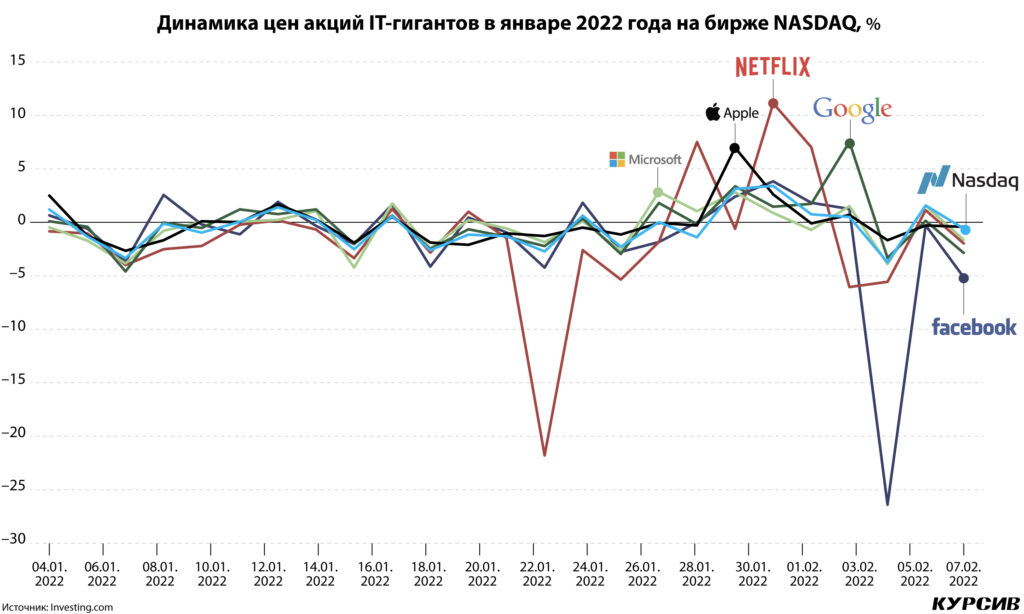

IT-сектор американского фондового рынка начал 2022 год в негативном тренде: с 3 по 27 января высокотехнологичный индекс Nasdaq Composite опустился на 15,66%, до $13 353. С 28 января Nasdaq Composite стал отыгрывать падение – инвесторы ждали от крупных технологических компаний сильных отчетов. Надежды оправдались не все, и даже с учетом отскока в конце января Nasdaq Composite сейчас проигрывает более 10% своим же значениям начала года.

Netflix: заложник собственных перспектив

Одним из первых бигтехов, кто отчитался о финансовых результатах за IV квартал 2021 года, стал стриминговый сервис Netflix. После публикации 20 января 2022 года отчета акции компании упали на 20% – и это несмотря на то, что результаты по выручке оправдали, а данные по прибыли на акцию (EPS) превзошли ожидания инвесторов.

Выручка Netflix за IV квартал 2021 года составила $7,7 млрд, что на 16% выше аналогичного периода 2020 года. Прибыль на акцию (EPS) составила $1,33 вместо ожидаемых $0,84. Но инвесторов насторожило снижение динамики роста компании: по итогам III квартала Netflix прогнозировал 222,06 млн подписчиков к концу 2021 года. Но данные отчетности за IV квартал 2021 года оказались хуже прогноза – 221,84 млн. В Netflix ожидают, что в I квартале 2022-го подписку оформят как минимум 2,5 млн человек (в I квартале прошлого года было 4 млн новых подписчиков).

По мнению управляющего директора Wedbush Securities Майкла Пачтера, высказанному в комментарии Yahoo Finance, Netflix стал намного больше, чем за последние 12 лет, и приближается к насыщению рынка, особенно в странах с высоким ВВП. Также Патчер, как и сам Netflix, отмечает возросшую конкуренцию: если пять лет назад соперниками были только Hulu и Amazon Prime, то сейчас к ним добавились HBO Max, Peacock, Paramount+ и Disney+. И поскольку теперь каждый из этих сервисов нацелен на эксклюзивный контент для своей платформы, то теперь Netflix придется тратить еще больше денег на создание контента.

C момента публикации отчета акции Netflix остаются преимущественно в красной зоне.

7 февраля 2022 года акции компании завершили торги на уровне $402 (для сравнения: 3 января акции Netflix торговались на уровне $597). Ожидания замедления роста выручки крупного игрока на рынке стриминговых платформ снизили оптимизм инвесторов в отношении и других стриминговых сервисов, в частности Disney+.

Meta: исторический отток

Основной вклад в снижение индекса Nasdaq Composite внесли акции компании Meta Platforms Inc. (Facebook был переименовал в Meta в октябре 2021 г.), которые после опубликованного 2 февраля квартального отчета уже 3 февраля снизились на 26,39%. 4 февраля акции компании продолжили падение. 7 февраля последовала еще одна коррекция акций Meta Platforms на 5,1% по сравнению с днем ранее. Обвал акций компании спровоцировали данные о том, что в IV квартале 2021 года число активных пользователей Facebook в день впервые за 18-летнюю историю сократилось.

Кроме того, в отчете компания предупреждает о возможном замедлении роста доходов в 2022 году – возросшая конкуренция среди социальных сетей (в частности появление TikTok) несет риски для основного направления компании. При этом новая вселенная Meta пока только увеличивает расходы компании на реализацию и рекламу.

Несмотря на пессимистичный прогноз самой компании в отчете, судя по приведенным Reuters данным Trade Alert, трейдеры делают ставку на быстрое восстановление акций Meta. Статистика, на которую ссылается The Wall Street Journal, также указывает, что ордеры на покупку акций компании превышают ордеры на продажу. Другими словами, трейдеры скупают акции Meta на просадке. Но аналитики Barron’s считают, что торопиться с покупкой Meta не следует, так как в отличие от предыдущих просадок Facebook, которые были связаны с политическим спорами и скандалами с конфиденциальностью, текущий обвал связан с проблемами самого бизнеса.

Microsoft: выше облаков

Финансовые результаты компании Microsoft за последний квартал 2021 года оказались выше оценок аналитиков: прибыль на акцию составила $2,48 против ожиданий в $2,31. Выручка увеличилась на 20% по сравнению с прошлым годом. Чистая прибыль Microsoft выросла на 21% по сравнению с IV кварталом 2020 года, до $18,77 млрд.

Особенно порадовали инвесторов темпы роста облачного бизнеса: в пресс-релизе отчета заявлено, что доходы от продуктов Dynamics и облачных сервисов выросли в IV квартале на 29% по сравнению с аналогичным периодом 2020 года. Рост доходов от Dynamics 365 составил 45%. Выручка от Intelligent Cloud составила $18,3 млрд, увеличившись на 26% по сравнению с IV кварталом 2020 года. Акции компании на фоне вышедшего 25 января отчета торговались в зеленой зоне с 26 по 31 января. Но с начала февраля акции компании следуют за общей коррекцией технологического сектора – 7 февраля акции Microsoft снизились на 1,63% по сравнению с днем ранее.

Microsoft в своем отчете также указывает на растущую конкуренцию в секторе IT.

Alphabet: рекламный ход

Материнская компания Google Alphabet отчиталась 1 февраля выше ожиданий инвесторов: прибыль на акцию (EPS) в IV квартале 2021 года составила $30,69 против ожидаемых $27,34, а выручка компании – $75,33 млрд против ожидаемых $72,17. Alphabet сообщила о росте выручки в IV квартале на 32% по сравнению с IV кварталом 2020 года. За весь 2021 год выручка компании выросла на 41% (в 2020 году рост на 13% по сравнению с 2019 годом). Сильный отчет убедил инвесторов в том, что компания может противостоять давлению пандемии и инфляции. Но отчет лучше ожиданий был обеспечен преимущественно одним направлением – рекламой: доход Google от рекламы за IV квартал 2021 года составил $61,24 млрд, что на треть больше, чем в аналогичном периоде годом ранее.

CNBC цитирует главного бизнес-директора Google Филиппа Шиндлера, который сообщил, что наибольший вклад в годовой рост рекламы внесла розничная торговля. СМИ и финансовые компании увеличили спрос на рекламу в Google. Alphabet также отмечает, что сталкивается с усилением конкурентного давления в сегменте облачных сервисов.

7 февраля вместе с общим падением IT-сектора на фондовом рынке акции Google снизились на 2,86% по сравнению с днем ранее.

Apple: в битве с дефицитом чипов

С середины января для Apple началась черная полоса: цена акций компании стабильно снижалась с 18 по 27 января. 27 января Apple, вопреки ожиданиям инвесторов, представила сильную отчетность за 2021 год. Компания сообщила о рекордной выручке в размере $123,9 млрд, что на 11% больше по сравнению с прошлым годом, а квартальная прибыль на акцию составила $2,10.

Очень сильная реакция клиентов на наш недавний запуск новых продуктов и услуг привела к двузначному росту выручки и прибыли и помогла установить рекордно высокий уровень установленной базы активных устройств

Лука Маэстри (Luca Maestri), финансовый директор Apple

Результаты Apple показали, что компания успешно справляется с дефицитом полупроводников на рынке. Но в отчете компания обошлась без прогноза на будущее, и это насторожило инвесторов. Как следствие, уже 3-4 февраля акции компании вновь оказались в красной зоне, и 7 февраля торги завершились снижением на 0,42%. Инвесторы осознают, что проблема в цепочках поставок в мире не разрешилась. Это значит, что дефицит полупроводников остается вызовом и в первом полугодии 2022 года. К тому же компания Apple осваивает новые направления (электромобили), что требует значительных вложений.

Чего боятся бигтехи

Резкую смену динамики с начала года топ-менеджеры технологических гигантов объясняют влиянием целого ряда факторов.

Первый – это растущая конкуренция, причем конкуренция между старыми гигантами, которые увеличивают сферу своего влияния на разные направления. Например, Microsoft и Meta, имея ранее совершенно разные направления, сегодня становятся конкурентами в развитии метапространств. Alphabet сталкивается с конкуренцией в развитии облачных сервисов того же Microsoft и Amazon.

Второй – сохраняющийся дефицит полупроводников и проблемы в цепочках поставок.

Третий – снятие локдаунов. Люди возвращаются в офлайн, и время, которое они проводят онлайн, снижается, особенно по сравнению с бумом 2020 года. Вносит лепту и поведенческий фактор – люди устали от жизни в режиме онлайн и со снятием ограничений предъявляют больший спрос на живые коммуникации.

Еще один фактор влияния – развитие компаниями абсолютно новых направлений, которые еще не могут оправдать себя.

И последняя причина – сдвиг в предпочтениях потребителей. В условиях растущей конкуренции компаниям становится все сложнее угодить потребителям. Например, смена предпочтений в пользу коротких видеороликов сделала TikTok популярнее привычных социальных сетей.

Часть из перечисленных факторов влияла на IT-сектор и ранее. Но в 2021 году на фоне инфляции и дефицита товаров и специалистов на отдельных рынках проблемы стали более явными. Поскольку инвесторы ждут грядущего повышения ставок ФРС, отток с рынка IT может ускориться. В ближайшие дни инвесторы будут оценивать квартальные отчеты Twitter Inc. и Uber Technologies Inc.: если и они покажут признаки замедления, прогноз для всего сектора на 2022 год развернется в негативную сторону.

Дополнительные коррективы могут внести данные по инфляции за январь 2022 года в США, которые выйдут 10 февраля. Ожидаемый уровень инфляции в США за январь составляет 7,2% в годовом выражении. Если фактические данные окажутся выше 7,2%, это даст инвесторам повод ожидать более жесткого повышения ставки ФРС уже в марте 2022 года. Что в свою очередь грозит новой коррекцией на фондовых рынках, и IT-сектор с учетом противоречивых отчетов крупных игроков может оказаться среди лидеров повторного падения.