Судя по прошлогодней статистике, в 2021 году казахстанские банки стали более дисциплинированными с точки зрения соблюдения законодательства и требований регулятора. Количество взысканий, наложенных агентством по финнадзору на БВУ, сократилось в годовом выражении на 14%, сумма штрафов – на 11%. Картина выглядела бы еще благостнее, если бы не единственный игрок, на которого пришлось больше половины выявленных в секторе нарушений.

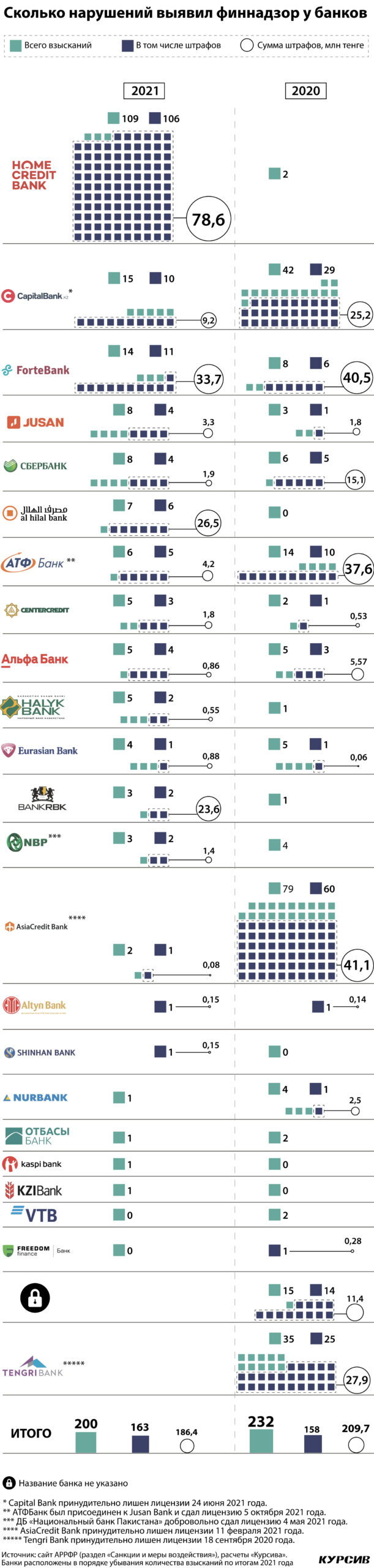

По подсчетам «Курсива», в прошлом году банки получили от регулятора в общей сложности 200 взысканий, в том числе 163 штрафа на сумму 186 млн тенге (данные подсчитаны исходя из информации, размещенной на сайте АРРФР в разделе «Санкции и меры воздействия»). В предыдущем, 2020 году банки допустили (правильнее сказать, финнадзор обнаружил) 232 нарушения, которые в 158 случаях обернулись штрафами в размере 210 млн тенге. Таким образом, при незначительном росте числа штрафов их сумма по сравнению с 2020 годом снизилась, как снизилось и общее количество взысканий (помимо наказаний рублем регулятор применяет и неденежные меры воздействия вроде письменных предписаний или предупреждений).

Как наглядно видно из инфографики, смягчение санкционного фона в 2021 году стало прямым следствием ухода с рынка «хронических» нарушителей. Годом ранее трио игроков в составе AsiaCredit, Capital и Tengri «заработало» 156 взысканий (67% от общего числа) и было оштрафовано на 94 млн тенге (45% от общей суммы). Tengri закрыли еще в 2020-м, AsiaCredit – в начале 2021-го. Capital просуществовал до середины года, но за это время не успел сильно «испортить» общую статистику сектора.

Первый в поле

Очистившись от этих слабых игроков, сектор объективно должен был улучшить показатели по «законопослушности». Однако резкого снижения числа нарушений не произошло, потому что на рынке неожиданно появился новый антилидер.

Им стал специализирующийся на рознице Хоум Кредит, на который в 2021 году было наложено 109 взысканий (54,5% от общего числа), в том числе 106 штрафов на сумму 78,6 млн тенге (42% от общей суммы). Причем ровно сотню своих штрафов банк заработал всего за два дня (29 и 30 сентября) по существу одного и того же нарушения – законодательства о кредитных бюро (КБ) и формировании кредитных историй. По каждому из этих случаев банк был оштрафован на 175 020 тенге, или на 17,5 млн тенге в совокупности.

Как сообщили «Курсиву» в Хоум Кредите, в данной ситуации имел место технический сбой в автоматизированном процессе обмена информацией с КБ. «Учитывая характер деятельности банка, обмен информацией с КБ происходит путем консолидации данных по клиентам в специальные файловые «батчи», которые могут включать данные по нескольким тысячам клиентов. Регулятором был установлен факт несвоевременной доставки такого «батча» до системы КБ, вызванный техническим сбоем.

Регулятором это было расценено как множественное нарушение требований законодательства о КБ, а именно – несвоевременное предоставление информации по каждому из клиентов, чьи данные находились в «батче».

Банк не стал оспаривать позицию регулятора», – рассказали в пресс-службе Хоум Кредита. В банке уточнили, что факт несвоевременной доставки «батча» был установлен при проведении выборочной проверки со стороны АРРФР. «В ходе проверки предоставлялись сведения и документы за 2017–2021 годы включительно. По ее итогам банк разработал план мероприятий по устранению и недопущению в будущем подобных нарушений, который был одобрен регулятором», – добавили в пресс-службе.

Впрочем, даже не будь этого технического сбоя, Хоум Кредит все равно остался бы во главе прошлогоднего антирейтинга, поскольку из оставшихся шести штрафов (сверх той сотни, о которой шла речь выше) четыре были выписаны на весьма существенные суммы. В двух случаях банк был оштрафован на 17,5 млн и 15,8 млн тенге за нарушение все того же закона о КБ.

Еще дважды (на 17,5 млн и 9,3 млн тенге) – за осуществление операций и сделок в нарушение банковского законодательства.

Двузначные миллионники

Второе место по размеру заработанных в прошлом году штрафов (33,7 млн тенге) занял Forte. Один символический штраф (на сумму 12,5 тыс. тенге) банк получил за незаконное исполнение указания по платежу, в котором должно было быть отказано.

Остальные десять санкций связаны с нарушениями законодательства о ПОД/ФТ (противодействие отмыванию денег и финансированию терроризма).

В восьми случаях банк нарушил требование о документальном фиксировании и предоставлении информации об операциях, подлежащих финмониторингу. Еще в двух – требование о надлежащей проверке клиента. Последний штраф был выписан 24 июня, то есть во второй половине года, с точки зрения надзорного ведомства, банк, можно сказать, исправился. В 2020 году Forte был оштрафован в общей сложности на 40,5 млн тенге (второй показатель в секторе после лежавшего в частичном дефолте AsiaCredit Bank). Почти 40 млн тенге из этой суммы пришлись на все то же антиотмывочное законодательство.

Третий по величине урожай штрафов (26,5 млн тенге) собрал исламский Al-Hilal, очень маленький банк, занимающий предпоследнее место в секторе по объему активов. Этот банк был трижды наказан (суммарно на 17 млн тенге) как субъект финмониторинга. Одно крупное взыскание (в размере 8,8 млн тенге) получил за нарушение закона о КБ. И еще дважды был оштрафован за недостоверную отчетность (строгая формулировка звучит как «составление отчетности, приведшее к искажению сведений о выполнении пруденциальных нормативов или иных лимитов»). В 2020-м в отношении Al-Hilal не было вынесено ни одного взыскания. Это может говорить о том, что либо качество комплаенс-процедур и в целом операционного рискменеджмента в банке за последний год несколько просело, либо надзор стал более бдителен.

Четвертым и последним банком, оштрафованным на двузначную сумму (в миллионах, разумеется), оказался Bank RBK. Он заработал всего два денежных взыскания, но их объем составил 23,6 млн тенге. В середине ноября банк был оштрафован на 17,5 млн тенге за нарушение закона о КБ. А в начале декабря – на 6,1 млн за «осуществление операций и сделок в нарушение банковского законодательства» (в чем конкретно заключались нарушения, на сайте АРРФР не поясняется).

2020 год банк прошел без штрафов и с единственной мерой надзорного реагирования, которая была применена в отношении практически всех БВУ, активно занимающихся кредитной деятельностью (к таковым можно отнести всех участников AQR).

В рамках этой меры регулятор заключил с каждым из банков письменное соглашение об исполнении индивидуального плана мероприятий по снижению уровня неработающих активов до октября 2025 года.

Издержки слияния

На 9,2 млн тенге был оштрафован Capital Bank, закрытый в июне прошлого года. АТФ, проработавший до начала осени (3 сентября акционеры Jusan Bank утвердили акт о приемепередаче имущества, прав и обязательств АТФ), успел удостоиться пяти штрафов от регулятора на сумму 4,2 млн тенге.

В одном случае он был наказан как эмитент (на 146 тыс. тенге) за «неоднократное нераскрытие в установленные сроки информации о своей деятельности» (здесь уместно вспомнить, что АТФ и поглотивший его Jusan до сих пор не опубликовали свою аудированную отчетность за 2020 год).

Остальные четыре штрафа он получил как БВУ по следующим статьям: неоднократное нарушение одних и тех же пруденциальных нормативов (дважды на 2,6 млн тенге в совокупности), непринятие мер по надлежащей проверке клиентов и бенефициарных собственников (875 тыс. тенге), несвоевременное представление сведений в КБ (583 тыс. тенге). В 2020 году АТФ находился в числе самых проштрафившихся банков (после AsiaCredit и Forte). Всего он был наказан на 37,6 млн тенге. Внутри этой суммы свыше 19 млн тенге составили санкции за нарушение антиотмывочного законодательства (семь штрафов), свыше 17 млн – за нарушение закона о КБ (два штрафа) и 1,3 млн – за неисполнение требований письменного предписания (один штраф).

Jusan Bank в 2021 году был подвергнут четырем штрафам на сумму 3,3 млн тенге. Дважды банк был наказан за нарушение закона о КБ (свыше 2 млн тенге), еще дважды – за непринятие мер по надлежащей проверке клиента в рамках ПОД/ФТ (1,2 млн тенге). Из неденежных взысканий обращает на себя внимание письменное соглашение, заключенное в августе прошлого года между Jusan Bank и регулятором, «об обеспечении соответствия деятельности банка законодательству РК». Такое же соглашение и в тот же самый день регулятор подписал с АТФБанком, а также с банковским конгломератом АО «First Heartland Securities» (материнская компания Jusan Bank).

«Курсив» обратился в АРРФР с запросом, понесут ли банки Jusan и АТФ ответственность за нарушение сроков публикации аудированной отчетности (по законам о рынке ценных бумаг и бухучете эти документы должны быть размещены на портале депозитария финансовой отчетности Минфина не позднее 31 августа года, следующего за отчетным).

Как сообщили в пресс-службе регулятора, поскольку банки являются эмитентами и организациями публичного интереса, они обязаны соблюдать требования законодательства РК по раскрытию информации, к которой относится годовая отчетность и сам аудиторский отчет. По информации АРРФР, за нарушение сроков размещения данных документов на сайте ДФО предусмотрен штраф в размере 500 МРП, наложение которого относится к компетенции Минфина как уполномоченного органа в сфере бухучета и финотчетности. Согласно банковскому законодательству банки, также не позднее 31 августа, обязаны публиковать годовую отчетность в СМИ, напомнили в АРРФР. «Агентством в отношении двух банков применены меры надзорного реагирования, предусматривающие устранение недостатков и рисков, а также обеспечение публикации в СМИ годовых отчетностей и аудиторских отчетов за 2020 год», – рассказали в пресс-службе регулятора.

В Нацбанке, отвечая на аналогичный запрос «Курсива», сообщили, что за нарушение банками Jusan и АТФ срока публикации годовой финансовой отчетности на интернет-ресурсе ДФО «административные дела в установленном порядке подлежат рассмотрению органами госдоходов».

Внутренними правилами KASE установлены более жесткие сроки размещения аудированной отчетности для листинговых компаний и членов биржи – до 30 июня года, следующего за отчетным. В июле прошлого года KASE сообщала «Курсиву», что на основании официальных обращений Jusan и АТФ биржа продлила этим банкам срок представления отчетности, но не уточнила, до какой даты. На повторный запрос, отправленный неделю назад, биржа не ответила.

Стремление к нулю

Еще три банка в секторе заработали штрафов на сумму свыше 1 млн тенге. Это добровольно сдавший лицензию ДБ «Национальный банк Пакистана» (1,4 млн тенге), БЦК (1,8 млн) и дочерний Сбербанк (1,9 млн).

На Сбер было наложено четыре штрафа: за непринятие мер по надлежащей проверке клиента в рамках ПОД/ФТ (613 тыс. тенге), неисполнение указания по платежу (583 тыс. тенге), нарушение закона о КБ (583 тыс. тенге) и неуказание размера ГЭСВ на сайте банка (146 тыс. тенге). По сравнению с 2020 годом, когда Сбер был оштрафован на 15 млн тенге, банк добился определенного прогресса. Что касается БЦК, то все три своих штрафа (по 613 тыс. тенге каждый) он получил за нарушение требований ПОД/ФТ.

Год назад в пассиве этого банка был только один штраф на сумму 530 тыс. тенге (за нарушение закона о КБ).

Шесть банков были оштрафованы на сумму менее 1 млн тенге, из них пять действующих (Евразийский, Альфа, Халык, Алтын и Шинхан). Четыре игрока (Kaspi, Отбасы, Нурбанк и КЗИ) обошлись без штрафов, но получили по одному неденежному взысканию. Наконец, шести организациям (Ситибанк, ВТБ, Банк Китая, ТПБ Китая, Фридом Финанс и Заман) удалось закончить прошлый год с нулем в графе «Санкции».

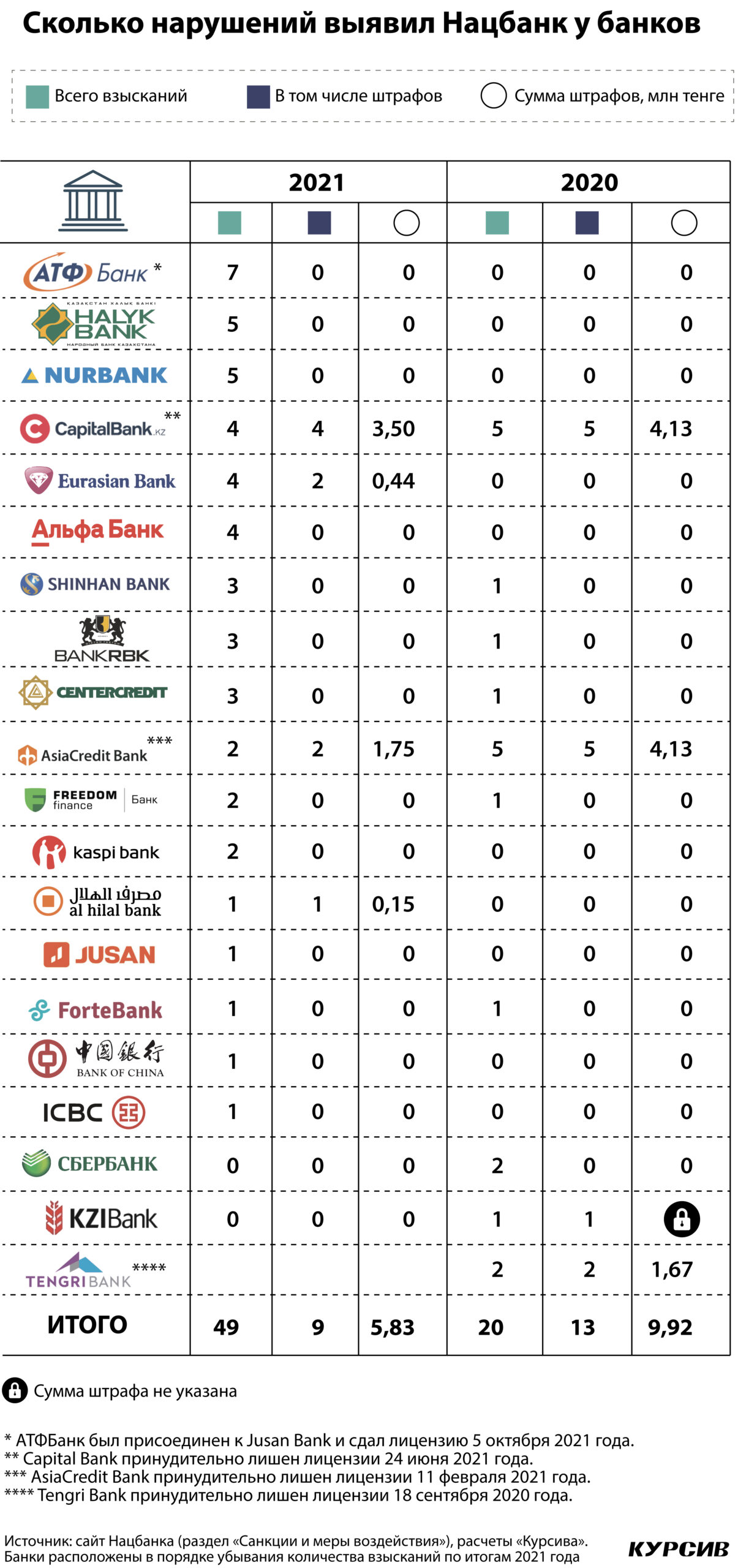

Валютные страдания

Санкции в отношении БВУ применяет не только финансовый регулятор, но и Нацбанк в рамках оставшихся у него полномочий после передачи функции по регулированию финсектора в отдельное агентство. Согласно информации, размещенной на сайте Нацбанка, в прошлом году он наложил на банки 49 взысканий, в том числе 9 штрафов на сумму 5,8 млн тенге. Основной объем штрафов пришелся на Capital Bank (3,5 млн тенге) и AsiaCredit (1,8 млн), во всех случаях наказания выносились за неоднократное нарушение минимальных резервных требований. Al-Hilal к «богатому» урожаю штрафов от регулятора добавил еще один от Нацбанка – на сумму 146 тыс. тенге за задержку отчетности.

Наконец, Евразийский банк был оштрафован дважды: на 292 тыс. тенге за нарушение срока представления отчетности повторно в течение года после наложения административного взыскания и на 146 тыс. тенге за «отказ в приеме монет нацвалюты». Второе нарушение выглядит весьма экзотическим для казахстанских БВУ и является единственным штрафом, который наложил не центральный аппарат Нацбанка, а его территориальный филиал в Усть-Каменогорске.

Неденежные санкции Нацбанка, вынесенные в виде предупреждений, были связаны в основном с нарушениями валютного законодательства. Больше всего таких проколов (семь) допустил АТФ. По данным Нацбанка, АТФ представлял неполные или недостоверные отчеты о деятельности по организации обменных операций с наличной валютой, о проведенных валютных операциях, неполные или недостоверные отчеты для целей мониторинга источников спроса и предложения на внутреннем валютном рынке, нарушал срок представления отчета по экспортно-импортным валютным договорам и порядок покупки-продажи безналичной валюты на внутреннем рынке.

С начала текущего года Нацбанк успел вынести пять предупреждений в отношении БВУ, и все они касались вопросов соблюдения требований валютного законодательства. Одно предупреждение получил Халык, в остальных четырех случаях наказанию подвергся Jusan.