Инфляция и геополитическая напряженность остаются ключевыми темами на мировых рынках. Исходя из этого инвесторы ищут новые идеи для защиты своих вложений или скупают падающие бумаги. Топ-менеджеры инвестиционных компаний Sky Bridge Invest, Jusan Invest и «Фридом Финанс» поделились своим мнением о том, как рынки могут вести себя в этом году и к бумагам каких секторов можно присмотреться. Об этом они рассказали в ходе онлайн-трансляции, организованной биржей AIX.

«Мы становимся свидетелями беспрецедентной ситуации, когда инфляция растет во всех странах», – отметила глава Sky Bridge Invest Шолпан Айнабаева. На фоне этой инфляционной гонки она ожидает повышения процентных ставок в большинстве стран, что в итоге замедлит рост фондовых рынков.

Председатель Jusan Invest Максим Кабанов считает, что в этом году продолжится волатильность на рынках. Но, добавляет он, все будет зависеть от геополитического кризиса и того, как будут развиваться события. Рост на товары уже привел к тому, что инфляция в США достигла рекордов за последние 40 лет. Но пока, по его словам, показатели экономик не отражают эффектов, которые последовали после беспрецедентного роста инфляции.

Поделились инвестбанкиры и своим мнением относительно секторов, которые могут быть интересны на фоне роста инфляции и геополитической напряженности. Глава Sky Bridge Invest считает, что сейчас фокус смещен на сырьевые секторы экономики, энергетику, в том числе чистую, и кибербезопасность.

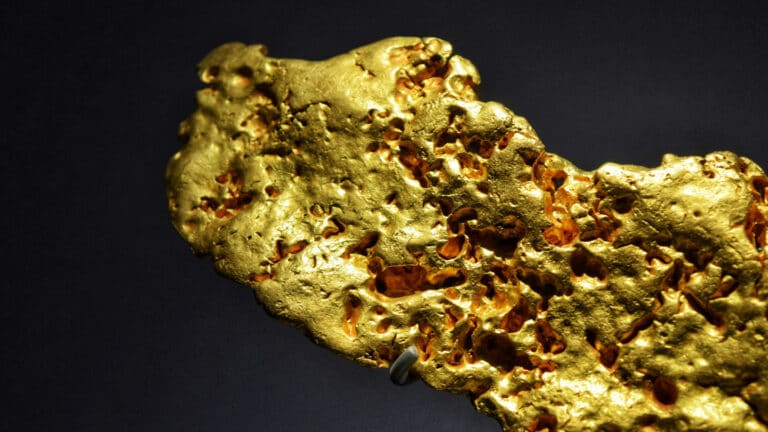

Сырьевые компании, в том числе связанные с нефтью и газом, выделил и Максим Кабанов. По его мнению, также в краткосрочном периоде может быть интересен и военно-промышленный сектор. Компании, предлагающие товары первичной необходимости, могут стать бенефициарами растущей инфляции. В качестве примера защитных активов он привел золото и американские treasures (облигации. – прим. Kursiv.media).

В краткосрочном периоде могут быть интересны секторы энергоресурсов, недвижимости, товаров первой необходимости, а также здравоохранения, полагает заместитель председателя правления АО «Фридом Финанс» Тусуп Нукенов. В долгосрочном плане, по его мнению, потенциал для роста имеют компании, работающие в сфере кибербезопасности, потому что на развитие этого направления в мире выделяются огромные суммы. Стоит присмотреться к компаниям, занимающимся возобновляемыми источниками энергии, высокими технологиями и облачными системами.

Обсудили в ходе дискуссии эксперты и то, являются ли акции Big Tech переоцененными.

Технологичные компании создают огромные инфраструктуры, которые позволяют выстраивать услуги вокруг клиентов, чтобы сохранить и нарастить их число, рассказывает зампред АО «Фридом Финанс». Facebook и Google, по его словам, имеют большую клиентскую базу, которая является нематериальным активом, но ее можно успешно монетизировать. Поэтому стоимость таких компаний тяжело оценивать в моменте, считает спикер.

По словам Шолпан Айнабаевой, нельзя оценивать технологических гигантов привычными методами, поскольку сейчас их стоимость формируется за счет бренда, агрессивных покупок и трендов. Рынку придется учитывать эти факторы в оценке Big Tech.

С начала года на большинстве рынков наблюдалась высокая волатильность. В первом квартале индекс S&P потерял почти 5%, Nasdaq — 9,1% и Dow – на 4,6%.

На фоне усиления геополитической напряженности страны начали фиксировать рост инфляции. В еврозоне в феврале она ускорилась до 5,9%, в Великобритании – до 6,2%. В США годовая инфляция в феврале достигла 7,9%, что составило самый высокий показатель с января 1982 года. В марте Федрезерв повысил процентную ставку по федеральным кредитным средствам на 25 базисных пунктов — до 0,25–0,5% годовых.

Первый квартал 2022 года был трудным для рынков, считают аналитики JPMorgan. Однако, предупредили в инвесткомпании, геополитические кризисы часто оказывали резкое, но относительно краткосрочное влияние на рынки.