С чем связаны проблемы в розничной торговле в Казахстане

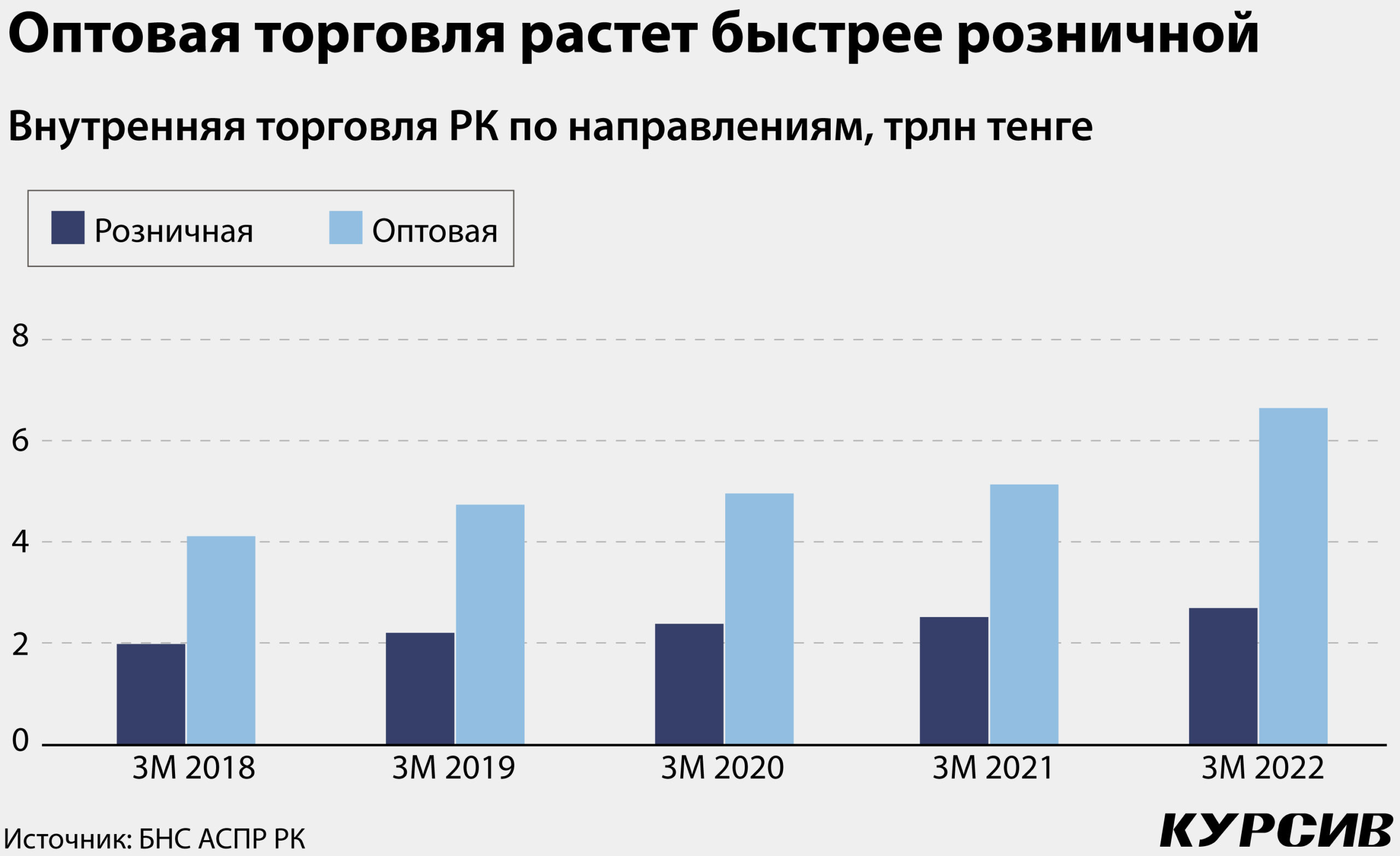

По результатам первых трех месяцев 2022 года реальный прирост в оптовой торговле составил 13,5%, в рознице результат отрицательный: –3,3%.

Kursiv Research продолжает анализировать торговлю – оптовую и розничную. Январь – март 2022 года оказались для торговой отрасли тревожными. На фоне роста оптовых продаж значительно упали обороты в рознице. Розничному «провалу» способствовали как январские события, так и появление структурных проблем, вызванных высокой инфляцией. Похоже, что казахстанцы переходят на сберегательную модель поведения, о чем косвенно свидетельствует статистика потребления.

Розница пошла вразнос

Первые три месяца 2022 года выдались неудачными для розничной торговли. В этом сегменте было реализовано товаров на 2,7 трлн тенге (+ 7,1% к аналогичному периоду прошлого года в номинальных значениях). Но с учетом инфляции, которая в марте достигла пятилетнего максимума, розница сжалась на 3,3%.

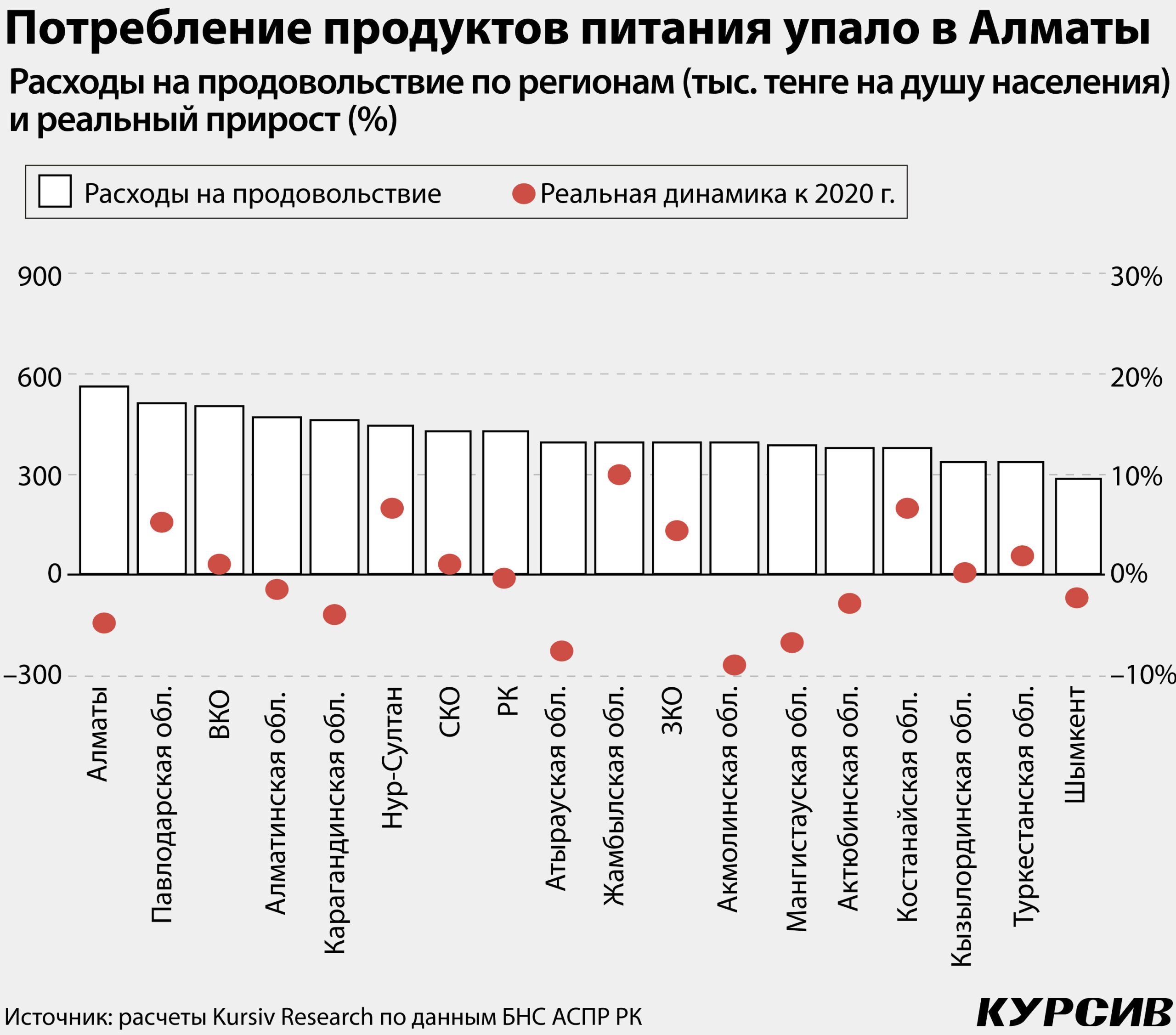

Розницу потянул вниз оборот продуктов питания. Номинальный рост этого компонента зафиксировался на уровне статистической погрешности (+0,1%), но динамика, скорректированная на инфляцию продовольственных товаров, показала ощутимое снижение – на 10,3%.

Слабые показатели первых трех месяцев вызваны сильнейшим падением товарооборота в Алматы. Южная столица закономерно является крупнейшим рынком розничной торговли, поскольку тут проживает более 10% населения страны, а платежеспособность алматинцев выше, чем в большинстве регионов РК. Торговля продовольственными товарами в Алматы сократилась на 30,9%. В деньгах бизнес недосчитался почти 52,1 млрд тенге.

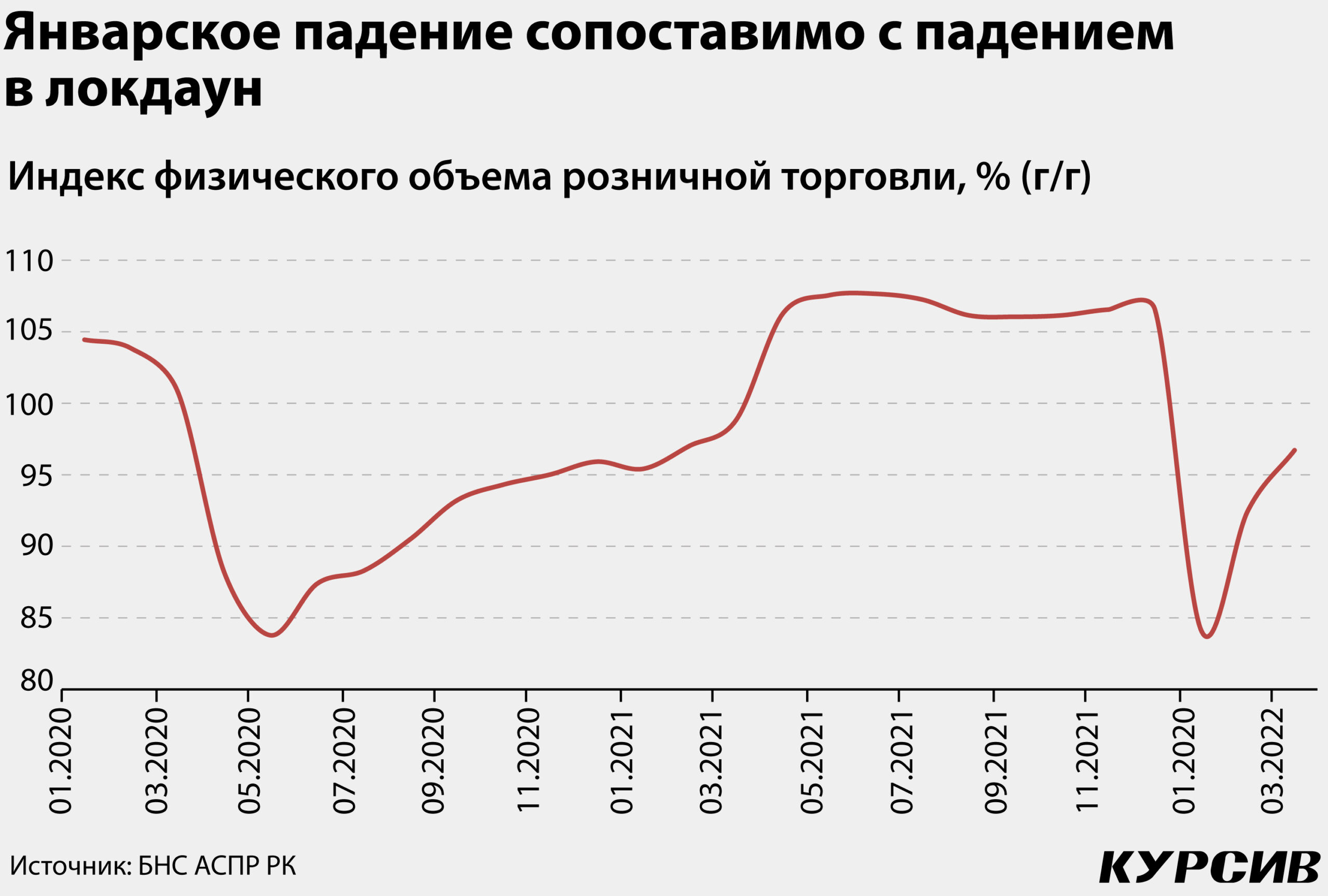

Негативная тенденция в первую очередь связана с январскими событиями, главной ареной которых оказалась южная столица, но проблемы у ретейла наблюдались по всей стране. Глубина падения объема розничной торговли в январе (–15,9%) сопоставима с падением оборотов в мае 2020 года (–16,2%), втором месяце национального локдауна.

Однако слабые результаты фиксировались и в феврале и марте (92,5% и 96,7% соответственно), то есть в тот период, когда страна вышла из острой фазы политического кризиса, а бизнес вернулся к нормальному режиму работы. И эти показатели могут свидетельствовать о негативных структурных тенденциях в экономике РК – на фоне высокой инфляции население, возможно, переходит на сберегательную модель поведения.

С одной стороны, официальная статистика отмечает в последние пять лет беспрерывный рост реальных денежных доходов – в первые два месяца 2022 года этот рост ускорился, перевалив за отметку в 7%. Как правило, более высокие доходы стимулируют людей расширять товарную корзину, а также переходить на более качественные продукты. Но в Казахстане этого, по всей видимости, не происходит.

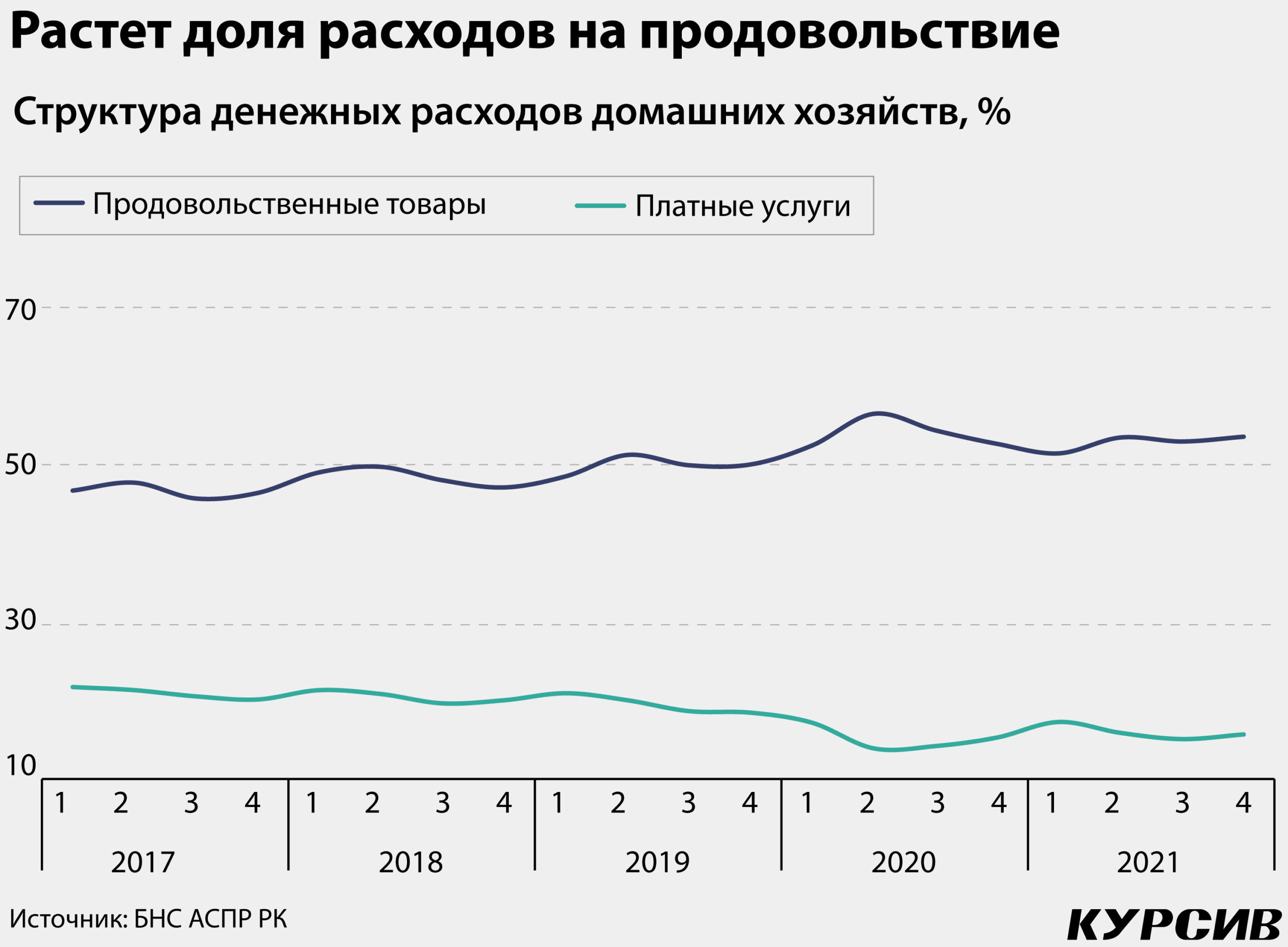

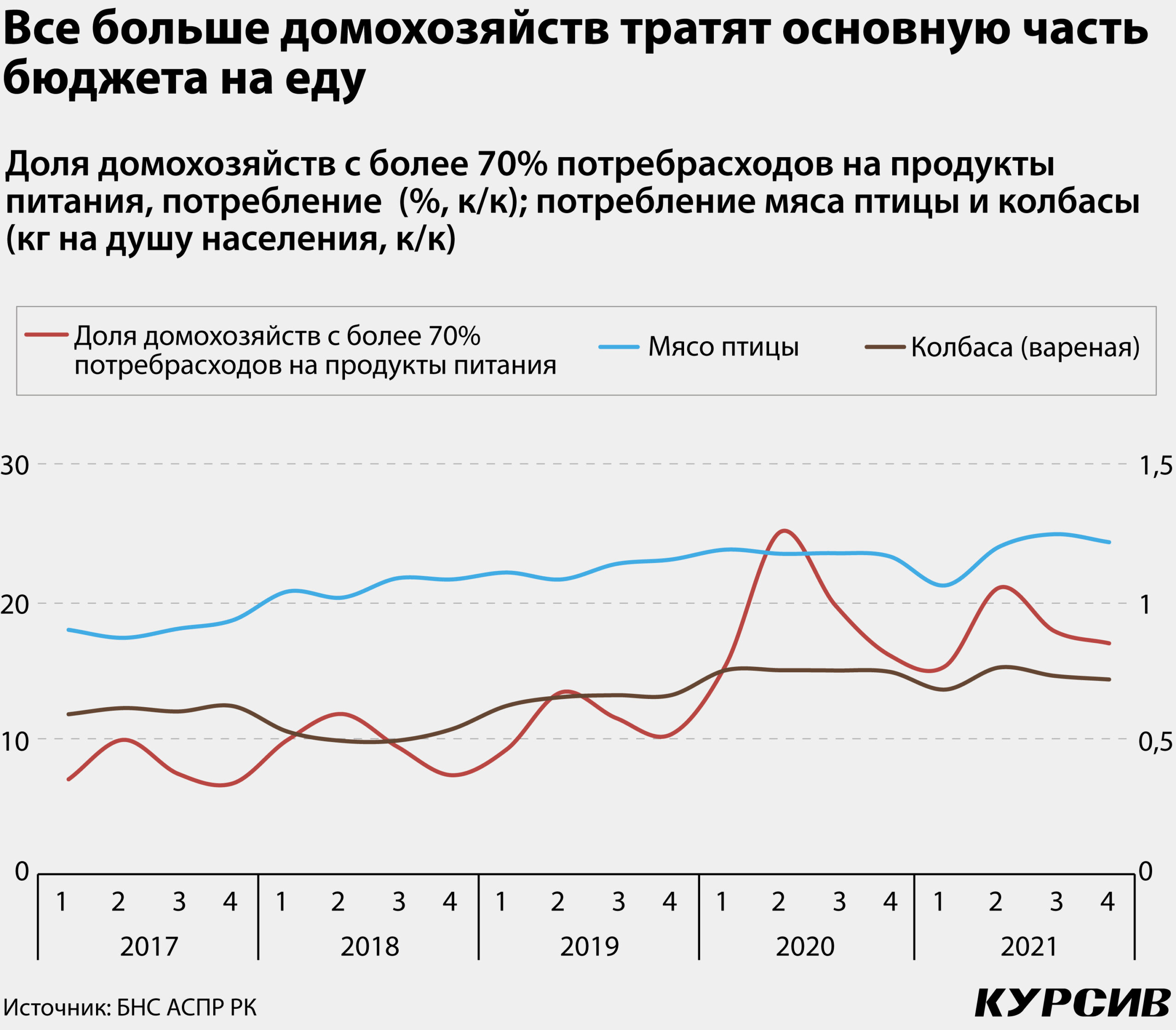

С другой стороны, некоторые статистические данные указывают на финансовые проблемы у домохозяйств. Например, за последние пять лет сформировалась устойчивая тенденция роста доли расходов на потребительские товары в семейном бюджете. В IV квартале 2017 года на продовольствие приходилось 46,7% расходов домашних хозяйств, в IV квартале 2021 года – уже 53,5%. Перераспределение произошло за счет платных услуг, чья доля сократилась на 4,5 пп. (20,7% против 16,2% за тот же период).

Также за пять лет ощутимо выросла доля домохозяйств, у которых более 70% потребительских расходов уходит на покупку продуктов питания. Если в IV квартале 2017 года доля таковых составляла 6,7%, то в аналогичном периоде минувшего года – 17%.

Наблюдается общий рост годового потребления мяса птицы и колбас, что может свидетельствовать о переориентации на более дешевые товары-субституты. Например, за пять лет выросло среднее подушевое потребление мяса птицы на 30,6% (на 283 грамма) и вареной колбасы – на 15,4% (на 95 граммов). Общее подушевое потребление мяса и мясопродуктов домохозяйствами за анализируемый период выросло на 10,3%.

Продажи непродовольственных товаров, напротив, поддержали общий розничный товарооборот. Эта группа товаров по итогам трех месяцев 2022 года составила 1,8 трлн тенге, добавив в номинале 10,7%, реальный рост оказался положительным, но на уровне статистической погрешности (+0,5%).

Дорогой опт

Товарооборот оптовой торговли достиг 6,6 трлн тенге, показав положительную динамику в 28,9%. В сопоставимых ценах прирост составил 13,5%. Значительный вклад – у группы продовольственных товаров, продажи которых достигли 1,2 трлн тенге. Номинальный рост составил 43,2%, но даже скорректированная на рост цен динамика остается высокой – 27,8%.

Вторая группа, куда входят непродовольственные товары и товары производственно-технического назначения, достигла почти 5,4 трлн тенге. Динамика в сопоставимых ценах составила 20,9%.

Подобный всплеск товарооборота оптовых продаж давно не наблюдался. В аналогичных периодах последних пяти лет, за исключением текущего года, максимальная разница между динамиками оптового и розничного товарооборотов колебалась в пределах +/–3,5%. По итогам первых трех месяцев 2022 года этот показатель превысил 21% в номинале, с учетом инфляции – 16%, в пользу оптовых продаж.

Рост оптовых оборотов подразумевает увеличение закупок товаров для последующей перепродажи конечным потребителям. Объяснений, почему казахстанские компании решили закупиться впрок, может быть несколько: влияние внутреннего политического кризиса, напряженного геополитического фона, высокой мировой инфляции и риска разрыва цепочек поставок.

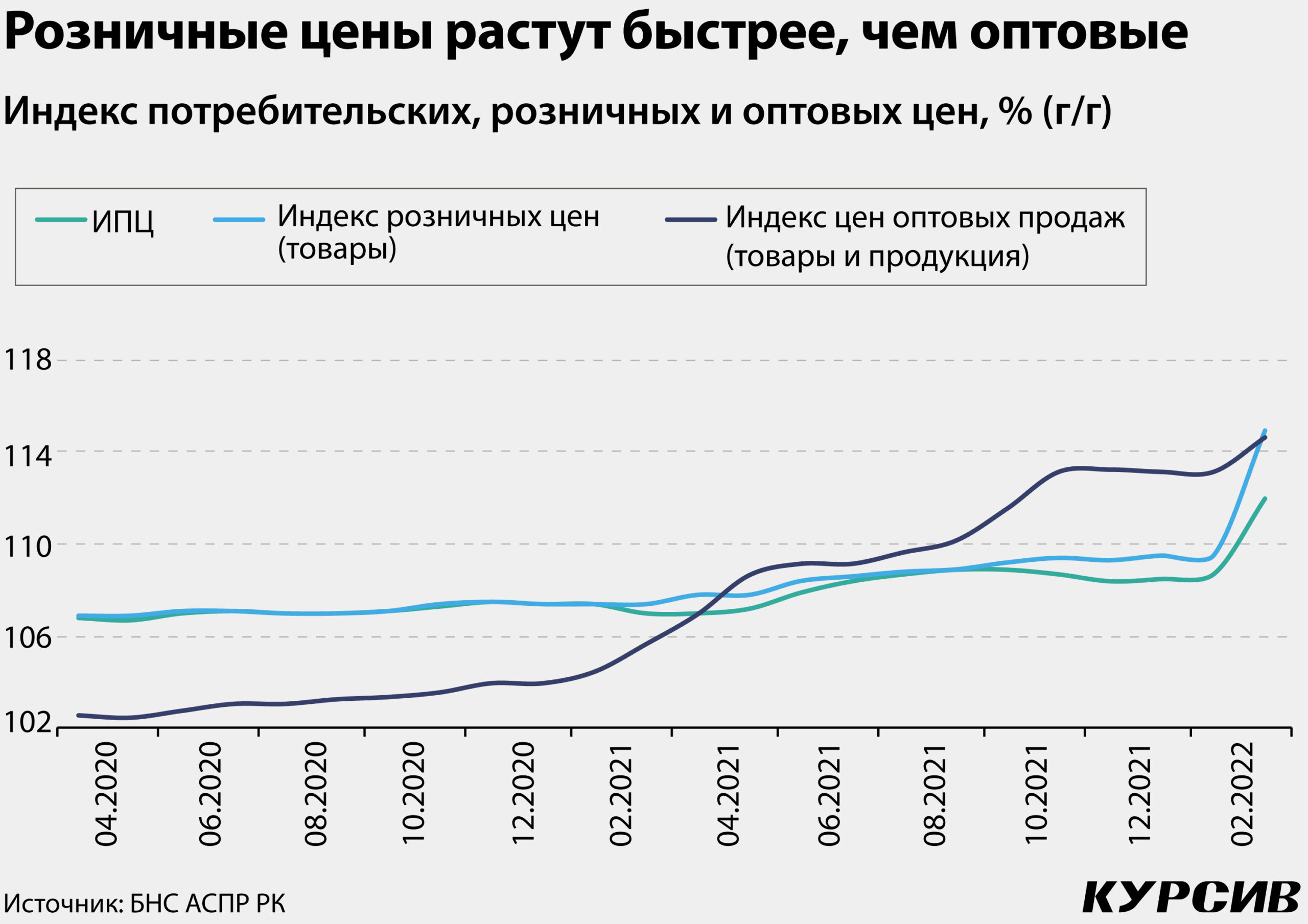

Другой тренд, зафиксированный в сегменте оптовых продаж, – фактор перетекания инфляции производителей и оптовых компаний в розницу пока неявен. Этот эффект наблюдался с мая 2021 года по февраль 2022-го, когда темп роста оптовых цен опережал прирост розничных.

Но говорить об ослаблении инфляционного давления рано. Неопределенность, которая стала чрезвычайно высокой во время пандемии COVID-19, кратно усилилась на фоне геополитического кризиса. Текущие экономические проблемы этого кризиса выражаются в удорожании мировых цен на продовольствие и энергоносители.

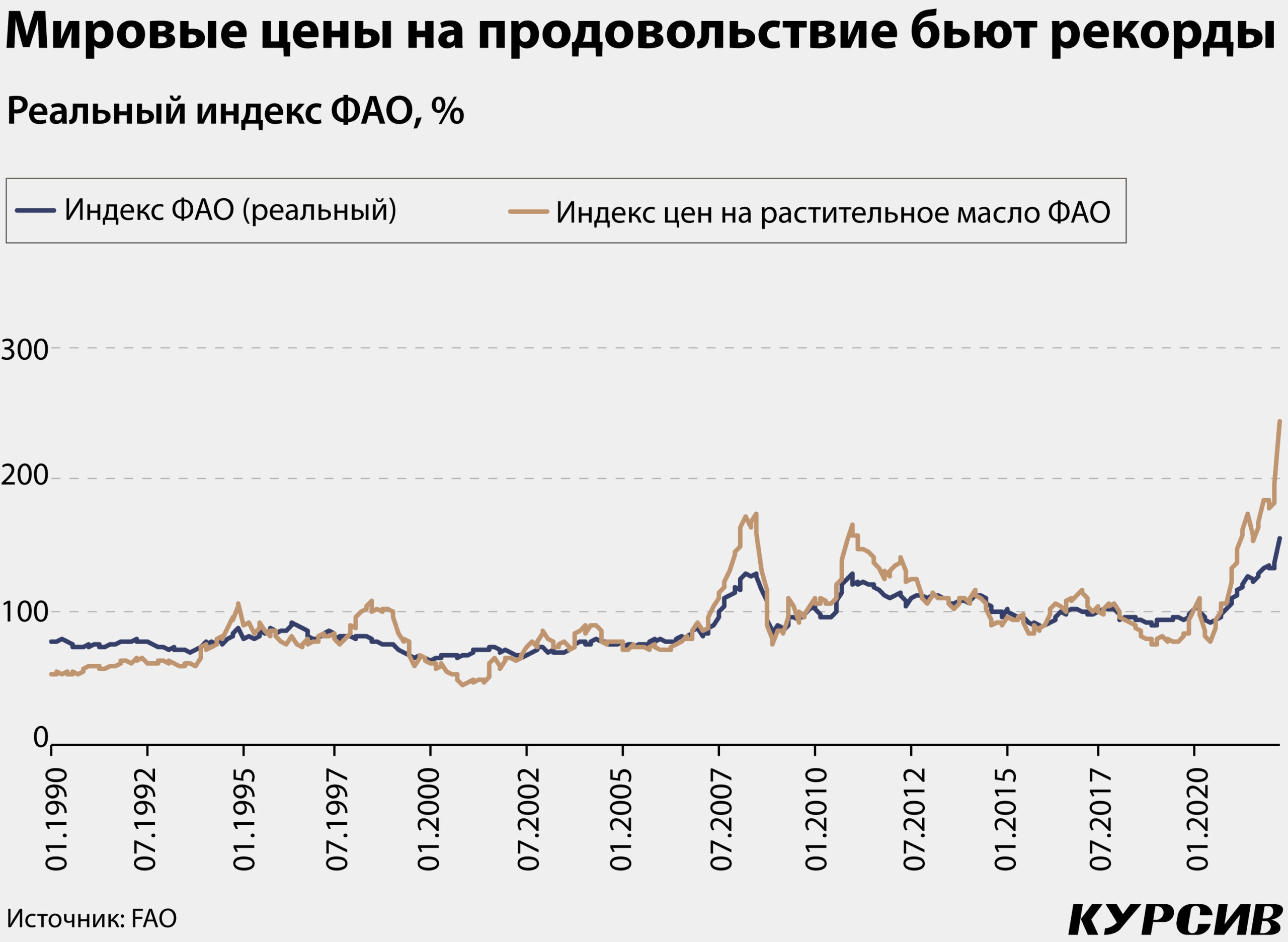

Реальный индекс ФАО – композитный показатель, учитывающий динамику мировых цен на зерновые, растительные масла, молочную продукцию, мясо и сахар. В марте 2022 года он достиг небывалого уровня, составив 159,3 пункта. Взрывной рост индекса ФАО вызван рекордным повышением всех пяти компонентов. Но особенно быстро дорожало растительное масло. По итогам марта реальный индекс цен на растительные масла ФАО достиг рекордных 248,6 пункта.

«Международные котировки подсолнечного масла в марте существенно увеличились под влиянием сокращения объема экспортных поставок на фоне продолжающегося конфликта в Черноморском регионе. Цены на пальмовое, соевое и рапсовое масла также заметно выросли в результате повышения мирового импортного спроса, связанного с перебоями в поставках подсолнечного масла. Кроме того, укреплению мировых котировок пальмового масла способствовало дальнейшее сокращение предложения со стороны ведущих стран-производителей, а в случае котировок соевого масла таким фактором стали опасения относительно сокращения экспортного предложения в Южной Америке. Стоит отметить, что рост мировых цен на растительные масла был также обусловлен нестабильностью и повышением котировок сырой нефти» – указано на сайте ФАО.

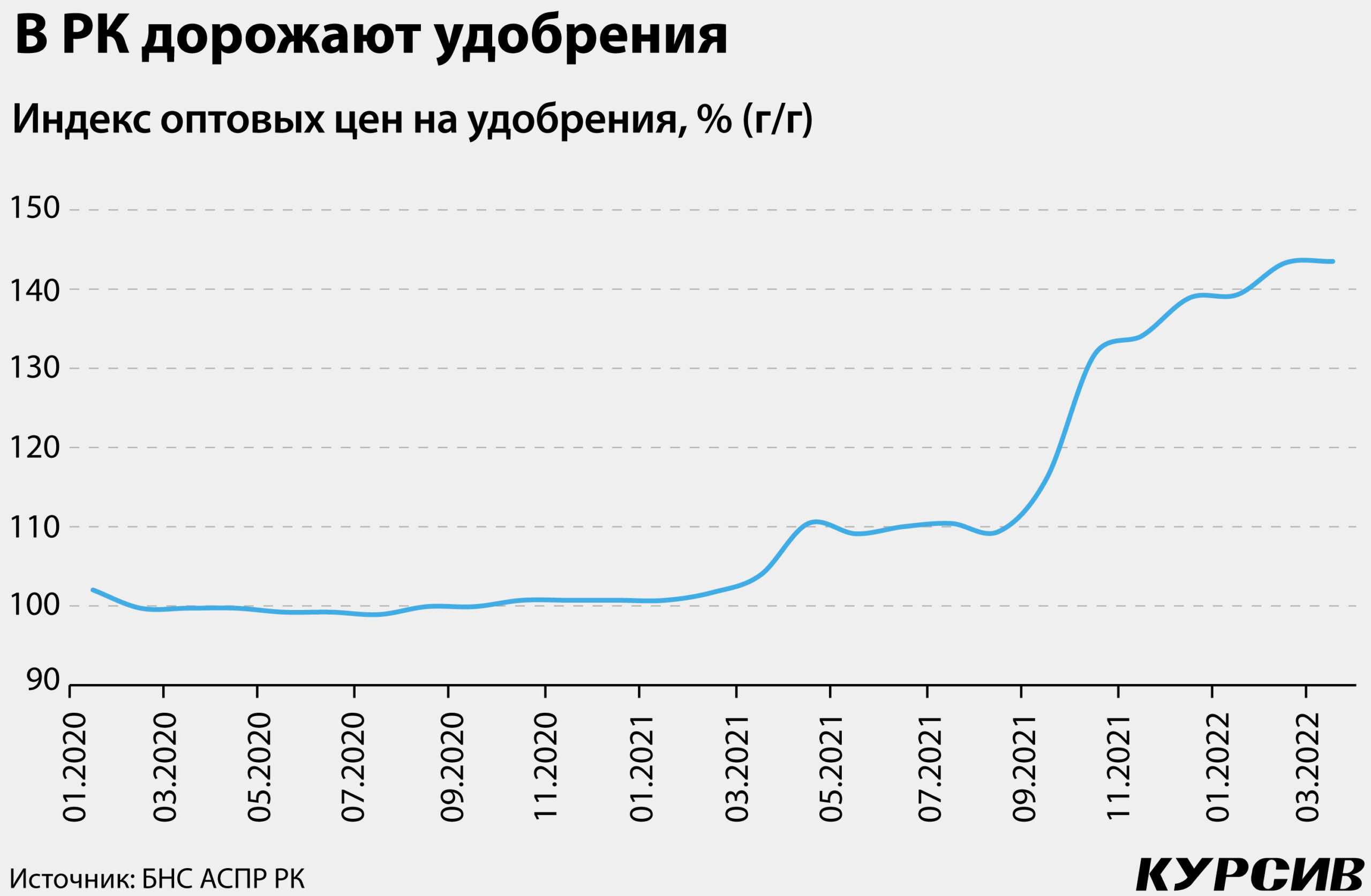

Дорожает не только импортное продовольствие. Сформировался тренд на рост издержек агропродукции казахстанского производства. Растут цены на удобрения: индекс оптовых цен на удобрения в апреле 2021 года пробил отметку в 10%, по итогам марта 2022-го – 43,5%.

Кредит и регулирование

Какие тенденции будут направлять торговлю в текущем году? В розничных продажах непродовольственных товаров исчерпалось действие обоих факторов, которые поддерживали этот сегмент последние два года.

В 2020 году сформировался дополнительный спрос на технику, поскольку в локдаун офисная работа и обучение были переведены на дистанционный формат. Локдауны на казахстанскую торговлю в обозримой перспективе влиять не будут: в последние несколько месяцев в стране фиксируется сокращение числа заболевших COVID-19, новые штаммы не столь агрессивны, да и власти РК, как показывают предыдущие всплески заболеваний, не считают целесообразным вводить жесткие ограничения.

В начале 2021 года президент РК Касым-Жомарт Токаев подписал закон, предусматривающий перевод части пенсионных накоплений на финансирование покупки жилья. Эта мера создала дополнительный спрос на мебель и бытовую технику, но к началу этого года львиная доля средств, подлежащих изъятию, уже использована (к 1 марта 2022 было изъято 2,7 трлн тенге), а с увеличением порога достаточности для досрочного изъятия большинство вкладчиков теперь отсечены от этой программы.

Фактор, который поддержал сегмент розничных продаж непродовольственных товаров в начале 2022 года, – потребительское кредитование. Согласно статистике Нацбанка РК, в январе-феврале 2022 года объем выданных потребительских кредитов превысил 1 трлн тенге, что больше аналогичного периода минувшего года на 46,2%.

В сегменте розничных продаж продовольственных товаров тренд будут задавать планы правительства по сдерживанию цен на социально значимые продовольственные товары (СЗПТ), куда входят 19 наименований, в том числе мука, рис, картофель, морковь, сахар, масло подсолнечное, мясо кур, говядина и так далее. Сдерживание цен на СЗПТ стало важной повесткой правительства с марта 2020 года, как только инфляция ушла за установленный коридор (4–6%).

Механизм госрегулирования в сфере СЗПТ основывается на установлении предельных цен, которые зависят от среднего квартального значения за последние пять лет. Другими словами, если динамика издержек казахстанских аграриев и цен на импортные продукты питания окажется выше пятилетних значений на СЗПТ, то усилятся рыночные искажения. Что может привести к дестимулированию бизнеса, занятого в торговой сфере.