Спустя неделю после объявления о покупке Альфа-Банка БЦК так и не раскрыл детали сделки, самыми важными из которых видятся цена и источники финансирования. И лишь 27 апреля на сайте БЦК появилось сообщение для заемщиков Альфы по поводу порядка погашения кредитов, переданных банку-покупателю.

О том, что материнская Альфа и БЦК достигли «принципиальной договоренности» о купле-продаже казахстанского Альфа-Банка, стороны сообщили вечером 20 апреля, разместив на своих сайтах соответствующие пресс-релизы идентичного содержания. Однако вскоре новость была удалена как с сайтов, так и со страничек банков в соцсетях. Наутро публикации были восстановлены, но с одним изменением. Старый вариант гласил, что смена акционеров дочерней Альфы и ее последующий ребрендинг «будут способствовать выходу банка из санкционных списков США и ряда других стран». В переделанной версии утверждение об ожидаемом снятии санкций отсутствовало. На момент сдачи номера в печать (вечер 27 апреля) никакой новой информации о сделке не было ни от ее участников, ни от регулятора.

Кому война…

Факт того, что наложенные на РФ санкции вызовут серьезные затруднения в работе дочерних российских банков в Казахстане и повлекут за собой передел отечественного банковского рынка, стал очевиден вскоре после начала войны в Украине (см. статью «Как война в Украине повлияла на казахстанские банки»). В первое время непонятен был только масштаб грядущего передела. Сейчас уже ясно, что ландшафт меняется радикально.

Из четырех российских «дочек» удержать клиентов удалось только Хоум Кредиту. Сбер, Альфа и ВТБ (кто-то раньше, кто-то позже, в зависимости от даты ввода индивидуальных санкций и изменения их суровости) столкнулись с бегством вкладчиков. Чтобы заплатить по счетам, государственные Сбер и ВТБ вынуждены были распродать часть кредитного портфеля и уступить свою рыночную долю конкурентам. Покупателями (из тех, о которых известно, потому что не все сделки сопровождались публичностью) стали Халык (на сумму 440 млрд тенге) и Евразийский (сумма не раскрывается).

Для частной Альфы условия ведения бизнеса в Казахстане стали настолько невыносимыми, что от банка было решено избавиться целиком и срочно (см. статью «Как БЦК стал новым владельцем Альфа-Банка в Казахстане»). По информации источников «Курсива», претендентов на покупку было трое. Из них продавец в итоге предпочел БЦК.

Увернувшиеся от Цесны

В пресс-релизе БЦК сказано, что после юридического завершения сделки Альфу ожидает ребрендинг, после чего «это будет полностью казахстанский банк». В БЦК отметили, что «готовы поддержать Альфу дополнительной ликвидностью за счет собственных средств для исполнения всех обязательств перед депозиторами, тем самым оперативно решить сложившуюся ситуацию для действующих клиентов». Что касается суммы самой сделки и источников ее финансирования, то в пресс-релизе эта информация не раскрывается.

Крупнейшим акционером БЦК (48,5% простых акций, по данным KASE) является Бахытбек Байсеитов, он же возглавляет совет директоров банка. Местный Forbes присвоил ему № 26 в прошлогоднем рейтинге богатейших бизнесменов страны (с состоянием $270 млн) и № 21 в списке самых влиятельных. Байсеитов владеет еще рядом компаний, но по своему масштабу они несравнимы с БЦК. Например, финансовая компания Orient Invest Group, располагающая штатом из шести человек (данные ДФО), завершила 2020 год с убытком в 53 млн тенге. Также, по информации Forbes, Байсеитову принадлежит несколько ТОО (Petrogaz AG, Finproject, Future Capital Management, International Jet Tour).

Еще одним крупным участником БЦК (с долей 11,2%) является Владислав Ли, который в течение двадцати лет (до 2017 года) руководил банком в качестве председателя правления. Помимо доли в БЦК Ли является совладельцем страховой компании Standard Life, где ему принадлежит 25% акций.

Пять лет назад структура собственников БЦК претерпела серьезные изменения: банк покинули иностранные акционеры – корейский Kookmin Bank (владел 29,6% голосующих акций БЦК по состоянию на конец 2016 года) и Международная финансовая корпорация (12,4%). Последняя в марте 2017-го продала свой пакет Байсеитову, в результате его доля выросла с 31,5 до 43,9%. Спустя месяц пакет Kookmin был куплен Цеснабанком. Также Kookmin продал все свои привилегированные акции, покупателями которых стали Байсеитов и финансовый холдинг «Цесна».

В феврале 2017-го БЦК и Цеснабанк (конечный владелец – Адильбек Джаксыбеков; на тот момент возглавлял администрацию президента РК) заявили, что обсуждают возможность слияния «с целью создания укрупненного фининститута, который усилит свои позиции в качестве одного из лидеров в банковском секторе». Стороны заручились одобрением Нацбанка (его тогда возглавлял Данияр Акишев, впоследствии назначенный помощником Первого Президента), который сообщил, что «поддерживает инициативы по консолидации, которые будут способствовать увеличению капитализации банков».

Осенью 2017-го Нацбанк включил БЦК и Цесну в программу повышения финансовой устойчивости и выдал им субординированные кредиты в размере 60 млрд и 100 млрд тенге соответственно на льготных условиях (на 15 лет по ставке 4% годовых). Доход БЦК от этой сделки составил 35 млрд тенге, Цесны – 64 млрд. Получив эти деньги, банки передумали объединяться.

Как объяснял журналистам Владислав Ли, причиной отмены слияния стало как раз участие обоих банков в программе оздоровления. По его словам, поскольку срок вхождения в программу был ограничен, перед банками встала дилемма: либо подавать заявки на участие самостоятельно, либо заниматься слиянием, рискуя не попасть в программу. В итоге было принято решение, что каждый из банков будет двигаться сам по себе, рассказывал Ли.

В марте 2018-го Цесна вышла из числа акционеров БЦК. Покупателями 29,6% голосующих акций стали Байсеитов, Ли и группа физлиц-миноритариев. Доля Байсеитова в БЦК выросла с 43,9 до 48,1%. Владислав Ли, по состоянию на начало года не имевший акций банка, получил 10,05%. Отвечая журналистам, Ли сообщил, что приобрел акции на собственные средства, вырученные им в 2008 году от продажи своей доли в БЦК корейскому Kookmin Bank. С тех пор доли двух крупнейших акционеров БЦК существенно не менялись.

Копите капитал

Какими бы ни были настоящие причины отмены слияния БЦК и Цесны, акционерам первого крупно повезло. В сентябре 2018-го Цесна оказалась на грани банкротства и была спасена прямым вливанием 1 трлн тенге от государства. Семья Джаксыбековых рассталась с банковским бизнесом, глава семьи попрощался с креслом руководителя АП, сам банк был переименован в Jusan (см. статью «Сколько государство потратило на спасение АТФ и Цеснабанка»). Но и БЦК, как показали последующие события, программа финустойчивости не особо помогла.

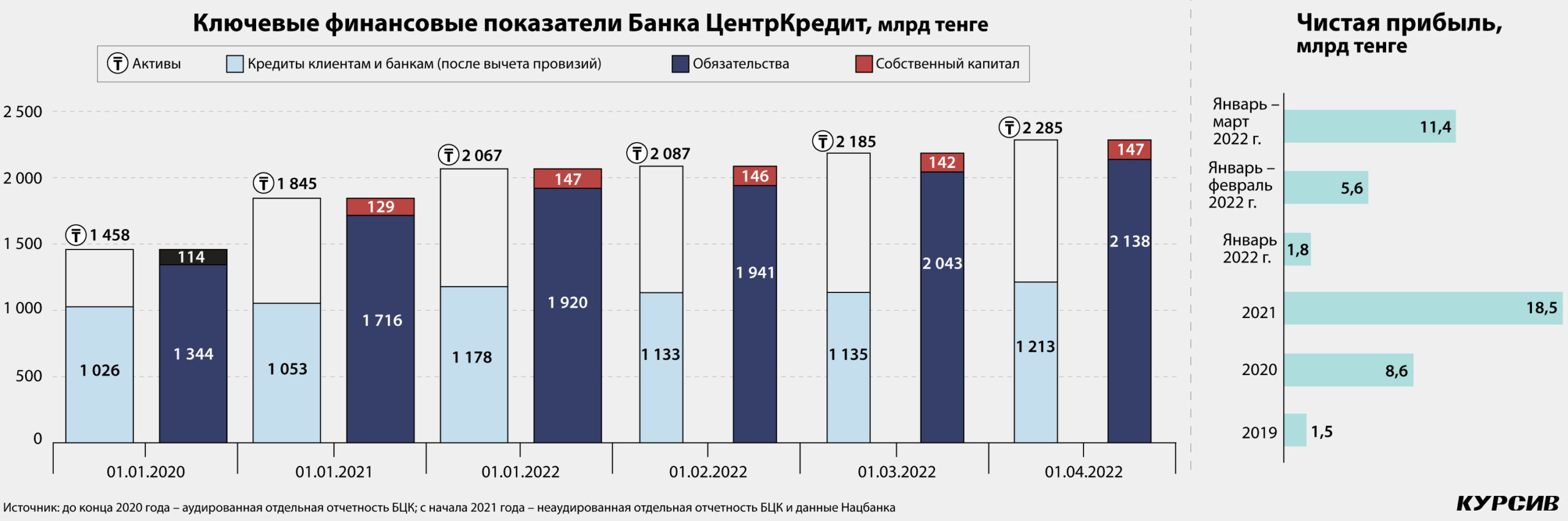

По итогам процедуры AQR (подведены в феврале 2020-го на отчетную дату 1 апреля 2019-го) БЦК вошел в четверку игроков (наряду с АТФ, Евразийским и Нурбанком), у которых была выявлена потребность в докапитализации и допровизировании. После корректировок AQR достаточность основного капитала БЦК (коэффициент k1) составила 7,1% при регуляторном минимуме 7,5%. В мае 2020-го акционеры залили в капитал 4,3 млрд тенге, через год – еще 2,4 млрд. На

1 марта текущего года коэффициент k1 в банке достиг 12% (для сравнения: у Альфы аналогичный показатель равен 15%).

По мнению автора финансового телеграм-канала Monetarity Владислава Туркина, БЦК мог рассматривать покупку Альфы не в качестве источника роста и углубления своего бизнеса за счет взаимной синергии, а как дешевый способ наращивания собственного капитала.

«Если Альфа уже распродала по частям свой портфель, сделка становится еще более выгодной для покупателя. Условно, банк приобретает 1 тенге за 0,5 тенге или скорее даже за 0,3 тенге. Хорошая возможность купить для себя дешевый капитал», – рассуждает эксперт.

Версия, что Альфу было сложно продать из-за сомнительного реального качества портфеля, не оправдывается, считает Туркин.

«После приобретения такого портфеля, его переоценки, а затем консолидации в рамках одного банка возникла бы необходимость увеличивать провизирование, а также был бы пересчитан показатель k1 в сторону снижения. Этого банк, обладающий и без того слабой капитализацией, допустить не может», – объясняет он.

Туркин считает, что после реализации слияния с Альфой и увеличения собственного капитала у БЦК появляется возможность начать расширение и конкуренцию за счет наращивания ссудного портфеля, прежде всего в сегменте МСБ, где банк имеет хорошее восприятие. Сейчас, особенно в условиях роста макроэкономической неопределенности, ограниченный уровень собственного капитала как раз и не дает банку этого сделать, предположил аналитик.

Своя колея

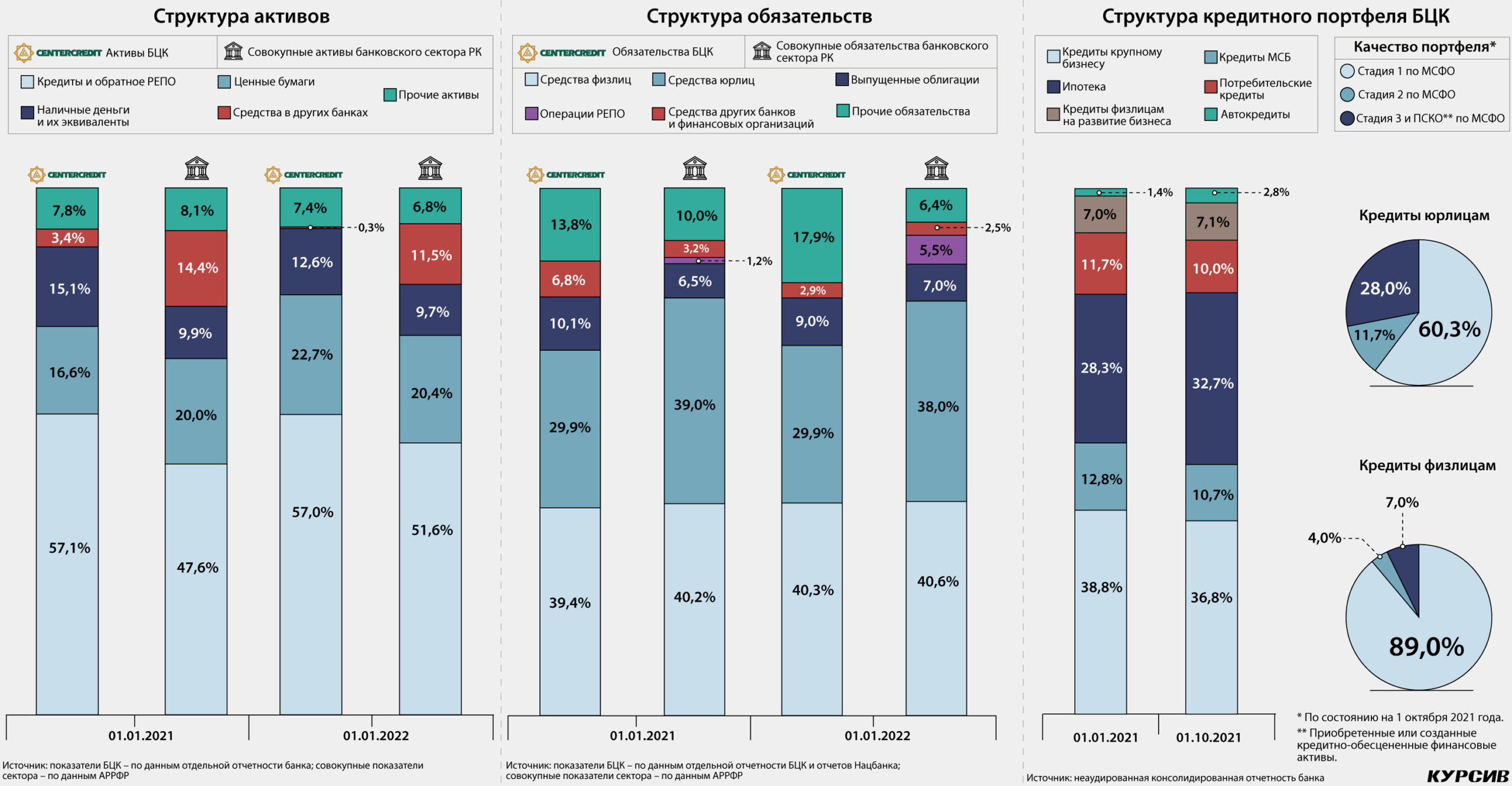

На 1 марта текущего года БЦК занимал седьмое место в секторе по объему активов и пятое – по размеру ссудника (позади Халыка, Kaspi, Сбера и Отбасы, но опережая Jusan и Forte). В прошлом году банк рос значительно медленнее рынка. Активы БЦК по итогам года увеличились на 12% против 20,7% у сектора в целом; из 13 участников AQR худшую динамику показали только Алтын (+7,9%) и Нурбанк (+8,2%). Кредитный портфель БЦК прирос на 10,7%, тогда как в совокупности сектор прибавил сразу 27,9%; по этому показателю медленнее оказался только Алтын (+2,7%).

Доля ссудника в активах БЦК по итогам прошлого года не изменилась и составила 57%, что заметно выше аналогичного показателя всего сектора (51,6%). В структуре выданных банком кредитов наибольший вес занимают займы крупному бизнесу (36,8% на 1 октября 2021 года) и ипотека (32,7%). Причем ипотека для БЦК была единственным локомотивом кредитования: за 9 месяцев прошлого года ее объемы выросли на 75 млрд тенге (с 306 млрд до 381 млрд). Вдвое увеличились объемы автокредитов, но их доля в портфеле составляет лишь 2,8%. Кредиты крупному бизнесу выросли на 11 млрд тенге (до 429 млрд), залоговые займы физлицам – на 8 млрд тенге (до 83 млрд). В то же время кредиты МСБ снизились на 14 млрд тенге (до 124 млрд), а розничные необеспеченные займы – на 10 млрд тенге (до 116 млрд).

Качество ссудника оставляет желать лучшего. В корпоративном портфеле БЦК доля дефолтных займов (Стадия 3) на 1 октября прошлого года составляла 28%, займов Стадии 2 (значительный рост кредитного риска) – 11,7%. Розничный портфель, в котором доминируют ипотечные заемщики, намного качественнее: в структуре займов физлицам 89% приходится на здоровые кредиты.

В долговой нагрузке банка ключевую роль играют розничные клиентские средства (40,3% на начало текущего года). На счета бизнес-клиентов приходится 29,9% обязательств БЦК, что существенно ниже, чем в целом по сектору (38%).

Третьим по важности источником фондирования БЦК являются «прочие обязательства», доля которых у банка почти втрое выше среднерыночной (17,9% против 6,4%). В основном это обязательства перед Казахстанским фондом устойчивости (КФУ, «дочка» Нацбанка), которые условно возникают в результате ипотечных выдач по госпрограммам «7-20-25» и «Баспана Хит» (КФУ является их оператором) и «выстреливают» в случае, если просрочка по займу превышает 90 дней.

В 2020 году условные обязательства БЦК перед КФУ выросли более чем вдвое (с 103 млрд до 211 млрд тенге). За 9 месяцев 2021-го сумма увеличилась до 300 млрд тенге. Финансирование программы «Баспана Хит» государством уже завершено, бюджет программы «7-20-25» (1 трлн тенге) еще до конца не освоен. Сворачивание этих программ может отрицательно отразиться на финансовом результате БЦК. В этих обстоятельствах кредитный портфель Альфы мог бы компенсировать БЦК выпадающие доходы.