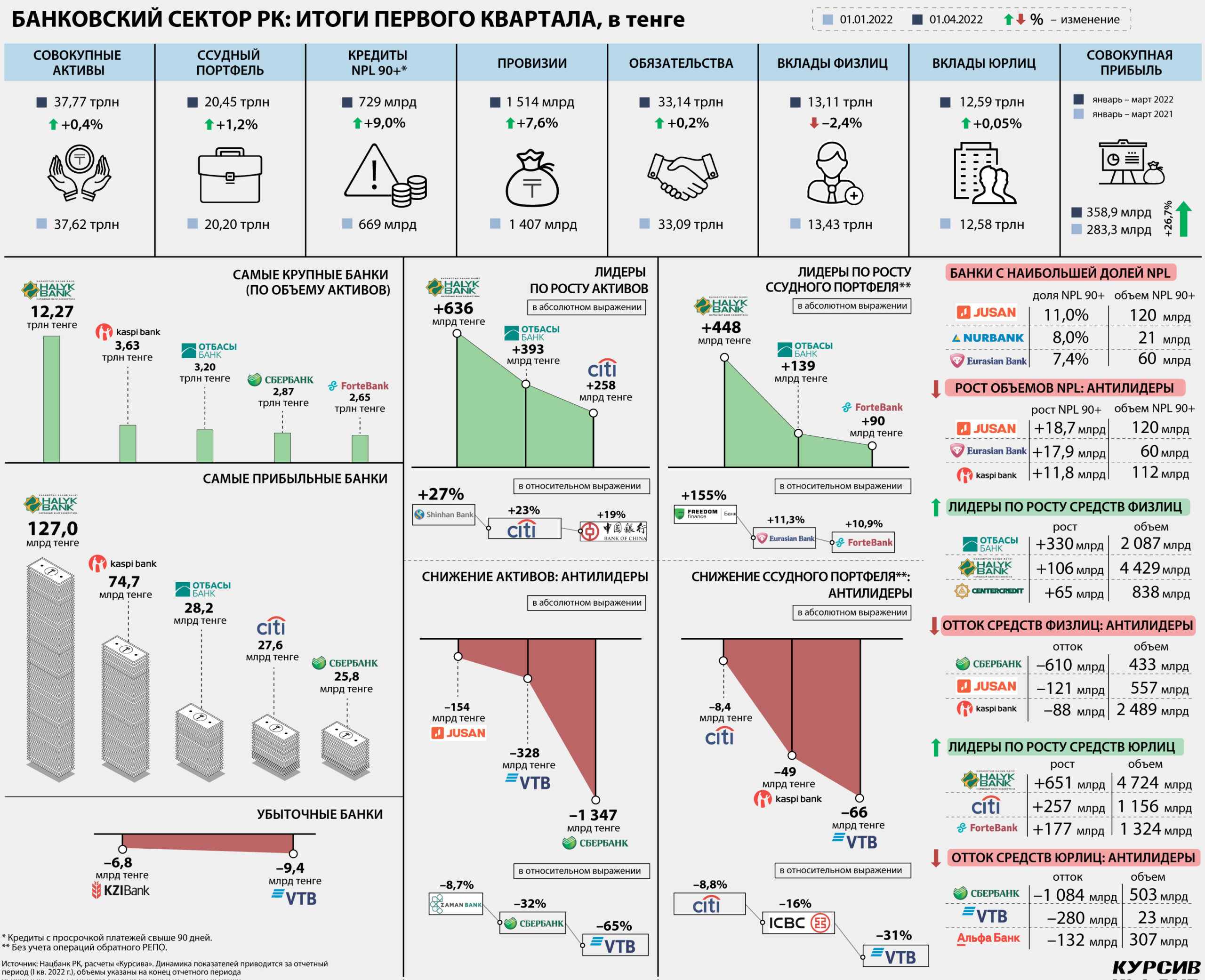

Несмотря на скромный рост кредитования, отечественный банковский сектор продолжает успешно штамповать прибыль. В I квартале БВУ совокупно заработали 359 млрд тенге, что на 27% лучше прошлогоднего результата и по темпам вдвое выше годовой инфляции. Вне этого тренда по понятным причинам оказались дочерние Сбербанк и ВТБ.

Вот Такая Беда

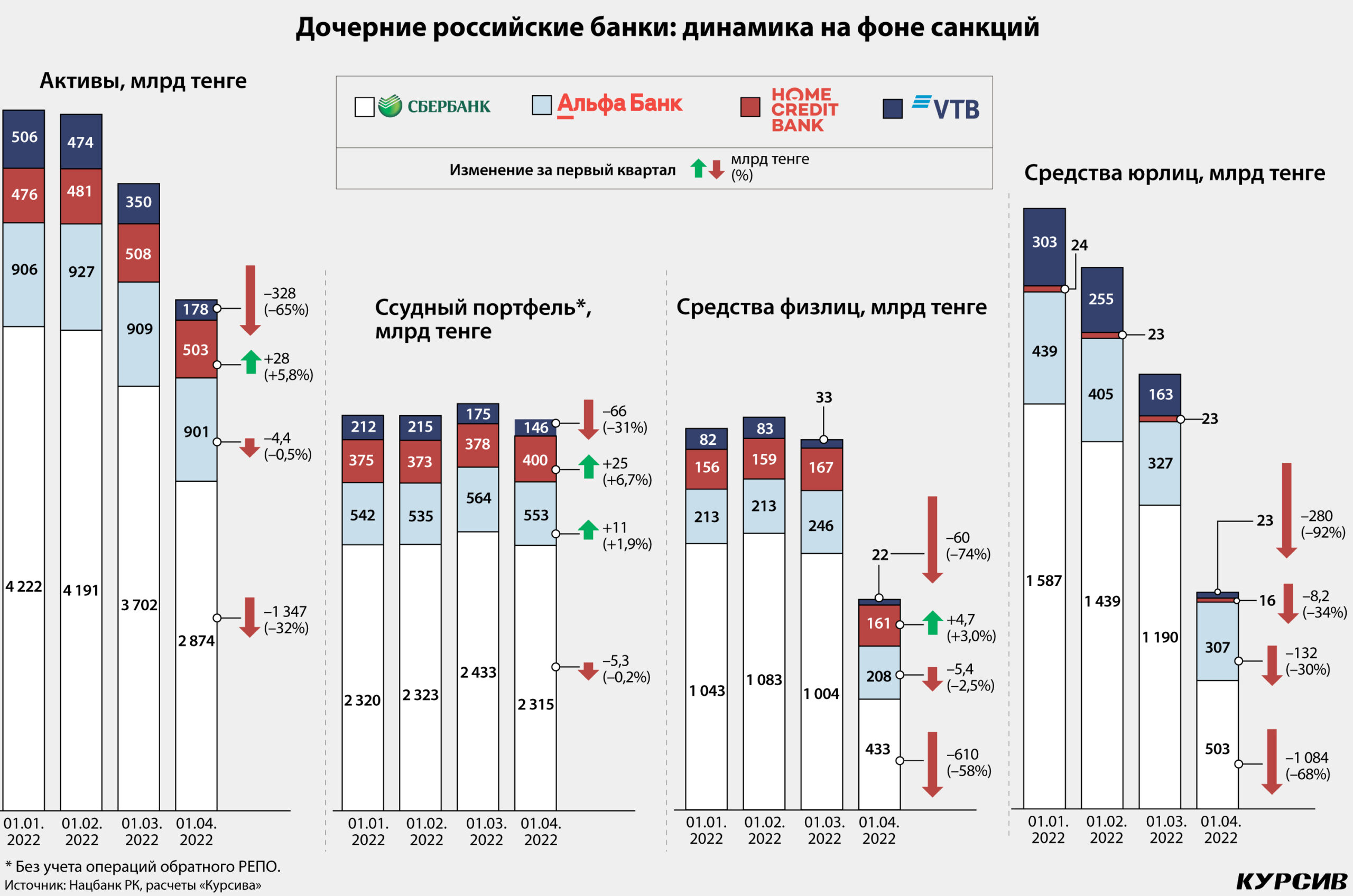

ВТБ, который по итогам первых двух месяцев демонстрировал прибыль в размере 2,6 млрд тенге (данные Нацбанка), спустя еще месяц ушел в убыток на 9,4 млрд тенге по итогам квартала. Клиентских средств в банке почти не осталось: их объем рухнул с 385 млрд тенге на начало года до 45 млрд на 1 апреля (см. инфографику). Банку нужно отдать должное: он (как и Сбер) изыскал ресурсы для выполнения обязательств перед вкладчиками.

Активы ВТБ сократились за квартал на 65% (с 506 млрд до 178 млрд тенге). По итогам марта банк опустился на 18-е место в секторе по объему активов. На отчетную дату меньше по размерам были только турецкий КЗИ (141 млрд), корейский Шинхан (101 млрд) и совсем крохотные исламские Al Hilal (59 млрд) и Заман (24 млрд).

Ссудник ВТБ просел не так сильно: с 212 млрд тенге на 1 января до 146 млрд на 1 апреля (-31%), в результате доля кредитных остатков в активах подскочила до 82 с 42% в начале года. Почти все свои высоколиквидные активы банк израсходовал. Согласно отчетности банка, за I квартал объем наличных денег в ВТБ снизился на 236 млрд тенге (до 24 млрд), также банк распродал все ценные бумаги на сумму 26,6 млрд тенге.

В марте стало известно, что ВТБ продал Евразийскому банку портфель автокредитов, но объем сделки стороны не раскрыли. В целом ссудник ВТБ в марте сократился на 28 млрд тенге, а у Евразийского – увеличился на 47 млрд. Благодаря мартовской прибавке Евразийский выбился в лидеры по темпам роста кредитования среди 13 участников AQR (+11,3% за квартал).

В структуре обязательств ВТБ (они составляли 153 млрд тенге на 1 апреля) основную долю занимает задолженность перед банками и прочими финансовыми организациями, которая выросла за квартал с 33 млрд до 63 млрд тенге. Скорее всего, этот рост произошел за счет привлечения займа от материнской структуры (казахстанский ВТБ анонсировал такую поддержку, но не называл сумму).

Значительный вес в обязательствах ВТБ занимают также средства клиентов (49 млрд тенге на 1 апреля) и выпущенные облигации (28 млрд тенге).

Штурм кассы

В Сбере остатки денег на клиентских счетах сократились за квартал на 1,7 трлн тенге (с 2,63 трлн до 0,94 трлн), или на 64%. Наибольшие оттоки здесь пришлись на март (-1,26 трлн тенге за месяц). В результате расчетов с вкладчиками активы Сбера с начала года уменьшились на 32% (с 4,2 трлн до 2,9 трлн тенге). В структуре активов (по данным квартальной отчетности банка) наличные деньги и их эквиваленты, включая средства в других банках, снизились за три месяца на 1,14 трлн тенге (с 1,4 трлн до 0,3 трлн), ценные бумаги – на 375 млрд тенге (с 540 млрд до 165 млрд).

Обязательства Сбера уменьшились за квартал на 1,4 трлн тенге (с 3,84 трлн до 2,48 трлн), или на 35,5%. На фоне снижения долговой нагрузки перед вкладчиками резко возросла задолженность Сбера перед другими кредитными учреждениями (с 0,7 трлн тенге на 1 января до 1,1 трлн на 1 апреля, или на 366 млрд). Почти наверняка этот рост связан с получением займа от российского Сбера. В конце февраля казахстанская «дочка» сообщала, что материнский банк открыл для нее резервную линию и «окажет всю необходимую поддержку, если таковая потребуется». Как и в случае с ВТБ, объемы полученной поддержки не раскрывались. На 1 апреля в Сбере оставались лежать вклады физлиц и юрлиц на сумму 433 млрд и 503 млрд тенге соответственно.

Кредитный бизнес Сбера в I квартале просесть еще не успел, сделки с Халыком по продаже части розничного и корпоративного портфелей в объеме 440 млрд тенге состоялись в середине апреля. За квартал ссудник Сбера (без учета обратного РЕПО) сократился лишь на 5 млрд тенге (до 2315 млрд), хотя в отдельно взятом марте снижение составило 118 млрд тенге. Доля ссудника в активах Сбера взлетела с 55% на начало года до 80,5% на 1 апреля.

По итогам трех месяцев Сбер заработал 25,8 млрд тенге чистой прибыли и опустился по этому показателю с третьего на пятое место в секторе (его обошли Отбасы и Сити). Своему прошлогоднему результату Сбер проиграл 4,8 млрд тенге. Как узнало на днях российское издание Frank Media, банк выставлен на продажу и его новым владельцем может стать холдинг «Байтерек». А глава АРРФР Мадина Абылкасымова на днях, отвечая на вопросы журналистов, сообщила, что поиск новых инвесторов ведется и для дочернего ВТБ.

Невыживший

Из 22 работающих в стране БВУ только четыре заработали в I квартале меньше, чем год назад. Помимо уже упомянутых Сбера и ВТБ в этот квартет вошли турецкий КЗИ и Заман.

Дочерняя Альфа в марте еще не находилась под жесткими санкциями и нарастила квартальную прибыль на 2,9 млрд тенге в годовом выражении (с 7,4 млрд до 10,3 млрд). В апреле банк не справился с оттоками, ограничил платежи, после чего был в срочном порядке продан. Покупателем выступил БЦК, сумма сделки не разглашалась. Альфа будет переименована в ECO BANK и впоследствии присоединена к банку-покупателю (соответствующий пункт добавлен в повестку собрания акционеров БЦК, которое назначено на 20 мая). В конце апреля Альфа сообщила, что продаст БЦК портфель кредитов на сумму 220 млрд тенге, что эквивалентно 50% от стоимости активов банка. Это означает, что за апрель активы Альфы сократились с 901 млрд до 440 млрд тенге, или на 51%, что сопоставимо с мартовской динамикой Сбера и ВТБ.

Бюджет нормальный

В целом активы сектора с начала года увеличились на 0,4% (до 37,8 трлн тенге), но в марте показатель снизился на 1,13% к предыдущему месяцу. Также в марте произошло снижение клиентских средств физлиц (-4,8% за месяц) и юрлиц (-2%). Частично это объясняется курсовой переоценкой: тенге в этом месяце укрепился на 5,8% и долларовые вклады «подешевели». Но более важным фактором стали прямые оттоки денег из системы. Например, розничные средства в банках сократились за квартал на 2,4% (с 13,4 трлн до 13,1 трлн тенге).

Совокупный ссудник сектора по итогам квартала вырос на 1,2% (до 20,45 трлн), в том числе на 0,74% за март. Из участников AQR быстрее конкурентов росли Евразийский (+11,3% с начала года), Forte (+10,9%), Халык (+7,4%) и Хоум Кредит (+6,7%). Три участника AQR (не считая Сбер и ВТБ) показали отрицательную динамику: Kaspi (–1,9% с начала года), Нурбанк (–0,5%) и Алтын (–0,2%).

На фоне невысоких темпов роста кредитования прибыль сектора растет намного быстрее. По сравнению с I кварталом прошлого года она увеличилась на 26,7% и достигла 359 млрд тенге. Продолжает отрываться от конкурентов Халык, который по итогам квартала улучшил свой прошлогодний результат на 43 млрд тенге (до 127 млрд), а в апреле усилился здоровым портфелем Сбера. Вторым по прибыльности (75 млрд тенге) уверенно идет Kaspi, но он прибавляет заметно медленнее Халыка (+11,3 млрд).

Высокого прироста прибыли добились узкоспециализированные Сити (+16,3 млрд тенге) и Отбасы (+15,4 млрд), что позволило им опередить Сбер в ренкинге самых результативных банков. Но самый удивительный результат показал Jusan. За два месяца текущего года этот банк заработал лишь 1,8 млрд тенге, но по итогам трех месяцев его прибыль подскочила до 17,8 млрд. Для сравнения: за весь прошлый год прибыль Jusan составила 25,3 млрд тенге.

Так совпало, что в этом банке, бенефициарным собственником которого является Назарбаев Фонд, после январских беспорядков произошли серьезные кадровые изменения. 14 марта правление банка возглавил Нурдаулет Айдосов, после того как его предшественник Айбек Кайып попросил акционеров «перевести его на другую позицию, требующую меньшего вовлечения». А 29 апреля из СД банка был исключен Ербол Орынбаев, который до середины 2015 года был высокопоставленным чиновником и с должности помощника президента РК «ушел в частный сектор», а именно в компанию ZIM Capital, ныне известную как First Heartland Securities (прямой акционер Jusan Bank). По расчетам «Курсива», в 2020 году средняя зарплата топов Jusan составляла 129 млн тенге, или около $312 тыс. в месяц.