Этой весной рекордное значение за последние 14 лет показали фьючерсы на основные позиции продовольственного рынка. Бурный рост обеспечила война между Россией и Украиной, ведь обе страны играют ведущую роль в поставках на мировые рынки сельхозсырья и удобрений. Однако с началом лета цены медленно идут вниз, а прибыль ETF сельскохозяйственных компаний стала снижаться еще раньше, с середины апреля. Означает ли это, что вкладывать в продовольственный сектор уже поздно?

Больше хлеба, меньше зрелищ

С началом военных действий в Украине фьючерсы на пшеницу на Чикагской товарной бирже показали стремительный рост с $8 за бушель (1 бушель = 27 кг) до $12,75 в мае. В целом за год рост составил 60% – максимальная за последние 14 лет доходность для продовольственного сектора и абсолютный рекорд по стоимости пшеницы. Также за год на 56% выросли фьючерсы на пальмовое масло, 40% прибавило молоко, 46% – кофе, 27% – рис, следует из данных системы Trading Economics.

По уровню доходности фьючерсам на продовольствие, конечно, далеко до газа (203% годовых в США и 211% в Европе), угля (239%) и абсолютного рекордсмена – лития (+426% за год). Однако для продовольственного рынка рост на десятки процентов за несколько месяцев – это нонсенс.

В Европе на бирже Euronext цена пшеницы также побила абсолютный рекорд в 438,25 евро за тонну. К этому уровню фьючерсы подбирались только в 2008 году, но такими темпами они никогда не дорожали. На фоне весеннего ажиотажа в России НТБ запустила специальный биржевой индекс пшеницы на условиях поставки (CPT – Новороссийск), а в июле-августе появится фьючерс на российское зерно.

В целом американский индекс сельскохозяйственных товаров S&P GSCI в январе – мае 2022 года показал рост на 65,5%. Для сравнения: S&P 500 за этот же период упал на 14,5%, а Nasdaq Composite потерял 24%. «Меньше зрелищ, больше хлеба», – такими заголовками СМИ обыгрывали падение технологического сектора США. Но сохранится ли тренд на рост стоимости продовольствия?

Геополитический мандраж

Продовольствие стабильно дешевело в 2012–2020 годах, рост цен начался в пандемию, а война в Украине ускорила это ралли. На две воюющие страны вместе приходится около 14% мирового производства пшеницы и 29% от общего ее экспорта, подсчитала консалтинговая компания Gro Intelligence.

В первые месяцы военных действий страна оказалась фактически изолирована, поэтому логистические цепочки были разорваны. Россия также входит в топ-5 крупнейших экспортеров продовольствия, однако заместить выпадающие поставки она не может по ряду причин.

Во-первых, речь идет о слишком большом объеме зерна – Киев оценил замороженные поставки в 20 млн т (совокупный экспорт пшеницы из Украины в последние 5 лет находился в диапазоне 16–20 млн т). Во-вторых, при постоянно расширяющихся санкциях никто не может гарантировать рынку, что Запад не блокирует вслед за нефтью экспорт российского зерна, масла и другого продовольствия. В-третьих, даже без официальных ограничений США и союзных стран потенциальных покупателей отпугивают проблемы с механизмами оплаты и транспортировкой.

Многие трейдеры до сих пор опасаются, что сам факт сотрудничества с Россией приведет к ограничениям их работы. Также сохраняется так называемый санкционный флешмоб, когда компании прекращают или ограничивают работу с РФ в знак поддержки Украины.

Третьим ключевым фактором стали меры по защите внутренних рынков – квоты на экспорт зерна введены в России, Индии и Казахстане. На эти три страны приходится 19% глобального экспорта пшеницы в 2021 году. По данным итальянской ассоциации Coldiretti, в целом 20 стран прекратили или заметно ограничили поставки масел и зерновых на внешние рынки. Большинство ограничений будет пересмотрено с наступлением нового сельскохозяйственного года (он начинается с 1 июля).

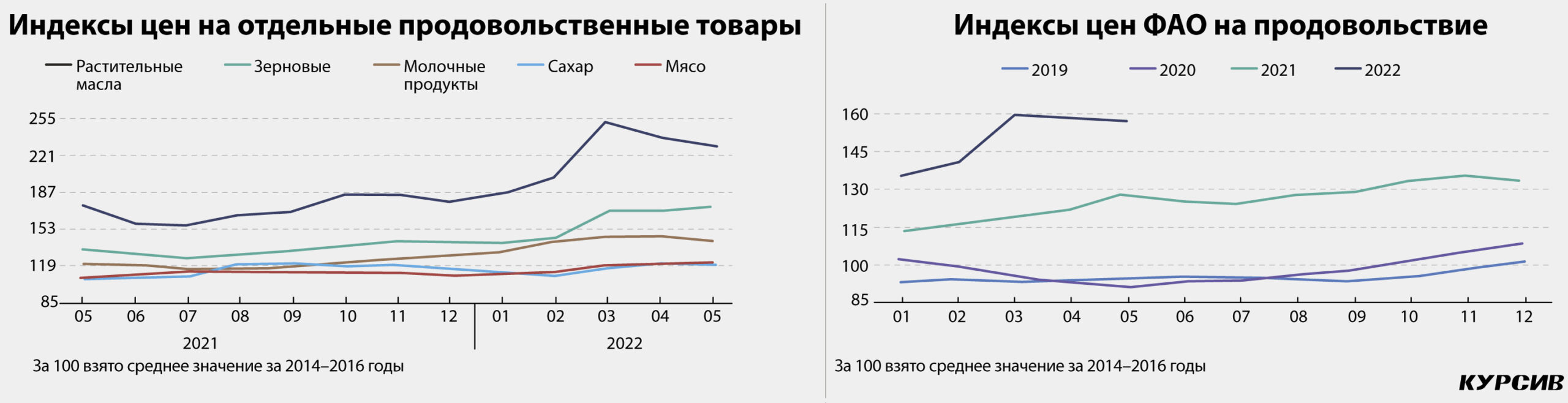

Между тем с середины мая фьючерсы на пшеницу и основные виды растительных масел медленно снижаются. Падение уже составило 10% – цены вернулись к апрельским значениям. По версии FAO, такая динамика связана с ростом запасов и вялым спросом со стороны импортеров.

По прогнозам Российского зернового союза, экспорт зерна из РФ в следующем сельскохозяйственном году снизится до 37 млн т (в текущем периоде экспорт составит 43–44 млн т), по Украине прогнозы составляют широкий диапазон – от 10 до 20 млн т. Много это или мало?

Аналитики FAO в своем июньском отчете пишут о первом за четыре года сокращении (правда, незначительном – на 16 млн т) мирового производства зерновых культур в 2022/2023 сельскохозяйственном году до 2784 млн т. Из них на продовольственную пшеницу, как ожидается, придется 771 млн т в новом году против 777 млн т по итогам уходящего сельскохозяйственного года.

Казалось бы, выпадающие объемы поставок из Украины составляют менее 1% и не могут существенно отразиться на рынке, тем более в мире есть постоянный запас около 850 млн т зерновых. Однако следует учитывать комплекс факторов: рост стоимости удобрений в два-три раза (а на Украину и Россию в 2021 году приходилось до 30% мировой торговли азотными удобрениями), удорожание нефти и общие спекулятивные настроения на рынке.

Пока в мире не снизится геополитическое напряжение, продовольствие будет в числе основных стратегических товаров наряду с энергоносителями, даже если реального дефицита не наблюдается.

«Существующие запасы смогут покрыть разрывы предложения, однако проблема в том, что страны намерены сохранять свои резервы, – отмечает аналитик по товарным рынкам «Открытие Инвестиции» Оксана Лукичева. – Запасы в странах-экспортерах по итогам сезона 2022/2023 снизятся на 12%, что усиливает напряженность на рынке».

Рискованная покупка

Глобальные кризисы и дефицит часто приводят к повышенному спросу на акции профильных компаний, как это было в пандемию с бумагами производителей вакцин. Так, акции фармкомпании Modernа за первый год пандемии выросли на 800%. Какие компании могут выиграть от ожиданий продовольственного кризиса и чьи акции стоит покупать?

Прежде всего это производители удобрений, химикатов для АПК и семян, говорится в недавнем обзоре Morgan Stanley. Причем инвестиции в ретейл не самая хорошая идея, предупреждают аналитики. Как показали отчеты американских гигантов Target и Walmart за I квартал, даже в США потребители резко сократили свои траты, отказываясь от покупки дорогих товаров, «пытаясь просто выжить».

Вложения в бумаги российских компаний из-за угрозы санкций являются высокорискованными, хотя эти активы сейчас чрезвычайно дешевы. Вкладывать в них можно только с расчетом на долгую перспективу.

А вот инвестиции в профильные ETF не показывают такой впечатляющей доходности, как фьючерсы на отдельные товары. Например, First Trust Indxx Global Agriculture ETF с начала войны прибавил всего 10%. Пик доходности в этом фонде пришелся на середину апреля (+20% с февраля), после чего началось резкое снижение. Крупнейший фонд VanEck Vectors Agribusiness с января до середины апреля сначала вырос на 15%, после чего также упал на 10%. Схожая динамика у Invesco DB Agriculture Fund и ряда других ETF на сельскохозяйственные компании.

Инвестиции в отдельные компании агросектора гораздо прибыльнее. Например, акции производителя Nutrien удобрений и средств защиты растений с января выросли на 30%, американский агрогигант Archer-Daniels-Midland Company прибавил 40%, однако с середины апреля их бумаги также потеряли 10–15%.

Не обошлось без влияния фундаментального фактора: с апреля Индекс продовольственных цен FAO пошел вниз. В мае его значение составило 157,4 пункта, что на 0,9 пункта (0,6 %) ниже показателя апреля. Этот показатель на 29,2 пункта (22,8%) выше, чем в соответствующий период прошлого года, однако рынок стал играть на понижение акций вслед за снижением стоимости продовольствия. Рост стоимости фьючерсов на пшеницу в начале июня считался лишь кратковременной реакцией рынка на негативный отчет Минсельхоза США. В ближайшей перспективе цены на основные продовольственные товары, скорее всего, останутся высокими, но вряд ли сильно превысят текущий уровень.

«Продовольственные» ETF наполнились деньгами к тому моменту, когда продовольственные цены, как кажется, достигли потолка. В долгосрочной перспективе они все же остаются интересными. Эксперты индустрии ждут роста цен на продовольствие как минимум до 2024 года на фоне ускорения инфляции, ковидных ограничений и климатических изменений, а также удорожания топлива и удобрений. Однако это уже будут более скромные темпы, считают в российской компании «Совэкон».