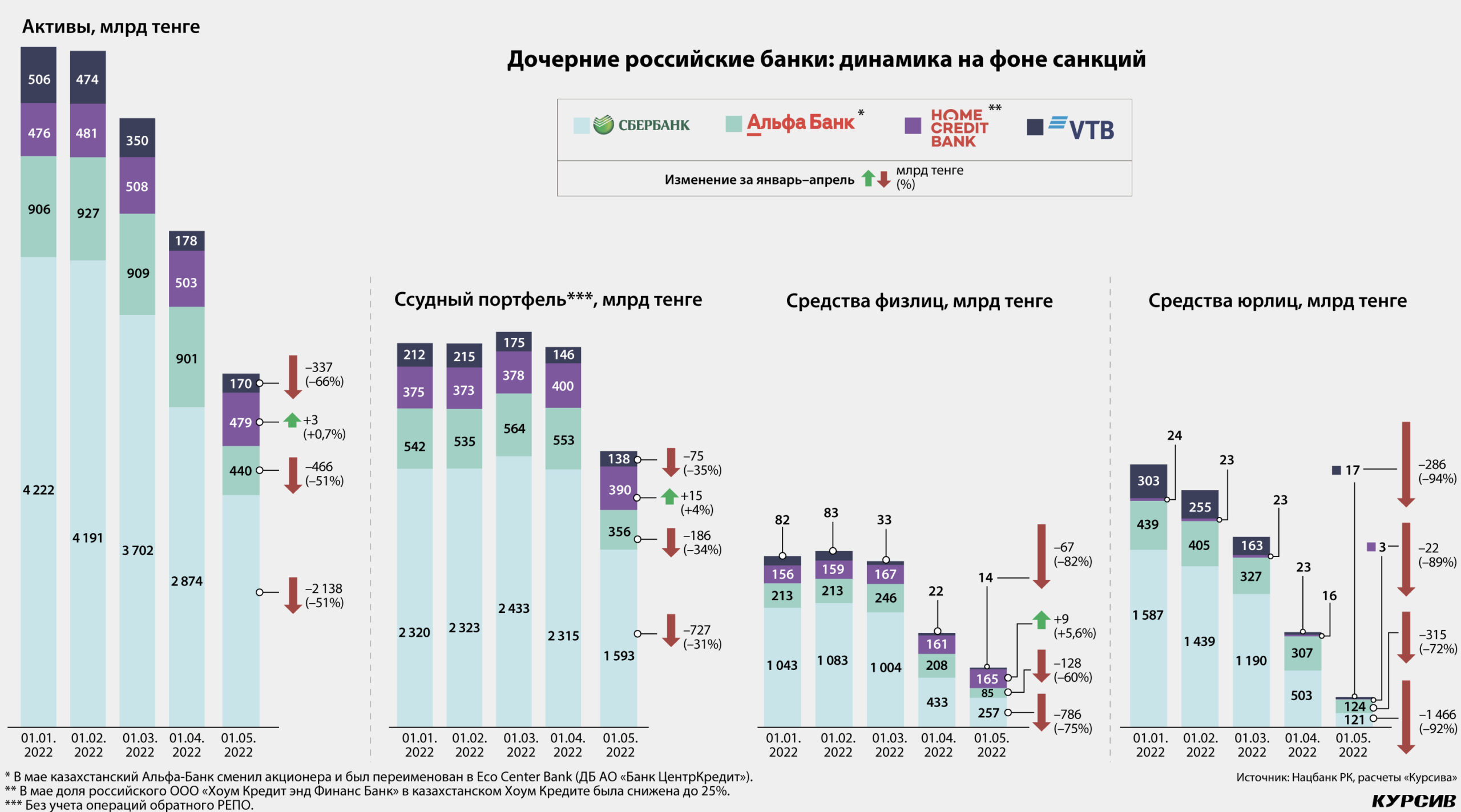

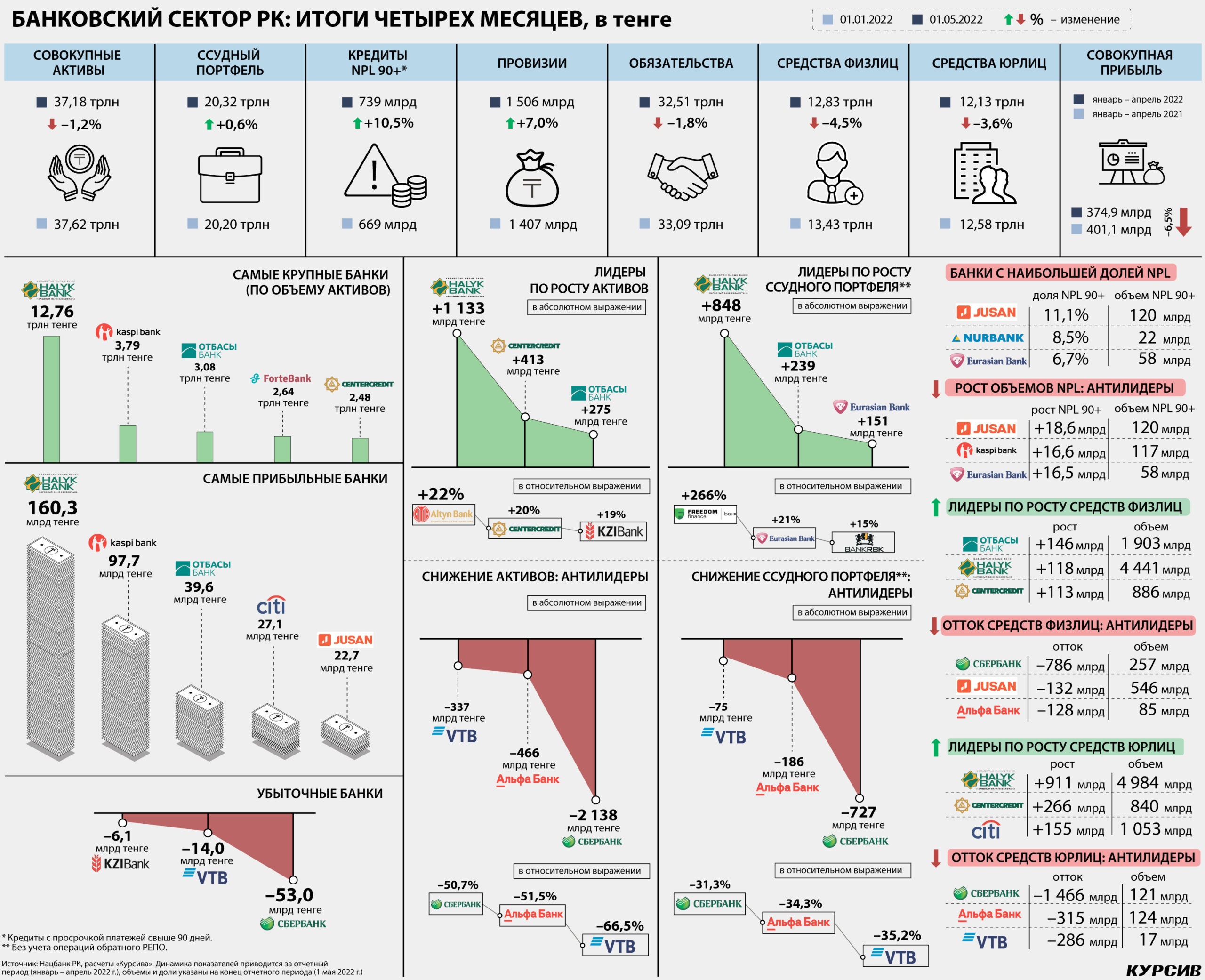

По итогам четырех месяцев 2022 года, в результате просадки российских «дочек», активы банковского сектора РК сократились на 1,2%, или на 450 млрд тенге, а обязательства – на 1,8%, или на 575 млрд тенге. Главными выгодоприобретателями от передела рынка стали Халык и БЦК, которые намного больше конкурентов приросли как в активах, так и в клиентских средствах.

Наибольшее снижение активов в апреле произошло в Сбере (–790 млрд тенге за месяц), в том числе его ссудный портфель без учета обратного РЕПО снизился на 720 млрд тенге (здесь и далее – данные Нацбанка, если не указано иное). С начала года активы Сбера упали на 50,7%, или на 2,14 трлн тенге (с 4,2 трлн до 2,1 трлн). На 1 мая банк опустился на седьмое место в секторе по размеру активов, хотя начинал год на второй позиции в списке крупнейших БВУ.

Отработав три месяца с прибылью, в апреле Сбер допустил убыток на сумму 79 млрд тенге. За период с начала года убыток Сбера составил 53 млрд. В прошлом году банк заработал 130 млрд тенге чистой прибыли, показав третий результат в секторе после Халыка и Kaspi. 30 мая на годовом собрании акционеров всю эту сумму было решено направить на дивиденды материнскому Сберу.

В начале мая на рынок просочился инсайд, что дочерний Сбер выставлен на продажу и главным претендентом на его покупку якобы является госхолдинг «Байтерек». Позднее, 11 мая, глава АРРФР Мадина Абылкасымова, общаясь с журналистами в кулуарах парламента, сообщила, что Сбер ищет новых инвесторов для смены собственника. 19 мая на международном саммите в Казани старший вице-президент российского Сбера Тимур Козинцев (руководит блоком Sberbank International и возглавляет совет директоров казахстанского Сбера) подтвердил, что установленный Минфином США в отношении контрагентов срок для сворачивания операций с иностранными «дочками» Сбера позволяет российскому банку до 12 июля «вести контролируемую работу по выходу с рынков». По словам Козинцева, Сбербанк России «наблюдает повышенный спрос» к казахстанской «дочке» со стороны частных и государственных структур РК, а также инвесторов из РФ, Турции и с Ближнего Востока.

Быстро найти покупателя для Сбера, готового заплатить более-менее приемлемую цену, гораздо сложнее, чем в случае с Альфой и Хоум Кредитом. Несмотря на продажу части кредитов и бегство вкладчиков, Сбер остается очень крупным игроком на казахстанском рынке. По размеру ссудника (1,6 трлн тенге на 1 мая) он занимает третье место среди универсальных банков страны (после Халыка и Kaspi). В Сбере осталось 378 млрд тенге клиентских средств – больше, чем в Нурбанке (299 млрд) и Хоум Кредите (168 млрд). Продажа дочернего Сбера содержит еще и политический подтекст, поскольку конечный контроль над ним принадлежит правительству РФ.

Тем временем сам казахстанский Сбер избавляется от «лишних» топ-менеджеров. 30 мая банк уволил четырех членов СД, сократив состав совета директоров до шести человек. А в апреле банк расстался с двумя членами правления, после чего в исполнительном органе осталось четыре ключевых управленца. На днях Сбер сообщил о созыве внеочередного собрания акционеров, которое состоится 7 июля и рассмотрит единственный вопрос – «о внесении изменений в условия крупной сделки, в совершении которой имеется заинтересованность».

Недолгое эхо

В Альфа-Банке активы в апреле уменьшились на 462 млрд тенге, а с начала года показатель снизился на 466 млрд (с 906 млрд до 440 млрд тенге), или на 51,5%. Таким образом, по темпам сжатия бизнеса Альфа даже превзошла Сбербанк, хотя под самые жесткие санкции она попала на месяц с хвостиком позже (Альфа – в начале апреля, Сбер и ВТБ – в конце февраля). Ссудник Альфы за апрель просел на 197 млрд тенге. Прибыль банка за четыре месяца составила 9,8 млрд тенге, слегка уменьшившись относительно результата за I квартал (10,3 млрд).

В начале мая Банк ЦентрКредит сообщил, что закрыл сделку по приобретению Альфы. Новые владельцы оперативно провели ребрендинг и переименовали Альфу в Eco Center Bank. Но и под этим названием банк просуществует недолго, поскольку будет полностью присоединен к БЦК.

Все сначала

В дочернем ВТБ темпы сокращения бизнеса в апреле резко замедлились: активы уменьшились лишь на 9 млрд тенге, на столько же снизился ссудник. В этом банке основная просадка пришлась на февраль и март. В целом с начала года активы ВТБ упали на 337 млрд тенге (с 506 млрд до 170 млрд), или на 66,5%. Убыток банка по итогам четырех месяцев составил 14 млрд тенге.

По состоянию на 1 мая ВТБ нарушил ряд пруденциальных нормативов. В частности, коэффициент достаточности капитала k1-2 на указанную дату составил 5,5% при регуляторном минимуме 6,5% (без учета консервационного буфера), коэффициент k2 – 6,9% вместо минимальных 8%. На днях банк сообщил, что материнская организация решит эту проблему и докапитализирует казахстанскую «дочку». «Акционер выражает доверие и оказывает нам полную поддержку. Мы четко видим новый путь развития ВТБ в Казахстане и заняты трансформацией бизнес-модели», – отметил председатель правления дочернего ВТБ Дмитрий Забелло. Это заявление дезавуирует предыдущую информацию из разных источников о том, что банк якобы будет продан.

Как следует из квартальной отчетности ВТБ, банк полностью рассчитался со сторонними институциональными кредиторами, включая квазигосов. По состоянию на 1 апреля ВТБ погасил займы, полученные от БРК (на сумму 4,9 млрд тенге), Аграрной кредитной корпорации (4,7 млрд), фонда «Даму» (3,6 млрд), а также вернул долларовые вклады местному Сберу (4,3 млрд тенге в эквиваленте) и Евразийскому банку (6,5 млрд). Возможно, расчет с Евразийским был частично произведен путем передачи последнему портфеля автокредитов, выданных по госпрограмме. Кроме того, ВТБ вернул Банку развития Казахстана 7,9 млрд тенге, которые лежали на текущем счете. Вкладчики забрали из ВТБ с начала года 353 млрд тенге, и на 1 мая в банке оставалось только 32 млрд тенге клиентских средств.

В целом обязательства ВТБ за четыре месяца сократились на 324 млрд тенге (с 473 млрд до 149 млрд). Доля клиентских средств в долговой нагрузке банка упала с 81,4% на 1 января до 21,3% на 1 мая. Около 19% в обязательствах занимают выпущенные банком облигации текущей стоимостью 28 млрд тенге. Главным же кредитором ВТБ в настоящий момент выступает материнский банк, который после введения санкций поддержал «дочку» депозитом в размере 10 млрд рублей (58 млрд тенге в эквиваленте), еще 5 млрд тенге держит на корсчете, а ранее выдал рублевый субординированный заем на сумму 9 млрд тенге. Итого на долю акционера в обязательствах ВТБ приходится около 48%. Докапитализация банка позволит ему справиться с рыночными долгами, но на чем он собирается зарабатывать в рамках «нового пути развития», пока остается загадкой.

Слепой рикошет

Из четырех российских «дочек» (на 1 мая их было ровно столько) санкции не ударили (почти) только по Хоум Кредиту. За отчетный период он нарастил активы (+3,5 млрд тенге), ссудник (+15 млрд) и розничные средства (+9 млрд). А вот корпоративных вкладчиков этот банк потерял. В апреле юрлица забрали из банка 13,5 млрд тенге на нетто-основе, а с начала года – 21,8 млрд. На 1 мая остатки на счетах бизнес-клиентов в Хоум Кредите упали до жалких 2,7 млрд тенге.

Оттоки вызваны временным отсутствием у банка международных рейтингов, пояснили «Курсиву» в пресс-службе Хоум Кредита. В марте агентства Fitch, Moody’s и S&P прекратили сотрудничество с российскими эмитентами и отозвали их рейтинги, включая дочерние компании.

«Для корпоративных депозиторов наличие кредитных рейтингов у банка является обязательным условием хранения средств. Это является причиной снижения объема корпоративных депозитов», – отметили в Хоум Кредите.

Впрочем, для розничной бизнес-модели этого банка деньги, привлеченные от клиентов-юрлиц, никогда не были критически важными с точки зрения фондирования. На начало года удельный вес средств юрлиц в обязательствах Хоум Кредита составлял лишь 6,8%, тогда как розничных вкладов – 43,2%. Кроме того, в настоящий момент доля «токсичного» (в связи с его резидентством) российского акционера в казахстанском Хоум Кредите снизилась до 25%: остальной пакет был выкуплен инвесторами из Чехии. Владельцы банка планируют свести российскую долю участия к нулю. Сам банк «ведет работу с агентствами по восстановлению кредитных рейтингов», рассказали в пресс-службе.

Cui prodest

В целом активы банковского сектора в апреле сократились на 1,6%, или на 595 млрд тенге. Отрицательную динамику в этом месяце демонстрировали не только четыре российские «дочки», но и Jusan (–49 млрд), Forte (–11 млрд), Bank RBK (–11 млрд). Наоборот, заметно прирасти в размерах в апреле удалось трем игрокам. Лучшую динамику показал Халык (+497 млрд тенге), также в число лидеров вошли БЦК (+199 млрд) и Kaspi (+162 млрд).

С начала года совокупные активы БВУ уменьшились на 1,2%, или на 447 млрд тенге. Из участников AQR, помимо Сбера, Альфы и ВТБ, снижение показателя допустили также Jusan (–203 млрд тенге за четыре месяца) и Нурбанк (–29 млрд). Можно предположить, что в эти два фининститута клиенты подсанкционных банков если и переходили, то отнюдь не массово.

Наибольший рост активов с начала года произошел в Халыке (+1,13 трлн тенге). В относительном выражении показатель вырос на 9,7%, для банка столь крупного размера это очень высокий темп, вряд ли достижимый в условиях стабильного рынка. Также Халык с огромным преимуществом лидирует по приросту ссудного портфеля (+848 млрд тенге за четыре месяца) и средств юрлиц (+911 млрд). По наращиванию розничных вкладов у Халыка хотя и нет явного превосходства, но среди универсальных банков его динамика все равно лучшая (+118 млрд тенге). В апреле Халык прирос качественными кредитами на сумму 440 млрд тенге (основной долг), купленными у Сбера. За сколько был продан этот портфель, участники сделки не сообщали.

Второе место по наращиванию активов принадлежит БЦК (+413 млрд тенге с начала года). Скорее всего, часть бизнеса Альфы мигрировала сюда еще в апреле, до формального завершения сделки. Также БЦК занял второе место после Халыка по приросту корпоративных вкладов (+266 млрд тенге) и средств физлиц (+113 млрд). Для сравнения: в Альфе (где с 7 апреля были введены ограничения на снятие денег, платежи и переводы) оттоки корпоративных и розничных вкладов с начала года составили 315 млрд и 128 млрд тенге соответственно. По приросту кредитного портфеля БЦК занял третье место среди универсальных банков (+120 млрд тенге с начала года без учета обратного РЕПО), уступив не только Халыку, но и Евразийскому (+151 млрд). При этом в апреле ссудник БЦК увеличился на 76 млрд тенге, тогда как портфель Альфы просел гораздо сильнее (–197 млрд тенге за месяц). Возможно, часть кредитов Альфы оказалась за периметром сделки с БЦК и была продана другим игрокам. Например, в апреле высокий для себя прирост ссудника продемонстрировали Bank RBK (+83 млрд тенге) и Евразийский (+70 млрд).

Успешные и не очень

Прибыль сектора по итогам четырех месяцев составила 375 млрд тенге, снизившись на 6,5% по сравнению с прошлым годом (401 млрд). Причина не только в текущей убыточности двух российских игроков (Сбера и ВТБ), но и в том, что год назад на рынке еще присутствовал АТФБанк (позднее присоединенный к Jusan), чей вклад в совокупную прибыль составлял 53 млрд тенге (на 1 мая 2021 года это был третий результат после Халыка и Kaspi).

Из универсальных банков самыми прибыльными продолжают оставаться Халык (заработал 160 млрд тенге с начала года) и Kaspi (98 млрд). За ними следуют Jusan (22,7 млрд) и Forte (20,4 млрд). Свыше 10 млрд смогли заработать Евразийский (17 млрд), БЦК (16,4 млрд) и Хоум Кредит (10 млрд). Недотянули до этой планки Альфа (9,8 млрд), Bank RBK (6,8 млрд) и Алтын (6,8 млрд). Меньше всех среди участников AQR (без учета Сбера и ВТБ) заработал Нурбанк (1,1 млрд).

По сравнению с прошлым годом наибольшего прироста прибыли среди участников AQR добился Халык (+37 млрд тенге). Jusan улучшил прошлогодний финансовый результат на 20 млрд тенге. Более 10 млрд тенге к прибыли прошлого года добавили БЦК (+14 млрд), Евразийский (+13 млрд) и Kaspi (+12 млрд). Незначительно выиграли у самих себя прошлогоднего образца Bank RBK (+2,8 млрд), Алтын (+1,7 млрд), Хоум Кредит (+1,6 млрд) и Нурбанк (+0,4 млрд). У Forte прибыль практически не растет (+0,1 млрд тенге).