Для отечественной банковской системы май выдался, пожалуй, самым спокойным месяцем этого года с точки зрения реализации внутренних и внешних рисков. Номинальное снижение клиентских средств в этом месяце можно объяснить временным укреплением тенге. Зато кредитование показало самый высокий рост с начала года. «Курсив» изучил, насколько изменилась расстановка сил в секторе за последний отчетный месяц.

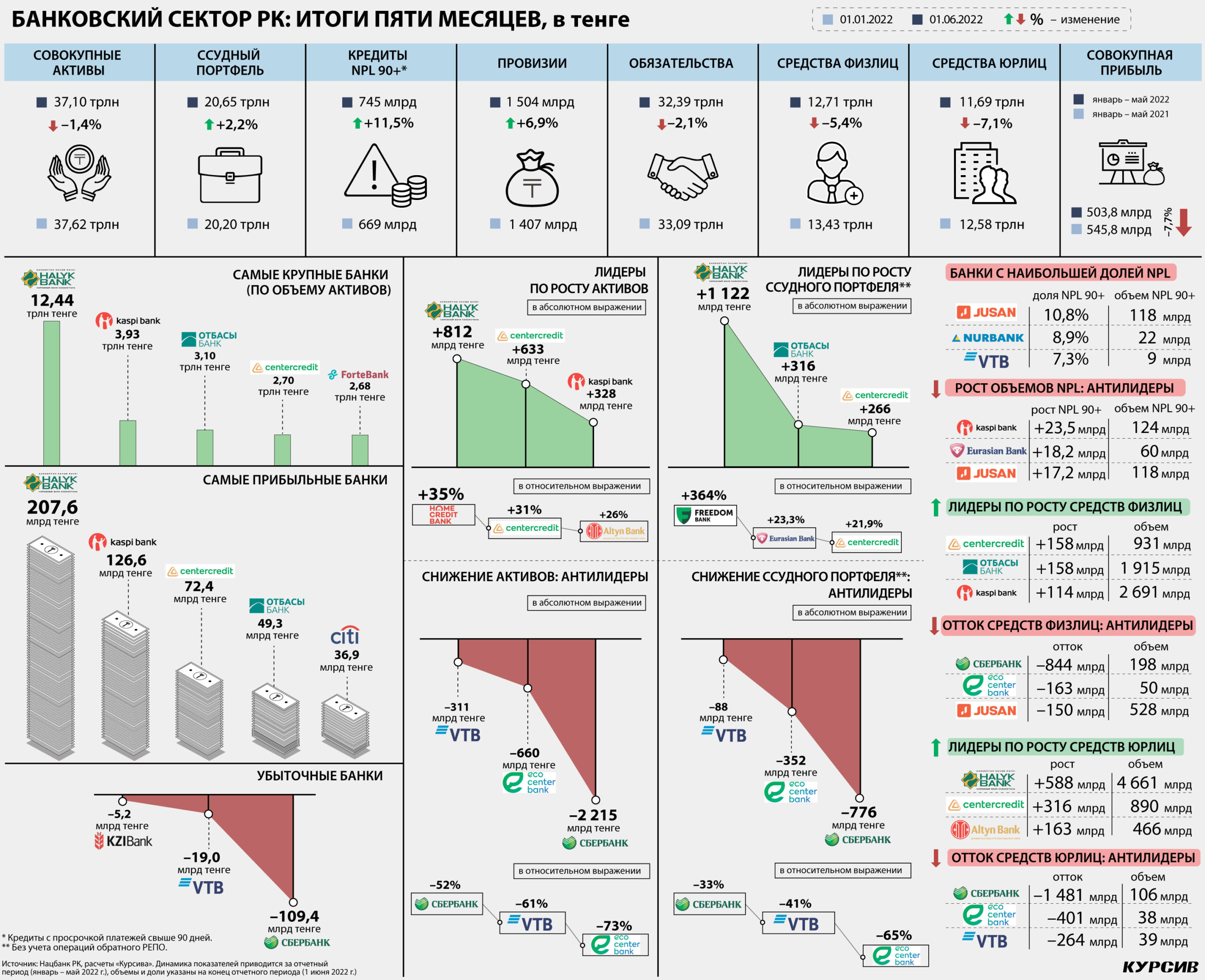

По данным Нацбанка, совокупные активы сектора в мае незначительно сократились (–0,22%, или –73 млрд тенге за месяц). Обязательства уменьшились сильнее (–0,37%, или –119 млрд тенге). На номинальные показатели банков в мае существенное влияние оказала валютная переоценка: за месяц биржевой курс тенге укрепился на 7,1% (с 446,4 до 414,7 тенге за доллар). За период с начала года активы сектора просели на 1,4% (–519 млрд тенге), а обязательства снизились на 2,1% (–694 млрд).

Шторм утихает

В разрезе отдельных игроков наибольшее снижение активов в мае допустил Халык (–321 млрд тенге за месяц). Возможно, вся эта номинальная динамика произошла исключительно на бумаге как результат изменения курса тенге. В частности, остатки на счетах клиентов-юрлиц в Халыке сократились за месяц на 323 млрд тенге, физлиц – на 118 млрд. Но это снижение клиентских средств нельзя считать оттоком, поскольку значительная часть вкладов хранится в иностранной валюте, а общий объем остатков на клиентских счетах в Халыке колоссальный (почти 9 трлн тенге).

В Eco Center Bank (бывшая дочерняя Альфа, которая теперь принадлежит Банку ЦентрКредит) активы в мае уменьшились на 194 млрд тенге, в то время как у самого БЦК – выросли на 219 млрд (лучшая динамика в секторе за месяц, позволившая банку обойти Forte и подняться на четвертое место в списке крупнейших БВУ). 3 августа акционеры БЦК намерены подписать договор о присоединении Eco Center Bank к материнскому банку, а 5 сентября – утвердить передаточный акт в рамках данной сделки. Таким образом, через два месяца в казахстанском банковском секторе останется 21 игрок. А после того как государственный Отбасы банк будет преобразован в национальный институт развития (соответствующий законопроект находится на рассмотрении в мажилисе), количество банков в стране сожмется ровно до двух десятков.

31 мая Eco Center выплатил дивиденды в пользу БЦК в размере 50 млрд тенге (соответствующее сообщение размещено на сайте биржи). Прибыль БЦК по итогам пяти месяцев составила 72,4 млрд тенге (третий результат в секторе), в том числе в мае банк заработал 56 млрд. Сам Eco Center по состоянию на 31 мая нарушал коэффициент нетто стабильного фондирования. В письме на биржу банк объяснил этот факт изменением структуры активов и обязательств и оттоками клиентских средств. «После 31 мая банк продолжает работу по продаже кредитного портфеля», – сообщил Eco Center.

В дочернем Сбербанке сокращение бизнеса резко замедлилось: в мае его активы уменьшились на 76 млрд тенге после апрельского снижения на 791 млрд тенге. Ссудный портфель Сбера в последнем отчетном месяце уменьшился на 49 млрд тенге после апрельской просадки на 722 млрд (в том числе за счет продажи части займов Халыку). Объем средств физлиц в мае сократился на 59 млрд тенге, что выглядит незначительной суммой по сравнению с предыдущими оттоками (–786 млрд тенге за первые четыре месяца). Корпоративные вкладчики и держатели счетов вывели свои деньги из Сбера раньше (–1466 млрд тенге за первые четыре месяца), поэтому в мае средства юрлиц снизились лишь на 15 млрд тенге.

5 июля председатель правления холдинга «Байтерек» Канат Шарлапаев, отвечая на вопросы журналистов в кулуарах правительства, официально подтвердил, что госхолдинг станет новым собственником Сбера. Впервые об этом еще 6 мая сообщило российское издание Frank Media, добавив, что на втором этапе сделки в состав акционеров Сбера (который, разумеется, к тому времени будет переименован и выведен из-под санкций) войдет Европейский банк реконструкции и развития. Шарлапаев отказался раскрывать детали сделки, такие как цена и сроки, но отметил, что переговоры действительно ведутся и казахстанская сторона «старается завершить их как можно быстрее». Таким образом, даже после вывода Отбасы банка за периметр банковской системы государство в лице «Байтерека» сохранит присутствие в секторе через новую «дочку».

Широкий жест

Из 13 участников AQR, помимо вышеупомянутых Халыка, Сбера и бывшей Альфы, снижение активов в мае произошло также у Bank RBK (–16 млрд тенге за месяц), Нурбанка (–26 млрд) и Jusan (–44 млрд). Причем Нурбанк и Jusan демонстрируют отрицательную динамику активов и за весь период с начала года: у Нурбанка активы за пять месяцев уменьшились на 54 млрд тенге (–11,7%), у Jusan – на 246 млрд (–9,4%). Jusan, если не считать подсанкционные банки, столкнулся с самым высоким оттоком клиентских средств в секторе: остатки на счетах физлиц и юрлиц в этом банке просели с начала года на 150 млрд тенге (–22,2%) и 107 млрд тенге (–13,2%) соответственно.

29 июня Jusan опубликовал обращение председателя правления банка Нурдаулета Айдосова к клиентам, партнерам и акционерам, посвященное итогам 2021 года. В нем г-н Айдосов заявил, что Jusan за неполные три года «завершил стадию становления в качестве одного из крупнейших фининститутов со стабильным финансовым положением и активной клиентской базой». Банк ставит себе в заслугу спасение Цесны и АТФ.

«Мы, – сказал Айдосов, – не только не допустили банкротства двух крупных финансовых институтов, которым ранее неоднократно были оказаны меры поддержки, к сожалению, не приводившие к желаемым результатам, но также предотвратили потерю средств вкладчиков и обеспечили надежность их сбережений».

Но самое интересное глава Jusan приберег напоследок. Сегодня, подчеркнул он, банк генерирует достаточно прибыли как для продолжения финансирования образования, так и для поддержки курса Jana Qazaqstan. В этой связи банк, по словам Айдосова, готов оказать «помощь государству» путем поэтапного возврата части господдержки, оказанной Цесне и АТФ, «причем ранее установленного срока, что является беспрецедентным примером в истории страны».

Из аудированной отчетности Jusan за 2021 год следует, что в прошлом году владельцы банка в очередной раз поменяли юридическое лицо, на которое оформлен актив. Если на конец 2020 года конечной контролирующей стороной банка был Частный фонд «Назарбаев Фонд», то на конец прошлого года контроль над банком перешел к зарегистрированной в США некоммерческой организации NU Generation Foundation, Inc. Это эндаумент-фонд, учрежденный, согласно его уставу, для финансирования деятельности Назарбаев Университета, Назарбаев Интеллектуальных школ и их дочерних структур.

О том, сколько денег государство потратило на спасение двух банков, которые поглотил Jusan, «Курсив» подробно написал сразу после выхода аудированной отчетности банка за 2020 год, которая была опубликована с опозданием почти на девять месяцев (см. статью «Сколько государство потратило на спасение АТФ и Цеснабанка» от 31.03.2022). В то время как по одной условной трубе в резервуар под названием Jusan вливались потоки господдержки (сроки возврата которой постоянно продлевались, а платность, которая и без того была нерыночной, практически обнулилась), по другой трубе оттуда выводились грандиозные дивиденды. В 2020 и 2021 годах Jusan произвел четыре выплаты акционерам на общую сумму $541 млн. Поэтому, чтобы возврат господдержки стал действительно «беспрецедентным примером в истории страны», банку придется сильно постараться.

Дают и берут

Совокупный ссудник сектора (включая межбанковские займы и обратное РЕПО) вырос в мае на 1,6%, или на 329 млрд тенге. В текущем году это самый высокий месячный рост. С начала года портфель увеличился на 2,2%, а без учета РЕПО – на 5,3%. Доля ссудника в активах возросла с 53,7% на 1 января до 55,7% на 1 июня.

Лидером по наращиванию портфеля в мае стал Халык (+274 млрд тенге за месяц без учета РЕПО). Вторую динамику в секторе показал БЦК (+147 млрд), притом что ссудник бывшей Альфы сократился на 166 млрд. Третье место среди универсальных банков занял Kaspi (+66 млрд). Далее с одинаковым приростом (+17 млрд тенге) расположились Forte, Евразийский и Банк Фридом Финанс. Последний демонстрирует самые высокие темпы прироста в секторе (+364% за пять месяцев).

За период с начала года Халык нарастил ссудник на 1122 млрд тенге, намного опередив конкурентов, ближайшим из которых (если не учитывать специализированный Отбасы) стал все тот же БЦК (+266 млрд). Высокого для себя прироста добился Евразийский (+168 млрд тенге, или +23,3% за пять месяцев). В относительном выражении это второй показатель в секторе. И еще четыре игрока увеличили свои портфели достаточно существенно: Forte (+122 млрд), Bank RBK (+92 млрд), Jusan (+67 млрд) и Фридом (+61 млрд).

Kaspi после стремительного роста портфеля в прошлом году (+66%) в этом пока притормаживает: за пять месяцев его ссудник прибавил лишь 12 млрд тенге (+0,5%). При этом Kaspi стал антилидером сектора по росту безнадежной просрочки (+23,5 млрд тенге с начала года). В тройку аутсайдеров по этому показателю вошли также Евразийский (+18,2 млрд) и Jusan (+17,2 млрд).

Отрицательную динамику кредитования (если ограничиться участниками AQR и исключить из них тройку подсанкционных игроков) демонстрирует только Нурбанк. За пять месяцев его портфель сократился с 230,5 млрд до 222,8 млрд тенге, или на 3,3%.