Чем запомнился июль 2022 года для финансовых рынков

Цены на нефть в июле упали на 5% – падение продолжается второй месяц подряд. Впервые с февраля цены на нефть достаточно долгое время находились ниже $100. Тем не менее в конце июля котировки все равно оказались выше этого символического уровня.

В начале месяца, 5 июля, нефть испытала самое резкое дневное падение с апреля на фоне сигналов о том, что продажи бензина в США замедляются. Эти новости вновь подняли тему надвигающейся рецессии, что должно снизить спрос на нефть. Затем, ровно через неделю цена еще раз резко упала на 7% после новостей о внедрении ковидных ограничений в КНР. К тому же аналитики отмечали самую длинную с 2020 года серию падения цен на бензин в США. Но уже на следующей неделе цены показали неплохой отскок, вернувшись выше отметки $100 благодаря глобальному ослаблению доллара и улучшению сентимента на мировых фондовых рынках.

Индекс KASE также почувствовал мировой позитив второй половины месяца, показав отскок в 10,4%. Основное увеличение цены среди бумаг индекса показали акции «Кселл», «Казатомпрома» и «КазТрансОйла», которые выросли на 32, 21 и 20% соответственно. Более скромную прибавку в цене показали бумаги БЦК, Kaspi.kz и «Казахтелекома».

Резкий рост «Кселл» начался сразу после выхода отчета в начале последней недели июля. Отчет оказался довольно позитивным: компания обновила рекорды по выручке и росту маржинальности. Свою лепту в рост акций внесла и распространившаяся по рынку информация о том, что российская МТС выкупит долю «Казахтелекома» в «Кселл». Чуть позже эти слухи были опровергнуты пресс-службой «Казахтелекома». «Казатомпром» вырос вместе с другими производителями урана и глобальными фондовыми рынками, а «КазТрансОйл» показал первый за много месяцев глобальный отскок – возможно, за счет улучшения долгосрочного фона. В итоге индекс KASE наконец-то впервые за долгое время показал серьезный отскок, и в августе тенденция может сохраниться за счет продолжения сезона отчетности.

Активный валютный рынок

Национальная валюта второй месяц подряд продолжает слабеть. На этот раз темпы ослабления оказались намного меньше и составили 1,5%. 18 июля доллар достигал отметки 487 тенге, что является самым высоким значением с конца марта. На следующий день мы увидели укрепление на 6 тенге, которое произошло при наиболее высоких объемах опять же с конца марта. В итоге июль оказался самым активным месяцем с начала апреля, хотя если сравнивать с июлем 2021 года, то можно увидеть, что тогда объемы торгов были заметно выше.

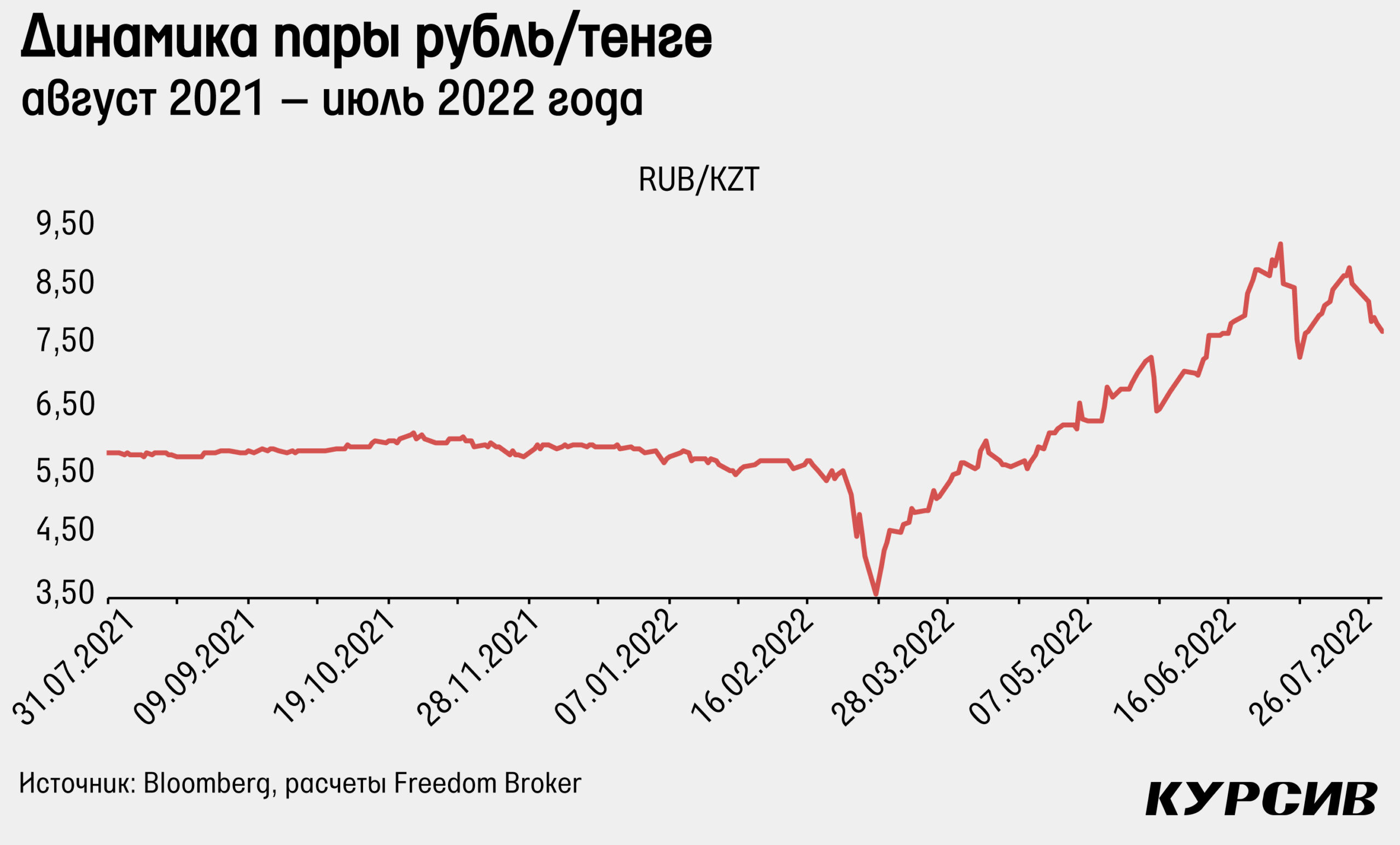

Российский рубль впервые с февраля показал ослабление по итогам месяца, которое составило почти 17%. На этом фоне кросс-курс рубль/тенге снизился примерно на 15%, достигнув отметки 7,7 тенге за рубль. В моменте кросс-курс падал до 7,2 тенге в начале июля. Окончательный разворот в рубле можно будет объявить после того, как курс доллара к рублю превысит отметку 65 рублей.

Индекс доллара по итогам июля вырос на 1% (рост котировок наблюдается второй месяц). В моменте индекс рос на 4,4% и достигал отметки 109,3 пункта, что является самым высоким показателем с сентября 2002 года. Некоторое ослабление доллара произошло после того, как ЕЦБ неожиданно поднял ставку на 50 б. п. впервые за много лет. С точки зрения теханализа индекс доллара пробил локальный тренд роста вниз, однако примерно на уровне 104,5 пункта находится еще один, более долгосрочный восходящий тренд, от которого можно ожидать отскока доллара.

Денежно-кредитная политика

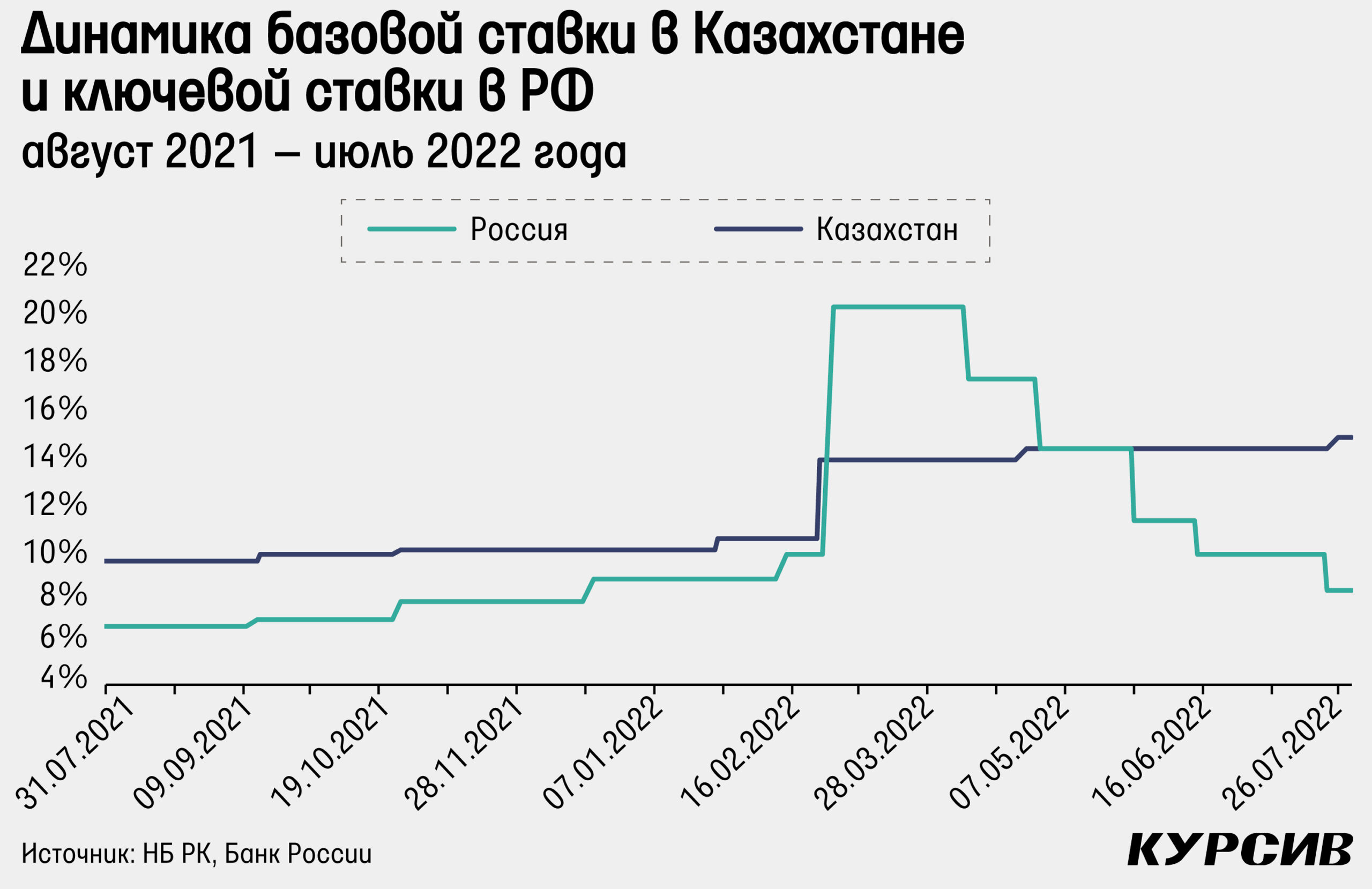

25 июля Национальный банк РК провел очередное заседание по базовой ставке, на котором повысил ставку с 14 до 14,5%. Основным мотивом такого решения является ускорение инфляции. Нацбанк считает, что инфляция по итогам 2022 года превзойдет прошлый прогноз, продолжится до конца I квартала 2023 года и затем начнет замедляться. Учитывая, что предыдущий прогноз Нацбанка составлял 13–15%, то Нацбанк ожидает роста инфляции выше 15%. Нацбанк считает, что текущее решение направлено на стабилизацию и замедление инфляционных процессов и ожиданий в 2023 году, а также на приближение инфляции к целевому показателю в среднесрочной перспективе. Следующее решение будет объявлено 5 сентября, и оно будет принято с учетом нового летнего прогнозного раунда, обновленной прогнозной траектории макроэкономических показателей и баланса рисков во внешней среде и во внутренней экономике.

В России 22 июля ключевая ставка была снижена в пятый раз с начала апреля – с 9,5 до 8%. В пресс-релизе ЦБ отмечает низкие темпы роста потребительских цен, заметное уменьшение инфляционных ожиданий населения и бизнеса и более медленное снижение деловой активности относительно предположений ЦБ. Центробанк также обновил собственные прогнозы. Так, прогнозная инфляция на 2022 год снизилась с 14–17 до 12-15%. На 2023 и 2024 годы прогнозная инфляция осталась на прежнем уровне – 5–7 и 4% соответственно. Следующее решение будет объявлено 16 сентября, на заседании ЦБ намерен оценить целесообразность снижения ключевой ставки.

С мая и до увеличения базовой ставки доходность на денежных и облигационных рынках Казахстана практически не менялась. Одни и те же выпуски облигаций Минфина показывали идентичную доходность в нескольких размещениях в течение трех последних месяцев. Тем не менее даже после повышения ставки рост доходности по облигациям составил лишь 10–12 б. п. Такое же отсутствие динамики в доходности также можно заметить по нотам НБ РК. Доходность месячных нот в конце июня составила 13,991%, а в конце июля, прямо перед повышением ставки, она составила 13,982%. Однако после роста базовой ставки доходность в первый день августа выросла почти на 50 б. п., в отличие от гособлигаций. А вот ставки РЕПО TONIA стабильно держались на нижней границе в 13% весь месяц и даже иногда пробивали ее. После роста базовой ставки ставка TONIA продолжила держаться у нижней границы, которая теперь составляет 13,5%.

В России же, на локальном рынке, доходность коротких российских ОФЗ продолжила падение вместе с ожиданиями по снижению ключевой ставки и после самого решения по ставке, которое оказалось несколько неожиданным. Если в прошлые месяцы доходность падала по всей кривой, то в июле доходность бумаг со сроком 10 лет и больше, наоборот, выросла. Так, доходность 10-летних ОФЗ выросла с 8,79 до 8,89%, а 30-летних бумаг – с 8,83 до 9,25%. В то же время по однолетним бумагам доходность упала с 8,69 до 7,19%. В итоге начавшийся несколько недель назад процесс нормализации кривой по российским ОФЗ завершился.

Инфляция

Инфляция в июле составила 1,1% м/м, а годовая инфляция достигла 15%. Основной вклад в месячную инфляцию в июле традиционно внес сегмент продуктов питания (35%), но его доля в инфляции продолжила уменьшаться за счет сезонного снижения цен на овощи. Продукты питания выросли в цене на 1% м/м, что является наименьшим значением с прошлого декабря. Для сравнения: в прошлом июле рост оказался еще меньше и составил 0,7% м/м.

Самый большой вклад в месячную инфляцию среди продуктов питания четвертый месяц подряд продолжает вносить сегмент «хлебобулочные изделия и крупы» (18%). Основными лидерами роста в этом сегменте стали такие товары, как рис (+4,4% м/м), целый ряд различных круп, которые показали месячный рост более чем на 3%, и макаронные изделия (+3,1% м/м). Вторым крупным сегментом, внесшим большой вклад в общую инфляцию, стали «мясо и мясопродукты» (14%). Отмечается рост цен на мясо конины (+2,2% м/м) и птицы (+2,1%). Сегмент «фрукты и овощи» продолжает показывать сезонное снижение цен, итоговое падение средних цен в сегменте составило 4,3% м/м, во многом за счет овощей. Отметим, что в прошлом июле падение цен на фрукты и овощи было меньшим и составило –3,2% м/м. Среди лидеров снижения капуста (–24,1% м/м), яблоки (–9% м/м) и картофель (–7,5% м/м).

На инфляцию в этом месяце также большое влияние оказал сегмент ЖКХ. Средний рост коммунальных тарифов составил 0,7% м/м. Основной рост отмечается в расходах на содержание жилья, эти услуги подорожали на 1,1% м/м. На фоне ослабления тенге продолжает вносить большой вклад и сегмент «разные товары и услуги», средние цены на которые выросли на 2% м/м – вероятнее всего, на фоне роста цен на предметы домашнего обихода, ювелирные товары и услуги парикмахерских.

Размещения государственных облигаций РК

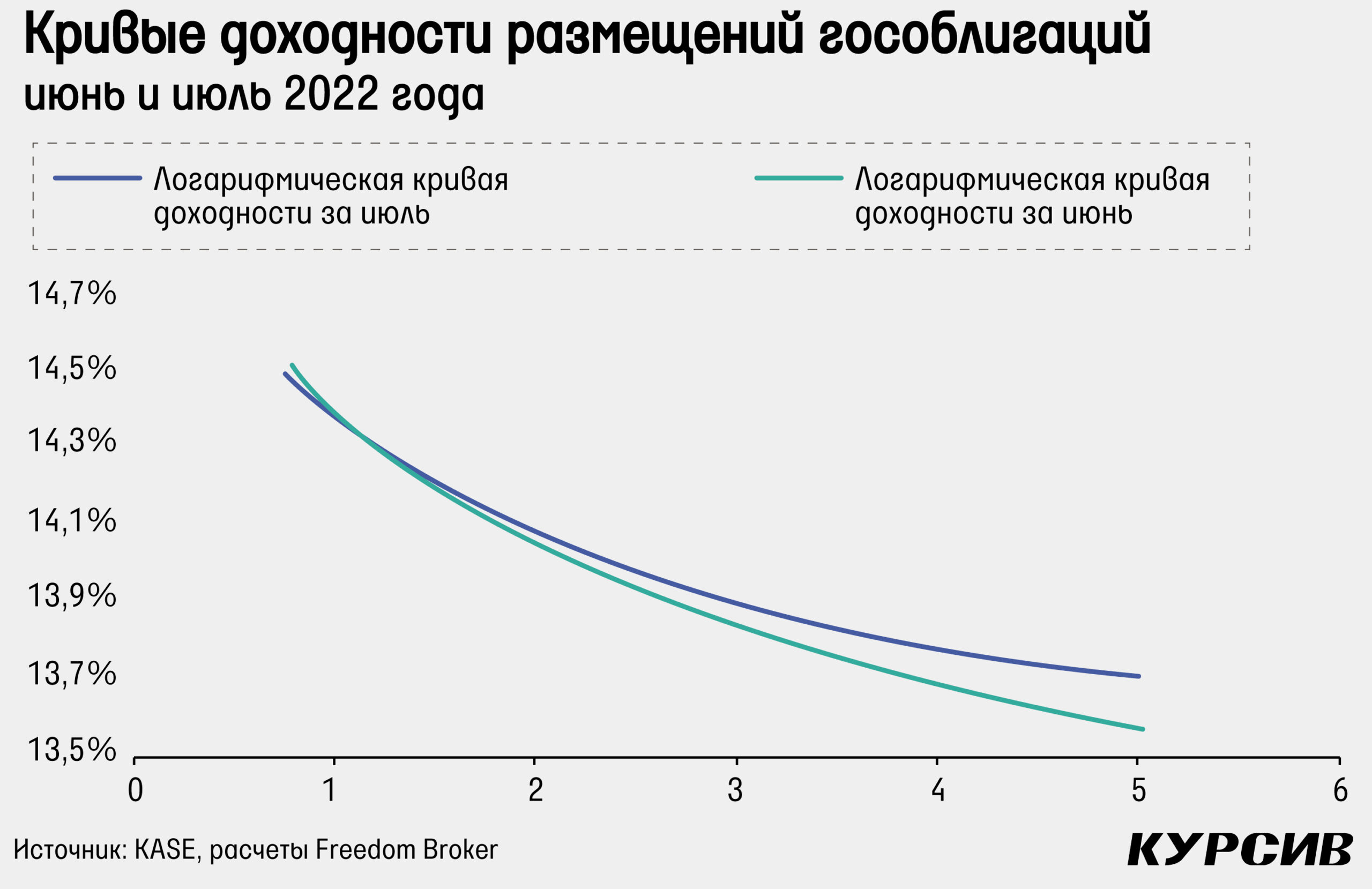

На рынке государственных облигаций Казахстана в июле состоялись 11 размещений на общую сумму почти 548 млрд тенге, что на 7% больше результата июня. Средневзвешенный спрос на предложение снизился с 90% в июне до 86% в июле. Основной спрос пришелся на однолетние облигации. Так, спрос на предложение на выпуск от 20 июля составил 168%, и в итоге было выручено 35,2 млрд тенге с доходностью 14,5%. Доходность на рынке не менялась до последнего решения Нацбанка по базовой ставке, и по бумагам со сроком более чем 2 года доходность составила меньше базовой ставки. После изменения базовой ставки на рынке состоялись два размещения, однако рост доходности составил 10 и 12 б. п. по 2- и 5-летним облигациям, что заметно ниже роста базовой ставки. Еще одной особенностью месяца стало дальнейшее укрупнение отдельных размещений. Так, 5-летние облигации с доходностью 13,85% были проданы на сумму 119 млрд тенге за одно размещение. В последний раз Минфин привлекал более 100 млрд тенге в одном размещении более чем два года назад.

Мы обновили кривые доходности размещений за последние два месяца. Как видно на графике, доходность изменилась не сильно – вероятно, сказалось небольшое увеличение доходности в конце месяца после роста базовой ставки. В августе мы увидим более полную картину влияния роста базовой ставки на доходность. Форма кривой все еще инверсная, то есть спред между доходностью длинных и коротких облигаций является отрицательным.

Облигации квазигосударственных компаний

В квазигосударственном секторе в июле состоялись семь размещений. Основной новостью стало размещение АО «НК «КТЖ», которое в последний раз привлекало заемные деньги на рынке в сентябре 2019 года. Недавнее размещение оказалось вполне успешным: компании удалось привлечь 119 млрд тенге, что составляет примерно 79,3% от изначального плана. К тому же ставка этих бумаг оказалась плавающей и зависит от ставки TONIA. В июле разместило облигации и АО «КазАгроФинанс», для которого это размещение стало первым с конца августа 2021 года. На этот раз доходность для компании составила 16,85% для 7-летних бумаг, тогда как в последний раз доходность бумаг с аналогичным сроком составила 11,9%, что хорошо иллюстрирует сильное повышение ставки в экономике за последний год. Традиционно размещались бумаги Казахстанского фонда устойчивости, которые практически не изменились в доходности. Однако заметно некоторое снижение спроса на предложение относительно июня.

Акции программы «Народное IPO», «Казатомпрома» и Kaspi.kz

ГДР «Казатомпрома» на Лондонской фондовой бирже показали значительный рост в 15% после трех месяцев падения подряд. В итоге котировки ГДР вернулись на уровень выше $31 впервые с конца апреля. На KASE акции нацкомпании выросли на 21%, в некоторой степени за счет небольшого укрепления доллара к тенге. Этот рост произошел, несмотря на снижение спотовых цен на уран на 6,6%. Тем не менее цены все еще держатся значительно выше минимальных значений этого года. Разнонаправленное движение цен на уран и котировок «Казатомпрома» вместе с урановым сектором в лице ETF URA (+16,3%) объясняется глобальным отскоком на мировых рынках. Отметим также, что нацкомпания 20 июля завершила выплату дивидендов по итогам 2021 года.

Акции «КазТрансОйла» после шести месяцев падения отскочили почти на 20%. Такой рост по итогам месяца оказался наибольшим с октября 2015 года. К концу июля цена составила 821 тенге, а в моменте достигала 844,5 тенге. Отдельно подчеркнем, что этот рост произошел на рекордно низких месячных объемах, которые составили 124 млн тенге. Можно предположить, что увеличение котировок в некоторой степени связано с позитивным долгосрочным фоном компании благодаря возможной диверсификации экспортных маршрутов нефти. Среди важных новостей отметим выход производственного отчета по итогам II квартала. В целом отчет можно назвать позитивным в плане квартального и годового роста квартального грузооборота. Наблюдается квартальный рост по многим альтернативным КТК направлениям: порт Актау, ККТ, Мунайтас, Атасу – Алашанькоу и нефтяной терминал Батуми. В то же время отметим резкое падение объемов по главной экспортной трубе Атырау – Самара, где годовое снижение объемов второй квартал подряд составляет более 30%. Учитывая, что Атырау – Самара является главным источником выручки для компании за счет более высоких тарифов и объемов, а также то, что остальные направления вряд ли могут компенсировать это падение выручки, можно снизить ожидания от финансового отчета.

Акции KEGOC падают четвертый месяц подряд, хотя на этот раз темпы падения оказались незначительными и составили лишь 0,5%. Цена одной акции по итогам июля составила 1597 тенге. Среди основных новостей компании отметим изменение состава совета директоров. В компании сменился независимый директор: вместо Ж. Т. Бекенова был избран Д. С. Суентаев. Из других событий: 27 июля на западе Казахстана из-за неблагоприятных погодных условий произошла авария. В частности, проблемы с электроэнергией возникли у АНПЗ и КТК. Однако за счет срабатывания автоматики 90% потребителей Атырауской и Мангистауской областей не остались без электроснабжения. Кроме того, в конце месяца компания провела публичные слушания, где также показала первые итоги деятельности за первое полугодие. Так, чистый доход (не по МСФО) составил 13,4 млрд тенге, прошлогодний результат – 24 млрд тенге. В прошлом году чистая прибыль по МСФО составила 27,5 млрд тенге. Вероятнее всего, чистая прибыль во II квартале составила примерно 7 млрд тенге, что в 2 раза ниже результата прошлого года. Компания показала также рост передачи электроэнергии на 5,5% г/г и снижение объемов диспетчеризации и балансирования соответственно на 1,6 и 1% г/г.

ГДР Kaspi.kz после двух месяцев значительного падения в июле показали рост на 15,4%. Основной новостью месяца стал отчет по итогам II квартала 2022 года. Отчет компании в целом можно охарактеризовать как позитивный, так как компания по большей части нарастила темпы роста финансовых показателей и повысила собственные прогнозы роста на 2022 год. Кроме того, компания объявила о предложении выплаты дивидендов в размере 500 тенге на акцию и о запуске второй программы обратного выкупа ГДР на сумму до $100 млн. Дивиденды будут утверждаться на ВОСА 25 августа. Процентные доходы компании во II квартале 2022 года составили 132 млрд тенге, увеличившись на 36% г/г и 7,3% к/к. Сумма комиссионных и транзакционных доходов выросла на 35% г/г и 20% к/к. В итоге квартальная чистая прибыль Kaspi.kz составила 135 млрд тенге с показателем роста в

16% к/к и 32% г/г.