В топ-20 самых крупных инвестпроектов, запущенных в 2021 году, попал индустриальный долгострой – стекольный завод в Кызылординской области. Из-за хищений на этом проекте экс-министр нацэкономики Куаныш Бишимбаев получил реальный срок.

Kursiv Research продолжает собирать данные об инвестиционных проектах и анализировать инвестиции в основной капитал в Казахстане. Первое такое исследование редакция «Курсива» представила в прошлом году.

Динамика инвестиций в основной капитал – важный показатель, позволяющий прогнозировать будущий экономический рост, а также его отраслевую и региональную концентрацию и качество.

С минуса на плюс

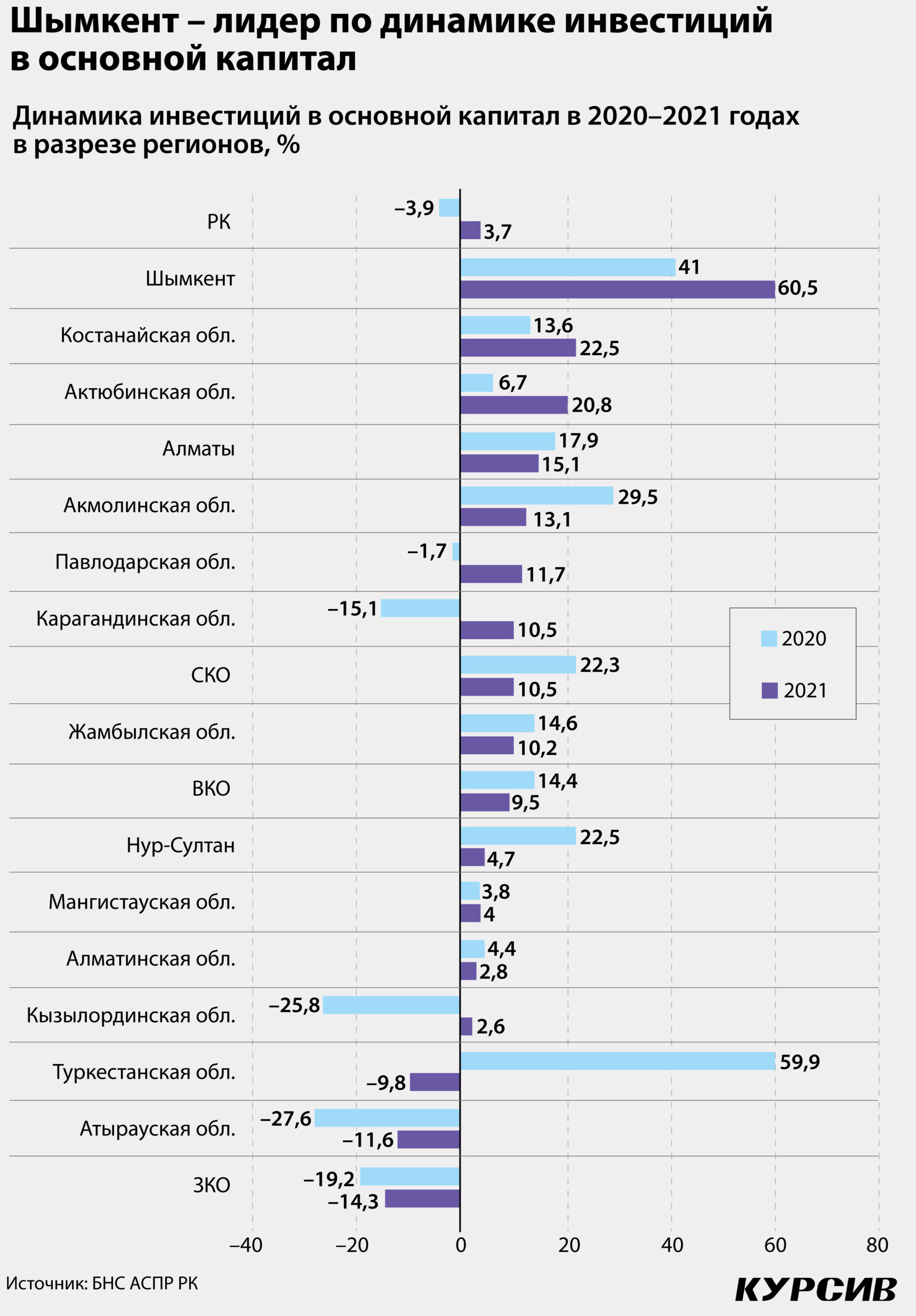

Спад инвестиций в 2020 году, вызванный обвальным сокращением капиталовложений в нефтянку, не перерос в затяжной кризис. В минувшем году динамика вернулась к плюсу: инвестиции в основной капитал добавили 3,7% в реальном выражении и почти полностью вернули потерянные позиции 2020-го, когда капиталовложения сократились на 3,9%.

Изменилась также отраслевая структура инвестиций. Как минимум с 2016 года итоговый результат напрямую зависел от положения дел в нефтянке. Например, умеренный рост капиталовложений в 2016 году (+2%) был зафиксирован на фоне скромной динамики в нефтяной отрасли (+1,7%). В 2018 году инвестиции в этот сектор подскочили на 54,7% – соответственно, валовой объем прибавил 17,5% и вышел на 13-летний максимум. А спад инвестиций в 2020 году был вызван 30%-ным сокращением капиталовложений в нефтедобычу.

Но в прошлом году картина изменилась. Общий объем капиталовложений увеличился на фоне 15%-ного спада в нефтянке. Однако выросли инвестиции в обрабатывающую промышленность (+37,4%), торговлю (+35,1%), сельское хозяйство (+33,2%), а также в транспорт и складирование (+9,3%). В то же время сократились капиталовложения в энергетику (–0,1%), строительство (–2,9%) и связь (–15,1%). Тем самым инвестиции в 2021 году продолжили демонстрировать разнонаправленную, или К-образную, динамику.

Поскольку многие регионы РК специализируются на нескольких ключевых индустриях, спад в нефтянке отразился на показателях Атырауской (–11,6%) и Западно-Казахстанской (–14,3%) областей. Но в Мангистауской области, еще одном нефтяном регионе, – умеренный прирост инвестиций в основной капитал (+4%).

Сокращение капзатрат на 9,8% произошло в Туркестанской области. Регион в 2019–2020 годах демонстрировал прирост более чем на 30% благодаря увеличению государственных инвестиций, вложений квазигоссектора и связанных с ним частных денег. Всплеск, наблюдавшийся в эти годы, связан с переносом областного центра в Туркестан и попытками центральных властей превратить этот город в «духовную столицу тюркского мира». Прошлогоднее схлопывание объясняется тем, что Туркестан прошел пик инвестцикла, сопровождавшийся финансированием основных инфраструктурных объектов, как, например, международный аэропорт или туристический комплекс «Керуен-Сарай».

По результатам 2021 года по динамике капвложений лидирует Шымкент (+60,5%). Второе место у Костанайской области (+22,5%), которая специализируется на производстве сельхозпродукции. Тройку замыкает регион с сильным горно-металлургическим комплексом – Актюбинская область (+20,8%). Всего позитивную динамику продемонстрировали 14 из 17 регионов страны.

Данные по валовому притоку прямых иностранных инвестиций также свидетельствуют о восстановлении: в 2021 году их объем увеличился на 37,7%, до $23,7 млрд. Таким образом, показатель почти достиг допандемийного уровня. В отрицательной зоне оказались всего три региона: Акмолинская, Жамбылская и Западно-Казахстанская области. Отличный результат, если сравнивать с 2020 годом, когда 12 регионов показали отрицательную динамику. На этот раз лидерами по темпу прироста стали промышленные области: Северо-Казахстанская (в 2,3 тыс. раз), Карагандинская (+954,5%) и Мангистауская (+350,2%).

ГМК в гору

Для оценки состояния инвестиционной активности команда Kursiv Research направила запросы во все 17 акиматов казахстанских регионов. Ответы предоставили все акиматы, 15 из них раскрыли структуру реализованных проектов. На основании этих данных, а также на основании материалов, обнаруженных в открытом доступе, была подготовлена база инвестиционных проектов (БИП) РК по итогам 2021 года.

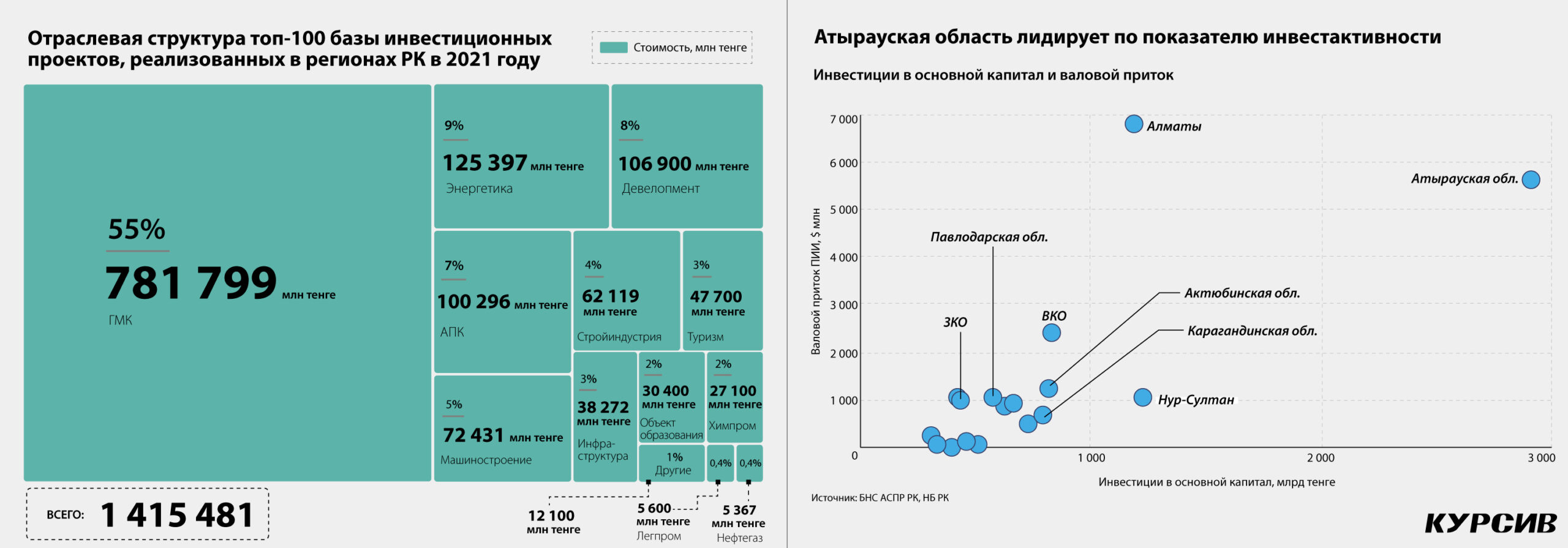

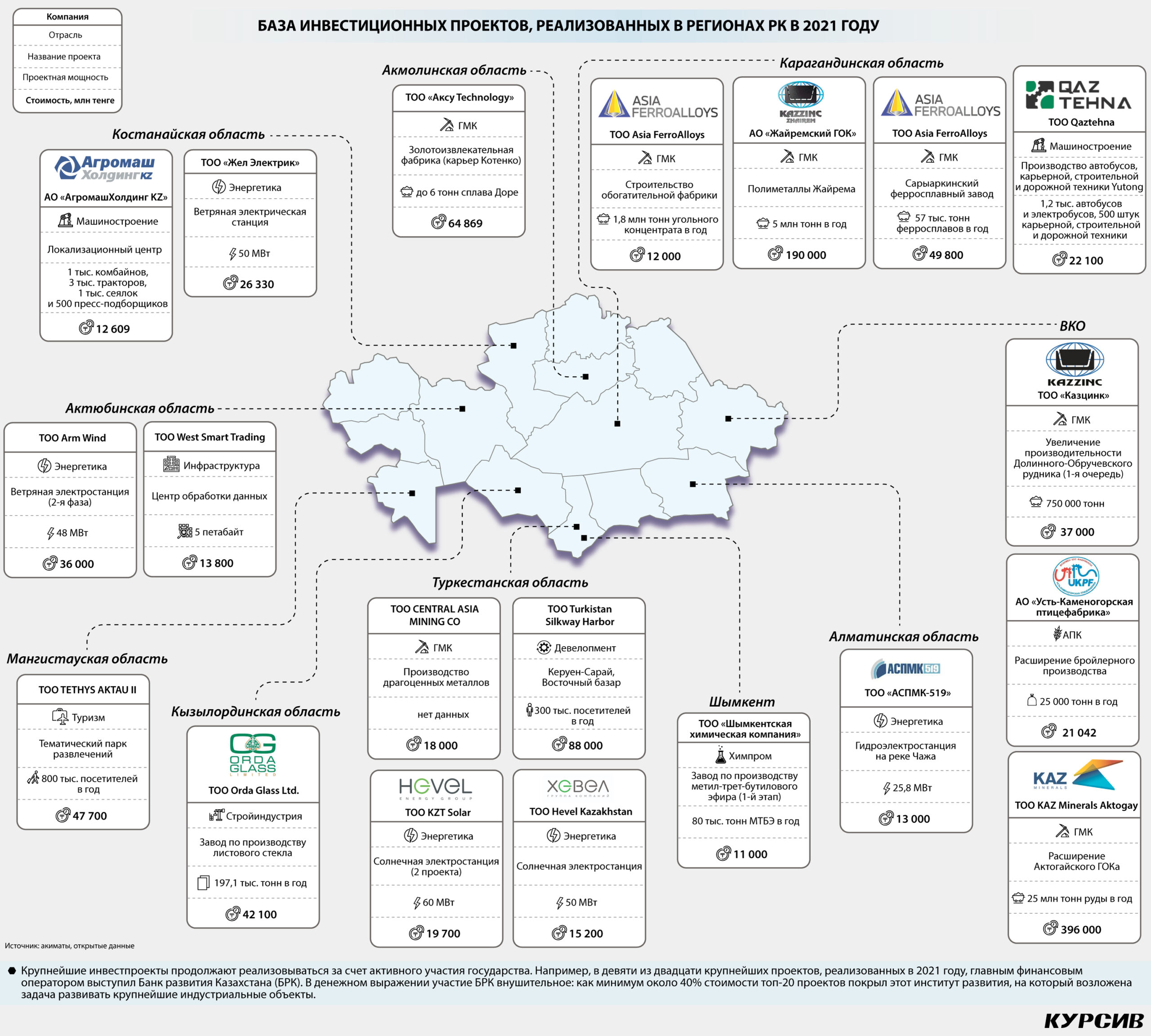

Всего в базу попали 252 учитываемых акиматами проекта в 17 регионах. В периметр структурного анализа были приняты 100 наиболее крупных проектов по объему инвестиций. Общая стоимость этих проектов составила 1,4 трлн тенге. Отраслевая структура оказалась несбалансированной: проекты горно-металлургического комплекса занимают 55% от этого объема. В пятерку также вошли энергетика (9%), девелопмент (8%), агропромышленный комплекс (7%) и машиностроение (5%). Перечислим наиболее крупные инвестиционные проекты, реализованные в 2021 году.

Крупнейшим объектом БИП стал проект расширения Актогайского ГОКа стоимостью 395 млрд тенге. На втором месте еще один объект ГМК: компания «Жайремский ГОК» в прошлом году запустила новую полиметаллическую обогатительную фабрику стоимостью 190 млрд тенге. На третьем месте туристический комплекс «Керуен-Сарай» стоимостью 88 млрд тенге. Далее следуют золотоизвлекательная фабрика на карьере Котенко стоимостью почти 64,9 млрд тенге и Сарыаркинский ферросплавный завод (49,8 млрд тенге).

Среди более скромных по объему инвестиций проектов тематический парк развлечений в Актау, расширение производительности Долинного-Обручевского рудника и несколько крупных ВЭС. На седьмом месте расположился индустриальный долгострой – завод по производству листового стекла в Кызылординской области (42,1 млрд тенге).

Проект, стартовавший в 2015 году, планировали запустить через два года. Но в 2017-м был задержан бывший министр нацэкономики РК Куандык Бишимбаев. Его обвинили в хищении денег, выделенных на строительство завода, еще в то время, когда он возглавлял национальный управляющий холдинг «Байтерек». Сроки завершения строительства отодвигались несколько раз из-за судов, отстранения генподрядчика, нехватки финансовых средств. А сам проект оказался в стрессовом портфеле Инвестиционного фонда Казахстана. Наконец в декабре 2021 года состоялся технический запуск объекта, тогда же объявили, что в марте 2022-го завершится окончательный ввод в эксплуатацию завода, а на коммерческий выпуск он выйдет в следующем месяце. Но в апреле текущего года выяснилось, что во время пусконаладочных работ были выявлены неполадки, и выпуск пробной продукции был перенесен на сентябрь.

«В текущем году планируется выпустить первую продукцию стекольного завода, который станет мощным фактором развития экономики области и страны в целом. В результате регион станет менее зависимым от импортируемых строительных материалов, которые на сегодняшний день на 100% поставляются из-за рубежа», – сообщили в акимате Кызылординской области. И добавили, что вокруг стекольного завода планируется создать пояс малого и среднего предпринимательства по выпуску изделий из стекла. «Уже сегодня с инвесторами начата работа по разработке трех проектов. Для реализации остальных проектов ведется поиск инвесторов», – отметили в ведомстве.

В отобранных топ-100 (по стоимости) проектов 2021 года концентрация инвестиций оказалась выше, чем в прошлогоднем исследовании. Если в 2020 году на топ-10 пришлось 62,3%, то в 2021-м – почти 70%. Главная причина – в минувшем году было запущено несколько крупнейших проектов ГМК. При этом продолжается тенденция, которая была выявлена в исследовании-2020 и которая заключается в том, что вес средних компаний растет. Если в исследовании 2020 года медианная стоимость проекта БИП из топ-100 составляла почти 1,4 млрд тенге, то в 2021-м – чуть больше 3,4 млрд тенге.

В этом смысле вывод прошлогоднего исследования остается актуальным: последние несколько лет изменился формат господдержки, которая за счет действующих программ ДКБ-2025 и ЭПВ больше сфокусировалась на МСБ. Более того, со стартом Нацпроекта по развитию предпринимательства на 2021–2025 годы, в котором объединены программы ДКБ-2025 и ЭПВ, как утверждают в акимате Кызылординской области, господдержка будет направлена в первую очередь на стимулирование микро- и малого бизнеса.

Обычный ответ акиматов на вопрос о сдерживающих инвестактивность факторах сводится к тому, что действующая система господдержки функционирует достаточно эффективно, но возникают проблемы внешнего характера. Например, отмечаются негативные эффекты от пандемии COVID-19, такие как закрытие границ, что тормозило реализацию инвестпроектов и сократило международные контакты. На это накладываются системные проблемы, на которые указала только пара акиматов. Среди них дефицит мощностей инженерных коммуникаций и ограничения, связанные с запретом реализации инвестпроектов через механизм СПК. Прозвучало также предложение о размещении в регионах представительств Международного финансового центра «Астана» и о введении механизма возмещения части затрат, которые бизнес направляет на строительство недостающей инженерно-коммуникационной инфраструктуры.

Слабый оптимизм

Развитие ситуации в текущем году и ожидания местных властей свидетельствуют о том, что наиболее вероятный сценарий в 2022-м – динамика на уровне чуть выше 2021 года. По итогам января – июня 2022 года инвестиции в основной капитал в целом по экономике выросли незначительно – на 2,6% в годовом выражении.

Отрицательный вклад зафиксирован в важнейших секторах экономики, таких как связь (–24,6%), сельское хозяйство (–3,5%), энергетика (–3,5%) и промышленность (–2,5%). Разбор промышленного сектора на компоненты свидетельствует о заметном влиянии геополитической напряженности на настроения бизнеса. Увеличение спроса со стороны западных стран на нероссийские углеводороды привело к всплеску капиталовложений в угольной промышленности (+50,5%) и к умеренному росту в нефтедобыче (+11,5%). Несмотря на рекордные котировки на Brent, оптимизм в нефтянке убавляет тот факт, что львиная доля казахстанского черного золота идет на европейские рынки по трубопроводу КТК, основная часть которого расположена на территории РФ.

На фоне расширения санкций в отношении России, которые привели к разрыву цепочек поставок, удорожанию логистики и росту неопределенности в целом, заметно снизился объем капзатрат в обрабатывающей промышленности (–21,1%). «В текущем году на инвестиционную активность повлияли изменение валютного курса и санкционные меры», – следует из ответа акимата ЗКО.

Сектора, которые в текущем году нарастили капитальные вложения: строительство (+12,2%), торговля (+9%), а также транспорт и складирование (+7,8%).

Все-таки в акиматах регионов перспективы видят в радужном свете. Например, в Акмолинской области планируют ввести больше проектов – 188 (в 2021-м – 138), соответственно, возрастает их стоимость – 276,8 млрд тенге против 162,1 млрд тенге в минувшем году. В Мангистауской области количество проектов в этом году увеличится с 14 до 22, как и стоимость – с 77 до 121,2 млрд тенге. В Нур-Султане в 2022 году намерены запустить 20 проектов на сумму более 50 млрд тенге, в прошлом году были реализованы 12 проектов общей стоимостью 31,4 млрд тенге.