«Курсив» изучил, с какими результатами отечественные страховые компании завершили первую половину года. Обращает на себя внимание факт снижения общей суммы премий, полученных в сегменте страхования жизни, по сравнению со сборами годичной давности. Профучастники объяснили «Курсиву» причину отрицательной динамики.

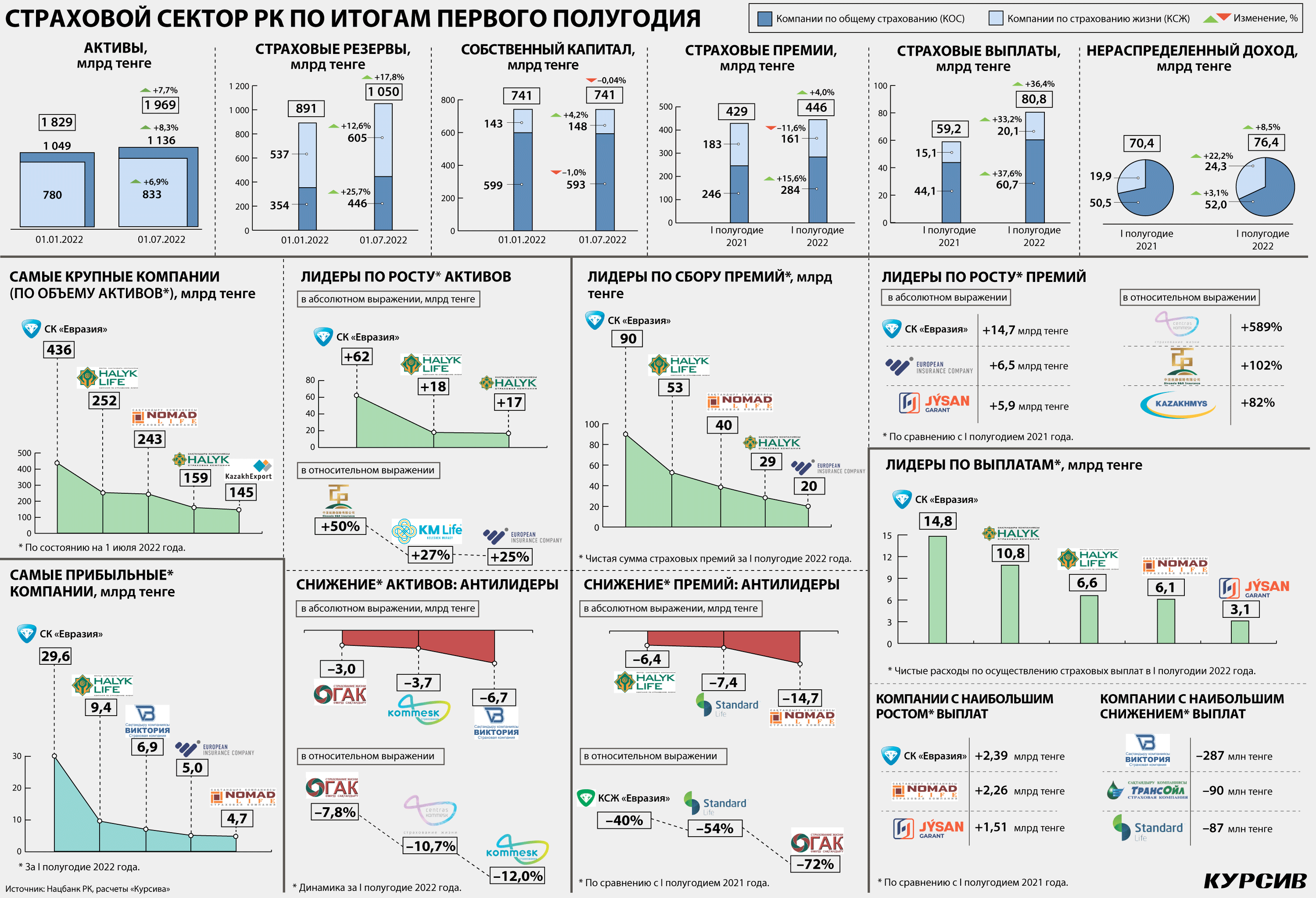

Двукратный прошлогодний рост премий, собранных компаниями по страхованию жизни (с 91 млрд тенге за первую половину 2020-го до 183 млрд тенге за первое полугодие 2021-го), в текущем году сменился сокращением сборов на 11,6% (до 161 млрд тенге на 1 июля). Из оперирующих на рынке девяти КСЖ четырем игрокам удалось избежать негативного тренда и нарастить суммы премий относительно уровня прошлого года: «Европейская страховая компания» (+6,5 млрд тенге), Freedom Finance Life (+5,0 млрд), «Сентрас Коммеск Life» (+2,0 млрд) и KM Life (+1,4 млрд).

Снижение премий произошло у пяти КСЖ, включая две крупнейшие. Больше всех относительно прошлого года недополучила Nomad Life (–14,7 млрд тенге). На этом фоне у компании на 30% упала прибыль (с 6,8 млрд тенге за первое полугодие 2021 года до 4,7 млрд тенге за шесть месяцев текущего). Помимо Nomad Life отрицательную динамику премий продемонстрировали Standard Life (–7,4 млрд), «Халык-Life» (–6,4 млрд), КСЖ «Евразия» (–6,3 млрд) и КСЖ «ГАК» (–1,4 млрд). Но у этой четверки, в отличие от Nomad Life, прибыль по сравнению с прошлым годом возросла.

Щепки летят

Как сообщили «Курсиву» в Ассоциации финансистов Казахстана (АФК), умеренное снижение премий в сегменте страхования жизни обусловлено единственным фактором – прохождением пикового спроса на покупку пенсионного аннуитета в прошлом году и, соответственно, высокой базой первого полугодия 2021 года. По данным аналитического центра АФК, если за январь – июнь 2021 года чистая сумма заработанных компаниями страховых премий (часть премии, относящаяся к истекшей части срока действия полиса, без учета доли перестраховщика. – «Курсив») по договорам пенсионного аннуитета составила 38,6 млрд тенге, то в текущем году она снизилась до 14,3 млрд тенге, или на 63%. В АФК пояснили, что «аннуитетный бум» 2021 года был связан с законодательным снижением порога пенсионных накоплений, необходимого для приобретения продукта аннуитетного страхования. Во всех остальных значимых сегментах бизнеса КСЖ (обязательное страхование и добровольное личное страхование) наблюдается положительная динамика собранных премий, подчеркнули в профильной ассоциации.

Опрошенные «Курсивом» компании подтвердили версию АФК. «Основной причиной снижения сбора страховых премий стало падение рынка пенсионных аннуитетов на фоне изъятия населением пенсионных «излишков» для решения жилищных вопросов», – отметили в пресс-службе КСЖ «Евразия». Оценивая глубину просадки спроса, в компании оперируют динамикой общей суммы страховых премий, принятых по договорам пенсионного аннуитета. «За первую половину прошлого года все участники рынка собрали более 72 млрд тенге премий, а за шесть месяцев текущего – лишь 37 млрд. Таким образом, падение рынка пенсионных аннуитетов составило 48,7%», – уточнили в КСЖ «Евразия».

И. о. председателя правления АО «Халык-Life» Андрей Джексембаев отметил, что в их компании снижение премий по классу пенсионного аннуитета составило 44% в годовом выражении, что лучше отрицательной динамики всего рынка по данному продукту (–49%). Кроме того, на 3% уменьшились премии компании по классу «страхование жизни». «Полагаем, что отчасти это связано с январскими событиями. Также покупательная способность населения сейчас падает и инфляционные ожидания только растут. Все эти факторы в комплексе оказывают прямое влияние на сдержанный рост рынка классического страхования жизни», – рассуждает Джексембаев. Впрочем, добавляет он, снижение в вышеперечисленных классах компания практически полностью компенсировала ростом на 58% премий по классу «обязательное страхование жизни работников от несчастных случаев».

Аналитики АФК считают, что, несмотря на текущий «недобор» премий, потенциал роста рынка life-страхования остается существенным. Во-первых, июльские изменения в законодательстве расширяют возможности по заключению совместных аннуитетов супругами или близкими родственниками. Их стоимость будет ниже индивидуальных, что улучшает доступность этого продукта для казахстанцев. Во-вторых, life-компании получили доступ к участию в государственной образовательной накопительной системе (ГОНС). Основные преимущества договоров страхования, заключаемых в рамках ГОНС, – это наличие страховой защиты в случае смерти или потери трудоспособности родителя, а также отсутствие ограничения по сумме гарантирования. При этом сам рынок life-страхования характеризуется относительно низким проникновением: отношение страховых премий КСЖ на душу населения составляет 14,6 тыс. тенге при средней зарплате 285 тыс. тенге.

Без одной

Компании, занимающиеся общим страхованием, за первое полугодие собрали премий на 15,6% больше, чем за аналогичный период прошлого года (284 млрд тенге против 246 млрд). Чистая сумма принятых премий (за минусом премий, переданных на перестрахование) выросла на 22% (с 174 млрд до 212 млрд тенге). В этом сегменте, представленном 18 игроками, своему прошлогоднему уровню (по чистой сумме принятых премий) уступил лишь один, если пренебречь ничтожной отрицательной динамикой СК «Халык» (–31 млн тенге) и СК «ТрансОйл» (–111 млн). Этим единственным игроком стала СК «Коммеск-Өмiр» (–2 млрд тенге, или –35%). Помимо сокращения премий у компании снизились активы (– 3,7 млрд тенге, или –12% за полугодие), а ее деятельность стала убыточной: убыток за полгода составил 2,5 млрд тенге против прибыли в 0,5 млрд тенге годом ранее.

Как сообщил «Курсиву» председатель правления СК «Коммеск-Өмір» Олег Ханин, на снижение активов компании повлияли переоценка стоимости ценных бумаг (связанная с январскими событиями в стране, геополитической ситуацией в мире и введенными санкциями против РФ) и изменение обменного курса тенге. Что касается премий, то основное снижение сборов произошло по добровольному автострахованию (с 2,8 млрд до 1,3 млрд тенге), продажи обязательной автостраховки сократились с 1,8 млрд до 1,5 млрд тенге, а добровольной страховки от несчастных случаев – практически остановились (с 400 млн до 13 млн тенге). Данное снижение было частично нивелировано увеличением сборов по классу добровольного медицинского страхования (+112 млн тенге). «Однако снижение сборов по обязательному автострахованию положительно отразилось на коэффициенте убыточности по классу, снизив показатель с 54 до 50%, что в свою очередь говорит об оздоровлении портфеля и отходе от убыточных каналов продаж», – подчеркнул Ханин.

В целом по всему сектору в пятерку лидеров по сбору премий (чистая сумма) за полугодие вошли СК «Евразия» (90 млрд тенге), «Халык-Life» (53 млрд), Nomad Life (40 млрд), СК «Халык» (29 млрд) и «Европейская страховая компания» (20 млрд). Еще трем игрокам удалось собрать премии на сумму свыше 10 млрд тенге: «Номад Иншуранс» (18,5 млрд), Freedom Finance Life (18,2 млрд) и Jysan Garant (16,4 млрд). Лучшую динамику прироста премий в абсолютном выражении продемонстрировали СК «Евразия» (+14,7 млрд тенге к сумме за первую половину прошлого года), «Европейская страховая компания» (+6,5 млрд), Jysan Garant (+5,9 млрд тенге) и Freedom Finance Life (+5,0 млрд). И наоборот, наибольшее ухудшение показателя допустили четыре КСЖ, о которых шла речь выше.

Расходная часть

Страховые выплаты КОС и КСЖ выросли в годовом выражении на 37,6% (до 60,7 млрд тенге за первое полугодие 2022 года) и на 33,2% (до 20,1 млрд тенге) соответственно. Таким образом, в отличие от динамики премий, динамика совокупных выплат в сегментах non-life и life оказалась почти одинаковой. Как подсчитали в аналитическом центре АФК, на рынке общего страхования 47,3% прироста чистых страховых выплат обеспечила обязательная автостраховка, что стало следствием удорожания запчастей из-за общемирового роста цен и затруднений в поставках.

В пятерке компаний с наибольшим объемом выплат (исходя из показателя «чистые расходы по выплатам») за прошедший год произошло всего одно изменение. Первые четыре места в том же порядке продолжают занимать СК «Евразия» (14,8 млрд тенге выплат за первую половину 2022 года), СК «Халык» (10,8 млрд), «Халык-Life» (6,6 млрд) и Nomad Life (6,1 млрд). Пятая позиция, которую год назад занимала компания «Интертич», теперь перешла к Jysan Garant (3,1 млрд). Наибольший рост выплат в абсолютном выражении показали СК «Евразия» (+2,4 млрд тенге к сумме соответствующих расходов за первое полугодие 2021 года), Nomad Life (+2,3 млрд) и Jysan Garant (+1,5 млрд). Единственным игроком, отчитавшимся о заметном снижении выплат, стала СК «Виктория» (–287 млн тенге, или –64%).

Прибыли и убытки

Чистая прибыль сектора в годовом выражении выросла на 8,5% и достигла 76,4 млрд тенге, из которых две трети досталось компаниям по общему страхованию. Однако по темпам прироста прибыли лидирует life-рынок: нераспределенный доход КСЖ увеличился на 22,2%, в то время как КОС сообща заработали лишь на 3,1% больше, чем год назад. Похожая динамика наблюдалась и по итогам первого полугодия 2021 года, когда прибыль КСЖ выросла на 21,3%, а КОС – только на 1,8%.

Самой прибыльной компанией, как и год назад, остается СК «Евразия» (за первую половину 2022 года заработала 29,6 млрд тенге). С третьего на второе место поднялась «Халык-Life» (9,4 млрд тенге), с четвертого на третье – СК «Виктория» (6,9 млрд). На четвертую строчку взлетела «Европейская страховая компания» (5,0 млрд), которая год назад была лишь девятой. Со второй позиции на пятую опустилась Nomad Life (4,7 млрд).

Наибольшего прироста прибыли по сравнению с прошлым годом добилась компания «Халык-Life» (+3,2 млрд тенге). Еще четырем игрокам удалось улучшить прошлогодний финансовый результат на сумму свыше 1 млрд тенге: «Европейская страховая компания» (+2,8 млрд), «Виктория» (+2,7 млрд), государственная KazakhExport (+1,9 млрд) и КСЖ «Евразия» (+1,8 млрд). Всего положительную динамику прибыли продемонстрировали 18 страховых компаний из 27.

Что касается убыточных игроков, то таких в секторе по итогам первого полугодия было пять. Наибольший убыток допустила СК «Коммеск-Өмiр» (–2,52 млрд тенге). Помимо нее об отрицательном финансовом результате отчитались «Сентрас Коммеск Life» (–1,17 млрд), Amanat (–1,12 млрд), KM Life (–1,08 млрд) и Freedom Finance Insurance (–0,10 млрд).

Как сообщил «Курсиву» начальник финансово-экономического отдела СК «Amanat» Саят Даулетбаков, убыток компании зафиксирован в связи с инвестиционной деятельностью, а именно с переоценкой стоимости портфеля ценных бумаг (в основном долевых инструментов). Просадка портфеля, по словам финансиста, обусловлена внешними факторами, такими как глобальные изменения на мировых рынках, высокая инфляция, повышение ставок, проведение военных операций. «В данный момент компания Amanat на регулярной основе проводит оптимизацию своего инвестиционного портфеля для улучшения финансовых показателей», – рассказал Даулетбаков. По его информации, по итогам семи месяцев убыток по инвестпортфелю компании уменьшился до 224 млн тенге.