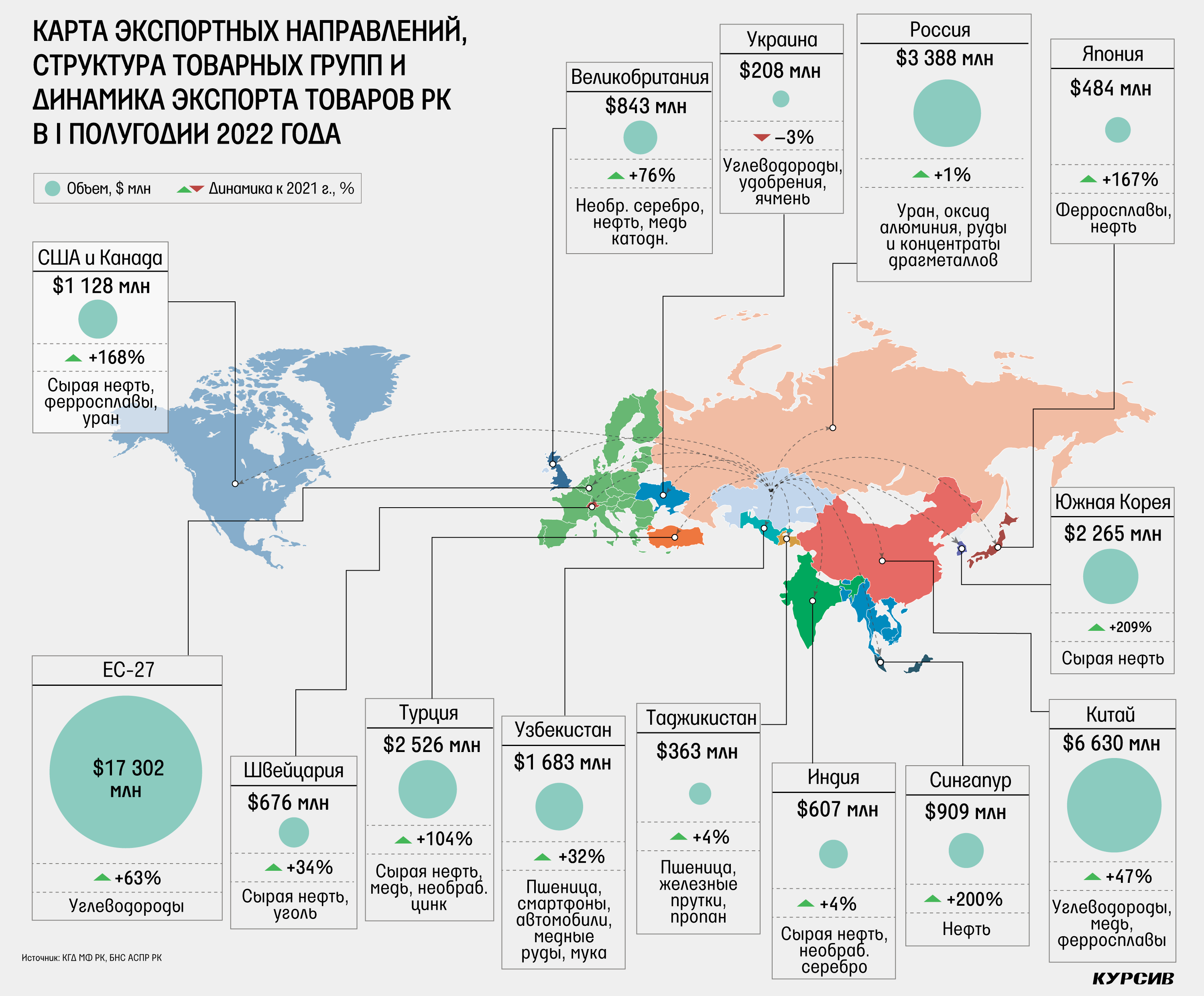

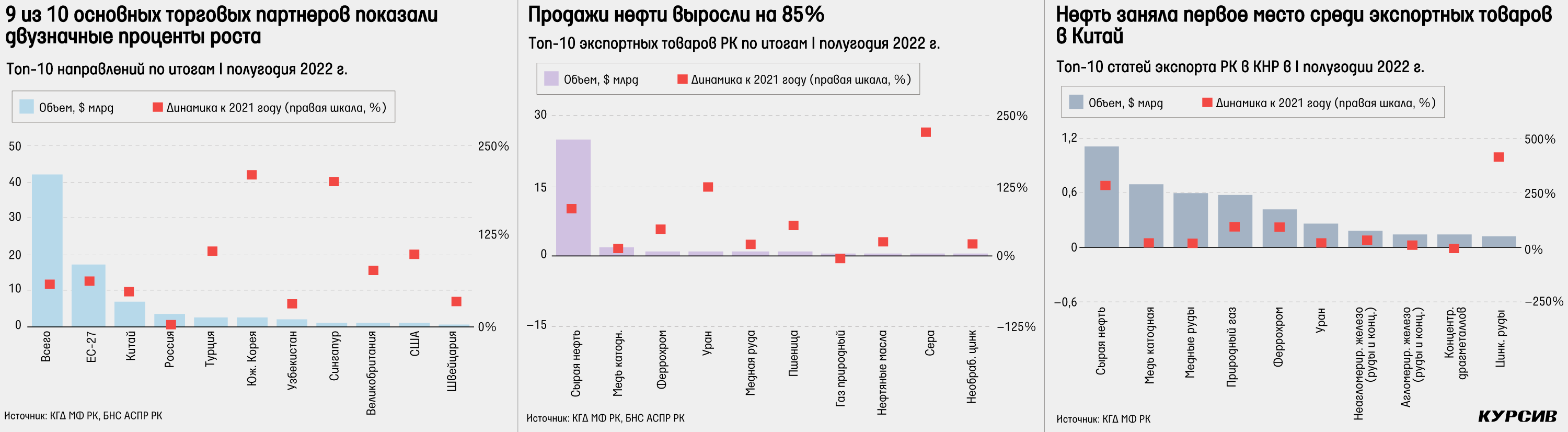

Казахстанский экспорт по итогам первых шести месяцев 2022 года достиг $42,2 млрд – такого полугодового объема не было с 2014 года ($42,5 млрд). Неизменный залог успеха – высокие цены на нефть. С марта нефтяные котировки находятся выше отметки $100 за баррель – последний раз подобный уровень наблюдался как раз в 2014-м. Kursiv Research обновил экспортную карту Казахстана.

Нефть – всему голова

На поставках нефти, экспортного товара №1, Казахстан заработал $24,8 млрд. Если сравнивать с аналогичным периодом предыдущего года, положительная динамика составила 84,7%. В январе-феврале нефтяные котировки росли из-за мега-сделки ОПЕК+, подразумевающей ограничение нефтедобычи. В марте, после начала российско-украинского военного конфликта, на мировых рынках возросла неопределенность, а нефтяные цены перешагнули планку в $100. И с тех пор (в анализируемом периоде) ниже этого уровня не опускались. В результате усредненная цена эталонной марки Brent за шесть месяцев составила $104,4 за баррель, что больше на 63,9% по сравнению с аналогичным показателем предыдущего года.

Цены – главный, но не единственный фактор роста. Казахстан увеличил физические объемы поставок почти на 10% (+3,2 млн тонн). Произошли незначительные изменения в географии поставок: Евросоюз продолжает оставаться нашим главным покупателем, но Китай и Южная Корея значительно нарастили контракты – поставки в физических величинах прибавили 128% (+1,7 млн тонн) и 107,7% (+1,6 млн тонн) соответственно. Наблюдается увеличение закупок со стороны Сингапура, который в отчетном периоде приобрел на 752 тыс. тонн больше (+103,6%), чем годом ранее. Восточный поворот случился в первую очередь за счет голландских объемов. Нидерланды, которые уже долгое время являются крупнейшим покупателем казахстанской нефти, сжались на 1,1 млн тонн (–23,6%).

На фоне высоких цен на нефть Казахстан незначительно повысил нефтедобычу (+1,3%). Из полугодового производственного отчета нацкомпании «КазМунайГаз», которая присутствует во всех крупнейших нефтегазовых проектах страны, следует, что дополнительные объемы обеспечены за счет Тенгиза и Карачаганака.

Экспортным товаром РК №2 является медь. Для более детализированной классификации Kursiv Research использует шестизначный код товарной номенклатуры внешнеэкономической деятельности. Поэтому в нашем топ-10 ключевых товаров две позиции из этой группы – катодная медь (2-е место), а также медные руды и концентраты (5-е место). Они в сумме принесли стране почти $2,8 млрд.

Динамика продаж меди по сравнению с черным золотом более умеренная. Экспортная выручка от катодной меди выросла на 15,4% (до $1,8 млрд), от медных руд и концентратов – на 22,1% (до $1 млрд). Отгрузка в физических величинах катодной меди осталась практически на прежнем уровне (+2,7%), а поставки медных руд и концентратов выросли на 14,4%.

Казахстанским медным компаниям несколько помогла рыночная конъюнктура: средняя цена на этот металл за первые шесть месяцев превысила уровень предыдущего года на 7,3%. Но спрос на металл сокращается: среднемесячная стоимость меди на мировых рынках упала – с $10,2 тыс. в марте (исторический максимум) до $9 тыс. за тонну в июне.

Динамика экспортных потоков расходится с динамикой производства. В натуральном выражении выплавка рафинированной, необработанной, а также нелегированной меди в отчетном периоде выросла на 16,6%, а производство медных концентратов увеличилось на 5,9%.

Для экспортеров черных металлов итоги первого полугодия оказались неоднозначными. С одной стороны, им не благоволил ни мировой спрос (усредненные цены на железную руду упали на 23,8%), ни динамика внутреннего производства (производство железорудных концентратов сократилось на 23,4%, руд – на 10%, неагломерированного железа – на 7,7%, агломерата – на 7,6%, а выпуск окатышей увеличился всего лишь на 1,6%).

С другой стороны, отгрузки непосредственно феррохрома, экспортного товара РК №3, принесли стране $1,2 млрд (+49,8%). Высокая динамика вызвана фактором цены: денежный поток увеличился на фоне сокращения физических объемов на 6,4%. Китай, главный покупатель казахстанского феррохрома последние несколько лет, сократил отгрузку на треть (в физических величинах). Но выросли поставки в других ключевых направлениях из топ-5: Япония (+59,7%), Индонезия (+54,4%) и США (+36,5%).

В целом девять из десяти ключевых экспортных товаров показали положительную динамику. Кроме уже перечисленных это уран (+123,9%), пшеница (54,6%), нефтяные масла (+27,6%), сера (+219,5%); причины высокой динамики этой товарной позиции разбирались в предыдущем материале, необработанный цинк (+20,4%). На фоне роста внутреннего потребления сократился экспорт природного газа на 4,2% (7-е место).

Россия замедляется

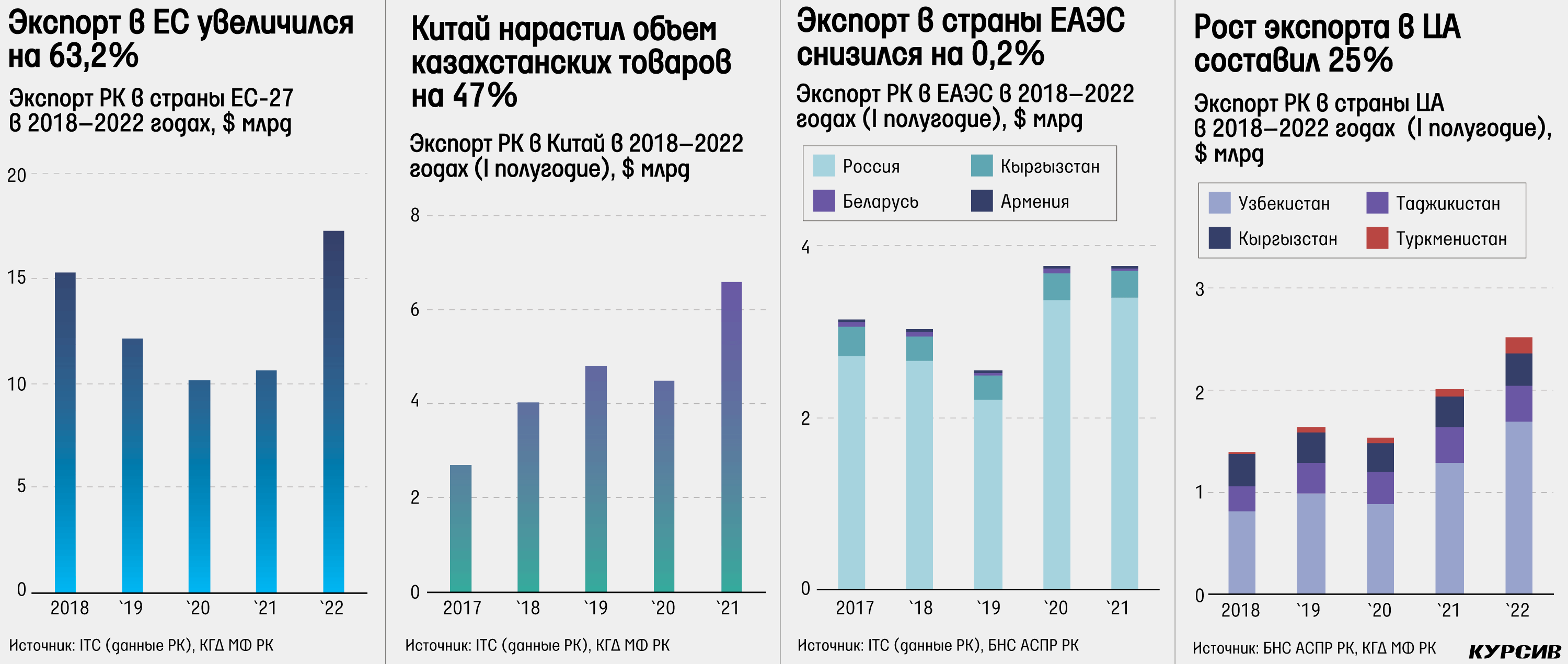

Евросоюз – ключевой торговый партнер, и его интересует преимущественно наша нефть. Ее доля в торговых операциях в анализируемом периоде составила 87,4%. На этих сделках РК заработала $15,1 млрд, что на 59,8% больше прошлогоднего результата. Оптимистичную картину портит статистика в разрезе физических величин: объем снизился на 5,5%, или почти на 1,3 млн тонн. Главный торговый партнер из Евросоюза – Италия, которая забирает себе до половины поставляемой в ЕС-27 казахстанской нефти (в физических величинах), по итогам января – июня 2022 года нарастила отгрузку нашего черного золота в деньгах на 111,8%, в физических объемах – на 25,7%.

Китай – второй по размеру экспортный рынок для нас – интересуют казахстанские углеводороды и металлы. С первой публикации экспортной карты Kursiv Research, подготовленной по итогам 2020 года, главным экспортным продуктом в китайском направлении всегда оставалась катодная медь. В этот раз за счет взрывной динамики (+281,8%) на первом месте оказалась нефть (поставки на $1,1 млрд).

Из остальных традиционных товарных позиций Поднебесная увеличила отгрузки катодной меди на 22,5% (до $700,9 млн), медных руд – на 18,7% (до $584,6 млн), природного газа – на 95% (до $564,9 млн), феррохрома – на 91,9% (до $413,4 млн), урана – на 21,8% (до $258,4 млн), неагломерированного железа – на 35,7% (до $175,7 млн) и цинковых руд – на 420,4% (до $109,1 млн). Концентраты драгоценных металлов – единственная товарная позиция с минусом, но поставки сократились всего на 1,8% (до $127,5 млн).

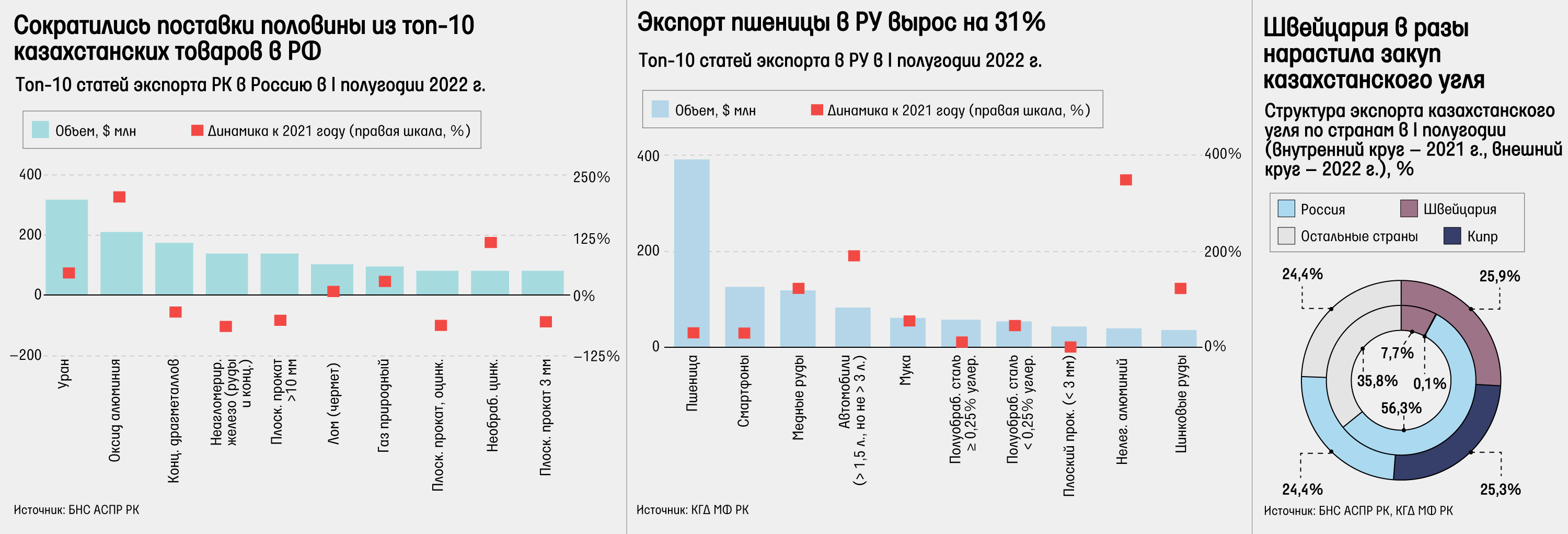

Россия по-прежнему третий по величине экспортный рынок для Казахстана. В отчетном периоде в этом направлении самая слабая динамика (+0,5%) среди десяти крупнейших рынков для РК. На фоне санкций российская экономика по итогам первого полугодия снизилась на 0,5% в годовом сравнении. Как отмечает российское Минэкономразвития, ускорился спад в экспортно ориентированных отраслях (деревообработка, химическая отрасль, металлургическое производство), а также в отраслях со значительной долей промежуточного импорта (автомобилестроение, легкая промышленность, производство мебели).

Проблемы в российской экономике отразились на экспортных потоках из Казахстана. Сократились поставки концентратов и руд драгоценных металлов на 32,7% (до $176,1 млн), неагломерированного железа – на 62,9% (до $136,8 млн) и разных видов проката: толщиной более 10 мм – на 47,7% (до $134,7 млн), оцинкованного – на 58,8% (до $83 млн), толщиной 3 мм – на 53,1% (до $80,8 млн). В числе экспортных статей с положительной динамикой: уран (+47,6%, до $315 млн), оксид алюминия (+204,9%, до $211,3 млн), лом черных металлов (+7,9%, до $102,2 млн), природный газ (+28,4%, до $83 млн), необработанный цинк (+112,5%, до $81,8 млн). Изменилась структура экспортных потоков в РФ. Если раньше лидирующие позиции были за плоским прокатом и железом, то теперь первое место за ураном.

Турция в отчетном периоде заняла четвертое место, годом ранее за ней была шестая позиция. Турецкий бизнес нарастил поставки казахстанских товаров на 103,8% (до $2,5 млрд), и его интересуют в первую очередь углеводороды, затем цветные металлы. Десятку, если сравнивать с итогами годичной давности, покинули Индия и ОАЭ. Новички топ-10 – Сингапур и США. Первый, как было написано выше, заинтересован исключительно в казахстанской нефти. Экспортная корзина в США чуть разнообразнее, но все-таки состоит, как обычно, из сырья и металлов (нефть, медь).

Новые потоки

С начала российско-украинского конфликта прошло почти пять месяцев. С тех пор западные страны усилили санкционное давление на РФ, а также потихоньку отказываются от российских углеводородов. Изменение геополитического ландшафта отражается на казахстанском экспорте.

Помимо уже отмеченных замедления казахстанского экспорта в Россию и роста поставок нефти в азиатские страны (Сингапур, Южную Корею и Китай), вырисовывается несколько трендов.

Один из них – увеличение поставок угля, в первую очередь в западные страны (но снижение в ЕАЭС). В целом отгрузки угля (ТН ВЭД 2701) выросли на 111,7% (до $457,4 млн). Если динамика сохранится, то уже по итогам девяти месяцев текущего года уголь окажется в топ-10 крупнейших экспортных товаров РК. Сильнее остальных контракты на казахстанский уголь нарастили две страны – Швейцария и Кипр. Швейцария в аналогичном периоде прошлого года отгрузила казахстанский уголь на $16,7 млн, в этот раз – на $118,4 млн, Кипр увеличил отгрузку с $269 тыс. до $115,9 млн.

Второй тренд связан с ростом контрактов на казахстанский уран. Хотя дополнительные пакеты санкций против РФ не предполагают отказа от российского урана, западные страны увеличивают запасы этого товара. Яркий пример – Канада, которая в аналогичном периоде предыдущего года закупила 898,2 килограмма урана, в текущем году – почти 4,3 тыс. килограммов, причем основной объем пришелся на май (по данным канадской таможни).

Германия, которая испытывает трудности с поставками российских энергоресурсов, увеличила объемы казахстанской нефти. По итогам шести месяцев 2022 года Германия нарастила поставки казахстанской нефти в деньгах в 12 раз, в физических объемах – в 6 раз. Несмотря на взрывную динамику, Германия не стала важнейшим покупателем нашей нефти, на ее долю приходится всего 0,4% от всех поставок.

Удивительно, но падение экспорта в Украину, на территории которой идет война, не выглядит экстремальным – он сократился всего на 2,7%. Как и прежде, Казахстан продолжает поставлять углеводороды (пропан, бутан, битуминозный уголь и природный газ), ячмень и металлы (медь, цинк).