Начиная с 2022 года ожидается дефицит ипотеки на рынке РК, а это может привести к стагнации рынка жилищного строительства. К такому выводу пришли аналитики Казахстанской жилищной компании (КЖК) в обзоре «Рынок ипотечного кредитования Республики Казахстан за I полугодие 2022 года.

Раздувшийся портфель

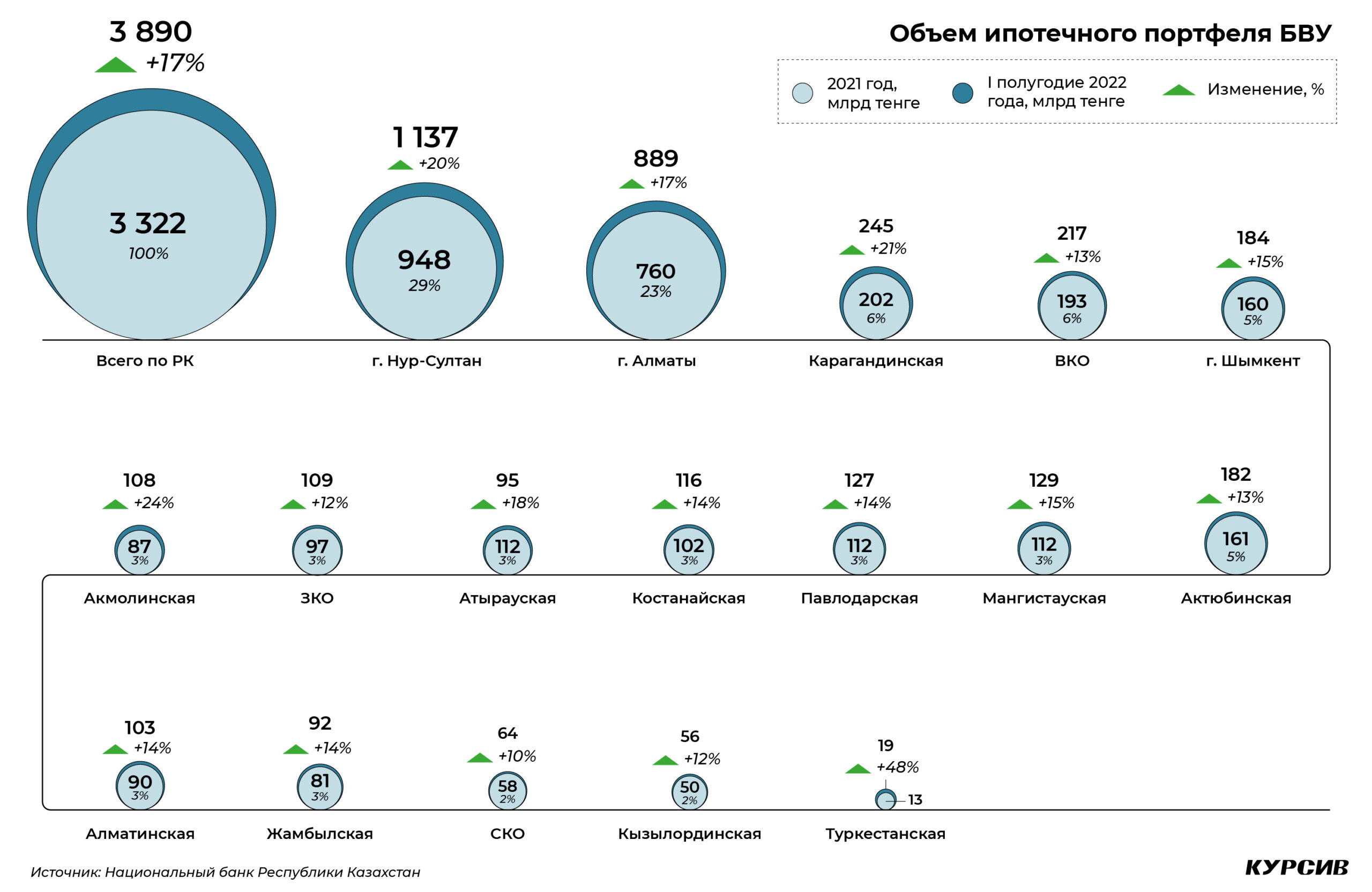

По итогам первого полугодия 2022 года ипотечный портфель РК «дорос» почти до 4 млрд тенге. Это максимальный показатель за минувшую пятилетку.

Даже относительно высокой базы 2021 года, по итогам первого полугодия 2022 года рост объема ипотечного портфеля РК составил 17%.

В первом полугодии 2022 года банки выдали казахстанцам ипотечных кредитов на 900 млрд тенге. Рекордным месяцем по объему выдачи ипотеки стал апрель – за этот месяц БВУ выдали населению 193 млрд тенге ипотечных займов при среднемесячном показателе 150 млрд тенге. На этот же месяц, по данным Нацбанка, приходится минимальное значение средневзвешенной ставки вознаграждения по ипотечным кредитам – 8,2%. Ниже значение средневзвешенной ставки было зафиксировано лишь в 2020 году (7,5%).

В разрезе банков 64% ипотечного портфеля приходится на АО «Отбасы банк». А в разрезе регионов – более половины (52%) ипотечного портфеля страны традиционно приходится на Нур-Султан и Алматы.

Но после бурного роста на ипотечном рынке страны может наступить затишье.

Недоступная коммерческая ипотека

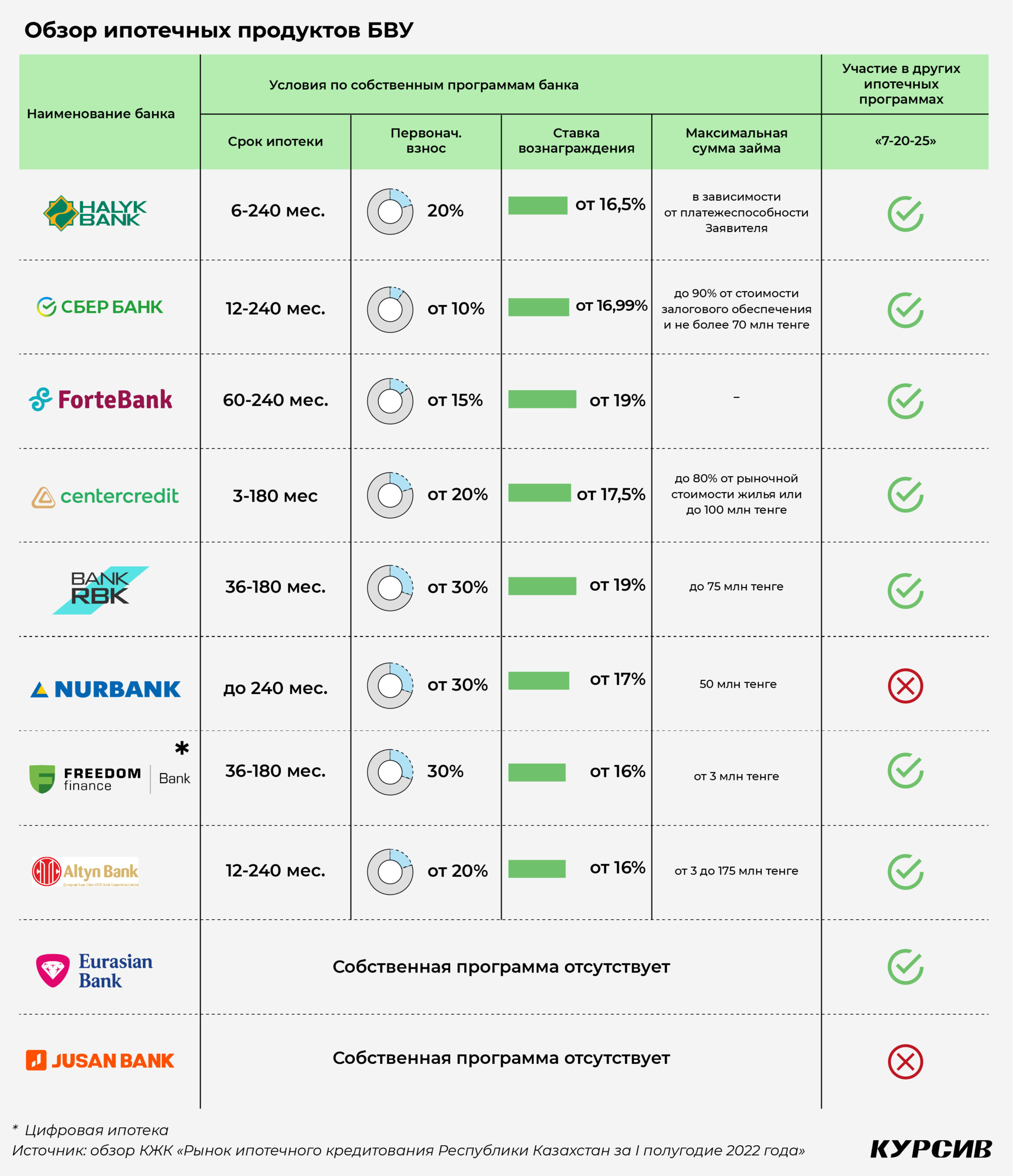

Коммерческие банки предлагают казахстанцам около десятка коммерческих программ ипотечного кредитования, ставки по которым варьируются в пределах от 16% до 19%. Кроме того, большинство из них реализуют субсидируемую государством ипотечную программу «7-20-25».

Чтобы выяснить, какие из предлагаемых ипотечных продуктов могут «осилить» казахстанцы, аналитики Казахстанской жилищной компании (КЖК) рассчитали индекс доступности жилья (Housing Affordability Index, HAI), исходя из предложений банков и доходов населения.

Индекс доступности жилья с ипотечным кредитом определен по формуле: HAI = (Доля доходности по ипотеке Среднедушевые номинальные денежные доходы312)/(12 Ежемесячная сумма платежа по ипотеке).

При значении индекса выше 100 ипотека считается доступной, а при показателях индекса ниже 100 – недоступной.

Анализ КЖК показал, что единственной доступной для казахстанцев ипотекой на сегодня является программа «7-20-25». Да и то, только для семей, где доход на члена семьи превышает 182,3 тыс. тенге.

Среди коммерческих банков самые высокие показатели по доступности ипотеки у банков «Фридом Финанс Казахстан» и «Нурбанк». А наиболее недоступные ипотечные продукты у «Forte Bank», «Сбербанк Казахстана» и «Банк ЦентрКредит».

«Сложившаяся картина показывает острую проблему: большинство программ ипотечного кредитования, предлагаемых банками, являются доступными только для самой обеспеченной категории населения нашей страны. В то время как для остальной, большей части населения, улучшение жилищных условий посредством предлагаемых программ является невозможным», – отмечают специалисты КЖК.

Кризис переходного периода

«7-20-25» – единственная госпрограмма льготного ипотечного кредитования. Другая программа – «Баспана хит» была завершена в середине 2021 года. Но и «7-20-25» имеет лимит объема финансирования – 1 трлн тенге, из которых более 640 млрд тенге уже потрачено на ипотечные займы. И, по расчетам, программа будет завершена к концу 2024 года.

Одновременно с этим в КЖК отмечают, что с 2022 года (по сравнению с 2021 годом) возможно снижение выдач ипотечных займов по линии тяжеловеса на рынке ипотеки – АО «Отбасы банк».

«Таким образом, с учетом снижения участия государства в программах ипотечного кредитования, а также отсутствия доступных рыночных программ БВУ, начиная с 2022 года ожидается дефицит ипотеки на рынке Республики Казахстан, – прогнозируют эксперты КЖК. – Это может привести к стагнации рынка жилищного строительства, что, в свою очередь, окажет влияние на экономическое развитие нашей страны».

Эксперты добавляют, что дальнейшее активное участие государства на рынке ипотечного кредитования также нежелательно – это ведет к росту цен на первичное и вторичное жилье.

Выход представители КЖК видят в развитии рыночных механизмов, то есть создании банками более доступных для населения ипотечных продуктов.