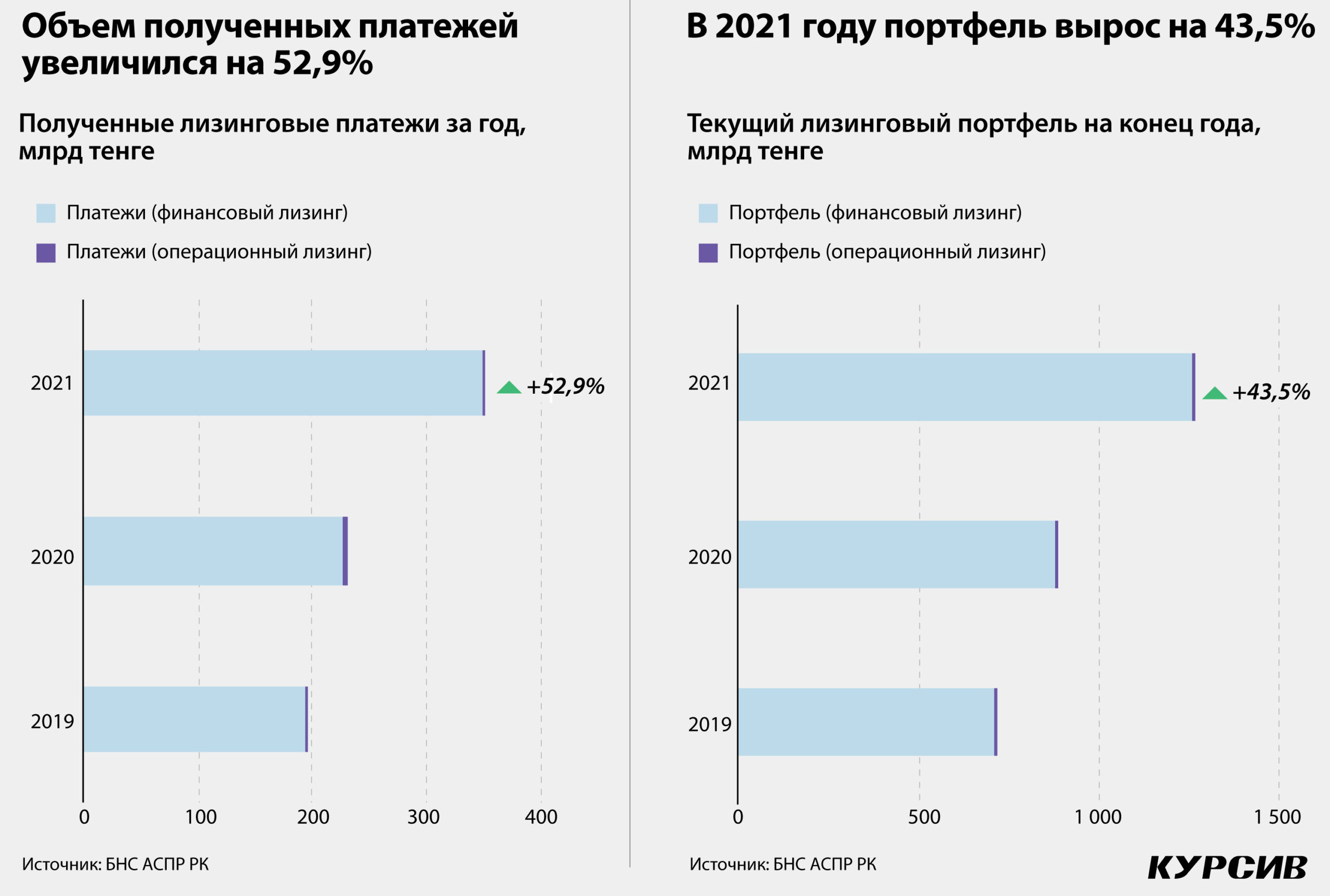

В минувшем году экономический рост (+4,3%) и увеличение капитальных вложений (+3,7%) благоприятствовали лизинговому рынку. Портфель лизинговых компаний, по официальным данным, в 2021 году прибавил 43,5% и составил почти 1,2 трлн тенге. Финансовый лизинг занимает львиную долю (99,7%) этого объема. Положительную динамику также продемонстрировали полученные платежи: с 225,9 млрд тенге в 2020 году до 351 млрд тенге в отчетном периоде (+52,9%).

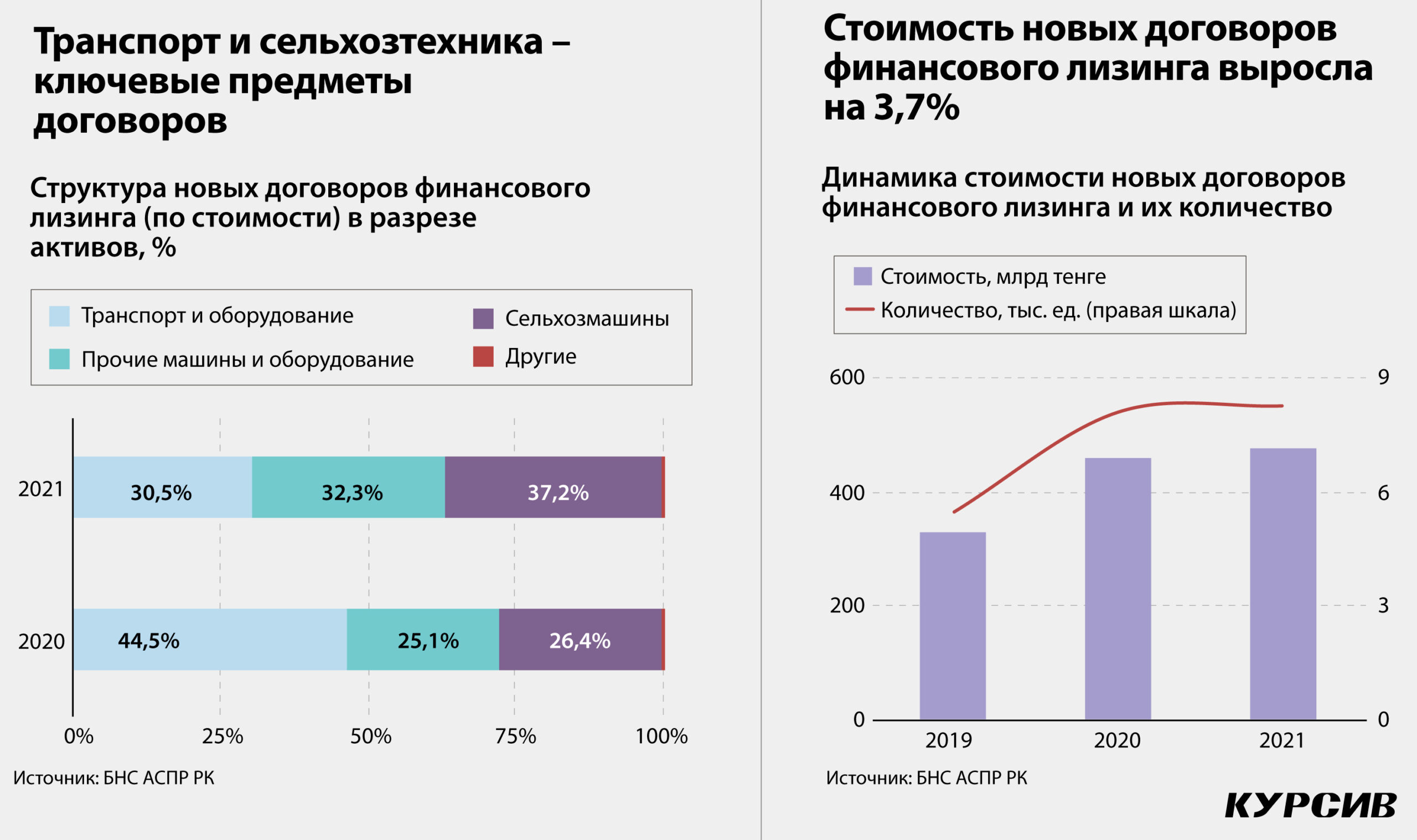

В 2021 году количество заключенных договоров финансового лизинга выросло незначительно, всего на 2%, и составило 8,2 тыс. единиц. С увеличением количества сделок выросла совокупная стоимость, почти до 477,8 млрд тенге. Главным предметом лизингового контракта стала сельхозтехника, в стоимостном выражении – 37,2% от всех заключенных финансовых договоров.

Но агрегированная статистика от госорганов не позволяет проанализировать рынок лизинга более детально. Поэтому Kursiv Research продолжает ежегодное исследование рынка лизинга, на этот раз по итогам 2021 года.

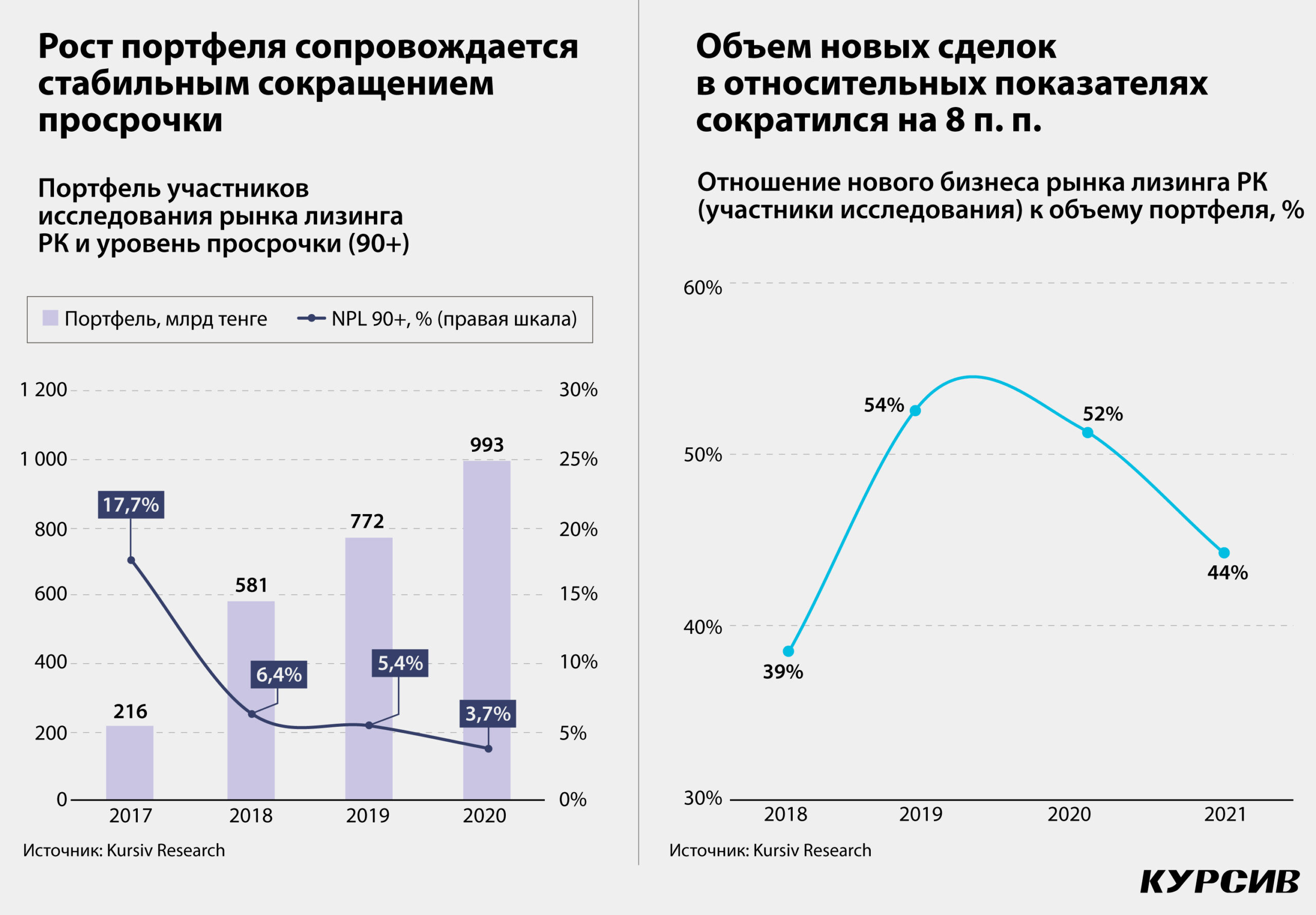

Перед тем как приступить к описанию микротрендов изучаемого сектора, отметим несколько деталей. Во-первых, динамика показателей, собранных Kursiv Research в целях исследования рынка лизинга Казахстана, коррелирует с динамикой данных официальной статистики. Например, портфель лизинговых компаний, ставших респондентами нашего исследования, в минувшем году также вырос, но в меньшем объеме – на 29% – и составил 993,5 млрд тенге (разница в цифрах обусловлена тем, что не все действующие компании согласились участвовать в нашем рейтинге).

Согласно нашему опросу, наблюдается рост объема новых сделок. Совокупная стоимость новых контрактов, прибавив 7%, достигла 445,4 млрд тенге. Львиную долю этого объема (98,5%) занимает финансовый лизинг, который позволяет лизингополучателю выкупить актив по истечении контракта. Общее количество заключенных договоров увеличилось на 22%, до 8129 сделок. С более скромной динамикой рос объем полученных лизинговых платежей, который достиг 88,4 млрд тенге (+10%). Одновременно с ростом портфеля происходило сокращение уровня просроченной задолженности (необслуживаемые более 90 дней займы). По сообщениям респондентов, за год она уменьшилась с 5,4 до 3,7%.

Во-вторых, в нашем рейтинге участвуют крупнейшие игроки рынка, а собранные данные охватывают значительную часть рынка. Например, объем текущего лизингового портфеля компаний, которые оказались в периметре нашего исследования, к аналогичному совокупному показателю из официальной статистики составляет 79%. Еще один пример: совокупная стоимость договоров финансового лизинга тех компаний, что вошли в наш список, составляет 92% к аналогичному показателю официальной статистики. Таким образом, наше исследование следует считать релевантным и отражающим общую ситуацию на рынке.

Государство поможет

Как и в предыдущие годы, базовым фактором роста остается государственная поддержка – как прямая, через субсидирование ставки лизинга, так и опосредованная, через предоставление бизнесу льготных кредитов на инвестиционные цели и пополнение оборотных средств.

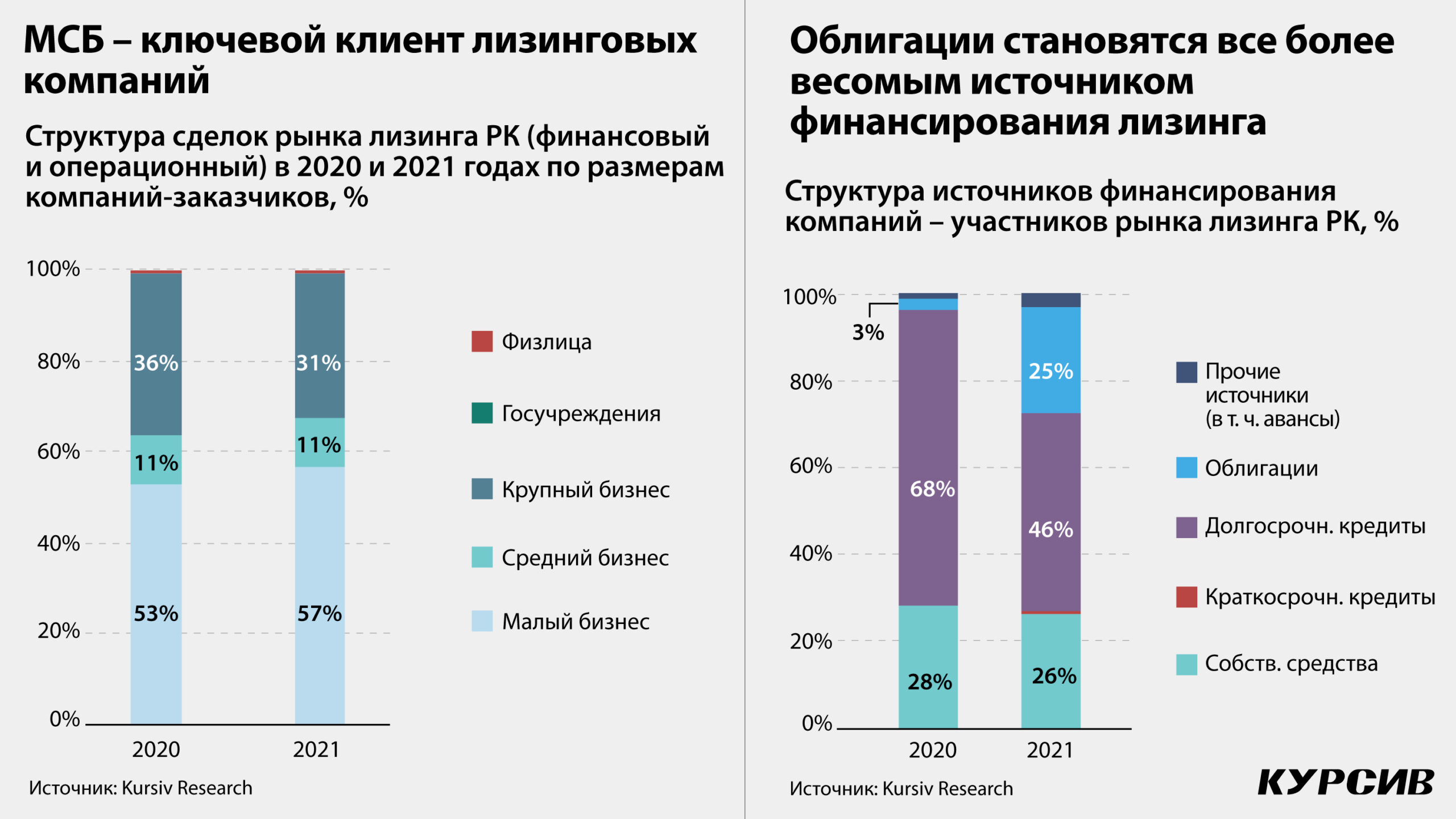

Согласно предоставленным участниками исследования данным, в структуре их займов превалирует малый бизнес – 57%, а у среднего бизнеса 11%. Доля крупного бизнеса в отчетном году сократилась до 31%.

Фонд развития промышленности (ФРП, бывший «БРК-Лизинг») выступает одним из операторов госпрограмм индустриального развития и «Нұрлы жол». Компания в своем годовом отчете за 2021 год приводит список контрактов с крупным бизнесом, среди которых «Агромашхолдинг KZ» (создание локализованного центра по производству сельхозтехники в Костанае), «Масло-Дел» (приобретение линии по производству и пакетированию молока для завода в Петропавловске), Hyundai Trans Kazakhstan (закуп оборудования по производству легковых автомобилей), «Баян Сулу» (расширение действующего производства) и «Казполиграф» (приобретение технологического оборудования для выпуска бумажных пакетов и гофроупаковок).

Стоимость лизинга от ФРП намного ниже рыночной. Например, одна из популярных программ – лизинг оборудования под 5% сроком на 10 лет. Программа доступна и для крупных предпринимателей, и для субъектов МСБ. Главное, чтобы инвестпроект реализовывался в приоритетном в рамках индустриализации секторе экономики.

У «КазАгроФинанса» (КАФ), другого государственного института, широкая номенклатура льготных лизинговых продуктов, направленных на развитие сельского хозяйства (сельхозтехника и скот). Без субсидирования лизинг обойдется фермеру в 7,5% годовых, плюс базовая ставка Нацбанка (сейчас 14,5%). Если заемщик получит субсидирование, то минимальная ставка, которую предлагает КАФ, составит 6%.

Фонд развития предпринимательства «Даму» – институт развития, сосредоточенный на поддержке МСБ. В арсенале фонда программа «Даму Лизинг», где партнерами выступают несколько частных лизинговых компаний, среди которых ForteLeasing, Al Saqr Finance, «ТехноЛизинг», HalykLeasing, Leasing Group, Nur Leasing и другие. По программе заемщик может оформить договор на сумму не более 500 млн тенге сроком до 7 лет. Но без субсидирования лизинг обойдется в 7%, плюс базовая ставка Нацбанка РК. Конечная ставка с учетом субсидирования может доходить до 6%.

В прошлом году к перечисленным льготным программам добавилась еще одна. Действующая программа «Экономика простых вещей» была расширена механизмом льготного финансового лизинга. Субъекты частного предпринимательства могут рассчитывать на льготную ставку в размере 6%, если инвестируют в обрабатывающую промышленность, в размере 5% – если вкладываются в агропромышленность.

Учитывая инфляцию и базовую ставку Нацбанка РК, уровень которых в 2021 году колебался в пределах от 8 до 9,5%, заемщики получали льготный лизинг по отрицательной ставке (–2%). Отрицательная ставка повышает популярность продукта, но создает рыночные искажения и тормозит развитие частников, которые, в отличие от квазигосударственных компаний, не располагают дешевыми деньгами из бюджета.

Согласно данным, предоставленным нашими респондентами, в 2021 году фондирование на 26% было представлено собственными средствами, на 46% – долгосрочными кредитами, еще 25% сформировали облигации. Вес последней статьи в общей структуре вырос на 22 п. п. Этот всплеск объясняется крупным размещением ФРП – на 100 млрд тенге. Стоимость заимствования оказалась на вполне рыночном уровне: 11,5–11,8% годовых. Между тем фонд признал в качестве государственных субсидий выгоды почти на 70,3 млрд тенге; эти деньги получены от Банка развития Казахстана и НУХ «Байтерек» по низкой ставке.

Трактор – вперед, станок – стоп

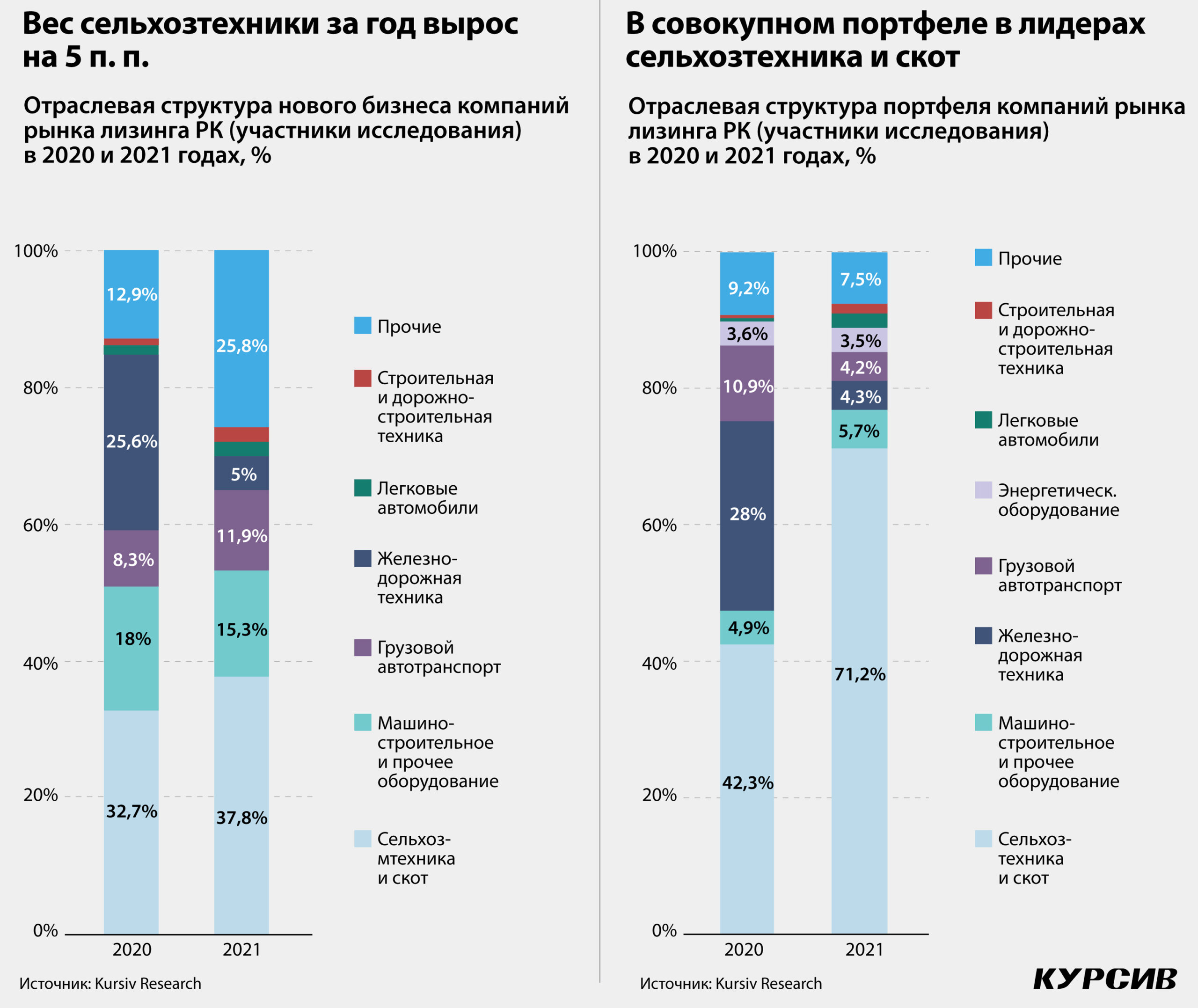

За год в отраслевой структуре нового бизнеса лизинговых компаний, которые оказались в периметре исследования, произошли незначительные изменения. Более половины объема формируют сельскохозяйственная техника и машиностроительное оборудование: в 2021 году на первую номенклатуру пришлось 37,8%, на вторую – 15,3%. Заметно снизился объем приобретаемой в лизинг железнодорожной техники: в структуре ее вес упал с 25,6 до 5%.

Чемпионом роста стал сегмент прочего оборудования, который вырос с 12,9 до 25,8%. Между тем респонденты не детализировали эту статью, что не позволяет сделать более качественный разбор.

Значительные объемы новых сделок по лизингу сельхозтехники ощутимо нарастили и без того преобладающую долю этой номенклатуры в текущем лизинговом портфеле. По итогам 2021 года сельхозтехника и скот заняли 71,2% в общей структуре. Для сравнения: в 2020 году – всего 42,3%. Опять же, сокращение новых сделок по железнодорожной технике отразилось на текущем показателе, вес этого компонента снизился с 28 до 4,3%.

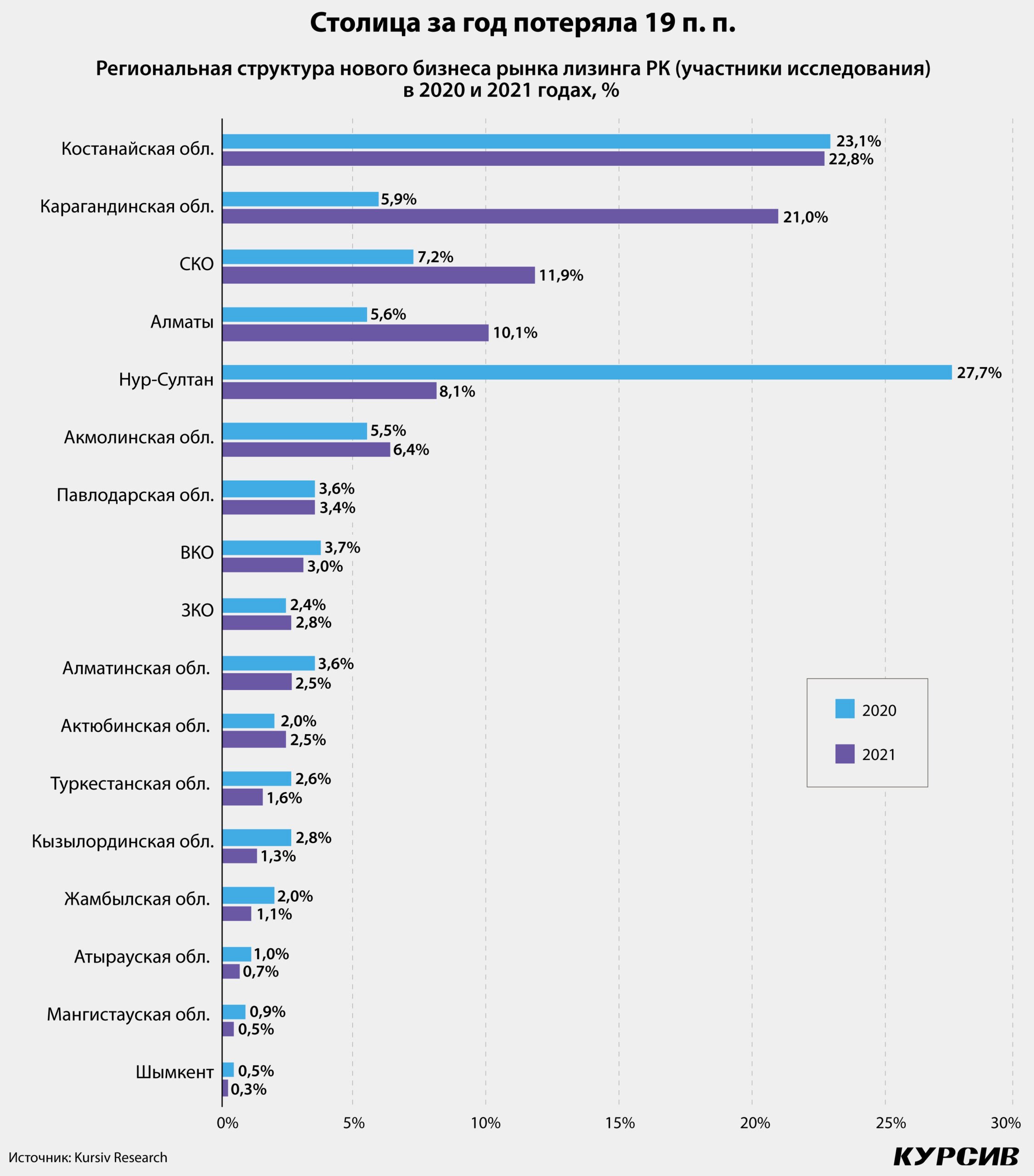

Поскольку многие регионы РК специализируются на отдельных отраслях, географическая структура рынка воспроизводит отраслевую. Самую большую долю в структуре нового бизнеса в 2021 году получила Костанайская область (22,8%), значительная часть экономики которой формируется за счет сельского хозяйства. На втором и третьем местах Карагандинская и Северо-Казахстанская области (21 и 11,9% соответственно), где сосредоточены потребители как сельхозтехники, так и машиностроительного оборудования.

В минувшем году наибольшим спадом отличился лидер роста предыдущего исследования Нур-Султан, где располагаются компании, приобретающие железнодорожную технику, а также другие виды техники (–19,5 п. п.).

Первая девятка

Как отмечалось в предыдущем исследовании, отличительной чертой казахстанского рынка лизинга в последние годы является большой вес государственных игроков: в 2021-м на ФРП и КАФ приходилось 95% нового бизнеса и 89% портфеля участников исследования.

Лидером рынка по объему нового бизнеса (включая оперативный лизинг) в 2021 году стал Фонд развития промышленности. ФРП, предоставляющий в лизинг железнодорожную технику и промышленное оборудование, а также специальную и даже сельскохозяйственную технику, за год провел 365 сделок на общую сумму 254 млрд тенге.

Второй номер рейтинга – «КазАгроФинанс» – прибавил 28% в объеме нового бизнеса, что составило 142 млрд тенге. Компания в 2021 году заключила 5955 сделок (73,3% всех контрактов участников исследования) и увеличила текущий лизинговый портфель на 22%, до 323 млрд тенге. В КАФ отмечают рост лизинга на сельхозтехнику отечественного производства (52% от объема лизинга в данной номенклатуре).

В группе средних компаний выделяется «Казахстанская Иджара Компания» (KIC), которая по итогам 2021 года заняла третье место по объему нового бизнеса. По итогам 2021 года KIC заключила 163 сделки и нарастила объем нового бизнеса на 103%, до 11,3 млрд тенге. Портфель увеличился на 62% и достиг 12,6 млрд тенге. В качестве факторов роста в компании отмечают реализацию отложенного спроса на лизинговые услуги, который накопился в 2020-м. Прошлый год оказался годом восстановления в тех отраслях, которые для KIC являются основными: строительстве, автомобильных и железнодорожных грузоперевозках, а также в горнодобывающей промышленности. Восстановление сопровождалось увеличением потребности в соответствующей технике и оборудовании. Отметим, что доля предприятий из перечисленных отраслей составляет более 80% от лизингового портфеля компании.

В компании отмечают, что минувший год запомнился активным ростом строительной отрасли. Он был спровоцирован значительным объемом снятых пенсионных накоплений, направленных на улучшение жилищных условий, что, соответственно, позитивно повлияло на объем лизинга строительной техники.

Четвертая позиция за новичком рейтинга ForteLeasing: 152 новые сделки позволили нарастить объем нового бизнеса до 10 млрд тенге, портфель компании вырос на 46%. ForteLeasing отметил три составляющих успеха: цифровизация бизнес-процессов, упрощение процедуры рассмотрения заявок и акцент на МСБ.

Значительный прирост показала Astana Motors Finance: в 2021 году объем нового бизнеса увеличился на 156%, до 9,4 млрд тенге (пятое место). Всего компания заключила 375 сделок. Astana Motors Finance предоставляет в аренду легковые автомобили – в этом секторе в прошлом году росли потребности таксомоторных компаний. Но другой тренд, связанный с дефицитом автомобилей из-за кризиса на рынке полупроводников, тормозил лизинговые обороты.

«Лизинг Групп» с 132 сделками и ростом объема нового бизнеса на 77%, до 7,7 млрд тенге, на шестой позиции. Портфель компании вырос на 32% и составил 8,7 млрд тенге. По оценкам компании, которая предоставляет в лизинг преимущественно дорожно-строительную и грузовую технику, рост «Лизинг Групп» в минувшем году был связан с постковидным восстановлением экономики РК.

Еще один новичок нашего исследования – компания «КомТрансЛизинг» («дочка» автомобильной компании «Вираж»), которая предоставляет в лизинг автомобильную технику марок ГАЗ, УАЗ, Chevrolet, небольшие автобусы марки ПАЗ, а также сельскохозяйственные тракторы МТЗ. Вся эта техника производится либо импортируется компаниями группы компаний «Вираж». «КомТрансЛизинг» заняла седьмую позицию: 814 сделок нарастили объем нового бизнеса на 8%, до 6,4 млрд тенге.

«Прирост был достигнут за счет дополнительного банковского финансирования в середине прошедшего года», – отмечает финансовый директор ГК «Вираж» Ирина Миронова. Спикер в качестве значимой тенденции отмечает дефицит техники, вызванный постковидными эффектами и разрывом логистических цепочек поставок.

На восьмой позиции Capital Leasing Group (CLG) – молодая компания, переживающая бурный рост (на рынке с 2020 года). 193 сделки позволили увеличить объем нового бизнеса до 5,1 млрд тенге, а по динамике, которая составила 377%, компания оказалась чемпионом роста.

В портфеле компании на строительную и дорожно-строительную технику приходится более 60%. Столь бурный рост объясняется не только правильно выбранной стратегией, но и постковидным восстановлением экономики РК.

«Оживились крупные инвестиционные проекты по строительству республиканских дорог-автобанов (по направлениям Капшагай – Курты, Кызылорда – Жезказган, Алматы – Оскемен), строительство в Туркестане, автодорога БАКАД», – говорит директор Capital Leasing Group Махсат Спанкулов.

Он также отмечает факторы, которые сдерживали сегмент: в IV квартале 2021 года сократилось количество ввозимой техники из Китая, ощущалось отсутствие готовой техники у поставщиков, поскольку были проблемы на приграничных пунктах пропуска. Это сократило выдачу техники в лизинг, несмотря на возросший спрос на фоне девальвационных ожиданий и удорожания железа в Поднебесной.

На девятой позиции MedLeasing – игрок, специализирующийся на лизинге медтехники. Рост его нового бизнеса составил 6% (235 млн тенге), что стало результатом 10 заключенных сделок. Портфель компании составил 328 млн (+23,3%). По словам генерального директора MedLeasing Ивана Руденко, спрос вызван интересом к финансовому лизингу частных медицинских центров, которые взяли курс на обновление основных средств после пандемии.

С геополитическим напряжением

В 2022 году ситуация в секторе будет связана с общей динамикой экономики, инвестиционной активностью бизнеса, устойчивостью финансирования государственных программ, а также с наличием дешевых источников фондирования. Динамика некоторых из этих показателей по итогам первого полугодия 2022 года сложилось положительной, но наших респондентов беспокоят высокая инфляция, повышение базовой ставки и возросшая неопределенность на фоне геополитических кризисов.

По итогам первых шести месяцев 2022 года ВВП РК вырос на 3,4%. Актуальные прогнозы по экономическому росту в Казахстане, которые дают национальные и международные аналитические центры, сводятся к тому, что рост ВВП в 2022-м ожидается в интервале 2,5–3,2%. Динамика капитальных вложений по итогам полугодия сохраняется положительной, прирост зафиксирован на отметке 2,6%. Но картина неоднозначна по сегментам: крупный бизнес нарастил инвестиции на 8,9%, малый – на 5,8%. В сегменте среднего бизнеса – одного из ключевых клиентов лизинговых компаний – зафиксирован спад сразу на 43%.

Казахстанское правительство, скорее всего, не будет сокращать господдержку МСБ, напротив, в среднесрочной перспективе она расширится. Президент РК Касым-Жомарт Токаев в своем послании 2022 года заявил, что МСБ остается недофинансированным на $42 млрд. Отметим, что в текущем году, в отличие от 2021-го, ни одна лизинговая компания, представленная на KASE, не стала привлекать финансирование на фондовом рынке. Возможно, это связано с повышением базовой ставки с 9% в 2020-м до 14,5% к началу сентября текущего года, что удорожает стоимость фондирования.

Участники исследования Kursiv Research в целом настроены осторожно. Они планируют нарастить объем нового бизнеса на 11,2% – довольно скромные ожидания, если учесть, что аналогичный показатель прошлого исследования был в пределах 87%.

Респонденты ключевым фактором, влияющим на ожидания рынка, называют напряженную геополитическую ситуацию. Введение некоторыми странами ограничений на экспорт товаров, увеличение сроков поставок, волатильность валюты, рост инфляции – тренды текущего года, которые уже сейчас повысили стоимость сельхозтехники в среднем на 35–50%, указано в одном из ответов. Удорожание техники будет гасить спрос, поэтому лизинговые компании предлагают усилить господдержку, в частности нарастить субсидирование и гарантирование займов, а также выделить дополнительные средства из казны.

Аналогичной позиции придерживаются в «КомТрансЛизинге» («Вираж»). Ирина Миронова уверена, что сложившийся на сегодня геополитический фон негативно отразится на стоимости предмета лизинга и покупательной способности населения.

«Только механизмы государственной поддержки, такие как субсидирование стоимости и субсидирование процентной ставки, могут нивелировать влияние данных факторов. В целом рынок лизинга в 2022 году может показать рост только за счет внедрения дополнительных государственных программ», – считает она.

Махсат Спанкулов рассказывает, что после начала военного конфликта в Украине возникла экономическая турбулентность: курс нацвалюты снизился, а базовая ставка выросла.

«На протяжении месяца не было полного понимания экономической ситуации. Поставщики приостановили поставку техники, клиенты заняли выжидательную позицию, в то же время и лизингодатели не понимали, с какой ставкой выдавать технику в лизинг. Только весной, после принятия антикризисных мер и возвращения курса тенге на прежний уровень, началась единичная выдача лизинга, хотя полного понимания экономической ситуации нет до сих пор. Тем не менее объем выдачи в лизинг вырос к лету, но уже с большими ставками», – описывает ситуацию Спанкулов.

На фоне внешних источников стресса спикер видит драйверы роста в секторе строительной и дорожно-строительной техники: развитие западных регионов РК, появление двух областей, продолжающееся строительство автодорог. К положительным моментам он относит снижение ставки утильсбора.

На фоне геополитических кризисов, которые сопровождаются экономическими потерями, частные компании предлагают государству обеспечить их дешевым фондированием и сделать операторами существующих госпрограмм. Это, по их мнению, удержит рынок, а также сократит разницу в стоимости лизинговых продуктов между частными и квазигосударственными компаниями.

Методология

В периметр исследования рынка лизинга в Казахстане попадают лизинговые компании (или группа компаний), зарегистрированные как юридическое лицо на территории РК, осуществляющие деятельность по предоставлению оборудования и других объектов в финансовую аренду. Любые компании, соответствующие этим требованиям, могут принять участие в исследовании.

Исследование проводится на основе анализа анкетных данных, предоставленных лизингодателями – участниками исследования. Используемые в исследовании термины означают следующее.

Объем нового бизнеса (объем рынка лизинга) – сумма заключенных за год сделок финансового лизинга и оперативного лизинга (по которым передано в лизинг вновь купленное оборудование).

В новые сделки финансового лизинга включаются сделки, по которым более раннее из двух событий – а) закупка оборудования для передачи в лизинг по договору лизинга, б) получение ненулевого аванса от лизингополучателя – наступило не ранее первого дня рассматриваемого периода и не позднее его последнего дня.

Объем полученных платежей – это общая сумма платежей по договорам лизинга, перечисленных на расчетный счет организации в течение периода.

Текущий портфель компании (объем лизинговых платежей к получению) – объем задолженности лизингополучателей перед лизингодателем по текущим сделкам.

Показатели объема полученных лизинговых платежей и объема текущего портфеля характеризуют эффективность деятельности компании в предшествующих исследуемому периодах.

В исследовании рынка лизинга Казахстана по итогам 2021 года принимали участие девять компаний, анкеты были разосланы 13 компаниям.

Авторы исследования выражают благодарность участникам исследования за уделенное время и транспарентность.