Что происходило на финансовых рынках Казахстана в сентябре 2022 года

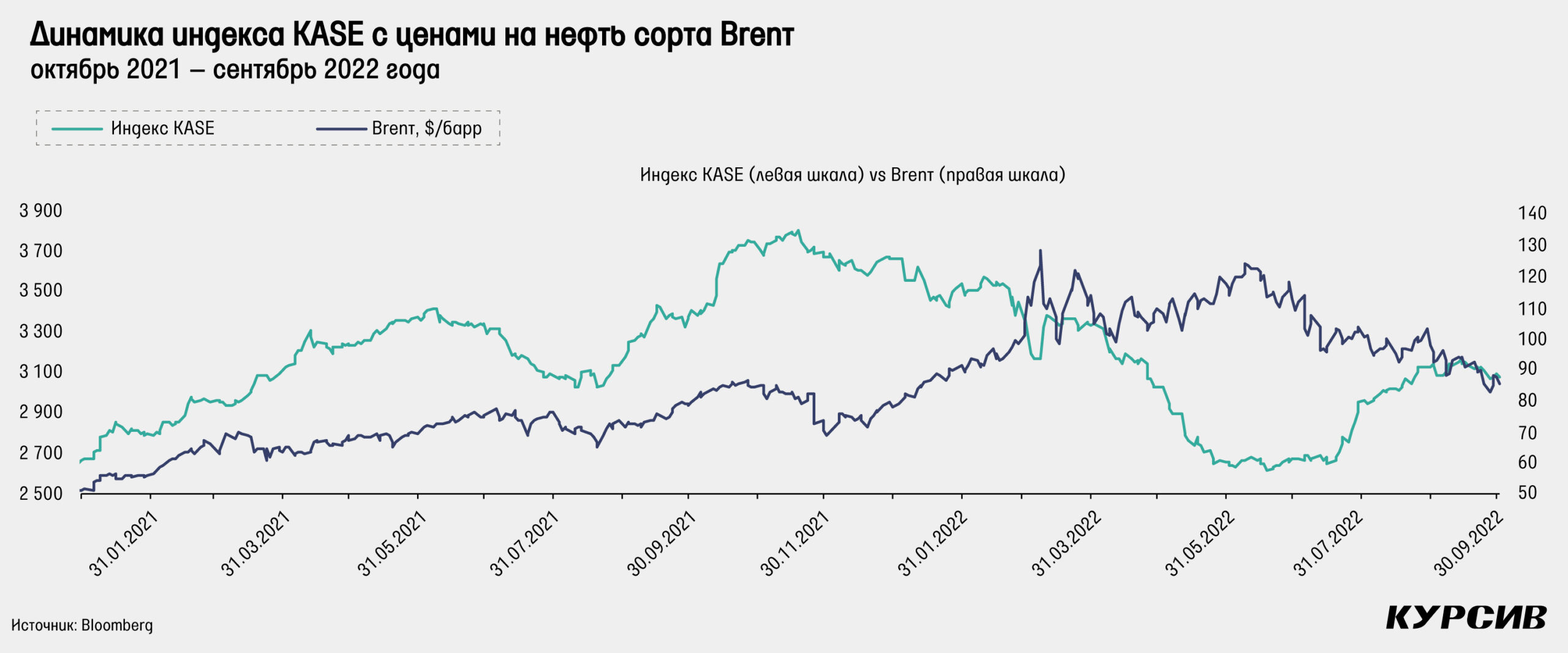

Цены на нефть в сентябре упали почти на 11%, это самое большое снижение за месяц с ноября 2021 года. Более того, это четвертое подряд снижение цены по итогам месяца. Цена в конце сентября достигла примерно $85 за баррель нефти сорта Brent.

В начале месяца ОПЕК+ заявил о первом за год сокращении нефтедобычи на 100 тыс. баррелей в сутки начиная с октября. Тем не менее через пару дней цены снизились до $87 – вероятно, на фоне опасений по поводу снижения спроса из-за возможной рецессии и роста доллара относительно многих активов и валют в мире. Появились также данные о складских резервах нефти в США, которые выросли на 8,8 млн баррелей вместо ожидаемых 3,6 млн, а стратегические резервы упали на 7,5 млн баррелей. Затем, после небольшого восстановления в середине месяца, цены вновь резко упали на фоне строгих карантинных ограничений в некоторых крупных городах Китая. Через неделю мы увидели цену $84 за баррель, это самый низкий уровень с начала января. Падение вновь произошло вместе со снижением фондовых рынков и ростом доллара из-за опасений по поводу глобальной рецессии. Все это вынудило представителей ОПЕК+ подумать над сокращением добычи еще на 1 млн баррелей в сутки.

Индекс KASE после трех месяцев роста показал небольшое снижение на 2,1%. Увеличение цены среди бумаг индекса показали лишь акции БЦК и «Казахтелекома», которые выросли на 12 и 3,8% соответственно. Акции «КазТрансОйла» и «Казатомпрома» упали на 8,5 и 8,4% по итогам месяца, менее существенное падение показали акции «Кселл» и Народного банка – на 5,8 и 5,4% соответственно.

Рост «Казахтелекома» произошел после того, как компания объявила о внеочередном собрании акционеров 31 октября, на котором может быть принято положительное решение о выплате дивидендов. А вот снижение «Казатомпрома» было обусловлено общим падением акций из уранового сектора на мировых рынках. ETF URA снизился на 15% по итогам месяца вместе с фондовыми рынками, несмотря на стабильные рыночные цены на уран. Падение «КазТрансОйла» произошло по большей части из-за понижения целевых цен аналитиками некоторых инвестиционных банков после выхода не самого удачного отчета за II квартал 2022 года. В итоге индекс KASE оказался относительно стабильным в этом месяце, несмотря на шторм на мировых фондовых рынках (хотя этот шторм отчасти повлиял на индекс через лондонских эмитентов). Тем не менее рост инфляции в сентябре и, следовательно, возможный рост ставки, а также повсеместный рост доллара могут оказать негативное влияние и на наш рынок.

Стабильный тенге при глобальном росте доллара второй месяц подряд

Национальная валюта по итогам сентября показала небольшое ослабление на 0,8%, достигнув отметки 476 тенге за $1. В целом месяц прошел относительно спокойно, медленный рост доллара происходил с объемами ниже среднего, которые подросли лишь в последнюю неделю месяца, когда мировые рынки стали резко снижаться, а индекс доллара начал обновлять новые максимумы этого года.

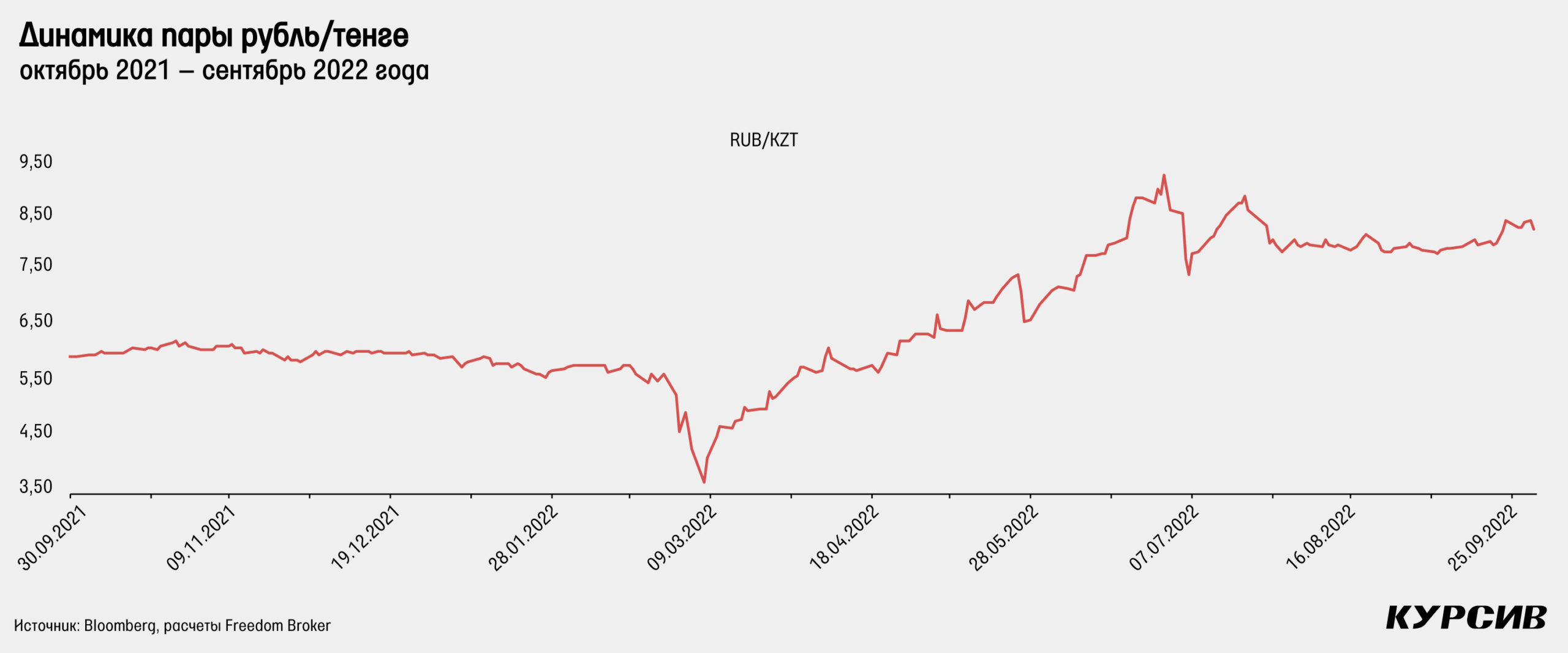

В России рубль был относительно стабильным и начал укрепляться в третьей декаде сентября, несмотря на внешние факторы. Итоговое укрепление составило почти 3%, а кросс-курс рубль/тенге вырос на 3,9%, или до 8,15 тенге за рубль. С точки зрения теханализа для долгосрочного снижения этой пары необходимо уходить ниже уровня 7,7 тенге. В целом пока основным прогнозным сценарием является движение в боковом диапазоне от 7,7 до 8,3 тенге за рубль.

Индекс доллара четвертый месяц подряд показал рост котировок и достиг новых рекордов текущего года. На этот раз рост составил 3%, а индекс достиг отметки 112 пунктов. Новым рекордным уровнем стал 114,78 пункта. Основной историей месяца на валютных рынках стало рекордное ослабление британского фунта относительно доллара после того, как правительство Великобритании решило объявить о новом фискальном плане, который предполагает снижение налогов. В то же время евро продолжил снижение (–2,5%) вместе с данными по рекордной инфляции в еврозоне в сентябре. А ФРС еще раз подняла ставку на 75 б. п. При этом рынки больше напугали прогнозы ФРС, которые оказались более негативными, так как Федрезерв ожидает снижения темпов роста экономики и увеличения безработицы, а скорость поднятия ставки и сама ставка теперь будут выше относительно прежних прогнозов.

Денежно-кредитная политика

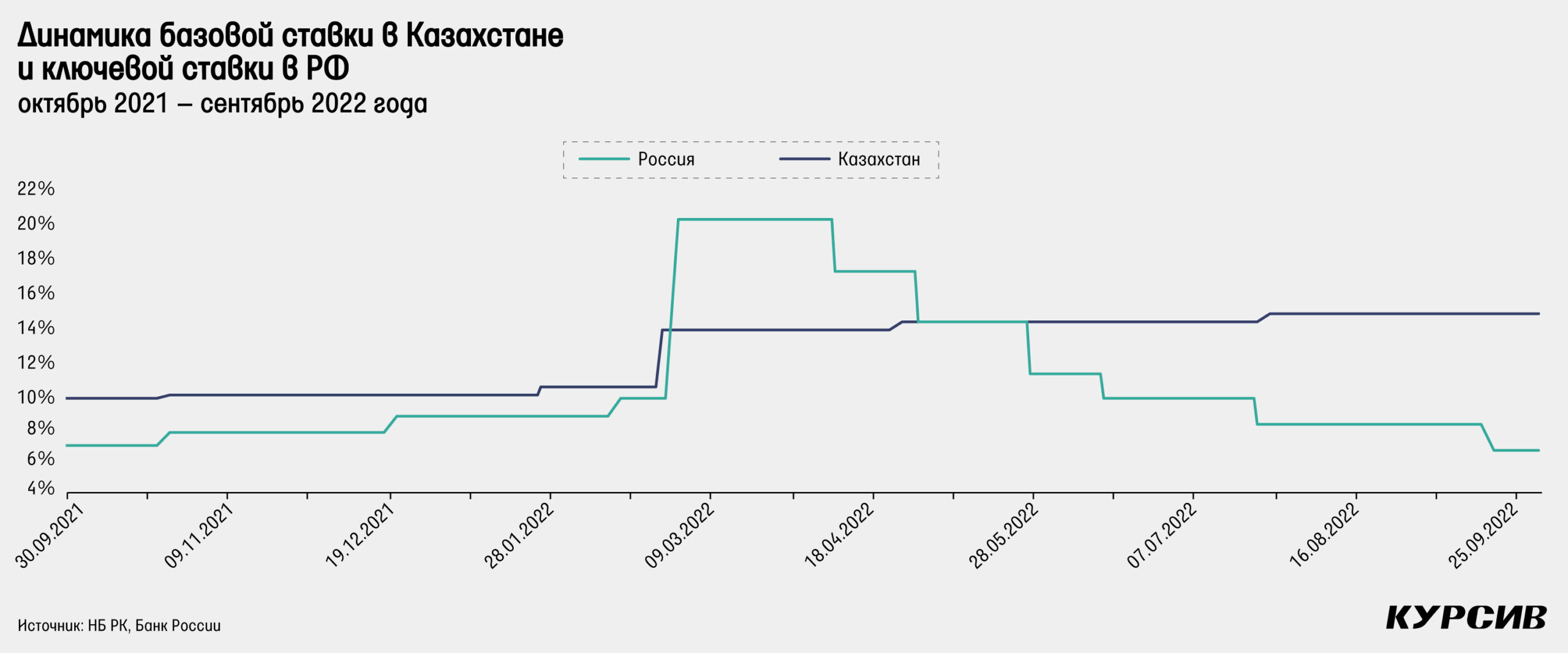

5 сентября Национальный банк РК провел заседание по базовой ставке, которая была сохранена на прежнем уровне в 14,5%. Нацбанк отмечает внешнее давление, а именно рост стоимости логистических услуг, ослабление тенге к рублю и инфляцию в странах – торговых партнерах. С другой стороны, в мире снижаются цены на продовольствие, но этот эффект, по мнению Нацбанка, не ощущается в Казахстане из-за фискального импульса. Регулятор считает, что высокая инфляция складывается из-за адаптации внутренних цен под внешний ценовой шок, что не требует ужесточения ДКП. Отмечается, что не до конца проявился эффект значительного роста ставки в этом году, и для корректировки мер необходимо проведение соответствующей оценки. Кроме того, Нацбанк пересмотрел прогнозы по росту ВВП, снизив их до 2,5–3,5% (прежняя оценка – 2,8–3,8%), а новый прогноз по инфляции к концу 2022 года составляет 16–18% (прежняя оценка – 13–15%) с дальнейшим замедлением инфляции до 7,5–9,5% в 2023 году и до 5,5–7,5% в 2024-м. Следующее решение будет объявлено 24 октября.

В России 16 сентября было объявлено о снижении ключевой ставки на 50 б. п., до 7,5%. ЦБ отмечает, что темпы прироста цен остаются низкими, а динамика деловой активности оказалась лучше ожиданий. Однако внешние условия для российской экономики остаются сложными и по-прежнему значительно ограничивают экономическую деятельность. На повышенном уровне остаются инфляционные ожидания населения и ценовые ожидания предприятий. По прогнозу ЦБ, годовая инфляция составит 11–13% в 2022 году (предыдущий прогноз – 12–15%). Следующее решение будет объявлено 28 октября.

На фоне сохранения базовой ставки доходность на рынках не показала особых изменений. Месячные ноты Нацбанка продавались по той же доходности, что и в августе, в районе 14,48%. По гособлигациям доходность показала мизерный рост в сентябре. Однако размещение новых облигаций с плавающей ставкой привело к увеличению доходности, если сравнивать с бумагами с фиксированной ставкой. Ставка РЕПО TONIA, в свою очередь, показала снижение по итогам месяца после резкого роста в конце августа на фоне налоговой недели.

В России же, на локальном рынке, доходность ОФЗ в сентябре резко выросла. Так, доходность 10-летних ОФЗ увеличилась с 9,11 до 10,79%, а доходность однолетних бумаг – с 7,69 до 8,79%. Все это указывает на то, что рынок закладывает рост ключевой ставки ЦБ на ближайшем заседании.

Новые рекорды инфляции

Инфляция в сентябре составила 1,8% м/м, а годовая инфляция достигла 17,7%, что является новым рекордом с августа 2016 года. Основной вклад в месячную инфляцию в сентябре второй раз подряд внес сегмент ЖКХ (33%), тогда как вклад продуктов питания снизился до 24% на фоне продолжения сезонного снижения цен на фрукты и овощи. Продукты питания в среднем выросли в цене на 1,2% м/м, хотя в предыдущие три года в сентябре рост цен составлял лишь 0,07% м/м.

Самый большой вклад в месячную инфляцию среди различных сегментов продуктов питания шестой месяц подряд продолжает вносить сегмент «хлебобулочные изделия и крупы» – 11%. В среднем цены в этом сегменте выросли на 3,1% м/м. Вторым, показавшим наибольший вклад в общую инфляцию, вновь стал сегмент «мясо и мясопродукты» (вклад – 10%). Продолжают дорожать мясо птицы (+2,6% м/м) и колбасы (+2,1% м/м). Сегмент «фрукты и овощи» снова демонстрирует сезонное снижение цен, итоговое падение средних цен сегмента составило 4,7% м/м. Но в октябре можно ожидать роста цен в этом сегменте, так как сентябрь является последним месяцем низкого сезона. Среди лидеров снижения – лук (–31,7% м/м), морковь (–15,6% м/м) и картофель (–8,5% м/м).

В сегменте ЖКХ рост цен составил 4,2% м/м. Такого подъема цен за месяц не было как минимум последние три года. Лидерами роста стали тарифы на вывоз мусора и содержание жилья, которые выросли на 5,6 и 4,8% м/м соответственно. Отметим также рост тарифов на водоотведение (+2,1% м/м) и электроэнергию (+1,4% м/м). Кроме того, в сентябре традиционно внес свой вклад в инфляцию сектор образования, в котором рост цен составил 7,9% м/м, или 13,8% г/г. Основной рост цен пришелся на профессиональное среднее образование (+13,9% м/м).

Размещения государственных облигаций РК

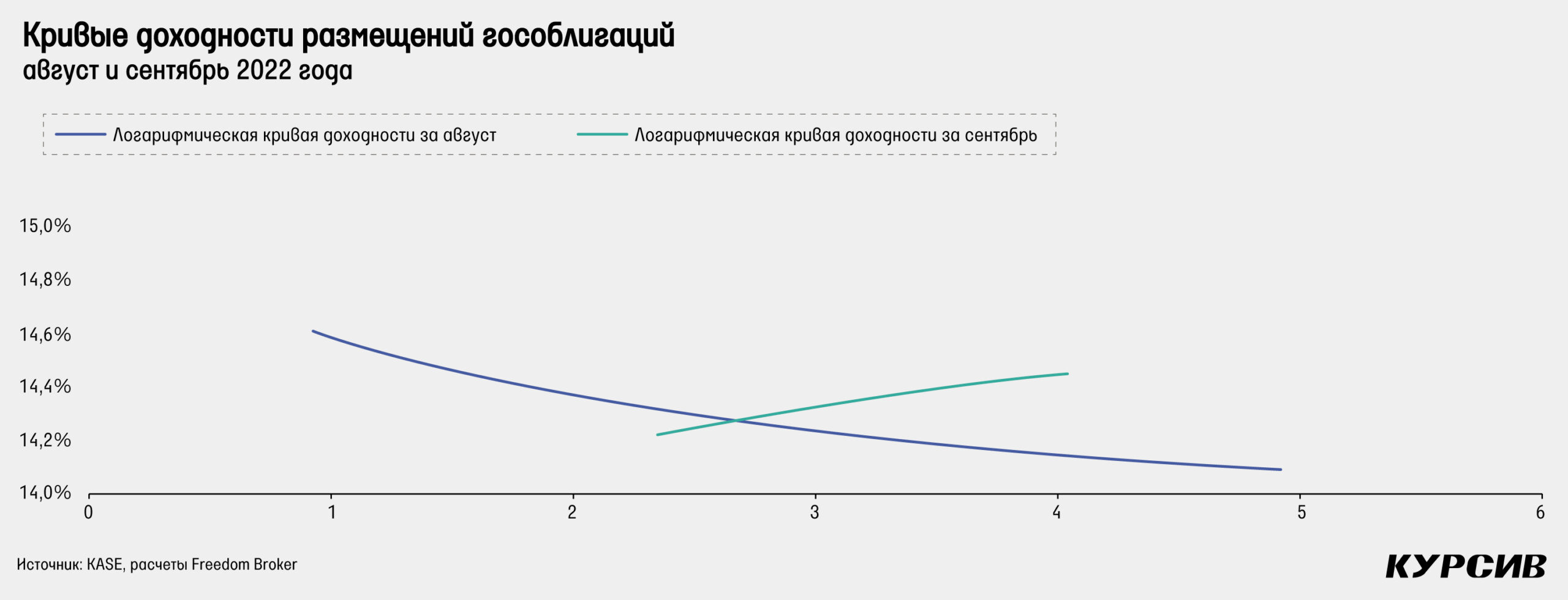

На рынке государственных облигаций Казахстана в сентябре состоялись девять размещений на общую сумму почти 220 млрд тенге, что примерно на 44% меньше результата августа. Снизился и средневзвешенный спрос на предложение – с 200% в августе до 71% в сентябре. Отметим, что из девяти размещений четыре были по новым облигациям серии МЕТИКАМ, которые имеют плавающую ставку, зависящую от TONIA. По этим облигациям Минфину удалось привлечь примерно 82,7 млрд тенге. Доходность, в свою очередь, выросла и перешагнула отметку 15%. Правда, такую доходность дали бумаги с плавающей ставкой, тогда как облигации с фиксированной ставкой дали доходность в 13,9–14%, что немного выше результата августа по 4-летним бумагам.

Мы обновили кривые доходности размещений за последние два месяца. В целом размещения в сентябре оказались скудными в плане разнообразия сроков, а облигации с плавающей ставкой имели более высокую доходность, что в итоге привело к возвращению кривой в нормальное состояние. Тем не менее пока что рано делать какие-то выводы из-за вышеперечисленных причин.

Облигации квазигосударственных компаний

В квазигосударственном секторе в сентябре состоялись 10 размещений, 9 из которых пришлись на Казахстанский фонд устойчивости (КФУ). Еще одно размещение провела Казахстанская ипотечная компания на небольшую сумму в 540 млн тенге по льготной ставке 2,99%. КФУ, в свою очередь, показал рост доходности по однолетним бумагам, которые выросли с 15,45 до 15,69%. Были также размещены новые облигации с двухлетним сроком, доходность которых достигла 16%. Вслед за гособлигациями КФУ также разместил трехлетние бумаги с плавающей ставкой в 1,25% плюс ставка TONIA, спрос на которые оказался довольно высоким.

Акции программы «Народное IPO», «Казатомпрома» и Kaspi.kz

ГДР «Казатомпрома» на Лондонской фондовой бирже показали снижение на 20%, закрыв сентябрь на отметке $25,18. На KASE же акции нацкомпании упали лишь на 8,4%. Главной причиной падения стало всеобщее снижение мировых фондовых рынков, которое потянуло за собой и урановый сектор. Среди новостей отметим, что ранее исполнявший обязанности председателя правления компании Ержан Муканов был официально назначен председателем правления. Для утверждения этого решения было объявлено о проведении внеочередного собрания акционеров.

Акции «КазТрансОйла» упали на 8,5% после снижения на 8% в августе. К концу месяца цена составила 693 тенге. В целом снижение было обусловлено снижением оценок со стороны инвестиционных банков после выхода финотчета за II квартал. Среди новостей отметим увеличение тарифа по перевалке нефти с НПС имени Шманова в нефтепровод Кенкияк – Атырау с 30,5 тенге за тонну до 37,23 тенге за тонну с 1 октября. Компания также созвала внеочередное собрание акционеров по поводу изменения устава.

Акции KEGOC показывают падение шестой месяц подряд, однако последние три месяца темпы снижения были незначительными. В сентябре цена упала лишь на 0,7% и достигла 1582 тенге. Среди новостей компании отметим утверждение кредитного рейтинга на уровне «ВВ+» от S&P Global с понижением прогноза со «стабильного» до «негативного». Это произошло в рамках ухудшения прогноза по суверенному рейтингу Казахстана. Компания также созвала ВОСА для утверждения выплаты дивидендов по итогам первого полугодия 2022 года.

ГДР Kaspi.kz после двух месяцев подряд неплохого роста в сентябре показали снижение на 3,8%. Среди важных новостей отметим улучшение кредитного рейтинга от S&P с «ВВ-» до «ВВ» с прогнозом «стабильный». Агентство отметило, что рейтинг Kaspi Bank отражает проверенную стратегию и прочные рыночные позиции в сегменте бизнес-кредитования, потребительского кредитования и платежей. Компания в течение сентября приобрела собственные ГДР с рынка на общую сумму $16,8 млн.