Что нужно знать инвесторам перед началом IPO «КазМунайГаза»

С середины сентября стартовала подготовка планируемого в этом году IPO национальной компании «КазМунайГаз». Ожидается, что ее бумаги будут размещены на казахстанских биржах KASE и AIX до конца года. Розничные инвесторы смогут подать заявки перед выходом компании на торговые площадки. «Курсив» рассказывает, что такое IPO и каковы перспективы выхода КМГ на биржу.

IPO – доступ к бизнесу

Каждая растущая компания в определенный период нуждается в дополнительных инвестициях. Например, для того, чтобы выйти на новые рынки или начать финансировать новые разработки и исследования. Одним из таких вариантов привлечения денег становится IPO.

Initial Public Offering, или IPO – первичное публичное размещение акций для широкой аудитории. По сути, акционерами компании становятся не узкий круг собственников, а огромное число розничных инвесторов и инвестиционные банки. Например, у Tesla розничным инвесторам принадлежит крупнейший пакет (более 79% акций) автопроизводителя, остальная доля находится у институциональных инвесторов, и около 6% – у руководства компании, включая основателя Илона Маска.

В процессе IPO организация выпускает и размещает свои акции на бирже. Взамен она получает средства на развитие, повышает свой авторитет на рынке. Инвесторы, со своей стороны, становятся совладельцами компании, а значит, могут участвовать в ее росте. Они получают доход, во-первых, за счет роста цены бумаг, а во-вторых, за счет получения дивидендов. Перед размещением бумаг на бирже, они, как правило, стоят дешевле, поэтому могут принести более высокую потенциальную прибыль. Именно поэтому к IPO всегда приковано повышенное внимание не только институциональных, но и розничных инвесторов.

Выйти на биржу могут как частные компании, так и государственные, и после этого они становятся публичными. Это накладывает на них ряд требований: они должны отчитываться перед акционерами, раскрывать им все «свои карты», предоставляя полную финансовую и иную информацию.

К этому процессу компании начинают готовиться заранее, нанимают андреррайтеров (они же инвестиционные банки) и совместно готовят все документы. Накануне IPO андеррайтер пытается выяснить «признаки интереса» к бумагам, проводя встречи с потенциальными инвесторами или road show. После переговоров с ними, а также с учетом рыночных условий, анализа, состояния компании он рекомендует цену размещения акций и начинает собирать заявки на бумаги. После того как все заявки собраны и удовлетворены, акции новой публичной компании начинают торговаться на бирже. В первый день торгов из-за высокого либо низкого спроса бумаги могут быть волатильными: и падать, и расти в течение сессии.

В руки рынка

В Казахстане уже довольно давно обсуждается вопрос снижения участия государства и госфондов в экономике. На эту проблему обратил внимание и глава государства Касым-Жомарт Токаев, заявив, что необходима глубокая трансформация деятельности фонда «Самрук-Казына». По его словам, нужно снизить избыточное присутствие государства в экономике и провести приватизацию активов госфонда. «Портфельные компании фонда являются системообразующими для национальной экономики. Поэтому сейчас именно от фонда зависит решение задач по структурной перестройке экономики и направлению ресурсов на благо народа», – заявил президент.

Приватизация позволит развивать рыночную экономику и повысить эффективность портфельных компаний фонда. Поэтому было объявлено о приватизации около 30 активов госфонда, часть которых отправятся на биржу, а часть будут реализованы иным способом. Ожидается, что к 2025 году пять компаний будут торговаться на бирже. Первой из них станет нефтяная компания «КазМунайГаз». Следом на IPO выйдет новая компания Фонда с зеленым портфелем активов, преимущественно сформированных за счет передачи из «Самрук-Энерго», авиаперевозчик «Эйр Астана», газовая компания «Qazaq Qaz» и железнодорожная компания «Казахстан Темир Жолы».

А есть ли спрос?

С середины сентября в Казахстане стартовало road show КМГ. Как рассказали в фонде «Самрук-Казына», с 16 по 30 сентября в регионах страны прошли 102 информационно-разъяснительные встречи с населением и коллективами крупных производственных предприятий с участием представителей «КазМунайГаза», бирж AIX и KASE, Freedom Broker и других брокерских компаний. Более 100 тыс. человек приняли участие в этих встречах. До 14 октября запланировано проведение аналогичных встреч в Астане и Алматы.

В фонде отметили, что большинство участников проявило интерес к предстоящему IPO КМГ и портфельных компаний. Инвесторы спрашивали про сроки и условия выхода КМГ на биржи, способы приобретения акций, финансовое мошенничество, тарифы и комиссии брокеров, а также дивидендную политику. Поступали и вопросы о влиянии миноритарных акционеров на решения компании, влиянии цены на нефть на будущую рыночную капитализацию КМГ и т.д.

Выход «КазМунайГаза» на биржи станет четвертым размещением нацкомпаний. Первым в рядах участников «народного IPO» стала компания «КазТрансОйл», вышедшая на публичные торги в 2012 году. Накануне IPO (с 6 ноября по 5 декабря 2012 года) поступило 34 687 заявок. По данным «Самрук-Казыны», спрос превысил предложение более чем в два раза. С момента проведения IPO доходность бумаг с учетом дивидендов составила 154%.

Через два года на биржу вышла энергетическая компания KEGOC. Количество поданных заявок на покупку ее акций составило более 40 тыс. на 16,6 млрд тенге. Спрос превысил предложение на 27%. С 2014 года бумаги KEGOC принесли инвесторам доходность в 355% с учетом дивидендов.

В 2018 году нацкомпания «Казатомпром» стала публичной, разместив бумаги на двух торговых площадках: Лондонской фондовой бирже (LSE) и Astana International Exchange (AIX) МФЦА. Долгосрочным инвесторам акции атомной компании принесли доход в 298% с конца 2018 года.

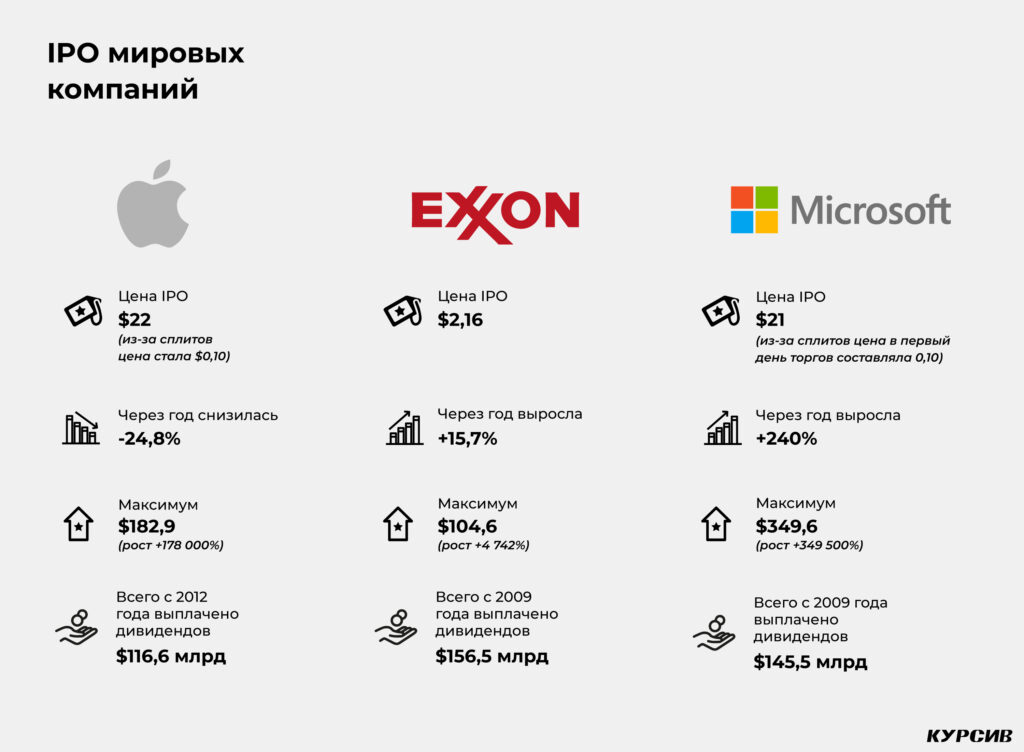

Для Казахстана IPO – событие не частое, а за рубежом инвесторы еще до выхода компании на биржу активно присматриваются к ней. Хотя не все бумаги показывают рост в первый год торгов: например, акции Apple через год после размещения упали почти на четверть, однако в длительном периоде подскочили до $182,9, что принесло инвесторам доходность в 178 000%. Стоимость бумаг нефтяной компании Exxon в первый день составила $2,16, а максимальная цена с момента IPO составила $104,6 (рост на 4742%).

Еще один успешный кейс?

В аналитическом центре Ассоциации финансистов Казахстана (АФК) не считают текущую конъюнктуру рынка для IPO КМГ идеальной, поскольку нефть упала до $90 за баррель. Однако, отмечают аналитики, такой уровень нефтяных цен представляется вполне комфортным для КМГ. Даже в 2021 году, когда среднегодовая цена барреля Brent составляла $70,7, КМГ получил прибыль в размере 1,2 трлн тенге. За исключением пандемийного 2020 года, последние шесть лет подряд прибыль компании росла в среднем на 39%. «Это дает основания полагать, что IPO КМГ имеет все перспективы войти в историю казахстанского фондового рынка как еще один успешный кейс, как с точки зрения диверсификации портфелей розничных инвесторов, так и в плане регулярных дивидендных выплат», – добавили в АФК.

Аналитики ассоциации полагают, что поскольку акционер КМГ официально объявил, что акции компании будут предложены с дисконтом к ее рыночной оценке, спрос со стороны розничных инвесторов вероятно будет высоким. Большинство из них будут надеяться на будущий рост этих акций и на возможность впоследствии продать их с прибылью. В АФК подсчитали, что даже по самой скромной оценке, если в IPO примут участие 10% розничных инвесторов, то потенциальное количество новых миноритарных акционеров КМГ составит 70 тыс. человек. «Вполне возможно, что общее число участников превысит 100 тысяч человек», — считают аналитики.

Глава Казахстанской фондовой биржи Алина Алдамберген отмечает, что на рынке акций наблюдается большой интерес со стороны розничных инвесторов, ежемесячно в Центральном депозитарии открывается порядка 40 тыс. счетов. По ее словам, KASE уделяет большое внимание IPO КМГ, потому что это крупная национальная компания, которая активно участвует в формировании экономики Казахстана.

«Если размещение состоится, то оно привлечет внимание инвесторов-физических лиц и будет способствовать росту ликвидности рынка акций», — добавила она.

Выход на IPO КМГ – самое ожидаемое событие, которое откладывалось несколько раз. Компания станет первой среди портфельных активов «Самрук-Казына» и задаст позитивный тренд. Выход квазигоскомпаний на фондовые рынки позволит не только снизить долю государства в экономике, но и сделает их более открытыми и понятными для каждого казахстанца. От готовности предприятий к транспарентности будет зависеть стоимость их бумаг и привлекательность для инвесторов. А последние смогут получать прибыль от роста и развития этих компаний.