В условиях приближающейся рецессии в мировой экономике и высокой устойчивости национальной экономики и банковской системы Нацбанк РК может себе позволить снизить базовую ставку, даже несмотря на растущую инфляцию.

Неопределенность – ставка вверх?

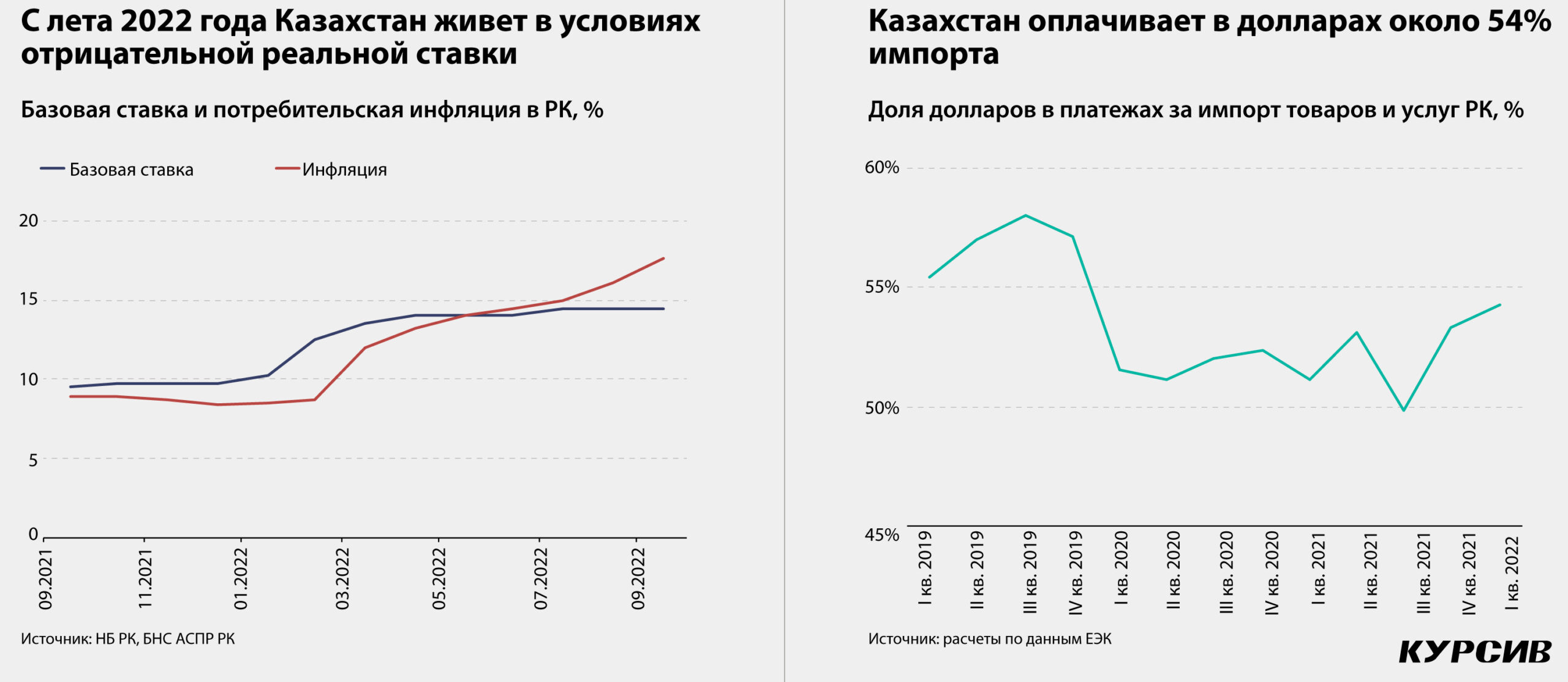

Текущий тренд роста значения базовой ставки стартовал прошлым летом. На фоне ускорившейся потребительской инфляции (с 7,5% в декабре 2020 года до 8,4% в июле 2021-го) за 12 месяцев – с июля прошлого по июль нынешнего года – регулятор поднял базовую ставку в общей сложности на 5,5 п. п., с 9,0 до 14,5%.

При этом с июня 2022 года дифференциал между базовой ставкой и значением потребительской инфляции (его еще называют реальной ставкой) стал отрицательным – инфляция превысила ставку НБ РК. Несмотря на ускоряющуюся инфляцию, в Нацбанке решили не повышать ставку в минувшем сентябре, ссылаясь на то, что зафиксировали «признаки замедления общей инфляции». Это указывает на то, что казахстанский ЦБ не склонен к прямолинейным решениям, например к повышению ставки при нарастании неопределенности.

Одно из таких решений – продолжать повышать ставку на фоне растущей инфляции – на минувшей неделе подсказали эксперты МВФ. Выступая на прошлой неделе с комментариями относительно будущего экономики РК, глава миссии Международного валютного фонда по Казахстану, руководитель отдела стран Центральной Азии в департаменте МВФ по Ближнему Востоку и Центральной Азии Николя Бланше порекомендовал казахстанским властям ужесточить монетарную политику.

«Это важно не только потому, что это поможет сдерживать инфляцию, обеспечить укрепление доверия к Национальному банку и монетарной политике, но также поможет бороться со вторичными эффектами давления на тенге. Если давление будет слишком высоким, то люди могут потерять доверие к тенге и конвертировать свои тенговые авуары в доллары. Это приведет к новому раунду долларизации, что станет еще одним риском для тенге, и это будет негативная петля между инфляцией и обменным курсом», – заявил эксперт на пресс-конференции в Астане.

Ничего принципиально нового эксперт МВФ казахстанским монетарным властям не предложил. К повышению ставки в ответ на возможный рост давления на тенговые депозиты они прибегали дважды в последние три года – в марте 2020-го и в феврале 2022-го. В последнем случае ставку повысили с 10,25 до 13,50%.

«Денежно-кредитная политика НБ РК, проводимая в рамках инфляционного таргетирования, направлена на предупреждение распространения последствий внешнего шока на экономику страны, обеспечение макроэкономической стабильности и защиту тенговых активов», – объяснили тогда в регуляторе. Однако есть ли место для такой политики сейчас?

«С» – стабильность

Нынешняя макроэкономическая ситуация и условия внешней среды кажутся более благоприятными, чем в минувшем феврале. Цены на нефть снижаются, но остаются на высоком уровне. Казахстан фиксирует рекордный за последние годы профицит платежного баланса и темпы роста госдоходов. Давление на тенге и рубль крайне умеренно.

Кроме того, перед мировой экономикой в полный рост встал риск рецессии в 2023 году. Выступая на прошлой неделе в Джорджтаунском университете, глава МВФ Кристалина Георгиева предсказала «сгущение темноты» над мировой экономикой в следующем году, вызванное кумулятивным воздействием нескольких кризисов: ковидного, климатического и геополитического (последствия вторжения РФ на территорию Украины). На этой неделе МВФ должен опубликовать обновленный прогноз для мировой экономики, и Георгиева предупредила, что этот прогноз будет хуже июльского, в котором эксперты международного института ожидали в 2023 году рост в пределах 2,9%.

Внутренние системные риски также не следует переоценивать. Долларизация вкладов населения и корпоративного сектора в последние несколько лет неуклонно снижается. Номинальный портфель инвалютных вкладов юрлиц РК с августа 2019-го по август 2022-го вырос вдвое – с 1,2 до 2,4 трлн тенге, однако в относительном выражении сократился с 42 до 38% (от всего объема вкладов небанковских юрлиц). Вклады населения за это время выросли лишь на 10% – с 3,7 до 4,0 трлн, а уровень их долларизации сократился с 48 до 34%. Редкие всплески уровня инвалютных вкладов связаны, как правило, с коррекцией обменного курса. Слабый интерес к инвалютным вкладам объясняется низкими процентными ставками, предлагаемыми БВУ депозиторам (в пределах 1,0%), которые не покрывают текущую долларовую инфляцию.

На этом фоне тенговый портфель населения и компаний демонстрирует уверенный рост. Совокупный портфель депозитов в тенге вырос за три года вдвое, до 11,5 трлн тенге, в том числе 3,9 трлн – вклады бизнеса и 7,6 трлн – населения. Эта динамика в том числе результат устойчиво растущей базовой ставки НБ РК: рекомендованные Казахстанским фондом гарантирования депозитов ставки по депозитам физлиц (фактически предельные ставки по вкладам) на октябрь – ноябрь находятся на отметке 14,0% по несрочным вкладам, 14,0–14,5% по срочным и до 15,7% по сберегательным.

Данный уровень ставок ниже текущей годовой инфляции (17,7% по итогам сентября), но выше усредненной накопленной инфляции в январе – сентябре 2022 года (13,4%). Для сравнения: в РФ при инфляции в 14,3% (по итогам августа) ставки по рублевым срочным депозитам основных коммерческих банков не превышают 8%. В Турции при инфляции в 80,2% ставки по срочным депозитам в лире в крупных банках находятся в пределах 15%.

Не грозит долларизация и кредитному рынку. В последние три года портфель кредитования экономики в долларах неуклонно сокращался, даже в номинале просев на 27% – с 2,3 до 1,7 трлн тенге. Если в августе 2019 года долларовые ссуды составляли 18% всего кредитного портфеля БВУ, то к августу 2022-го их доля сократилась до 8%. Ключевым фактором такой динамики стали ограничения на привлечение займов в инвалюте физлицами РК, которые не могут подтвердить наличие инвалютного дохода, меры НБ РК по снижению объема долларовых ипотечных ссуд, а также ужесточение требований банков к заемщикам.

Динамика импорта остается комфортной: по итогам первых семи месяцев этого года объем импорта товаров в денежном выражении вырос на 14,0% при росте экспорта на 52,9% и положительном торговом балансе в $23,6 млрд. Стабильной остается и доля доллара в расчетах РК за импорт товаров и услуг. По данным ЕЭК, в I квартале 2022 года в долларах было оплачено 54,3% закупленных резидентами РК из-за рубежа товаров и услуг. Для сравнения: в аналогичный период прошлого года – 51,2%, в 2019-м – 55,4%.

Кроме того, история изменений обменного курса тенге в последние 10–15 лет показывает, что изменению уровня долларизации способствовала не корректировка ставки. Рост долларовых депозитов и кредитов в экономике происходил в 2007–2009 годах на фоне укрепления тенге к доллару. Максимальный уровень долларизации был достигнут, когда тренд сменился – в течение 2014–2015 годов, когда тенге ослаблялся, но в управляемом режиме и на фоне серьезного ухудшения внешних факторов. Все эти события происходили до перехода РК к инфляционному таргетированию и запуска операций на открытом рынке в формате РЕПО-овернайт.

Насколько в этих условиях высокая ставка является адекватным инструментом ДКП? Следует ли удерживать базовую ставку на высоком уровне? Принимая во внимание перечисленные факторы внутренней и внешней среды, ответы на эти вопросы не могут быть однозначными.