Вывести рынок аренды жилья в открытый формат, видеть ценообразование и дать возможность любому казахстанцу получать доход от аренды намерены в Министерстве индустрии и инфраструктурного развития РК. Рассказываем, какие методы хотят использовать чиновники и как подобные схемы работают в других странах.

Правительство Казахстана в 2022 году взялось активно цивилизовать рынок арендного жилья. Но пока острое нежелание арендодателей работать «вбелую» нарушает их планы.

Не кнутом, так пряником

C апреля Отбасы банк начал одобрять заявки по программе государственного субсидирования 50% арендной платы за жилье социально уязвимым слоям населения. Однако многие из нуждающихся так и не смогли решить жилищный вопрос с поддержкой государства.

«Чаще всего мы наблюдаем, что арендодатели не хотят заключать договоры аренды, зная, что при регистрации этого договора с помощью блокчейна во всех государственных базах данных будет видно, что эта квартира сдана в аренду», – сообщила председатель правления Отбасы банка Ляззат Ибрагимова.

Очередное обострение отношений собственников жилья и арендаторов случилось в конце сентября – на фоне ажиотажного спроса на аренду со стороны россиян арендодатели начали завышать цены.

«Настало время спекуляций, безнравственных выселений в угоду сиюминутному заработку и другим бесчинствам» – так оценила ситуацию депутат мажилиса Екатерина Смышляева, предложив правительству усилить администрирование регуляторных механизмов на арендном рынке.

Тем не менее профильное министерство индустрии и инфраструктурного развития (МИИР) не намерено закручивать гайки. «Я противник административного регулирования рынка арендного жилья. Я бы все-таки попытался решить эту проблему экономическим путем», – высказал свою позицию в начале октября министр индустрии и инфраструктурного развития Каирбек Ускенбаев на брифинге в СЦК.

В планах МИИР создать частные фонды арендного жилья, которые будут на деньги, привлеченные от инвесторов, строить или выкупать жилье и сдавать его аренду. При этом любой казахстанец, инвестирующий в этот фонд, будет получать доход от аренды. То есть по сути речь идет о создании аналогов западных REITs – инвестиционных трастов, нацеленных на арендную недвижимость.

«Абсолютно согласен, что административное регулирование скорее навредит, чем поможет. Чем меньше государство будет вмешиваться в частный бизнес, тем лучше для рынка. Могу предположить, что министр имеет в виду так называемые REITs», – отмечает партнер Scott Holland | CBRE в Центральной Азии и Казахстане Евгений Долбилин.

Как работают REITs

Большинство европейцев и американцев зарабатывают на недвижимости, не напрямую приобретая ее в собственность, а коллективно вложившись в паи специальных фондов и трастов, инвестирующих в определенные виды недвижимости.

В США они называются REITs (real estate investment trust), в Великобритании – UK REITs, в Германии – Immobilien Sondervermögen, в Нидерландах – Fiscale Beleggingsinstelling, во Франции – Socéété d’Investissements Immobiliers Cotée.

«Такие фонды аккумулируют миллиарды долларов и являются крупнейшими игроками на рынке недвижимости. Направленность может быть разной – жилье, складская, коммерческая недвижимость. Акции таких фондов покупают учителя, врачи, фермеры – все, кто хочет получать доход от сдачи в аренду», – поясняет Евгений Долбилин.

Совладельцем приносящих доход объектов недвижимости можно стать, купив паи (акции) REITs на бирже. Такие вложения более ликвидны, чем покупка недвижимости целиком (продать акции на бирже можно за несколько часов или дней), и обеспечивают более низкий порог входа для инвесторов (от 100 евро).

Структура американских REIT и британских UK REITs похожа. Так, минимум три четверти прибыли UK REIT должно быть получено от сдачи недвижимости в аренду, не менее трех четвертей активов фонда должны быть арендным бизнесом. Ежегодно UK REITs должны распределять среди пайщиков не менее 90% своего дохода.

Примеры частных фондов недвижимости, специализирующихся на сдаче в аренду апартаментов в многоквартирных жилых домах в США: Equity Residential, AvalonBay Communities, Essex Property Trust, Mid-America Apartment Communities, фонд недвижимости Invitation Homes сдает в аренду жилые дома. Британские квазигосударственные фонды Triple Point Social Housing REIT, Fundamentum Social Housing REIT инвестируют в социальное жилье для малоимущих.

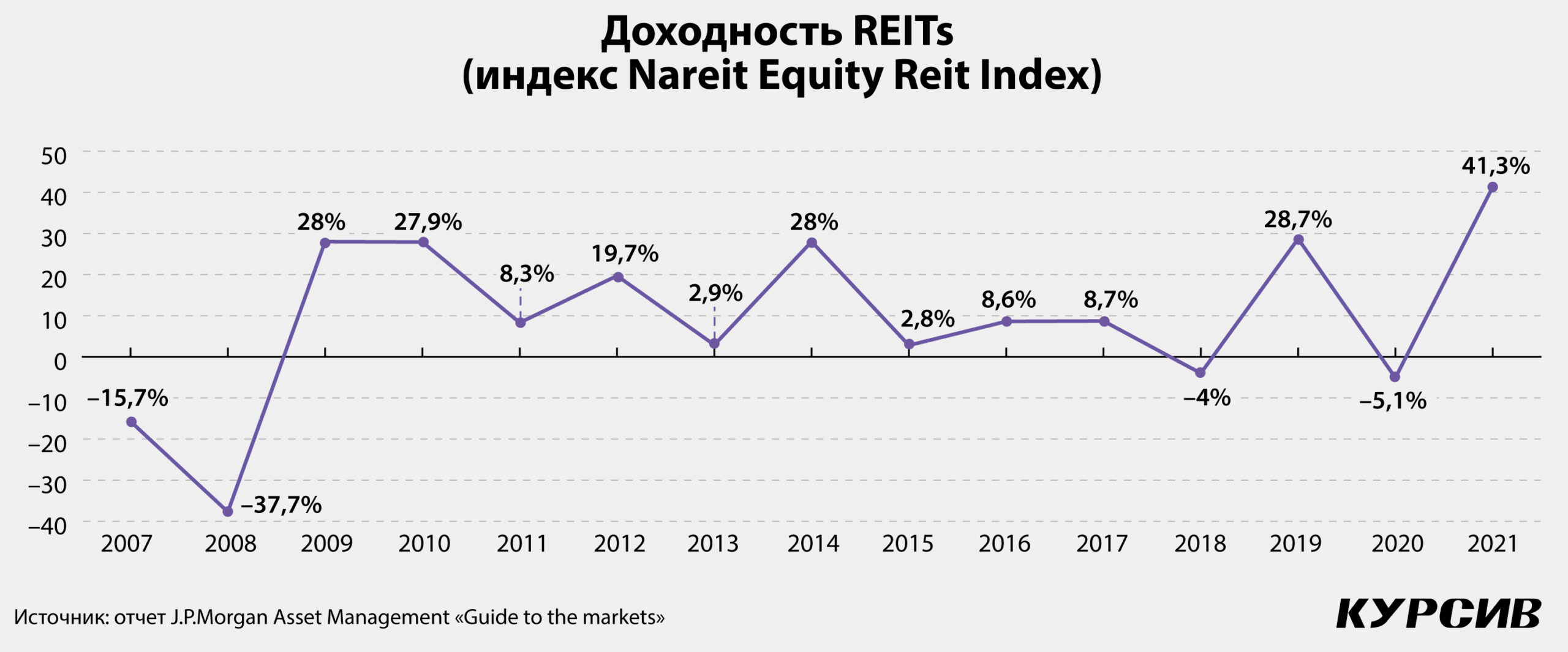

Судя по отчету J.P.Morgan Asset Management «Guide to the markets», средняя годовая доходность американских REITs за последние 15 лет – 9,5%, что значительно выше доходности банковских депозитов в США. Однако, как и все акции, паи REIT подвержены рыночным рискам. За те же 15 лет доходность REITs от года к году колебалась в диапазоне от –37,7 до +41,3% годовых.

Например, в 2020 году, в разгар коронавируса, резиденты апартаментов в крупнейших городах США начали спешно переезжать за город, а оставшиеся арендаторы на фоне введенного моратория на выселение – наращивать долги по аренде. Чтобы сохранить арендаторов, крупнейший фонд недвижимости США Equity Residential (основатель – Сэм Зелл, которого называют легендой мирового финансового рынка; в арендном бизнесе – с 1960-х) предлагал резидентам на Манхэттене три месяца арендных каникул. В течение 2020 года бумаги Equity Residential подешевели более чем на 40%, а эксперты рынка поговаривали о возможной распродаже активов REIT.

Все западные REIT используют кредитное плечо, и их закредитованность постоянно растет. То есть любой REIT теоретически может оказаться банкротом.

Российский аналог западных REIT – это ЗПИФН (закрытый паевой инвестиционный фонд недвижимости). В отличие от REIT в ЗПИФН неквалифицированным инвесторам запрещено использовать кредитные средства – 100% капитала составляют деньги пайщиков, то есть кредитный риск исключен. Однако частные фонды арендного жилья в России отсутствуют, так как доходность на этом рынке ниже банковских депозитов.

«В России, в том числе под идею развития цивилизованного рынка аренды, была создана госкорпорация «Дом.РФ», которая зарабатывает на арендном жилье совокупно 4–5% годовых. Частным деньгам такая доходность не интересна», – отмечает член совета директоров российской инвестиционной платформы SimpleEstate Артем Цогоев.

Приживется ли схема фондов недвижимости в РК

В Казахстане нет преград для создания фондов арендной недвижимости с участием частного капитала.

Отечественный аналог ЗПИФН и REIT – это акционерные инвестиционные фонды недвижимости (АИФН). Но, как и в России, такой инвестиционный продукт не востребован у инвесторов – подобные фонды в текущих рыночных условиях несут больше рисков, чем возможностей, считает Евгений Долбилин.

Одним из факторов риска для инвесторов является возможность отмены согласованного властями девелоперского проекта на любой стадии из-за вмешательства общественности.

«С одной стороны, государство пытается привлекать инвесторов и девелоперов, так как это дает мультипликативный эффект для экономики, создает рабочие места и так далее. С другой стороны, государство идет навстречу общественным группам, замораживает или отменяет уже выданные разрешения на стройку. Такие остановки и отмены проектов негативно скажутся на стоимости акций публичных компаний, затрагивая абсолютно всех акционеров», – объясняет партнер Scott Holland | CBRE в Центральной Азии и Казахстане.

Но главное, как и в России, рынок арендного жилья в Казахстане при текущей базовой ставке (14,5%) не может обеспечить доходность выше банковских депозитов.

«Дивидендная доходность по таким акциям должна быть на уровне 14–18%, чтобы представлять какой-то интерес для инвесторов и учитывать риски просадки стоимости акций. Сейчас на рынке арендной недвижимости Казахстана такой доход не существует. Текущая доходность аренды находится на уровне 5–10%», – резюмирует Евгений Долбилин.