Депозиты

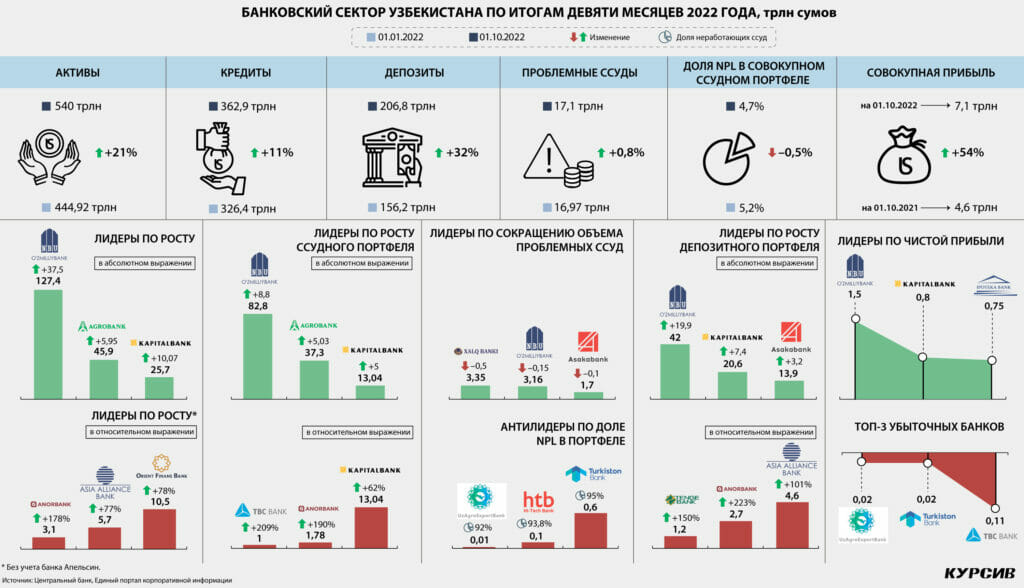

Узбекистанские банки на фоне внешних шоков 2022 года пытались предотвратить отток денег клиентов, и вполне успешно: с января по сентябрь совокупный депозитный портфель увеличился на треть, до 206,8 трлн сумов.

Увеличение депозитного портфеля происходило на фоне роста ставок по вкладам – в июне 2022 года средневзвешенная ставка по срочным сумовым вкладам физлиц достигла 21%, это максимальный уровень за последние восемь лет. Снижение основной ставки ЦБ этим летом сначала до 16%, а потом и до 15% на средней прибыльности отразилось незначительно. В августе доходность вкладов в Узбекистане оставалась на уровне 21%, а в сентябре скорректировалась до 20,6%.

Инфляция, несмотря на небольшое замедление, сейчас съедает более существенную долю доходности, чем в начале 2022 года. Реальные ставки по депозитам в сентябре у физлиц составили 7,5%, а у юрлиц – 3,7%. Для сравнения: в начале этого года у первой группы значение зафиксировано в районе 10%, а у второй – выше 5%.

Долларизация депозитного портфеля с начала года выросла с 39 до 43%, даже несмотря на то, что средняя прибыльность по таким вкладам практически не росла в 2022-м. Коридор доходности варьировался в пределах 3,9–4,2% для физлиц и 2,2–4% для юрлиц. Вклады в отчетности отражаются в сумах, поэтому колебания курса национальной валюты к доллару США влияют на объем депозитов. Весомая долларизация на динамике портфеля сильно не отразилась, так как девальвация сума за девять месяцев составила всего 1,6%.

Лидер по росту депозитов в абсолютном выражении – крупнейший игрок сектора Узнацбанк. Он нарастил объем клиентских денег почти вдвое (на 20 трлн) в основном за счет юрлиц. У Капиталбанка, который занял второе место по росту, наблюдалась противоположная ситуация. «Физики» увеличили вложения в банк на 5,8 трлн, до 9,2 трлн. У юрлиц рост был всего на 1,6 трлн, до 11,3 трлн. Теперь обе группы клиентов делят портфель банка почти пополам, тогда как в начале года он был в большей степени сконцентрирован на корпоративных клиентах. Замыкает тройку лидеров банк Асака (+3,2 трлн), нарастивший депозиты преимущественно благодаря юрлицам.

В относительном выражении первые места достались банку Анор (+222%), «дочке» казахстанского Халыка Tenge (+150%) и Азия Альянс банку (+101%).

Депозитный портфель банков Узбекистана продолжает поддерживать государство, размещая бюджетные средства на банковских вкладах. Выгоду от этого получают в основном госбанки – участники госпрограмм. Например, июльское постановление президента предписывало Минфину разместить на депозиты в коммерческих банках средства в национальной валюте в эквиваленте $100 млн сроком на 10 лет под 7%. Банки должны использовать эти деньги для льготного кредитования покупателей сельхозтехники.

Кредиты

Банки активно использовали привлеченное фондирование для кредитования. Ссудный портфель финучреждений за девять месяцев вырос почти до 363 трлн сумов (+11%). С января по сентябрь 2022 года экономика получила 141,3 трлн сумов займов, что на 18% выше показателя 2021 года. Основная часть этих средств (68%) ушла в корпоративный сектор, остальное – в розницу. Однако ссудный портфель физлиц вырос значительнее (+30%), чем у корпоративных клиентов (+6%). В абсолютном выражении в рознице увеличение было на 21 трлн, до 90,5 трлн. У юрлиц показатель ушел вверх на 15,6 трлн, до 272,5 трлн.

В своем обзоре доходности банковской системы ЦБ такой рост объяснил активным кредитованием в различных направлениях. Например, ипотечный портфель вырос на 21% (до 43,5 трлн) с начала года. В общей сумме долгов узбекистанцев перед банками жилищные ссуды занимают почти половину. Так же активно росло автокредитование, микрозаймы и кредитование семейного предпринимательства.

Минус два

Качество ссудного портфеля немного улучшилось. Доля проблемных ссуд сократилась за девять месяцев с 5,2 до 4,7%. Это уменьшение произошло за счет роста кредитного портфеля. Непосредственно объем токсичных займов чуть-чуть вырос – с 17 до 17,1 трлн.

Улучшение удалось продемонстрировать не всем игрокам. Антилидерами отрасли остались Туркистон, Hi-Tech и Узагроэкспортбанк, у каждого из которых более 90% проблемных ссуд в портфеле на конец сентября. Туркистон и Hi-Tech (26-е и 29-е места по объему активов) 7 октября 2022 года лишились лицензии. Регулятор аргументировал свое решение отсутствием достаточных резервов против возможных убытков, ведением бухучета с нарушениями, не позволяющими отразить реальное положение дел и т. д.

Новость об отзыве лицензии была ожидаемой: упомянутые банки оказались в сложном положении еще в 2021 году, тогда же они перестали выдавать кредиты.

Доход на процентах и не только на них

Негативные новости малых банков не отразились на доходности системы в целом. Рост чистой прибыли составил 54%, а показатель достиг 7,12 трлн сумов за девять месяцев. На вопрос «Курсива» о причинах такого роста председатель правления ЦБ Мамаризо Нурмуратов ответил так: «В условиях пандемии было много пролонгированных кредитов, а также отсрочек в выплатах процентов. Поэтому в этом году реализуются отсроченные, недополученные доходы».

Глава ЦБ считает, что положительный спред между кредитами и депозитами в пределах 4–5% тоже оказывает влияние. «Если вы рассмотрите структуру доходов коммерческих банков, видно, что существенно растут непроцентные доходы. Это говорит о том, что банки очень быстро развивают те услуги, которые не связаны с классическим коммерческим кредитованием. Их доля все время растет в общих доходах», – сказал Нурмуратов и добавил, что во многих банках мира наблюдается рост доходности банковской системы после пандемии – это отсроченные доходы. В ЦБ РУз ожидают, что до конца года банковская система страны будет расти теми же темпами.

Непроцентные доходы, о которых упомянул глава регулятора, действительно растут. В этом году узбекистанские банки получили 6,7 трлн сумов чистых непроцентных доходов (беспроцентные доходы за минусом расходов этой категории и операционных издержек), что почти втрое превышает уровень 2021-го. Доля беспроцентных доходов в общем объеме поступлений банков выросла с 28 до 35%.

Примером активной генерации такой прибыли может выступать цифровой банк Апельсин, который появился в Узбекистане в прошлом году. Не имея кредитного портфеля, он занял 22-е место из 33 банков по прибыльности и заработал 26,6 млрд сумов. Для сравнения: казахстанский Tenge в январе – сентябре получил всего 3,1 млрд. Согласно отчету о финрезультатах за III квартал, доходы от комиссий и платы за услуги «цитрусового» банка превысили 103 млрд сумов. У «дочки» Халыка этот показатель – 17,6 млрд. Tenge на фоне роста проблемных кредитов (доля выросла с начала года с 7 до 10,5%) вынужден откладывать в резервы больше, чем раньше. Это отражается и на конечном финансовом результате, который за девять месяцев в 17 раз меньше, чем было в прошлом году за тот же период.

В тройку лидеров отрасли по доходам вошли Узнацбанк, Капиталбанк и Ипотека-банк. В целом они заработали 43% от совокупной чистой прибыли. По отдельности их показатели составляют 1,5 трлн (+122%), 0,8 трлн (+200%) и 0,75 трлн (+27%) соответственно.

В Узнацбанке прокомментировали «Курсиву», что рост прибыли наблюдается благодаря увеличению количества клиентов. Рост кредитного портфеля (банк вошел в тройку лидеров) поспособствовал увеличению процентных доходов учреждения. А депозитный портфель увеличился на фоне текущей ситуации в мире, повышения риска инвестиционной активности, которая побуждает доверять деньги более надежным институтам.

В Капиталбанке заявили, что кроме активного кредитования и привлечения депозитов финучреждение развивает транзакционный бизнес. «В первую очередь речь идет об экспортно-импортных операциях юридических лиц, а также бизнесе по обслуживанию пластиковых карт и электронной коммерции. Суммарно чистые непроцентные доходы АКБ Капиталбанк по итогам 10 месяцев 2022 года выросли более чем в 2,7 раза год к году», – говорится в ответе банка.