С бочкой на биржу: КМГ попытается сломать тренд слабых IPO нефтяных компаний

Холодный рынок IPO

«Горячее» состояние мирового рынка IPO – «громкого и дорогого» первичного размещения акций на биржевых площадках при помощи инвестбанков – заметно охладело после рекордных результатов последних двух лет.

Буму этого периода способствовали мягкая политика и ультранизкие ставки центробанков развитых стран, которые предоставляли дешевые деньги, а рискованные активы, такие как акции выходящих на биржевой рынок компаний, пользовались повышенным спросом, в противовес низкодоходному долговому рынку.

Но времена меняются, и облигации по мере роста ключевых ставок центральных банков показывают все большую доходность, а акциям, как и другим рискованным инструментам, необходимо предоставлять инвесторам премию за риск к доходности долгового сегмента. Это происходит за счет снижения их котировальной стоимости и сжатия оценок стоимости компаний из-за роста ключевых ставок, используемых для их расчета.

В 2020 году на биржах США, основном магните для первичных размещений, прошло 555 сделок IPO, принесших общий доход немногим менее $200 млрд, а в 2021-м IPO провели 1073 компании, собрав $317 млрд, в первой половине 2022 года было проведено 92 IPO, которые привлекли чуть менее $9 млрд.

На глобальном рынке общие объемы IPO упали на 46% г/г, а выручка снизилась на 58% в первом полугодии по сравнению с прошлым годом. За первые полгода прошло 630 сделок, принесших доход в $95,4 млрд.

При росте ключевых ставок в западных странах интерес к первичным размещениям акций на публичном рынке значительно сократился. И последние нечастые выходы на IPO, как правило, сопровождались падением недавно размещенных бумаг.

Высокая волатильность рынка была вызвана в том числе и тем, что управляющие фондами и частные инвесторы нуждаются в привлекательных и стабильных акциях, которые могут предлагаться на отдельных первичных размещениях.

«Зеленая повестка» не смогла вытеснить углеводороды, и действующих мощностей альтернативной энергетики в мире явно недостаточно, чтобы удовлетворить текущий спрос. Многие нефтегазовые компании за счет высоких цен получают сверхдоходы, часть которых распределяют среди инвесторов в виде дивидендных выплат и обратного выкупа своих акций, что является альтернативой денежному дивиденду, плюс которого – отсутствие удержания налога на доходы акционера.

Устойчивое положение нефтяников, особенно в текущих обстоятельствах повышенной макронестабильности, привлекает интерес инвесторов. Разберемся в том, какие результаты принесли последние нашумевшие IPO этого сектора.

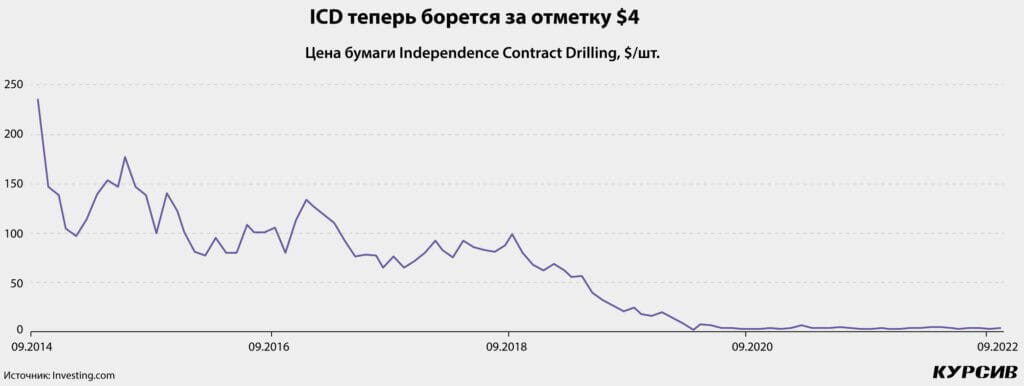

Independence Contract Drilling

Последним IPO в нефтегазовой индустрии перед обвалом цен на нефть в 2014 году был выход на публичный рынок американской компании Independence Contract Drilling, предоставляющей услуги по контрактному бурению на суше для производителей нефти и природного газа в США. Ее парк буровых установок ShaleDriller оказался оптимальным для площадок в Пермском бассейне, на сланцевых месторождениях Хейнсвилл и Игл-Форд.

Independence Contract Drilling провела IPO в августе 2014 года, когда нефть сорта Brent котировалась на уровне $105 за баррель. Компания разместила акции на NYSE, где сейчас они стоят около $3,4, значительно потеряв в цене с уровней сентября 2014-го: тогда за бумагу давали $235 – максимальная цена за всю историю ICD. Затем при низких нефтяных ценах ярких IPO в индустрии не происходило, пока не взошла «арабская звезда».

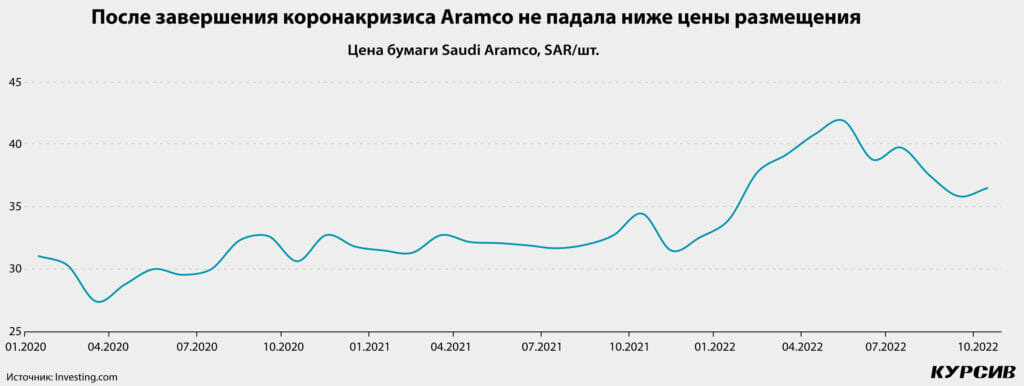

Saudi Aramco

Наиболее нашумевшим событием в индустрии стало IPO Saudi Aramco.

Saudi Arabian Oil Company – государственная нефтегазовая компания Саудовской Аравии, управляющая крупнейшей в мире единой углеводородной сетью Master Gas System и занимающая шестое место в списке крупнейших компаний по выручке по последней (2022 год) версии Fortune Global 500.

Наследный принц Мухаммед ибн Салман установил цель по оценке компании в $2 трлн, и изначально планировалось провести IPO компании на ведущих международных площадках, но инвестиционные банки проинформировали, что международные инвесторы оценят компанию в диапазоне от $1,1 до $1,7 трлн, и в итоге сокращенное размещение было решено проводить на внутреннем рынке.

11 декабря 2019 года акции, составляющие 1,5% от капитала Aramco, начали торговаться только на фондовой бирже Tadawul в Саудовской Аравии. На тот момент нефть сорта Brent стоила порядка $65 за баррель.

Размещение состоялось по цене 32 саудовских риала за акцию, после чего котировки уходили на 23% ниже цены IPO. Затем биржевые оценки выросли, и в 2022 году ценник взлетел на бирже на 35% относительно старта торгов акциями, после чего спустился в текущий диапазон 34–36 саудовских риала за бумагу, что недалеко от цены самого размещения.

В прошлом мае нефтяной гигант Saudi Aramco стал самой дорогой компанией мира, обогнав корпорацию Apple и достигнув рыночной оценки на уровне $2,4 трлн.

Vine Energy

В марте 2021 года компания по разведке природного газа Vine Energy сделала публичное размещение, когда цены на нефть продолжали находиться в диапазоне $65 за баррель. Это было первое IPO американской сланцевой компании с 2017 года. Размещение прошло по цене $14 за акцию, что оказалось ниже первоначально ожидаемого диапазона. После старта биржевых торгов на NYSE 18 марта 2021 года акции Vine Energy упали на 2%.

Перед тем как стать публичной, Vine Energy сообщила о предварительном чистом убытке в размере $98,3 млн при выручке $379 млн по итогам 2020 года.

Инновационным на тот момент было взаимодействие производителя природного газа Vine Energy с энергетической технологической компанией Baker Hughes на предмет развертывания решения для механизированной добычи ProductionLink Edge, использующем расширенную аналитику для повышения производительности и сокращения выбросов метана из скважин, в сланцевых месторождениях Хейнсвилл в Луизиане.

Существование Vine Energy в форме публичной компании было недолгим, и в ноябре 2021 года она была приобретена стремящейся стать крупнейшим производителем на сланцевых месторождениях Хейнсвилла Chesapeake Energy.

Приобретение стоимостью $2,2 млрд оказалось сделкой с нулевой премией с расчетной оплатой $15 за акцию Vine Energy, что оказалось близко к ее цене IPO в $14.

Компания Vine Energy владела 227 тыс. акров чистой эффективной площади в бассейне Хейнсвилла, куда впервые вошла в 2014 году, что привлекло покупателя. С целью быстро стать доминирующим поставщиком газа на побережье Мексиканского залива и за рубежом Chesapeake в марте 2022-го приобрела еще одну компанию – Chief Oil & Gas.

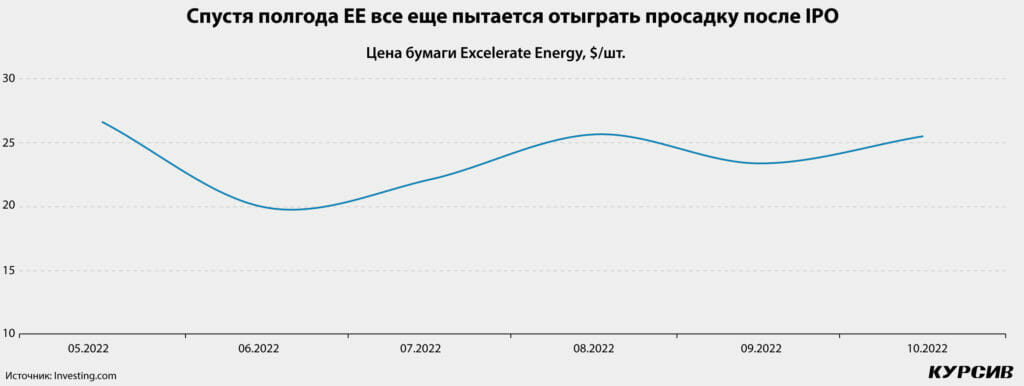

Excelerate Energy

Американская компания, поставщик плавучих терминалов сжиженного природного газа (СПГ) Excelerate Energy дебютировала на рынке весной текущего года. IPO прошло 13 апреля на биржевой площадке NYSE по верхней границе диапазона в $24 за акцию. Цена нефти сорта Brent курсировала в то время у отметки $105 за баррель.

Размещение пользовалось спросом, и акции Excelerate Energy подскочили на 17,5% относительно цены IPO в начале уже биржевых торгов, и компания по капитализации достигла размера $3 млрд. По состоянию на середину октября 2022 года котировки Excelerate Energy находятся на уровне цены размещения.

Excelerate Energy провела первое с 2019 года в США IPO, связанное с индустрией СПГ. Этому способствовало изменение состояния нефтегазовых компаний, в предшествующие годы находившихся зачастую на грани банкротства и выживающих за счет наращивания непомерной долговой нагрузки, поскольку цены на сырую нефть и природный газ восстановились после минимумов пандемии и недавние компании-зомби, тянущие за собой вниз экономику, стали наиболее эффективными и финансово устойчивыми бизнесами, привлекающими взоры инвесторов.

ProFrac Holding Corpоration

На фоне нефтяного бума с ростом цен до более чем десятилетнего максимума в мае 2022 года последовало на бирже Nasdaq IPO американской ProFrac Holding Corpоration, предоставляющей нефтесервисные услуги.

Компания специализируется в сфере гидравлического разрыва пласта и предоставляет свои услуги в Техасе, Луизиане и Оклахоме. На момент выхода компании на IPO цены на нефть находились вблизи отметки $110.

Компания производит и продает высокомощные насосы, клапаны и трубы. Ее первичное размещение прошло по цене $18 за акцию, что оказалось существенно ниже предложенного изначально андеррайтерами диапазона от $21 до $24 за штуку.

В начале биржевых торгов акции ProFrac Holding Corpоration снизились на 2,2% относительно отсечки на IPO. И после амплитудного движения котировок в течение нескольких месяцев ее бумаги вошли в текущий диапазон от $17 до $20, оставаясь вблизи цены размещения.

«КазМунайГазу» – готовиться

Следующее первичное размещение акций в нефтегазовой индустрии может провести «КазМунайГаз» – вертикально интегрированный нефтегазовый холдинг, добывающий 21,7 млн тонн нефти, транспортирующий 42,5 млн тонн и перерабатывающий на внутреннем рынке 17 млн тонн и еще 5 млн на активах в Румынии (все данные – по итогам 2021 года). КМГ – национальная компания, 90,42% ее принадлежат ФНБ «Самрук-Казына», 9,58% – Национальному банку РК.

ФНБ, оставляя за собой контрольный пакет, выведет «КазМунайГаз» на IPO до 10 декабря, а к 9 ноября станут известны параметры этого первичного размещения акций, которое пройдет на биржевых площадках KASE и AIX.

По заявленным представителями фонда предварительным условиям первичное размещение ведущей нефтегазовой национальной компании пройдет с привлечением международного капитала, но ставка будет делаться на инвестирование от населения Казахстана, что делает это IPO «народным». Для организации андеррайтинга привлекаются ведущие казахстанские инвестиционные банки.

Согласно правилам, утвержденным правительством Казахстана, 50% от привлеченных на IPO средств будет направлено в Национальный фонд РК, а вторая половина пойдет на развитие самой организации.

По результатам первого полугодия 2022 года выручка КМГ выросла на 57,3% г/г и составила $9,4 млрд, а чистая прибыль выросла на 5% г/г, достигнув $1,5 млрд, свободный денежный поток составил $0,42 млрд (–38,7% г/г), между тем чистый долг, скорректированный на размер денежных средств и их эквивалентов, оказался равен $4,9 млрд, сократившись на 4,5% по сравнению с сопоставимым периодом прошлого года.

20 июня 2022 года компания выплатила дивиденды за 2021 год в размере 327,8 тенге на одну акцию на общую сумму 200 млрд тенге (16,5% от чистой прибыли за 2021 год).

Внешние условия достаточно комфортны: нефть Brent на протяжении 12 месяцев (с ноября 2021-го) не опускалась ниже отметки $70 за баррель, прогнозы на будущий год находятся в диапазоне $80–100.

После проведения IPO ФНБ «Самрук-Казына» планирует в конце 2022 года зафиксировать минимальный гарантированный размер дивидендных выплат по акциям «КазМунайГаз» на три года вперед. Дивидендная политика будет раскрыта в проспекте эмиссии перед IPO.

В подготовке материала принимал участие Сергей Домнин.