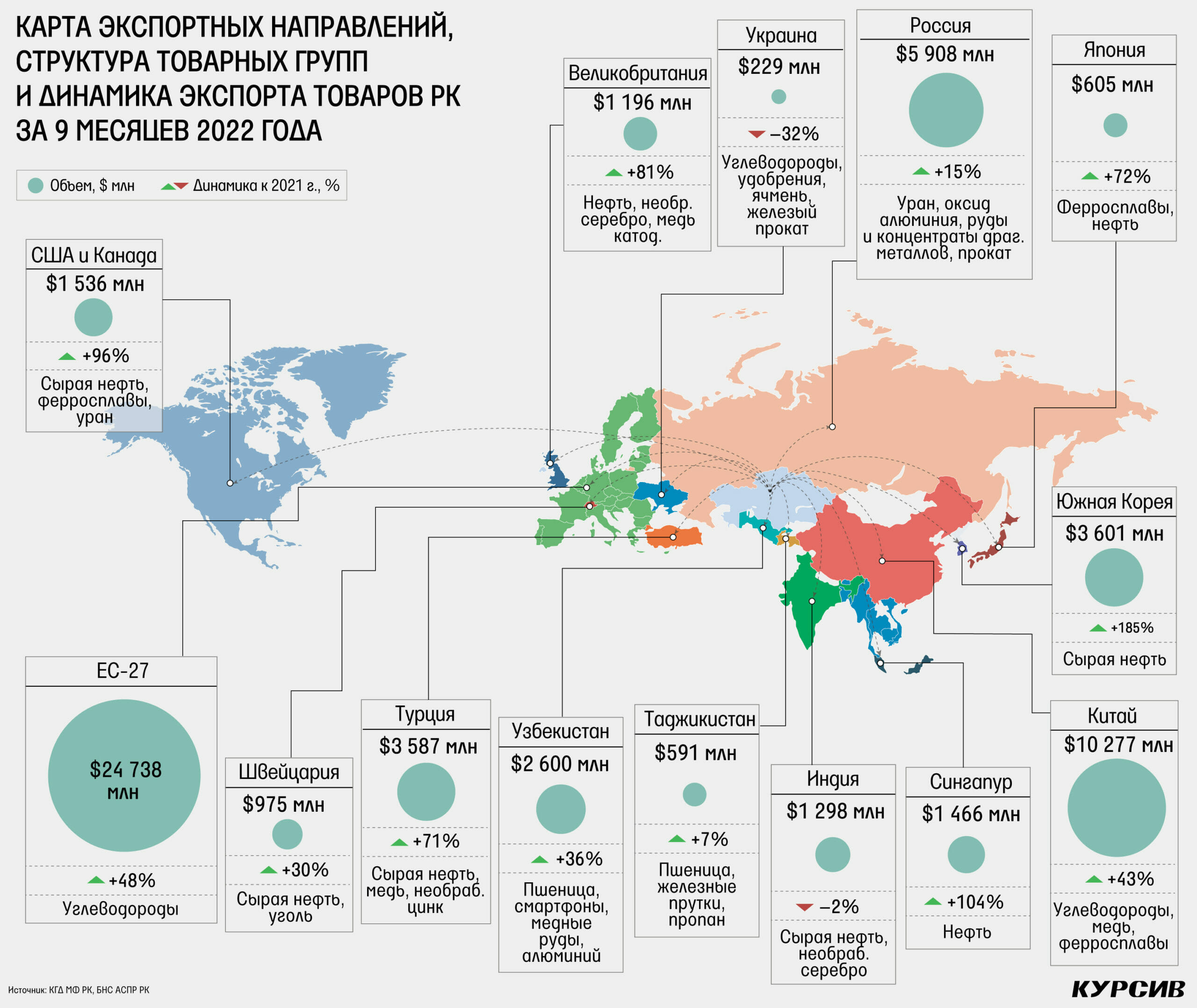

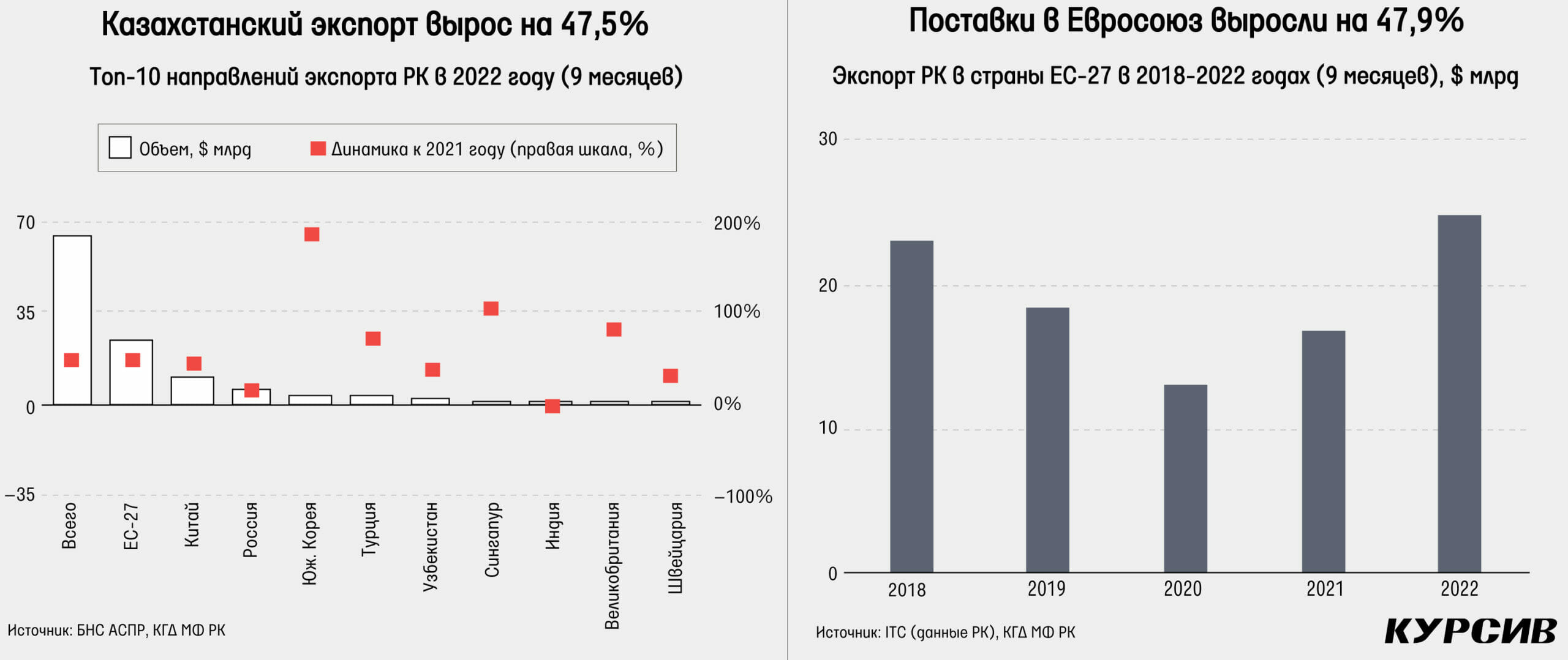

Казахстанский экспорт по итогам первых девяти месяцев 2022 года достиг $63,8 млрд – один из рекордных показателей. Лишь единожды фиксировался объем, превышающий нынешний уровень. Это случилось в первые девять месяцев 2012 года, когда средняя цена Brent зафиксировалась на отметке $112 за баррель нефти, а республика заработала $65,1 млрд. За девять месяцев 2022 года средняя цена Brent составила почти $104 за баррель нефти. Kursiv Research по результатам трех кварталов текущего года обновил экспортную карту.

Богатеем на черном золоте

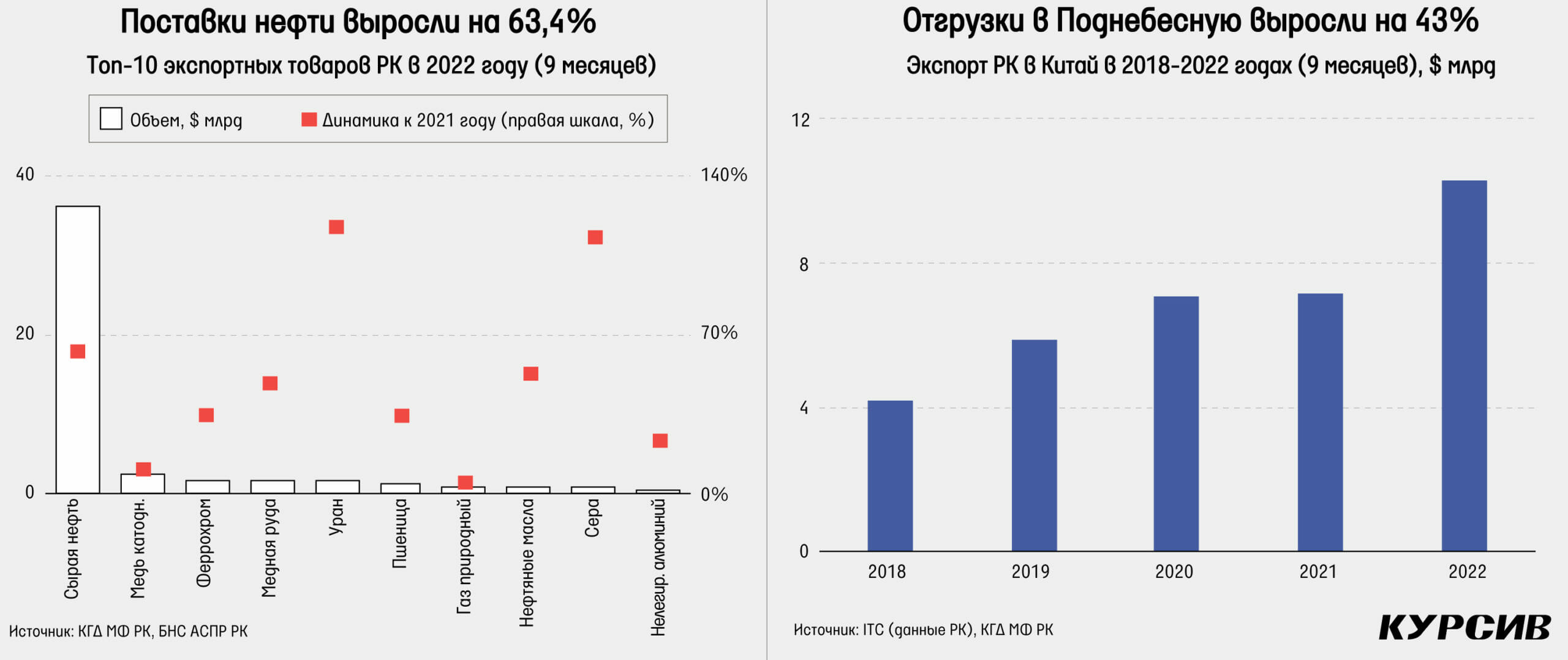

На поставках нефти, экспортного товара №1, Казахстан заработал $36,4 млрд. По сравнению с девятью месяцами прошлого года поставки черного золота выросли на 63,4%. Благоприятная ценовая конъюнктура – главная причина взрывного роста. В январе-феврале нефтяные котировки росли из-за мегасделки ОПЕК+, подразумевающей ограничение нефтедобычи в ключевых странах-производителях (из топ-10 государств-нефтедобытчиков в сделке не участвуют США, Канада и Китай).

В марте, после начала российского-украинского военного конфликта, на мировых рынках возросла неопределенность. И она отразилась на нефтяных котировках, которые перешагнули планку в $100. В августе-сентябре цена опустилась ниже этого уровня. В результате усредненная цена эталонной марки Brent за девять месяцев составила почти $104 за баррель, что больше на 53,8% по сравнению с аналогичным показателем предыдущего года.

Цена – практически единственный фактор роста. Казахстан на фоне высоких нефтяных цен сократил добычу на 1%. Из девятимесячного производственного отчета нацкомпании «КазМунайГаз», которая присутствует во всех крупнейших нефтегазовых проектах страны, следует, что из трех гигантских месторождений только на Тенгизе наблюдается рост добычи. Добыча на Кашагане снизилась из-за ремонтных работ после обнаружения утечки газа в августе, производство на Карачаганаке осталось на прошлогоднем уровне.

Несмотря на сокращение внутреннего производства, Казахстан поставил на мировые рынки 50,8 млн тонн нефти, или на 1,6% больше аналогичного периода 2021 года. Произошли незначительные изменения в географии поставок: республика начала отгружать нефть в Азербайджан, Гибралтар, Панаму, Великобританию и Японию. Из числа крупных заказчиков ощутимо нарастили объемы Италия (до 14,8 млн тонн, или на +12%), Южная Корея (до 4,5 млн тонн, или на 92%), Китай (до 4,3 млн тонн, или на 71%) и Турция (3,1 млн тонн, или на 17%).

Экспортным товаром РК №2 является катодная медь, которая принесла стране $2,7 млрд. Динамика продаж катодной меди по сравнению с черным золотом более умеренная: в деньгах положительный прирост составил 11,5%, в физических величинах – 7,2%. Мировые цены на медь отреагировали на российско-украинский конфликт стремительным ростом. В марте среднемесячная цена достигла исторического пика в $10,2 тыс. за тонну. Но в июле спрос на металл упал, что незамедлительно отразилось на рыночных ценах, и она зафиксировалась на отметке $7,5 тыс. за тонну. В следующие месяцы цена выросла незначительно, а сдерживающими факторами выступили ожидания глобальной рецессии, спад в строительном секторе Китая и сохраняющиеся трудности в логистике. Добавим, что в текущем году китайское направление обеспечило почти 74% отгрузок катодной меди.

На рост мировых цен казахстанские компании ответили увеличением производства. В отчетном периоде выплавка рафинированной и нелегированной меди прибавила 22,6%. Стремительный рост случился благодаря новым мощностям. Напомним, в октябре 2021 года на Актогае введена в эксплуатацию вторая обогатительная фабрика по переработке сульфидной руды, которая удвоила мощность ГОКа (50 млн тонн). В августе компания подвела производственные результаты за шесть месяцев 2022 года: производство меди составило 104,2 тыс. тонн, что почти наполовину больше итогов аналогичного периода прошлого года.

Тройку замыкает феррохром, экспорт этой продукции принес стране $1,8 млрд, что больше результатов января – сентября 2021 года на 34,2%. Высокая динамика вызвана фактором цены: денежный поток увеличился на фоне сокращения физических объемов на 12,8%. Китай – главный покупатель казахстанского феррохрома последние несколько лет – сократил отгрузку почти на треть (в физических величинах). Еще два крупных азиатских клиента сократили заказы: Япония – на 2%, Южная Корея – на 31,5%. Но вот Индонезия нарастила объем на 53,1%.

Все 10 ключевых экспортных товаров, доля которых в общем объеме достигает почти 77%, показали положительную динамику. Кроме уже перечисленных это медные руды (+48,7%), уран (+117,3%), пшеница (+34,4%), природный газ (+5,6%), нефтяные масла (+52,6%), сера (+113,3%) и нелегированный алюминий (+24%).

Большая тройка

Евросоюз – ключевой торговый партнер, и его интересует преимущественно наша нефть, доля которой в операциях в анализируемом периоде составила 86,7%. На нефтяных сделках республика заработала $21,4 млрд, что на 44,2% больше девятимесячного результата 2021-го. Но благостную картину портит статистика поставок в разрезе физических величин – фиксируется сокращение на 11,2%, или на 3,8 млн тонн.

Среди стран из еврозоны, которые сократили закупку казахстанской нефти в физических величинах, – Болгария, Греция, Испания, Мальта, Голландия, Польша, Румыния, Финляндия, Франция и Хорватия. Общий объем потерь по этим направлениям составил 5,7 млн тонн. И только три страны из ЕС-27 – Италия, Германия и Литва – увеличили объемы поставок в физическом исчислении, но всего на 1,9 млн тонн.

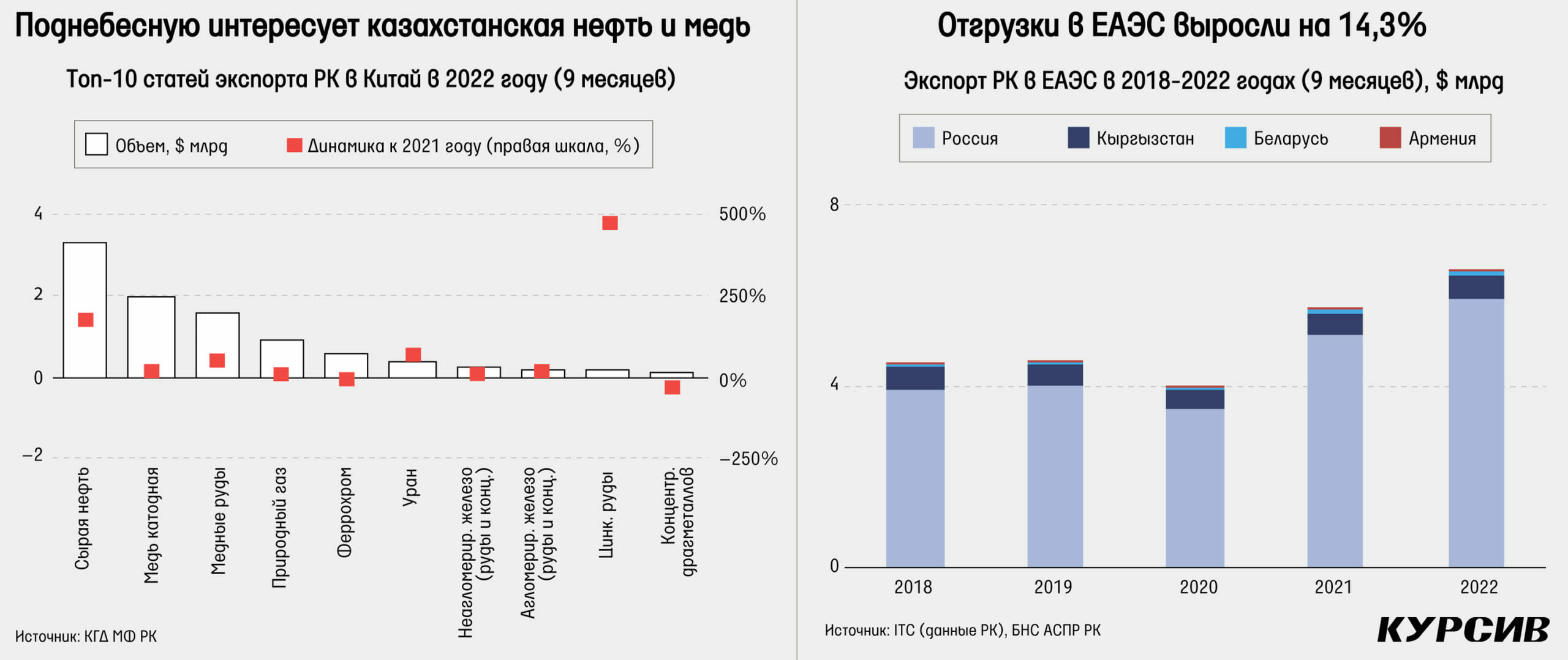

Высвободившийся объем ушел в азиатском направлении, в первую очередь в Поднебесную – второй по размеру экспортный рынок для Казахстана. Наш восточный сосед нарастил отгрузку казахстанской нефти на 1,8 млн тонн. Дополнительный объем помог черному золоту забраться на первое место среди топ-10 товаров в китайском направлении. Казахстан за девять месяцев отгрузил туда нефти на $3,3 млрд, что на 170,3% больше результата за январь – сентябрь 2021 года.

Из остальных традиционных товарных позиций Поднебесная нарастила отгрузки катодной меди на 14,4% (почти до $2 млрд), медных руд – на 46,2% (до $1,6 млрд), природного газа – на 6,1% (до $919 млн), урана – на 65,8% (до $395,8 млн), неагломерированного железа – на 8,1% (почти до $235 млн), агломерированного железа – на 20% (до $190,9 млн), цинковых руд – на 473,4% (почти до $154 млн). Только две из десяти позиций показали отрицательную динамику: феррохром (–7,5%) и концентраты драгоценных металлов (–31%).

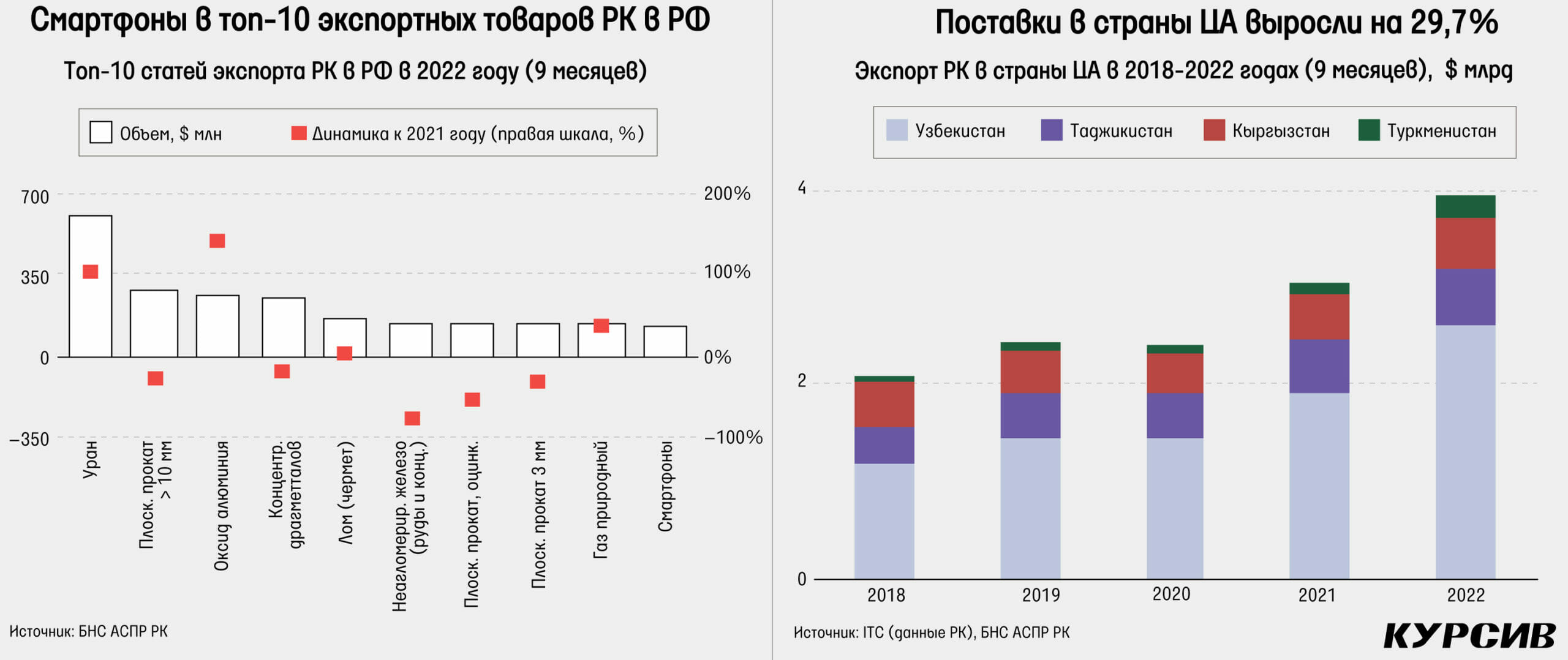

Россия – третий по величине экспортный рынок для Казахстана. В российском направлении мы заработали $5,9 млрд, и это больше прошлогоднего промежуточного итога на 15,1%. Несмотря на вызванные санкциями экономические проблемы в России (по данным Росстата, в первом полугодии 2022-го ВВП сократился на 0,4%) отгрузки по некоторым товарным позициям показали положительную динамику.

Уран занимает первое место в топ-10 ключевых товаров в российском направлении. За прошедшие месяцы Казахстан отгрузил в РФ урана почти на $600 млн, что больше итогов девяти месяцев 2021 года на 105,8%. Оксид алюминия – еще одна товарная позиция, которая закрыла период с плюсом: поставки достигли $262,3 млн, прибавив 143,4% к итогу базисного периода. Незначительный рост показал экспорт лома и чермет, поставки зафиксированы на отметке $165,9 млн (+1,9%). До $133,5 млн (+36,7%) увеличились поставки природного газа.

Ситуация в российской экономике отразилась на динамике казахстанского экспорта. Росстат в январе-сентябре 2022 года зафиксировал сильное сжатие в автомобилестроении (–43,3%) и незначительные сокращения в производстве электрического оборудования (–4,1%), прочих транспортных средств и оборудования (–4%) и т.д. Сильный рубль ухудшил условия российских металлургов на внешних рынках и вынудил их направлять дополнительные объемы на внутрироссийский рынок. На этом фоне упал экспорт разного вида плоского проката из РК в РФ: толщиной более 10 мм – до $278,5 млн (–28,8%), оцинкованного – до $140,6 млн (–52,8%) и толщиной 3 мм – до $139,6 млн (–31,5%). В результате санкций замедляется российская металлургия (+0,4% к январю – сентябрю 2021 года), и, как результат, упали поставки неагломерированных железных руд на 74,7% (до $140,9 млн).

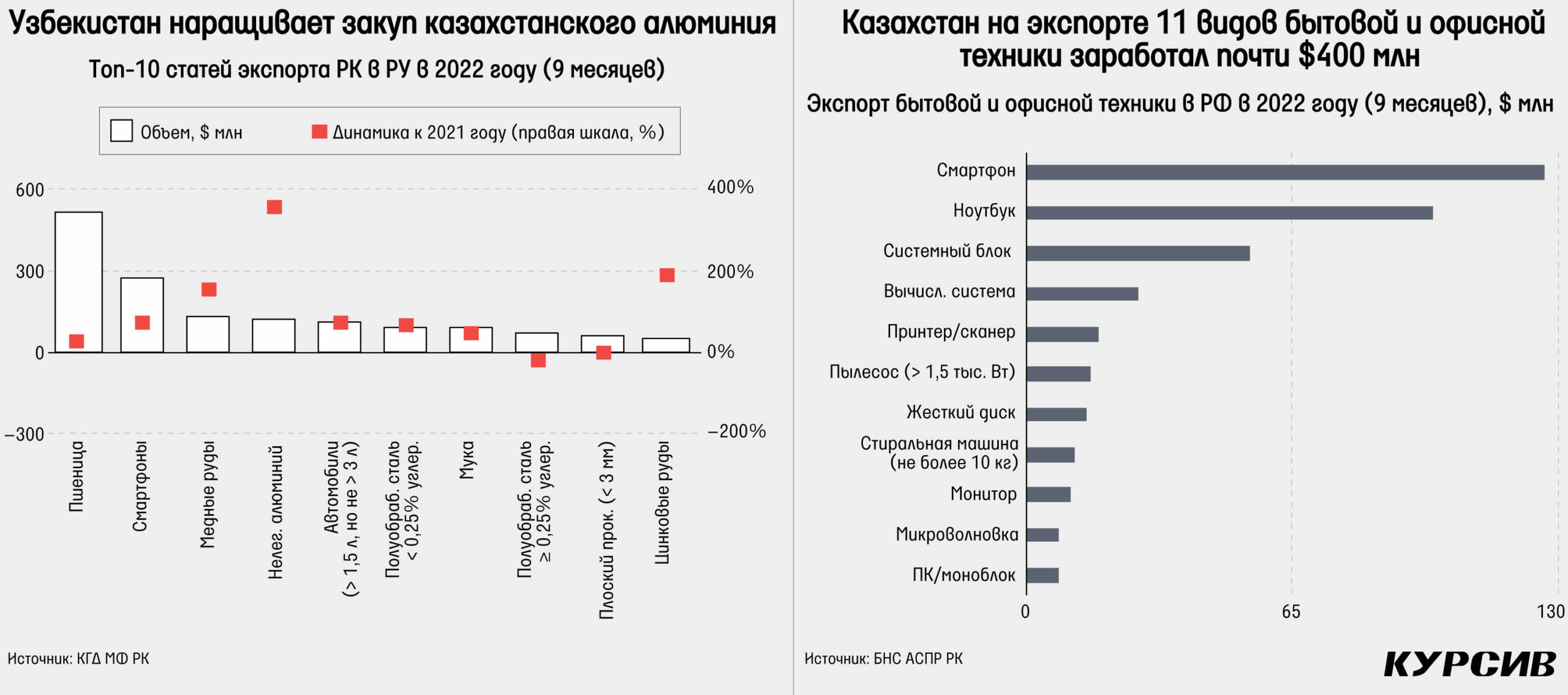

Смартфоны в Россию

Взрывной рост показал экспорт смартфонов в Россию (речь идет о реэкспорте, поскольку Казахстан не производит мобильные телефоны). Поставки подскочили с $84 тыс. по итогам девяти месяцев 2021 года до $126,4 млн. С таким объемом смартфоны ворвались в топ-10 ключевых товаров в российском направлении (10-е место).

Смартфоны – не единственные товары из сегмента бытовой и офисной техники, которые показали взрывной рост. Экономическая блокада западными странами России, которая среди прочего подразумевает запрет поставок некоторых технических и электронных товаров, привела к росту поставок этих товаров из Казахстана. Kursiv Research проанализировал потоки офисной и бытовой техники, которые оказались в первой сотне экспортных отгрузок Казахстана в Россию по величине стоимости. В периметре оказались 11 товаров, среди которых ноутбуки, системные блоки, принтеры, пылесосы, мониторы, стиральные машины и прочее.

Экспорт этих 11 товаров принес стране $392,4 млн. Для сравнения: в прошлом году за отгрузку этих товаров страна выручила всего $308,7 тыс.

После смартфонов самым востребованным техническим товаром оказались ноутбуки. Казахстан экспортировал их на $98,9 млн, в аналогичном периоде 2021 года – всего на $115,5 тыс. Экспорт системных блоков и вычислительных систем (видеокарт) принес $81,1 млн, в прошлом году – $31 тыс. Отгрузки принтеров и сканеров достигли $17,2 млн, подскочив по сравнению с предыдущим годом в 8,6 тыс. раз.

Помимо этого, наблюдается высокий спрос на бытовую технику, среди которой самым популярным являются пылесосы. Были отгружены пылесосы на общую сумму $15,7 млн, в аналогичном периоде прошлого года не было ни одной подобной поставки. Экспорт стиральных машин достиг $12 млн, а микроволновок – $7,9 млн.