В текущем году все универсальные банки Казахстана, за исключением двух подсанкционных игроков, демонстрируют рекордные графики чистой прибыли. По поводу темпов роста особенную радость должны испытывать акционеры Евразийского и БЦК, чьи институты улучшили прошлогодний финансовый результат более чем в 10 раз.

Хотя совокупная прибыль сектора в этом году (за три квартала, неконсолидированная, по данным Нацбанка) пока оказывается чуть ниже прошлогодней (900 млрд против 925 млрд тенге по итогам девяти месяцев 2022-го и 2021 года соответственно), для подавляющего большинства банков текущие заработки являются рекордными в истории. Тот факт, что динамика общей прибыли в банковской системе сложилась отрицательной, объясняется убытками бывшего Сбера (–287 млрд тенге с начала года), ВТБ (–37 млрд) и турецкого КЗИ (–15 млрд). Для 11 универсальных игроков, не задетых санкциями (или задетых лишь слегка, как Хоум Кредит), суммарная прибыль в годовом выражении выросла сразу на 56% (с 687 млрд до 1,07 трлн тенге).

В эту группу входят десять участников AQR и Freedom Bank, приступивший к активному кредитованию уже после проведения Нацбанком масштабной процедуры по оценке качества активов в системе.

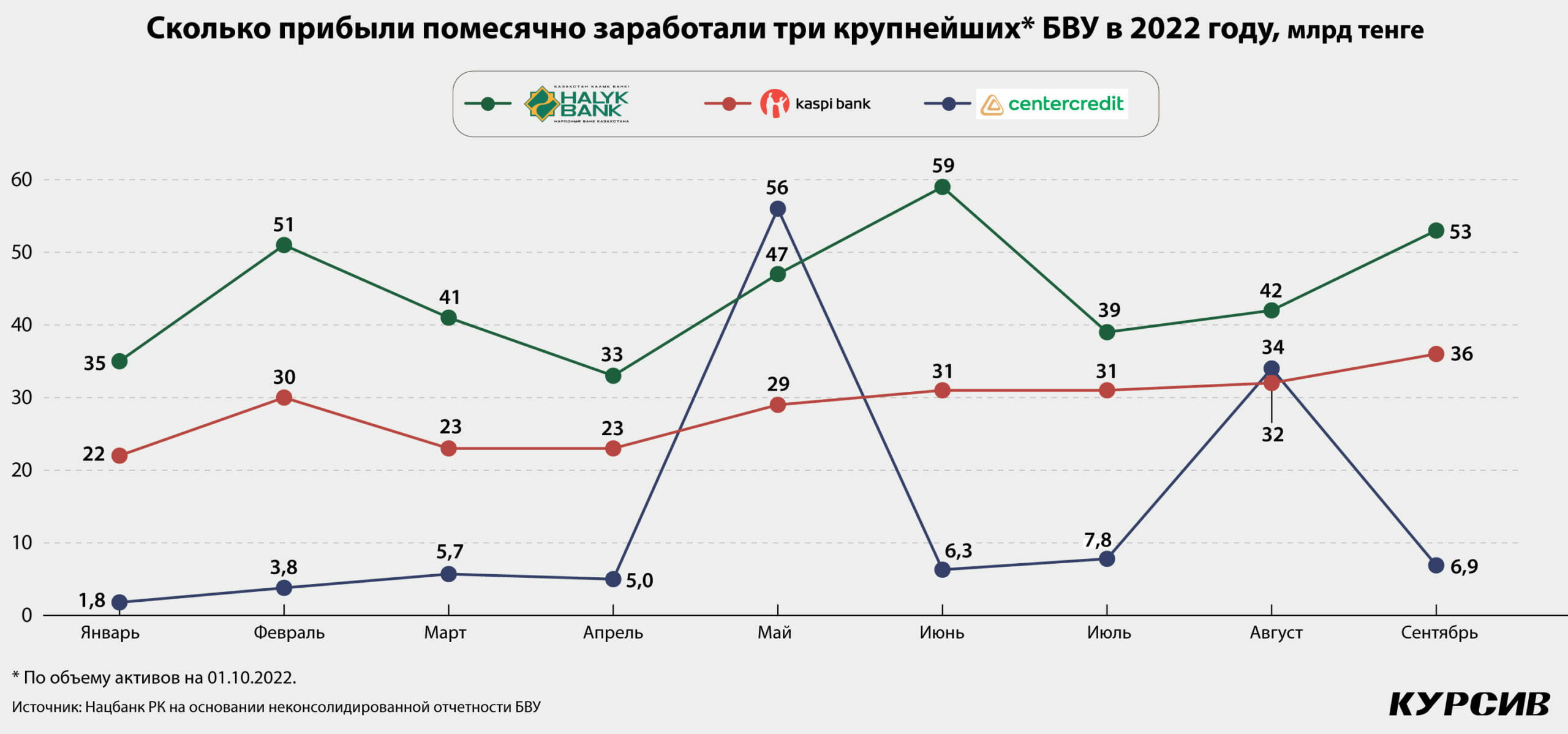

В относительном выражении быстрее всех (причем намного быстрее) наращивают прибыль Евразийский и БЦК, и в каждом случае этот рост имеет разную природу. Чистый доход БЦК по сравнению с прошлым годом увеличился в 12 раз (с 10,7 млрд до 127 млрд тенге), но львиная доля этой прибыли была извлечена не благодаря текущей операционной деятельности, а вследствие очень удачной сделки по приобретению Альфа-Банка. В промежутке между покупкой Альфы и ее поглощением БЦК успел получить дивиденды от «дочки» на общую сумму 100 млрд тенге (дважды равными выплатами), и на графике видно, как взлетала месячная прибыль БЦК на фоне этих выплат: в мае банк заработал 56 млрд тенге, в августе – 34 млрд, тогда как в остальные семь месяцев прибыль колебалась в диапазоне от 1,8 млрд тенге в январе до 7,8 млрд в июле и в среднем составила 5,3 млрд тенге. Впрочем, даже при такой ежемесячной прибыли БЦК сумел бы заработать за год около 64 млрд тенге и более чем втрое улучшить прошлогодний финансовый результат (19 млрд тенге).

Евразийский банк, как и БЦК, ранее никогда не демонстрировал чудеса эффективности. За последние семь лет его прибыль по итогам трех кварталов достигала максимального значения в 2018 году (9,4 млрд тенге), а год назад составила скромные 4,8 млрд (из универсальных игроков меньше заработали только Freedom и Нурбанк). За девять месяцев 2022 года Евразийский отчитался о чистом доходе в размере 67 млрд тенге, показав почти 14-кратный годовой рост (лучшая относительная динамика в секторе). Причем в марте банк допустил убыток (–1,5 млрд тенге за месяц), а самым успешным месяцем стал сентябрь (+12 млрд).

Из собственной отчетности Евразийского банка, по итогам трех кварталов, следует, что его операционные доходы в годовом выражении выросли более чем вдвое (с 65 млрд до 134 млрд тенге). При этом чистый процентный доход банка увеличился на 71% (с 40 млрд до 69 млрд тенге), чистый комиссионный доход – на 48% (с 17 млрд до 25 млрд тенге). А самый высокий рост в структуре доходов Евразийского (+769%) пришелся на чистую прибыль от операций с иностранной валютой, которая взлетела с прошлогодних 5 млрд до 42 млрд тенге. В результате доля прибыли от таких операций в доходах банка выросла за год с 7,5 до 31,5%, в то время как вес процентных и комиссионных доходов сократился до 51,2% (–11,1 п. п.) и 18,7% (–7,5 п. п.) соответственно. Возможно, текущий уровень прибыли достаточно долго останется рекордным для Евразийского при условии, что курс тенге стабилизируется и не будет столь волатильным, как в этом году. Это относится и к остальным БВУ, которым в 2022-м удалось дополнительно заработать на курсовых качелях и порою очень высоком спреде. Что касается БЦК, то ему придется особенно сильно постараться, чтобы улучшить рекордный результат текущего года, во многом достигнутый неорганическим путем.

Третье место по темпам прироста прибыли (+222%) занял Jusan, чей чистый доход увеличился с 19 млрд до 63 млрд тенге. Прилично зарабатывать этот банк начал только с марта (не считая тех гигантских неорганических доходов от покупки Цесны и АТФ, которые были отражены в консолидированной отчетности Jusan), и так совпало, что именно в марте здесь сменился председатель правления (вместо Айбека Кайыпа у руля встал Нурдаулет Айдосов). Возможно, что после январских событий в стране определенным реформам подверглась и «бизнес-модель» организации. Так или иначе, если за январь-февраль этого года Jusan заработал лишь 1,8 млрд тенге, то за последующие семь месяцев его средняя прибыль составила 8,7 млрд тенге в месяц.

В абсолютном выражении наибольшего прироста прибыли по сравнению с прошлым годом добился уже упомянутый БЦК (+117 млрд тенге). У Евразийского – третье место в данном ренкинге (+62 млрд). Между ними расположился Халык, улучшивший свой финансовый результат на 70 млрд тенге (с 330 млрд до 401 млрд), или на 21,3%. В среднем в этом году Халык ежемесячно зарабатывает 45 млрд тенге. Для сравнения: тот чистый доход, который Евразийский, Forte и Jusan получили за три квартала, крупнейший банк страны генерирует за полтора месяца.

Халык еще не опубликовал отчетность по итогам трех кварталов, поэтому в деталях можно сравнить только результаты за полугодие. Но и из них видно, что на сделках, связанных с куплей, продажей и конвертацией валют, банк стал зарабатывать гораздо больше. Прибыль Халыка от операций с иностранной валютой выросла с 13 млрд до 81 млрд тенге (+68 млрд), тогда как чистый процентный доход подрос лишь на 12 млрд тенге (до 230 млрд), а комиссионный доход и вовсе сократился на 20 млрд тенге (до 34 млрд). Соответственно, доля прибыли от валютно-обменных операций в структуре доходов Халыка увеличилась с 4,2% (в первом полугодии 2021-го) до 21,5% (в первом полугодии 2022-го), в то время как доля процентных доходов снизилась до 60,8% (–8,7 п. п.), а комиссионных – до 9% (–8,4 п. п.)

Главным конкурентом Халыка с точки зрения дележа пирога рыночной прибыли является Kaspi. В 2016 году (по итогам трех кварталов) Kaspi занимал пятую строчку в списке самых прибыльных БВУ (17 млрд тенге), уступая Халыку (91 млрд), Казкому (88 млрд, но дальнейшие события покажут, что эта прибыль была нарисованной), Сити (22 млрд) и Жилстрою (18 млрд). Начиная с 2017 года Kaspi прочно держит второе место в секторе по данному показателю. За девять месяцев этого года Kaspi заработал 257 млрд тенге, но по годовому темпу прироста (+12,4%) это была худшая динамика среди 11 универсальных игроков. Возможно, одна из причин кроется в снижении темпов кредитования: ссудный портфель Kaspi с начала года увеличился на 17,4%, из конкурентов медленнее росли только Алтын (+16,1%), Хоум Кредит (+13%), Jusan (+10,8%) и Нурбанк (+8,6%).

Кроме того, как следует из отчетности Kaspi (пока опубликована только за два квартала), этот банк в силу своей бизнес-модели не воспользовался скачками обменного курса, чтобы заработать дополнительную прибыль для своих акционеров. В структуре доходов Kaspi валютные операции исторически занимают очень низкую долю, и за последний год она хоть и выросла, но крайне незначительно: с 1,8% (в первом полугодии 2021-го) до 2,1% (в первом полугодии 2022-го). В абсолютных цифрах прибыль банка от операций с иностранной валютой увеличилась на 2,3 млрд тенге (с 3,8 млрд до 6,2 млрд). Ключевыми ингредиентами заработка Kaspi продолжают оставаться комиссионные доходы (с долей 49% на 1 июля) и процентные доходы (с долей 46%). Первые выросли в годовом выражении на 35 млрд тенге (до 143 млрд за шесть месяцев 2022-го), вторые – на 34 млрд тенге (до 134 млрд).

Распределение прибыли между игроками рынка в этом году стало менее концентрированным. Если ограничиться периметром из 11 универсальных банков, то доля Халыка в совокупной прибыли данной группы снизилась с 48,1% (за три квартала 2021-го) до 37,3% (за три квартала 2022-го).

Примерно столько же процентных пунктов потерял Kaspi, чья доля сократилась с 33,2 до 23,9%. Третьим банком, чья доля выражается двузначным числом, стал БЦК (11,8%). Евразийскому и Forte досталось по 6,2% от общей прибыли. Остальные универсальные игроки заработали меньше.