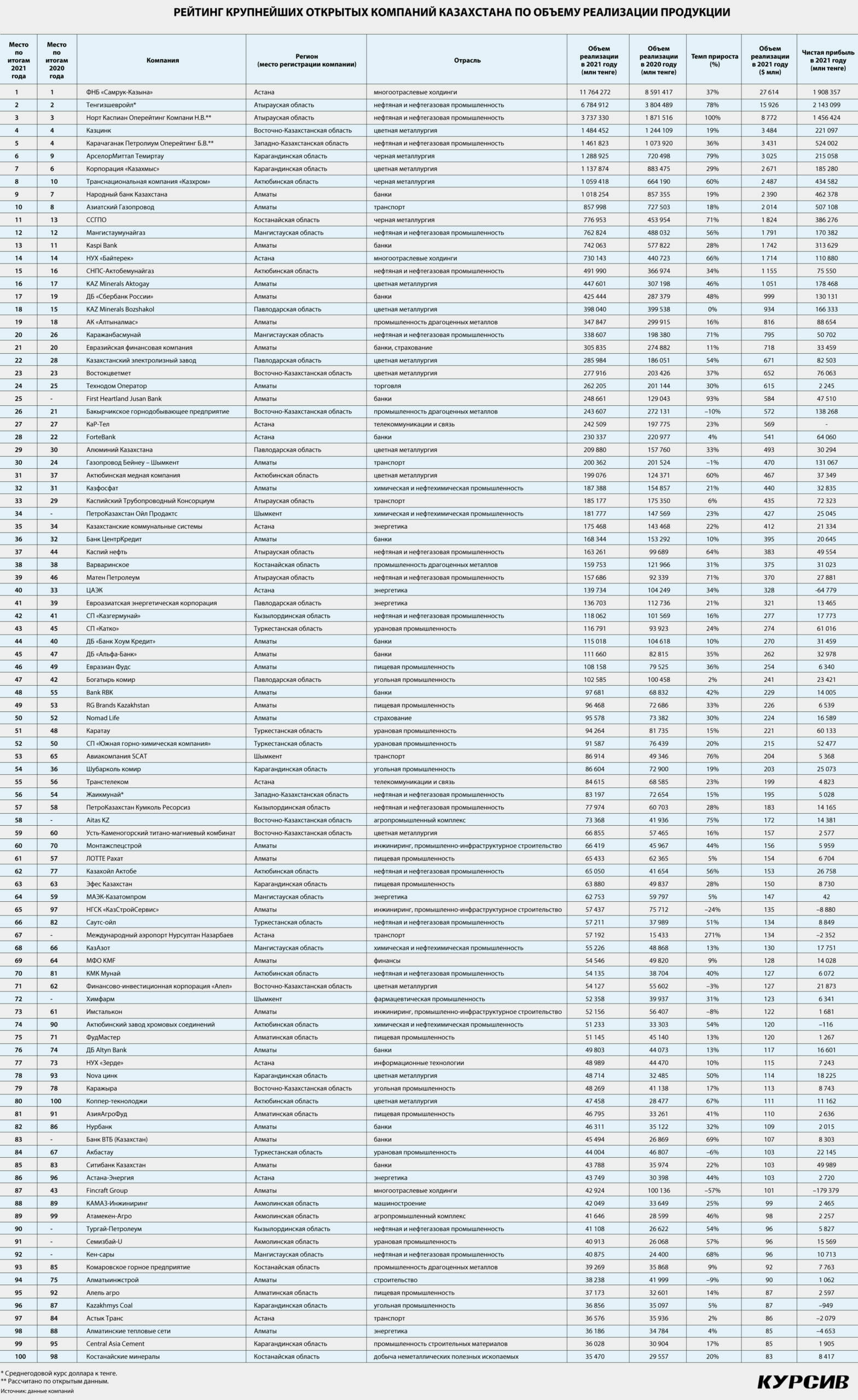

Kursiv Research во второй раз подготовил рейтинг 100 крупнейших компаний публичного интереса, ранжированных по объему реализации (выручки). Рейтинг отражает финансовое самочувствие крупнейших компаний с открытой отчетностью, которые являются флагманами своих отраслей и оказывают существенное влияние на экономику страны.

В минувшем году многие страны, включая Казахстан, выходили из экономического кризиса, вызванного пандемией COVID-19. Рост глобального ВВП на 5,8% экономистами Всемирного банка был назван самым быстрым восстановлением после кризиса за последние 80 лет. Достаточно высокие темпы восстановления показали наши ключевые торговые партнеры, от экономического самочувствия которых зависит благополучие Казахстана. Ключевой потребитель наших углеводородов Евросоюз прибавил 5,4%; Китай, который закупает у нас нефть, цветные металлы и ферросплавы, вырос сразу на 8,1%; Россия, куда мы отгружаем руды и металлы, подросла на 4,8% (данные Всемирного банка).

Благоприятно отразилось на Казахстане 67%-ное удорожание нефти на фоне восстановления глобальной экономики. Горнодобывающая отрасль, главный поставщик валюты в страну, выросла на 1,9%, хотя в кризисном году ужалась на 0,5%.

На этот позитивный фон наложился успешный выход казахстанской экономики из карантина. Основные отрасли, по которым ударила пандемия и которые восстановились в прошлом году: логистика выросла на 9,9% (спад в 2020 году на 22,7%), гостиничный бизнес и питание – на 5,4% (–19,1%) и торговля – на 4,7% (–3,3%).

Как итог, казахстанская экономика в 2021 году прибавила 4,3%, компенсировав падение пандемийного года, которое составило 2,5%. На этом фоне на 43,4% выросла выручка 100 крупнейших компаний публичного интереса (мы собрали их в рейтинге Kursiv-100P). Годом ранее выручка 100 компаний схлопнулась на 15%.

Отчетность компаний публичного интереса публикуется со значительным временным лагом, от 3 до 10 месяцев, поэтому итоги 2021 года для крупнейших компаний страны «Курсив» анализирует в конце 2022-го.

Оптимизм на нефти

Нефтегазовая промышленность – главный источник роста совокупных показателей рейтинга. По сравнению с карантинным 2020-м, когда поездки и полеты были ограничены, 2021 год в этом плане выдался удачным для нефтяников. Мировая экономическая система постепенно начала возвращаться в привычную колею: большинство государств отказались от масштабных карантинов, наблюдалось относительное восстановление туризма и авиасообщения. Минэнерго США зафиксировало рост мирового потребления жидкого топлива в среднем до 96,9 млн баррелей в сутки (на 5 млн баррелей больше, чем в 2020 году).

Весь 2021 год мировое потребление нефти опережало производство, поскольку участники сделки ОПЕК+ продолжали сдерживать добычу, в США были ограничены инвестиции в отрасль, свою лепту внесли перебои в глобальных поставках. Набор этих факторов привел к изъятию нефти из мировых запасов и ощутимому росту цен. Среднегодовая стоимость эталонной марки Brent в 2021-м достигла $70,4 за баррель, добавив к уровню предыдущего периода почти 67%.

Казахстан в прошлом году добыл нефти ровно столько же, сколько и годом ранее, – чуть менее 86 млн тонн. Но значительный рост нефтяных котировок ожидаемо привел к увеличению выручки казахстанских нефтяных компаний. 18 компаний прямо или в составе холдингов представляют эту отрасль в Kursiv-100P и по итогам 2021 года обеспечили около 47% совокупного объема реализации участников рейтинга.

Все без исключения нефтяные компании, участвующие в рейтинге, нарастили выручку. Для сравнения: в предыдущем рейтинге у всех из них отмечалось сокращение выручки. Совокупная выручка нефтяников в этот раз выросла на 69%.

По объему реализации «Тенгизшевройл» опережает другие нефтяные компании: в 2021 году он заработал почти 6,8 трлн тенге против 3,8 трлн тенге годом ранее (+78%).

Взрывной рост выручки случился исключительно благодаря удорожанию нефти. ТШО – многолетний лидер отрасли по объему производства – добыл в 2021 году 26,6 млн тонн нефти, нарастив этот показатель всего на 0,4%. Закрыть год ростом производства компании удалось на фоне ослабления ограничений ОПЕК+ во второй половине минувшего года.

Следующая крупнейшая по объему выручки нефтяная компания – это «КазМунайГаз» (в рейтинге представлена в составе ФНБ «Самрук-Казына»). Она заработала чуть более 5,8 трлн тенге в 2021-м, что на 61% превышает результат предыдущего года (порядка 3,6 трлн тенге). В производственном плане минувший год для национальной компании выдался не совсем удачным, поскольку объем нефтедобычи был сопоставим с 2020-м. КМГ сократил добычу на 900 тыс. тонн относительно годового плана, чтобы Казахстан выполнил взятые на себя обязательства по сделке ОПЕК+, следует из годового отчета нацкомпании.

КМГ является главным источником доходов ФНБ «Самрук-Казына». Рост выручки «КазМунайГаза» отразился на финансовом потоке фонда, который продемонстрировал 37%-ный рост выручки (на холдинговую структуру приходится почти 11,8 трлн тенге в отчетном году против порядка 8,6 трлн тенге в 2020-м).

У «Норт Каспиан Оперейтинг Компани Н.В.» – оператора месторождения Кашаган – третья позиция в рейтинге. По нашей оценке, выручка компании в отчетном периоде достигла 3,7 трлн тенге, превысив показатель предыдущего года в 2 раза. НКОК – чемпион по темпам роста среди нефтяных компаний.

В 2021 году добыча на Кашагане выросла на 7,2%, что является самой высокой производственной динамикой среди трех мегапроектов страны (Кашаган, Тенгиз и Карачаганак). Рост добычи на Кашагане обеспечило расширение квоты для Казахстана в рамках сделки ОПЕК+, а также пуск компрессоров для обратной закачки сырого газа, что позволило нарастить среднесуточный объем до 410 тыс. баррелей.

Металлический год

Предприятиям ГМК повезло меньше, чем нефтяникам, но все же год выдался вполне удачным. В рейтинг Kursiv-100P вошла 31 компания ГМК (прямо или через холдинги), заняв 24,2% в совокупной выручке рейтинга. Из этого списка у четырех компаний сократился финансовый поток от основной деятельности, остальные представители отрасли закрыли год с плюсом (по итогам 2020 года выручка сократилась у семи компаний). Совокупный объем реализации всех предприятий ГМК, оказавшихся в рейтинге, увеличился на треть.

Горно-металлургические предприятия, попавшие в топ-25 рейтинга, производят и поставляют на мировые рынки цинк, сталелитейную продукцию, железорудное сырье, медь, уран и драгоценные металлы.

Мировой рынок цинка в 2021 году вернулся в привычное дефицитное состояние, которое наблюдалось три года подряд до пандемии. По данным Международной группы по исследованию свинца и цинка (ILZSG), нехватка этого металла в 2021 году достигла 190 тыс. тонн. В результате годовая цена на цинк увеличилась почти на 33% ($3 тыс. за тонну).

На этом фоне выручка горно-металлургической компании «Казцинк», которая разместилась в рейтинге Kursiv-100P на четвертом месте, выросла на 19% – с 1,2 трлн в 2020 году почти до 1,5 трлн в 2021-м. Одна из причин отставания темпа выручки от динамики котировок цинка, возможно, кроется в ощутимом спаде производства другой продукции. Согласно данным, опубликованным на официальном сайте компании, производство цинка сократилось на 2%, рафинированного свинца – на 11%, меди в товарном виде – на 14%, золота – почти на 10% и серебра – на 38%.

«АрселорМиттал Темиртау» (АМТ) в общем рейтинге расположился на шестой позиции. Выручка АМТ достигла почти 1,3 трлн тенге, и компания, прибавив к итогу предыдущего года 79%, является чемпионом по темпам прироста среди предприятий ГМК.

Такой рост выручки в первую очередь связан с ценовой конъюнктурой. «Компания смогла воспользоваться восстановлением рыночного спроса и ростом цен на сталь, что позволило компании улучшить свои финансовые и общие показатели деловой активности», – указано в отчете АМТ об устойчивом развитии за 2021 год. Производственные результаты компании были разнонаправленными: выпуск жидкой стали увеличился до 3,4 млн тонн (+3%), чугуна – до 3,2 млн тонн (+3,2%), прокатной продукции – до 3,2 млн тонн (+3,2%), но упала добыча угля – до 8,3 млн тонн (–12,6%) и железорудного концентрата – до 3,2 млн тонн (–3%).

Корпорация «Казахмыс» занимает седьмое место в рейтинге. Выручка компании в отчетном периоде, составив 1,1 трлн тенге, выросла на 29%. Ключевая продукция – катодная медь, которая в 2021 году принесла «Казахмысу» 70% объема реализации.

«Казахмысу», как и остальным медным компаниям – участникам рейтинга (KAZ Minerals Aktogay, KAZ Minerals Bozshakol, «Востокцветмет», «Актюбинская медная компания»), повезло с рыночной конъюнктурой. Мировая цена на красный металл в 2021 году зафиксировалась на отметке $9,3 тыс. за тонну (+51%). Ралли цен началось еще в конце 2020-го на фоне восстановления китайской экономики и активизации климатической повестки, подразумевающей увеличение потребления меди в низко- и безуглеродных технологиях, а также на фоне сокращения выплавки в Перу. Удорожание продолжилось в 2021-м: правительство США анонсировало инфраструктурный план развития рынка электромобилей с бюджетом $174 млрд, дополнительный импульс придали прогнозы по поводу энергокризиса в азиатских странах (выплавка меди – энергоемкий процесс).

На ретейл-дрожжах

Секция финансовых организаций представлена 21 субъектом (прямо или через холдинги): 13 коммерческих банков, одна финансовая группа, микрофинансовая организация и страховая компания, а также пять финансовых организаций в составе многоотраслевых холдингов, реализующих госпрограммы. Примерно 10% совокупной выручки приходится на финансовые организации.

Ослабление карантинных ограничений способствовало росту потребления и деловой активности, что прямо отразилось на ссудном портфеле казахстанских БВУ, который в минувшем году добавил 26,5%. Напомним, в 2020-м ссудник вырос на 5,5%; тогда без экстренной помощи государства банковский сектор вполне мог показать отрицательный результат. Прошлогодний рост был обеспечен в первую очередь за счет новых кредитов населению, объем которых к итогу 2020 года вырос сразу на 92% (в 2020-м снизился на 8,3%). После пандемийного года население РК ожидаемо перешло к потребительской модели поведения, вызвавшей среди прочего ощутимый спрос на потребкредиты. Их объем взметнулся на 90% против –15% в 2020 году.

Ипотека – другой популярный у населения финансовый продукт – также придала положительную динамику розничному кредитованию. Спрос на ипотеку обеспечила инициатива властей, позволившая казахстанцам с начала 2021 года изымать часть пенсионных накоплений для покупки жилья или погашения действующего займа. Дополнительно образовавшаяся ликвидность вкупе с действовавшими на тот момент льготными ипотечными программами («Баспана Хит» и «7-20-25») закономерно привела к взрывному росту объема новых ипотечных займов: уровень 2020 года был превышен на 78%.

Технологическое усовершенствование банковских инструментов упростило процесс оформления займов, что, как утверждают авторы Отчета о финансовой стабильности Казахстана – 2021, выпущенного Нацбанком РК, тоже привело к увеличению портфеля казахстанских БВУ. Помогло банкам и снижение процентных ставок, а также смягчение требований к залогу.

Бизнес в 2020 году на фоне высокой неопределенности сократил деловую активность. Например, объем новых кредитов корпоративному сектору тогда уменьшился на 0,8%. В 2021-м экономика РК начала восстанавливаться, а бизнес отреагировал дополнительным спросом на кредиты. В корпоративном сегменте в 2021 году объем новых кредитов увеличился на 20%.

В корпоративном сегменте главным драйвером выступили субъекты МСБ, следует из отчета Нацбанка. Спрос со стороны малого и среднего бизнеса подстегнула программа льготного кредитования субъектов МСБ, которая была запущена в пандемийном, а завершена в минувшем году. Также в прошлом году банки продолжали кредитовать юрлица в рамках программы «Экономика простых вещей». «В 2021 году выдача займов по двум обозначенным выше программам составила 8,9% от общего объема выданных займов юрлицам (в 2020 году – 10,7%)», – говорится в Отчете о финансовой стабильности Казахстана – 2021.

В результате действия вышеописанных факторов все финансовые организации, представленные в рейтинге, показали рост выручки по итогам 2021 года. Хотя и в 2020 году только один банк, попавший в наш рейтинг, закрыл год с минусом. Но отличительная черта этого года – в высокой совокупной динамике, которая превосходит предыдущий результат в 2 раза.

В финансовом секторе лидером по-прежнему остается Народный банк (9-я позиция в рейтинге). Выручка Халыка превысила 1 трлн тенге, увеличившись к итогу 2020-го на 19%. Другим значимым игроком является Kaspi (13-я позиция), объем реализации которого вырос на 28% и составил 742 млрд тенге. Тройку лидеров финансовой секции закрывает Сбербанк, бизнес которого получил санкционный удар в начале 2022-го, а позже банк был продан НУХ «Байтерек». Объем реализации в 425 млрд тенге позволил этой финансовой организации занять 17-ю позицию в общем рейтинге.

Чемпионом роста в секции стал прошлогодний победитель в этой номинации – «Казахстанская жилищная компания» (в составе НУХ «Байтерек», в 2020 году к ней были присоединены Baiterek Development и Фонд гарантирования жилищного строительства): объем реализации подскочил на 115% (в 2020-м прирост составил 216%).

Возвращение в колею

Другие отрасли – транспорт (в первую очередь нефте- и газопроводы), торговля, телекоммуникации, химическая промышленность, строительный сектор, инжиниринг, машиностроение – представлены в рейтинге малым количеством компаний.

Низкая репрезентативность не позволяет судить о состоянии отраслей, которые представляют эти компании. Но отметим те из них, чьи финансовые потоки колебались на фоне выхода казахстанской экономики из карантинной западни.

В 2020 году карантин и запрет авиарейсов ударили по авиакомпаниям и управляющим компаниям аэропортов. Тогда фиксировался резкий спад выручки по сравнению с 2019 годом у «Авиакомпании SCAT» (–56%), «Эйр Астаны» (–53%; в составе ФНБ «Самрук-Казына»), Международного аэропорта Алматы (–39%).

С отменой карантина и снятием запретов на авиарейсы эти компании существенно нарастили финансовый поток. Например, объем реализации «Авиакомпании SCAT» вырос на 76%, «Эйр Астаны» – на 100%. Но чемпионом роста из этой секции (и среди всех компаний рейтинга) оказался Международный аэропорт Нурсултан Назарбаев: объем реализации вырос на 261%.

В условиях благоприятной конъюнктуры даже при стабилизации объема добычи нефти свободнее вздохнули и владельцы трубопроводов. Выручка «Азиатского газопровода» выросла на 18%, а «Каспийского трубопроводного консорциума» – на 6%.

Торговая отрасль представлена лишь одной компанией – «Технодом Оператор» (другие крупные сети предпочитают оставаться непубличными). На фоне роста потребкредитов и реализации накопленного в пандемию отложенного спроса выручка компании выросла на треть, до 262,2 млрд тенге (24-я позиция в рейтинге).