Нарастить добычу урана в два раза, до 7,1 тыс. тонн к 2030 году, планирует Узбекистан. Для того чтобы привлечь в отрасль инвесторов, в республике отменили ограничение на публикацию данных о запасах и добыче урана и финансовой отчетности госкомпании «Навоийуран».

Сколько точно урана добывает и продает Узбекистан, в статистике республики пока не увидеть – данные об этом не публиковались. По информации Всемирной ядерной ассоциации (WNA), в прошлом году Узбекистан добыл 3,5 тыс. тонн урана.

Узбекский уран не используется внутри страны и полностью идет на экспорт – крупным перерабатывающим компаниям мира, таким как Orano (Франция), ConverDyn (США), Cameco (Канада), CNEIC (КНР) и т. д. Зеркальная статистика от Международного торгового центра (ITC) показывает, что в 2021 году Узбекистан продал более 5,6 тыс. тонн урана.

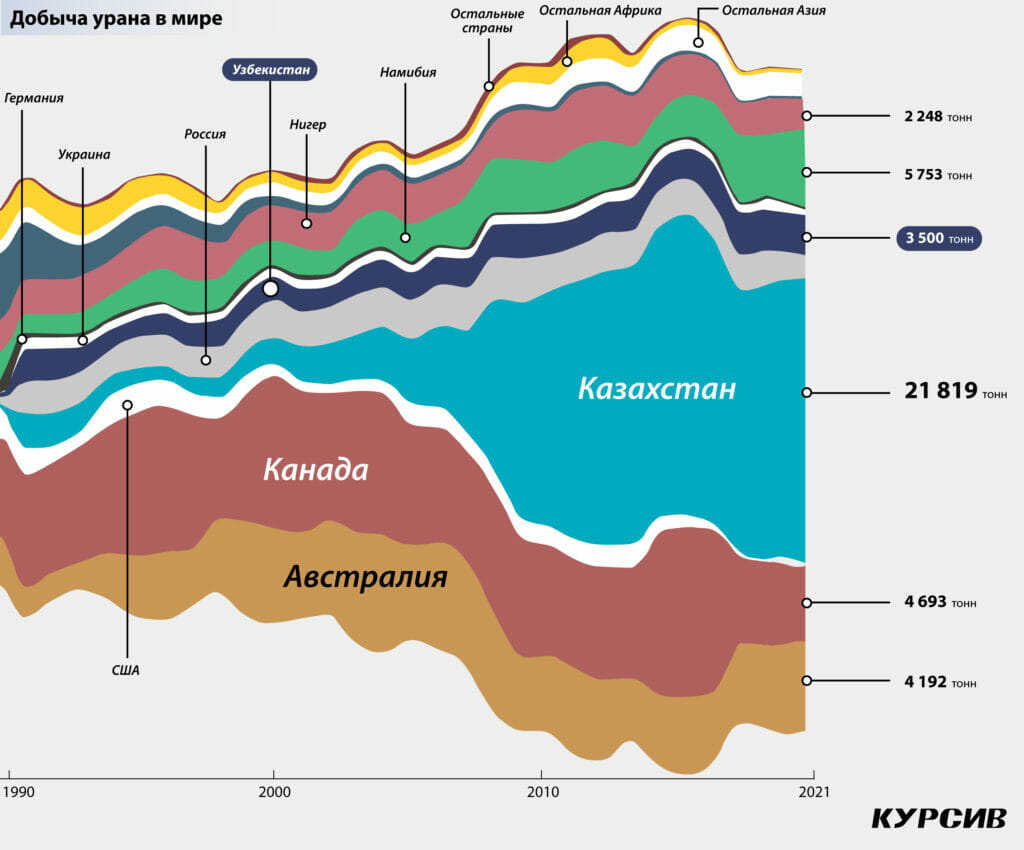

При показателе в 3,5 тыс. тонн Узбекистан уже сейчас входит в топ-5 стран по добыче урана в мире, уступая Казахстану (21,8 тыс. тонн в 2021 году), Намибии (5,75 тыс.), Канаде (4,7 тыс.) и Австралии (4,2 тыс.).

Направление обогащения

Единственное уранодобывающее предприятие в Узбекистане сейчас – это «Навоийуран». Госкомпания появилась в начале 2022 года в результате трансформации Навоийского горно-металлургического комбината (НГМК). Последний разделили на три новые структуры – АО «Навоийский ГМК», Фонд НГМК и государственное предприятие «Навоийуран». Акционерное общество стало курировать добычу золота и серебра, а радиоактивным металлом занимается «Навоийуран».

Сейчас нацкомпания ведет разработку 18 месторождений урана тремя добывающими подразделениями на территории Навоийской, Самаркандской и Бухарской областей республики.

C 1994 года весь уран в республике извлекается только методом скважинного подземного выщелачивания – с его применением стала рентабельной и разработка бедных руд. Напомним, промышленная добыча природного урана в Узбекистане началась в 1958 году на Учкудукском месторождении горным способом.

Существующих возможностей «Навоийурана» недостаточно для того, чтобы к 2030 году добывать 7,1 тыс. тонн. Для достижения KPI запланированы увеличение минерально-сырьевой базы и запуск нескольких инвестпроектов, в том числе с зарубежными партнерами.

Инвесторские перспективы

Иностранные игроки в урановую отрасль РУз уже зашли – например, французская Orano. Совместное предприятие Orano и Госкомгеологии РУз – Nurlikum Mining – занимается разведкой в районе Дженгельды Навоийской области. Французы вложили в уставный капитал СП 51% денежных средств для проведения геологоразведочных работ, а 49% Госкомгеологии – это исторические затраты на ранее проведенные геологоразведочные работы.

В Orano пока с позитивом смотрят на перспективы добычи урана в Узбекистане. «Сегодня мы работаем в районе, где Госкомгеологии исторически проводились разведочные работы, чтобы подтвердить ресурсную базу примерно в 12 000 тонн урана, а затем мы намерены ее увеличить. По сравнению с Казахстаном в Узбекистане меньше месторождений. Внедренная в Узбекистане модульная добыча с централизованным заводом позволяет извлекать уран из этих месторождений по конкурентоспособной себестоимости», – сообщили «Курсиву» во французской компании. На сайте узбекистанского подразделения Orano говорится, что «в период с 2020 по 2023 год компания Nurlikum Mining обязуется проводить геологоразведочные работы, включая бурение, лабораторный анализ, моделирование и пилотные испытания для подтверждения технической, экономической и экологической целесообразности добычи урановых ресурсов на участке Дженгельды методом подземно-скважинного выщелачивания. Планируется пробурить около 300 000 метров и провести два опытно-промышленных испытания».

Начальник отдела урана, редких и редкоземельных металлов Госкомгеологии Шерали Джураев уверен, что «урановый» Узбекистан интересен зарубежным инвесторам. «В условиях нынешнего мирового энергодефицита развивается зеленая энергетика, в том числе ядерная. Поэтому в мире растет спрос на геологоразведку и добычу урана, также появляется интерес к инвестициям в урановые проекты», – отметил он.

Джураев рассказал, что по рекомендациям Boston Consulting Group, Всемирного банка и ЕБРР в Узбекистане были снижены ставки роялти (налог на недропользование) на основные металлы. Ставка по урану уменьшена с 10 на 8%. «Также пересмотрены условия сотрудничества с инвесторами. В настоящее время предлагается форма сотрудничества на базе лицензионного соглашения, где управление проектом полностью на 100% предоставляется инвестору на условиях предпринимательского риска. Государство получает выгоду в виде налогов и косвенных поступлений (инфраструктура, социальные обязательства и другое)», – сообщил представитель Госкомгеологии.

Также в рамках реформ отменены бонусные платежи за лицензию на геологоразведку и добычу полезных ископаемых, земельный налог, таможенные платежи и пошлины при временном ввозе и импорте оборудования на стадии геологоразведочных работ.

Для доведения минерально-сырьевой базы урана до 100 тыс. тонн в Узбекистане геологоразведочные работы проведут более чем на 50 объектах урановых месторождений.

Доступ к информации

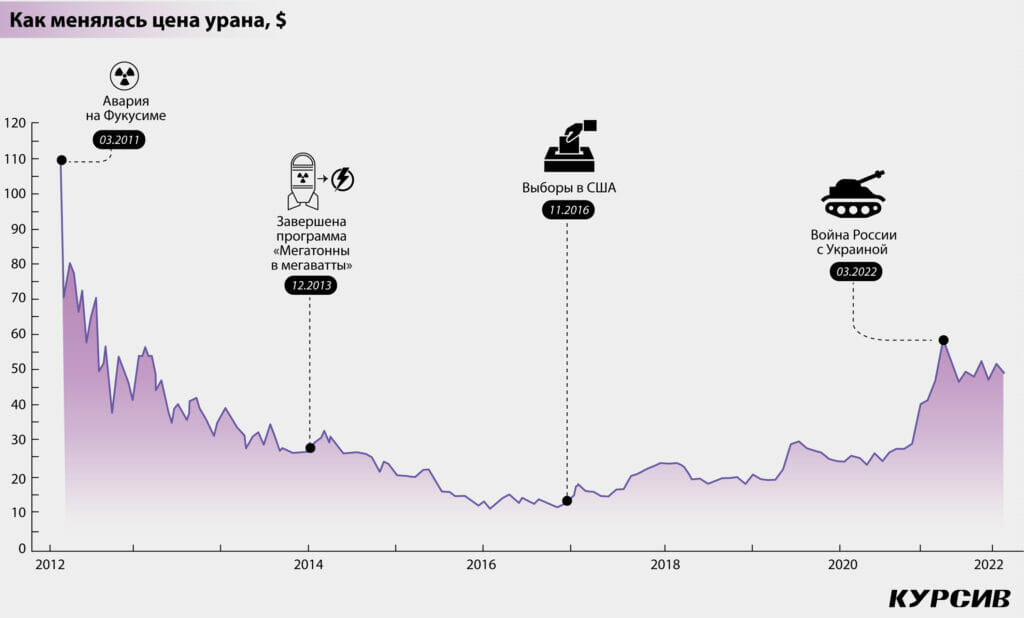

На вопрос о производственной себестоимости добычи урана в РУз «Курсив» ответа не получил. Замглавы уже реорганизованного НГМК Нурмат Джулибеков в интервью «Экономическому обозрению» сообщал, что себестоимость добычи урана в 2019 году составляла 557,1 тыс. сумов/кг ($62,5 за кг) при среднегодовой цене реализации в $65,7 за кг. Чистая прибыль компании от добычи урана в 2019 году составила 105,9 млрд сумов, а рентабельность – 5,2%.

Отчетность предприятия «Навоийуран» за девять месяцев 2022 года показывает, что выручка компании составила 3,58 трлн сумов. Себестоимость продукции в выручке занимает 37% (1,32 трлн). Чистая прибыль компании за девять месяцев – 1,51 трлн сумов.

Заработанные деньги госпредприятие потратит на инвестпрограммы – в постановлении «О мерах по увеличению объемов добычи, переработки урана и трансформации госпредприятия «Навоийуран» на 2022–2030 годы» перечислены инвестиционные программы почти на $459 млн. Шесть проектов на $216,3 млн уже реализуются, из них $110,8 млн потратят на расширение парка технологического и транспортного оборудования. Еще восемь программ на $242,6 млн планируется запустить в 2023–2027 годах. Они касаются строительства новых мощностей по добыче и переработке, расширения технологического парка и др.

Тем же постановлением доля Госкомгеологии в Nurlikum Mining передается «Навоийуран». А для того чтобы превратить госкомпанию в «современную и конкурентоспособную», ей разработают стратегию развития (для чего наймут международных консалтеров), до 1 декабря 2022-го в наблюдательный совет привлекут независимых членов, в правление предприятия – специалистов с зарубежным опытом.

И еще один пункт из постановления президента – ограничение на публикацию финансовой отчетности «Навоийурана» отменено, для того чтобы инвесторы смогли убедиться в экономическом потенциале компании. Также теперь будет публиковаться информация о запасах урана, объемах добычи, переработки и экспорта.

В постановлении «О мерах по увеличению объемов добычи, переработки урана…» властями Узбекистана впервые официально представлена цифра о добыче урана за прошлый год – 3526 тонн, что совпадает с показателем, представленным WNA.

Предложение под спрос

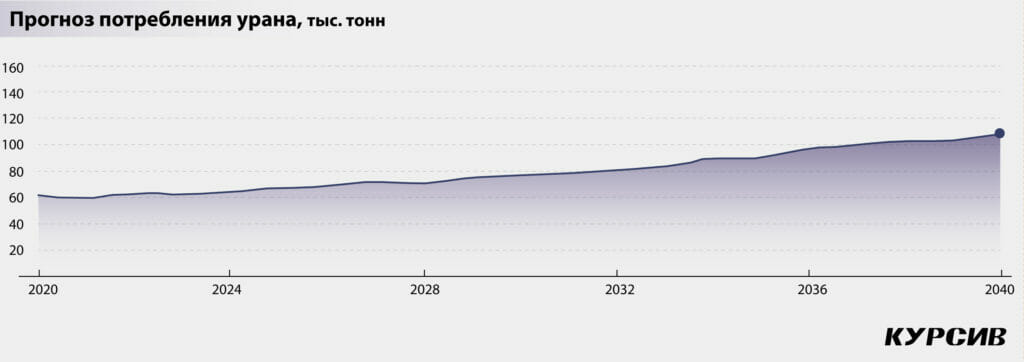

Надежды Узбекистана на то, что на двукратно увеличенный объем добычи урана найдутся покупатели, поддерживают прогнозы о росте спроса. В Orano комментируют: «Ожидается, что в долгосрочной перспективе рынок будет расти, поскольку все больше и больше стран ждут запуска или увеличения своего производства ядерной энергии для достижения целей по сокращению выбросов парниковых газов. Согласно Красной книге МАГАТЭ-2020, к 2040 году мировой спрос на уран может составить до 100 000 т/год (по сравнению с 40 000 сегодня)».

Похожей позиции придерживаются в «Казатомпроме». Главный директор по коммерции Аскар Батырбаев отметил, что пока рынок в отрасли находится более-менее в балансе. «По оценкам аналитиков, ожидается, что ближе к 2030 году начнется разрыв между спросом и предложением при текущих ценах на материал. Поэтому с 2030 года может наметиться дефицит. И этот дефицит, если не будут введены новые источники производства, будет увеличиваться», – говорит он.

В отчете аналитической компании UxC, которая занимается исследованиями на рынке ядерного топлива, прогнозируется, что потребности в реакторах до 2025 года останутся неизменными. Но с 2026 по 2035 год спрос значительно возрастет, что потребует нового производства по мере истощения ресурсов на урановых проектах.