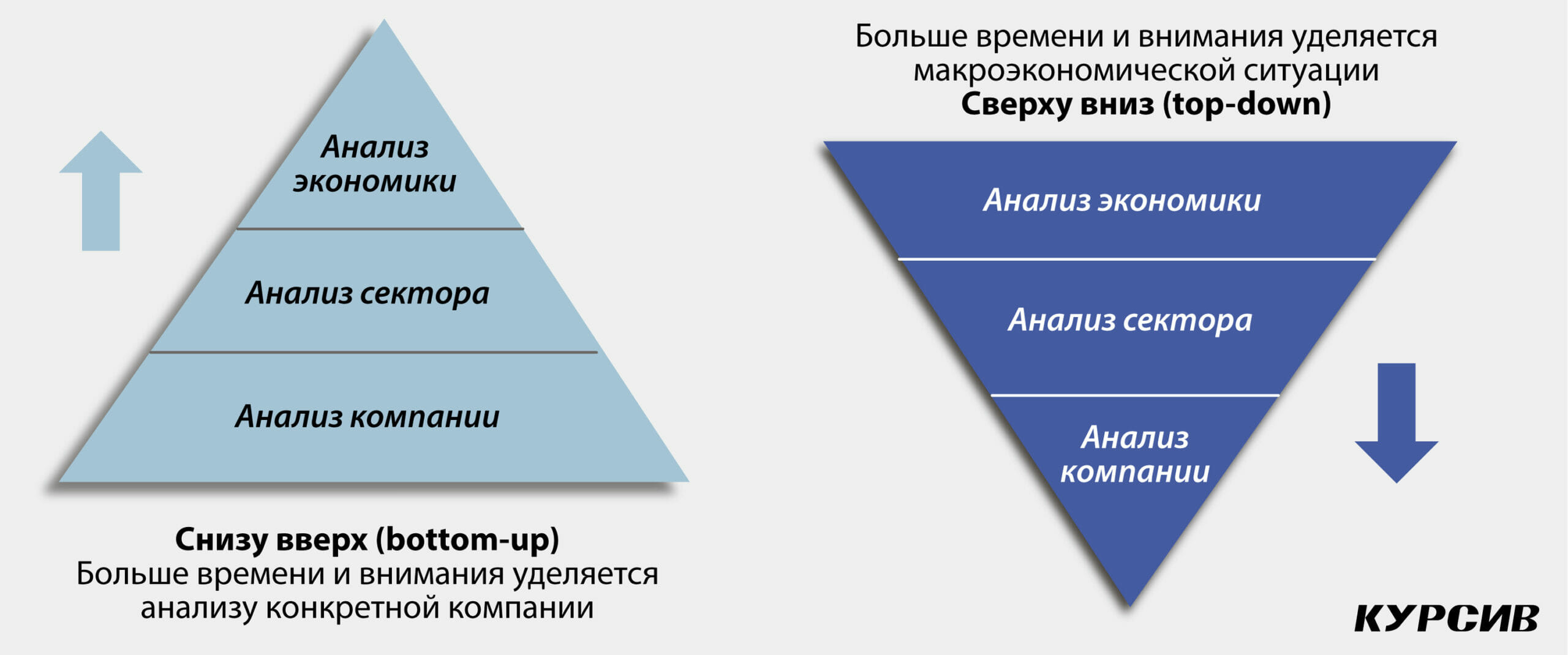

Есть два основных подхода к анализу данных – Top-down и Bottom-up.

Восходящий подход к анализу данных (снизу вверх) делает акцент на микроэкономических факторах и мультипликаторах отдельно взятой компании, при этом игнорируя макроэкономические. Часто такой подход используется в инвестиционных стратегиях сток-пикинга или арбитража, где инвестору нужно найти наиболее недооцененный актив и с наибольшим потенциалом роста.

Нисходящий подход к анализу (сверху вниз) – полная противоположность восходящему. Глядя на более широкую картину, инвесторы используют макроэкономические переменные: ВВП, торговый баланс, движение валюты, инфляцию, процентные ставки и другие показатели. Изучив общую картину мира, инвестор определяет общие рыночные условия, чтобы выделить те сектора и регионы, которые в текущей ситуации будут показывать наибольшую эффективность. Цель в том, чтобы найти недооцененные компании с наибольшей перспективой роста именно в тех секторах, которые, по прогнозам, превзойдут рынок.

Top-down-подход позволяет эффективнее использовать время инвестора. Анализ начинается с ограниченного перечня макроэкономических показателей, что позволяет отсечь много лишнего до этапа выбора отдельных регионов, секторов и компаний. А на одном только американском рынке насчитывается более 6500 компаний.

Однако, с другой стороны, инвестор рискует упустить ряд перспективных инвестиционных идей, так как исключит определенные сектора и регионы из анализа.

На какие макроэкономические показатели стоит смотреть

К таким показателям относятся: данные по ВВП анализируемой страны, инфляция, безработица, запасы и прибыли компаний, процентные ставки, доходность облигаций, индикаторы настроений потребителей и производителей и прочее. Все это поможет понять общее состояние экономики.

Все ли эти данные одинаково полезны? К сожалению, нет. Поэтому стоит разделить показатели на те, что предупреждают нас заранее, и те, что совпадают с текущими событиями. Например, данные по ВВП подтверждают текущую ситуацию, но в случае снижения на протяжении двух кварталов подтверждают наличие рецессии.

Чем полезны данные PMI и ВВП при анализе

Индекс деловой активности в производственной сфере PMI определяется на основании опроса менеджеров по закупкам и позволяет определить динамику по росту или снижению объема заказов. Это позволяет делать выводы о настроениях и перспективе в будущем.

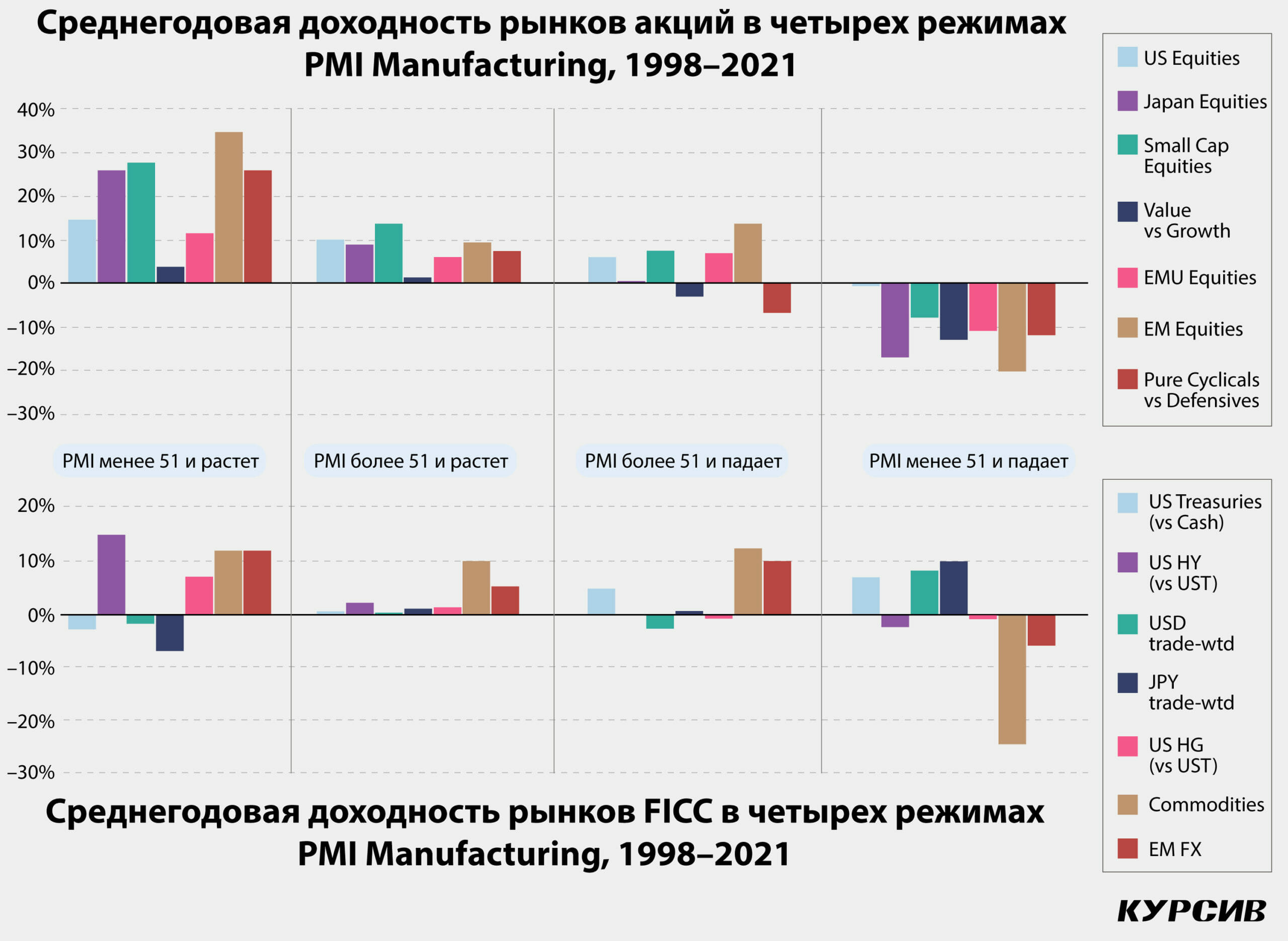

По данному индексу сделан исторический срез, в рамках которого было определено четыре режима:

индекс PMI менее 51 и растет;

индекс PMI более 51 и растет;

индекс PMI более 51 и падает;

индекс PMI менее 51 и падает.

В рамках различных режимов был проведен анализ, какую динамику проходили различные классы активов (см. инфографику).

Аналогичные исследования были проведены и на рынках облигаций, валют и товаров.

Исторические наблюдения не могут дать нам основания делать однозначные выводы, однако мы всегда можем опереться на них, чтобы через призму текущих обстоятельств провести анализ перспективы будущих процессов.

Может сложиться впечатление, что стоит смотреть на опережающие индикаторы, которые предупреждают нас о предстоящих событиях, но и запаздывающие можно применять с пользой. Хотя данные по ВВП и относят к запаздывающим индикаторам, его прогнозирование может быть очень полезным.

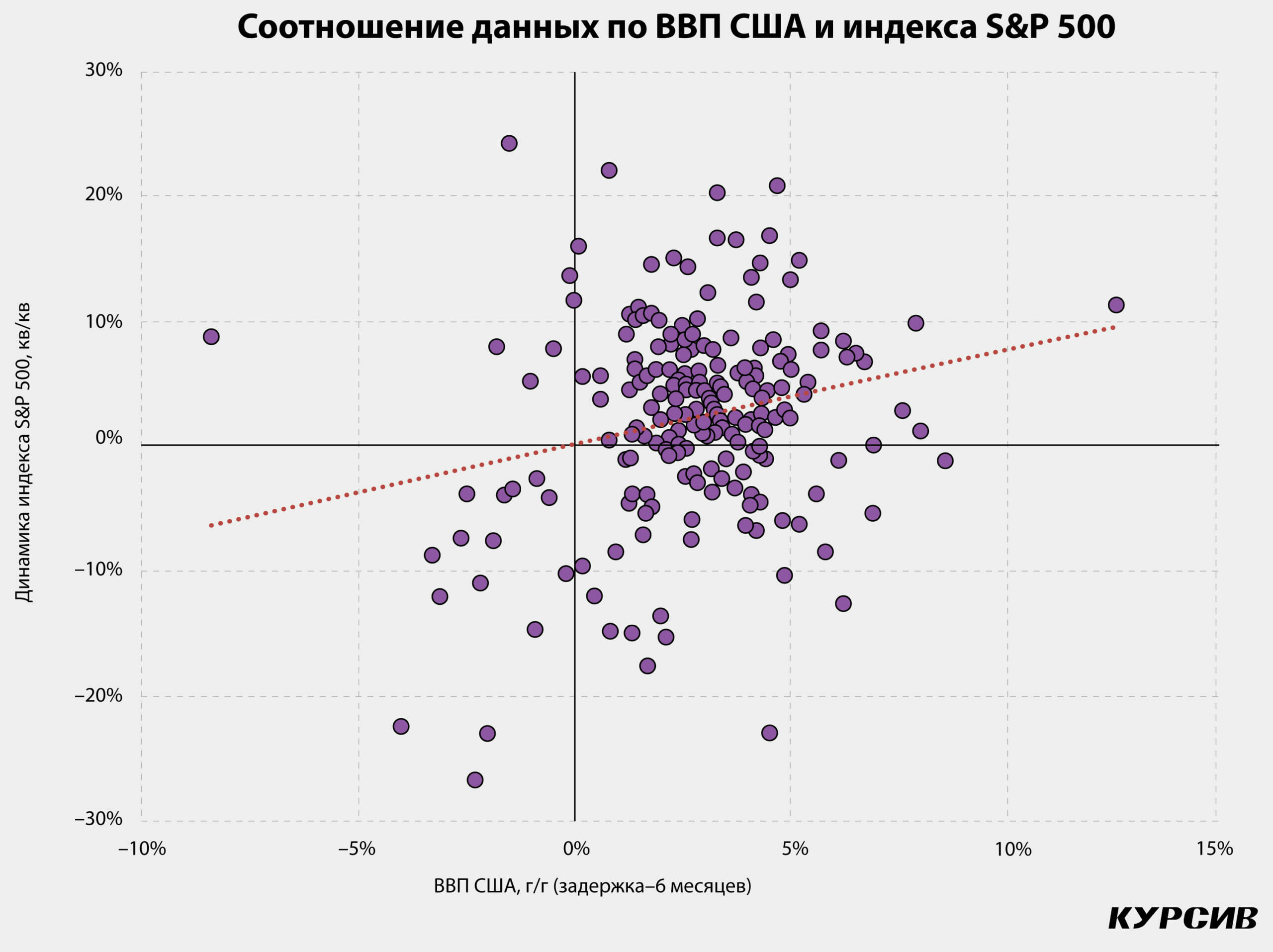

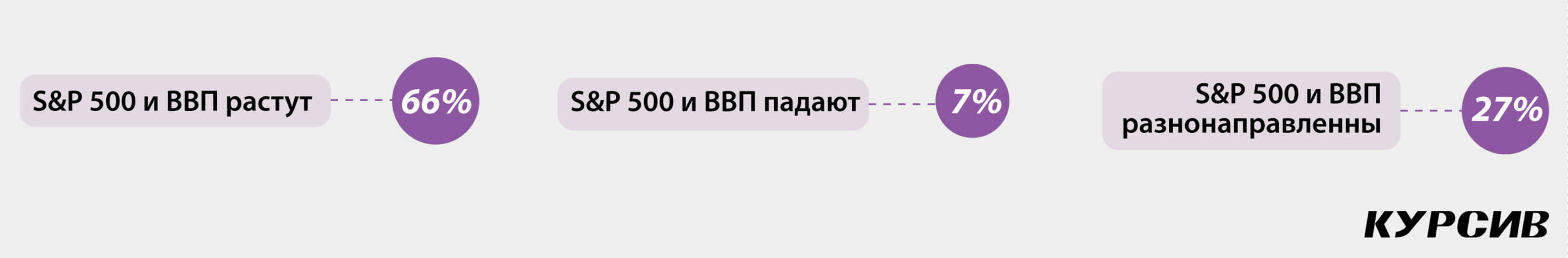

ВВП – это валовой внутренний продукт, то есть общая денежная стоимость всех конечных товаров и услуг, произведенных и проданных страной за определенный период времени. Прогноз по его данным можем построить на основании многих других показателей: производственных, потребительских и прочих. Вместе с тем мы понимаем, что ВВП относится к запаздывающим индикаторам, поэтому соотнесем его динамику и значения с данными индекса S&P 500, но с задержкой в шесть месяцев.

Как видно из данного графика, корреляция между этими показателями высокая, что позволяет сделать вывод: чем точнее вы окажетесь в своем прогнозе по будущему ВВП, тем выше вероятность того, что дадите верную оценку текущим позициям.

После анализа макроэкономических показателей переходим к анализу тех регионов и секторов, которые могут показывать опережающую динамику и выступить бенефициарами текущей экономической ситуации. И только после этого переходим к анализу фундаментальных показателей отдельно взятой компании, чтобы оценить, насколько она привлекательна с точки зрения инвестиционной идеи.

Top-down-подход хорош тем, что инвесторам не обязательно тратить время на анализ точечных компаний и перспектив их бизнеса. Можно ограничиться покупкой ETF, отрабатывающих ту динамику, которая обусловлена макроэкономическими показателями. К тому же инвестирование через секторальные, страновые, индексные ETF позволяет диверсифицировать несистемные риски, которые крайне сложно прогнозировать.