Октябрьская отчетность банков, с одной стороны, продемонстрировала оптимистичный приток средств по клиентским счетам в размере почти 800 млрд тенге. С другой – необслуживаемый долг заемщиков за месяц увеличился на 34 млрд тенге, или на 4,2%. В относительном выражении безнадежная просрочка в этом году росла быстрее только в июле (+7,5%) и феврале (+4,6%).

По ранжиру

Активы сектора в октябре выросли на 1,54%, или на 641 млрд тенге (до 42,4 трлн). Четырем банкам удалось прирасти более чем на 100 млрд: БЦК (+162 млрд тенге за месяц), Сити (+156 млрд), Kaspi (+121 млрд) и Forte (+108 млрд). Немного недотянули до этой планки Freedom (+93 млрд) и Евразийский (+91 млрд).

У девяти игроков (всего в стране 21 БВУ) активы в октябре уменьшились. Наибольшее снижение произошло в Халыке (–117 млрд тенге за месяц). Заметно, с учетом их размеров, просели китайские ICBC (–53 млрд) и Алтын (–46 млрд). В Bereke Bank снижение составило 17 млрд тенге. Незначительную отрицательную динамику допустили Jusan (–7 млрд), Нурбанк (–4,5 млрд), Хоум Кредит (–1,5 млрд), а также крохотные Шинхан и Заман. Надо отметить, что в октябре нацвалюта укрепилась на 1,75% (с 476,7 до 468,4 тенге за доллар), поэтому реальный (в разрезе валют) прирост активов и обязательств в этом месяце был выше, чем номинальный (в тенговом эквиваленте), а реальное снижение, наоборот, ниже.

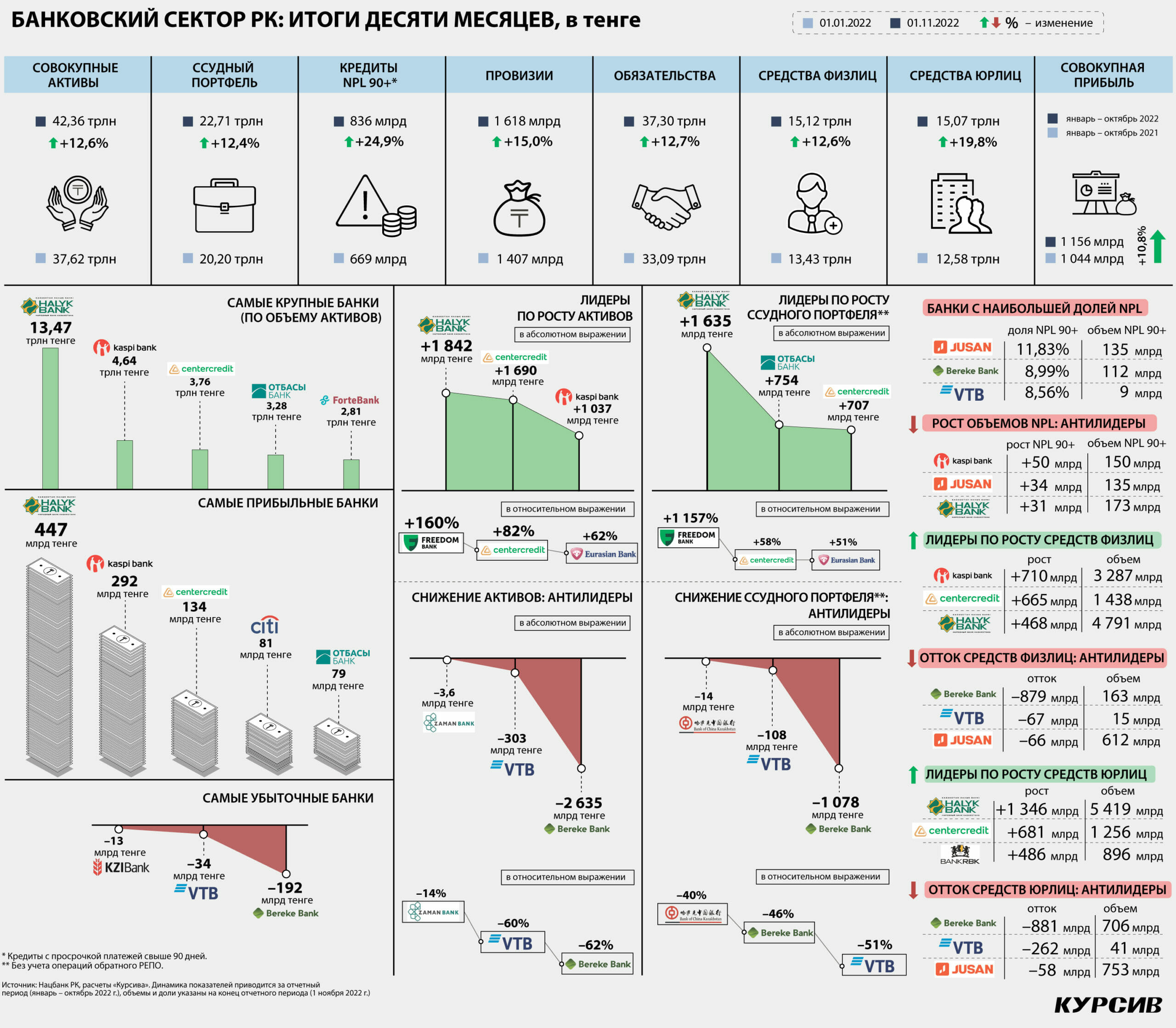

По итогам всего отчетного периода (январь – октябрь) активы банковской системы увеличились на 12,6%, или на 4,7 трлн тенге. Тройка лидеров приросла более чем на триллион: Халык (+1,84 трлн тенге), БЦК (+1,69 трлн), Kaspi (+1,04 трлн). Еще три игрока нарастили показатель более чем на полтриллиона: Евразийский (+885 млрд), Freedom (+637 млрд), Bank RBK (+591 млрд).

В относительном выражении лучшую динамику показывают Freedom (+160% с начала года), БЦК (+82%) и Евразийский (+62%). У двух крупнейших банков, Халыка и Kaspi, активы выросли на 16 и 29% соответственно.

Снижение активов по итогам 10 месяцев произошло у трех организаций: Bereke (–2,64 трлн тенге), ВТБ (–303 млрд), Заман (–3,6 млрд).

Кроме того, в секторе есть два неподсанкционных банка, которые практически не прибавляют в размерах. Это Jusan и Нурбанк, у которых активы с начала года выросли на 5,1 млрд и 4,6 млрд тенге соответственно.

Выдачи растут

Ссудный портфель сектора (здесь и далее – без учета обратного РЕПО) в октябре увеличился на 1,8%, или на 401 млрд тенге (до 22,6 трлн). Более четверти всего прироста пришлось на государственный Отбасы, который за месяц нарастил ссудник на 106 млрд тенге. Среди банков, работающих в конкурентном поле, лучшая динамика принадлежит Kaspi (+68 млрд). Также удачным для бизнеса этот месяц могут считать Forte (+51 млрд), БЦК (+42 млрд), Freedom (+36 млрд) и Евразийский (+32 млрд). Портфель Халыка вырос на 27 млрд тенге, и это седьмой показатель в секторе.

У четырех игроков ссудник в октябре сократился, но во всех случаях снижение было незначительным. В этот квартет вошли Bereke (–9,5 млрд тенге за месяц), турецкий КЗИ (–1,8 млрд), ВТБ (–1,6 млрд) и Нурбанк (–0,7 млрд).

За период с начала года совокупный кредитный портфель БВУ увеличился на 16,6%, или на 3,2 трлн тенге. В абсолютном выражении наибольшего прироста кредитования добился Халык (+1,64 трлн за 10 месяцев). За ним расположились Отбасы (+754 млрд) и БЦК (+707 млрд). Четвертое место досталось Kaspi (+513 млрд). Заслуживают упоминания и еще пять игроков, которым покорилась планка прироста в 100 млрд тенге: Евразийский (+367 млрд), Forte (+298 млрд), Bank RBK (+230 млрд), Freedom (+194 млрд), Jusan (+116 млрд).

С глубокой просадкой портфеля столкнулись только подсанкционные Bereke (–1,1 трлн тенге с начала года) и ВТБ (–108 млрд). У четырех банков (КЗИ, Сити и две китайские «дочки») кредитование снизилось незначительно. Среди участников AQR наименьший прирост ссудника демонстрируют Алтын (+62 млрд), Хоум Кредит (+53 млрд) и Нурбанк (+19 млрд).

Безнадежная просрочка в октябре увеличилась на 4,2%, или на 34 млрд тенге (до 836 млрд). Более высокими темпами в этом году она росла лишь в июле (+7,5% за месяц) и феврале (+4,6%). Худшую динамику месяца показали Jusan и Bereke, где объемы NPL выросли на 11 млрд и 8,4 млрд тенге соответственно. Высокий рост по сравнению с конкурентами допустили также Kaspi (+4,5 млрд) и Bank RBK (+4 млрд).

С начала года рост неработающих кредитов в банковской системе составил 25%, или 167 млрд тенге. Антилидером сектора по созданию «новой» безнадежной просрочки является Kaspi (+50 млрд тенге за 10 месяцев). В число аутсайдеров также входят Jusan (+34 млрд), Халык (+31 млрд) и Евразийский (+30 млрд). При этом у Халыка, с учетом масштабности его портфеля, доля NPL находится на уровне даже ниже среднерыночного (2,3% против 3,7%). У Kaspi и Евразийского этот показатель равен 4,9 и 6,6% соответственно. Самый высокий уровень NPL в секторе принадлежит Jusan (11,8%), за которым следуют Bereke (9%) и ВТБ (8,6%).

Люди донесли…

Средства физлиц в системе в октябре выросли на 3%, или на 446 млрд тенге (до 15,1 трлн). Население в этом месяце явно предпочитало Kaspi (чистый приток составил +140 млрд) и БЦК (+97 млрд). Свыше 50 млрд тенге на нетто-основе смогли привлечь Freedom (+60 млрд) и Евразийский (+54 млрд).

Халык в октябре заметно уступал партнерам по цеху (+14 млрд). Чуть меньшего прироста добился Bereke (+12 млрд), но для новых владельцев бывшего Сбера и эту скромную динамику можно назвать прорывной, поскольку с февраля по сентябрь объем розничных средств здесь неуклонно падал. Глава Халыка Умут Шаяхметова, выступая на конгрессе финансистов в середине ноября, подвергла критике ситуацию с конкуренцией, сложившуюся в секторе после покупки государством коммерческого банка. По ее словам, Bereke работает не по правилам, нарушает нормативы достаточности капитала, однако у него не отзывают лицензию. При этом, подчеркнула Шаяхметова, банк агрессивно привлекает депозиты и выдает кредиты по пониженным ставкам.

Что касается розничных депозитов, то сегодня Bereke предлагает ставку по несрочным вкладам в размере 15,5% годовых. Предложение Халыка на 0,5 п. п. дешевле. В досанкционную эру дела обстояли иначе. Тогда Сбер не отличался щедростью на депозитном рынке и не преследовал цель завлекать клиентов высокой доходностью. Например, в ноябре 2020-го Сбер принимал несрочные вклады населения под 8,3% (самая низкая ставка в секторе), тогда как Халык давал максимальные 9%. По сберегательным вкладам (без пополнений и снятий) Сбер давал 10,8%, Халык – 13,2%, а самая высокая ставка (14%) была у Хоум Кредита, Алтына и Нурбанка.

Разумеется, октябрьский приток в Bereke не повлиял на динамику всего отчетного периода: с начала года его депозитный портфель просел на 879 млрд тенге. Два других аутсайдера ренкинга потеряли гораздо меньше: ВТБ (–67 млрд), Jusan (–66 млрд). Хотя для ВТБ небольшая, казалось бы, сумма в абсолютном выражении превращается в грандиозные относительные потери (–82%). Четвертым и последним универсальным игроком, допустившим отток розничных средств, стал Нурбанк (–4,7 млрд тенге).

Лидерство по привлечению новых вкладов физлиц оспаривают Kaspi (+710 млрд тенге с начала года) и БЦК (+665 млрд). Третья динамика у Халыка (+468 млрд). Притоков в размере свыше 200 млрд тенге добились Отбасы (+279 млрд), Евразийский (+261 млрд) и Freedom (+212 млрд). Седьмым банком, показавшим трехзначный прирост, стал Алтын (+107 млрд).

…и бизнес донес

Средства юрлиц в секторе выросли в октябре на 2,3%, или на 331 млрд тенге (до 15,1 трлн). В этом сегменте тон задавали Сити (+97 млрд) и Kaspi (+91 млрд). Третью динамику месяца показал Freedom (+60 млрд), четвертую – Халык (+37 млрд). У девяти БВУ остатки на счетах бизнес-клиентов в октябре уменьшились, в том числе у пяти участников AQR. В эту пятерку вошли Bereke (–31 млрд), Jusan (–13 млрд), Алтын (–12 млрд), Нурбанк (–6 млрд) и Forte (–5 млрд).

По итогам 10 месяцев наибольшего прироста корпоративных средств добился Халык (+1,35 трлн тенге), намного опередивший БЦК (+681 млрд). Третью строчку ренкинга оспаривают Bank RBK (+486 млрд) и Сити (+429 млрд). Далее расположились Евразийский (+375 млрд), Kaspi (+258 млрд), Freedom (+226 млрд) и Алтын (+161 млрд).

Оттоки средств юрлиц произошли у восьми банков, в том числе у четырех участников AQR. Сильнее всего просели подсанкционные Bereke (–881 млрд тенге с начала года) и ВТБ (–262 млрд). Помимо них с оттоками столкнулись Jusan (–58 млрд) и Хоум Кредит (–6 млрд).

30 ноября мажилисмен Юрий Ли (от имени девяти парламентариев, представляющих Ассамблею народа Казахстана) огласил депутатский запрос, адресованный руководителям Высшей аудиторской палаты, Генпрокуратуры и Агентства по противодействию коррупции, с требованием провести проверку всех сделок по конвертации банковских вкладов, размещенных компаниями квазигоссектора, в корпоративные ценные бумаги этих же банков. «Известно, что имела место многолетняя непрозрачная деловая практика такой конвертации, а также игра «народными деньгами» на Казахстанской фондовой бирже», – заявил инициатор запроса, однако срок давности проверки ограничил лишь тремя последними годами.

Действительно, за последние три года публичной информации о таких сделках не было – возможно, потому, что не было самих сделок. Но если бы депутаты запросили информацию за четыре года, то в периметр проверки вошла бы, например, договоренность между фондом «Самрук-Казына» и Forte, заключенная осенью 2018-го. Тогда ФНБ конвертировал депозит объемом 220 млрд тенге в облигации Forte с погашением через шесть лет (в декабре 2024-го).

Доходность по облигациям банка была установлена на уровне 4% годовых, хотя средняя ставка по вкладам ФНБ на конец 2018-го составляла 9,8%. «Самрук-Казына» признал расходы по данной сделке в размере 46 млрд тенге (подробнее см. статью «В каких банках госкомпании размещают свободные деньги»).

Плановая ротация

Из корпоративных событий сектора, пришедшихся на октябрь, пожалуй, самым неожиданным стало решение акционеров БЦК поменять исполнительного руководителя. Для этого банка текущий год выдался очень удачным (возможно, лучшим в истории, если вспомнить об отмененных планах по слиянию с Цеснабанком в 2017 году). Благодаря комбинации внутренних и внешних факторов (перетоки денег после январских беспорядков, исход клиентов из российских «дочек», выгодная покупка Альфы) БЦК взлетел на третье место в списке крупнейших БВУ и обрел системообразующий статус. Прибыль банка выросла с прошлогодних 13 млрд тенге (за 10 месяцев) до 134 млрд в этом году.

На этом сверхпозитивном фоне банк в конце октября объявил об «окончании плановой ротации в составе правления в связи с завершением процесса интеграции» с бывшей Альфой. Новым председателем правления стал Руслан Владимиров, который, судя по размещенной на сайте биографии, пришел в БЦК в 2002 году (сразу после получения диплома) и начинал свой карьерный рост с позиции младшего кредитного офицера в филиале. Его предшественника Галима Хусаинова акционеры традиционно поблагодарили за большой вклад в развитие банка и пожелали успехов в дальнейших проектах. В конце ноября стало известно, что Хусаинов трудоустроился в Bereke Bank на должность независимого директора.