Отечественному депозитному рынку в этом году пришлось адаптироваться к концепции «Нового Казахстана» на фоне беспрецедентных внешних потрясений, кризиса в российских банках и резких курсовых колебаний. «Курсив» изучил, как в этих условиях изменились предпочтения розничных вкладчиков и, соответственно, каким банкам они доверяли больше (и меньше) всего.

Последняя отчетность БВУ свидетельствует о том, что к ноябрю объем депозитного рынка физлиц (включая текущие и карточные счета) полностью восстановился после просадки в первой половине года. Тенговая часть совокупного розничного портфеля (здесь и далее – для 14 универсальных банков, без учета Отбасы и семи ничтожных игроков) вернулась к росту в апреле, догнала предыдущий максимум в июне, после чего за четыре месяца увеличилась еще на 845 млрд тенге (до 7,8 трлн на 1 ноября).

Валютные остатки снижались дольше (минимум достигнут 1 мая, см. инфографику) и восстанавливались тоже дольше: предыдущий максимум ($10,8 млрд) был превзойден только в октябре благодаря крупному нетто-притоку в этом месяце (+$566 млн). Как считают в КФГД, относительно большой прирост по валютным вкладам, наблюдаемый во второй половине года, «не характерен в контексте динамики в предыдущие периоды». В фонде полагают, что это «временный эффект, обусловленный ростом остатков на текущих и карт-счетах нерезидентов в текущих геополитических условиях».

Валютная динамика рассчитана «Курсивом» на основе данных Нацбанка, представленных в тенговом эквиваленте, путем их пересчета по биржевому курсу доллара на каждую из отчетных дат. Разумеется, клиенты держат в банках не только американскую, но и другие виды валют (в том числе российские рубли), однако подавляющая часть сбережений приходится именно на СКВ. Например, на 1 июля совокупный объем средств физлиц в СКВ составлял 4,7 трлн тенге, тогда как в прочих валютах – лишь 53 млрд, из которых сумма, эквивалентная 21 млрд тенге, лежала в Сбербанке. Начиная с августа Нацбанк перестал публиковать данные в разрезе СКВ и прочих видов валют, ограничившись объединенным показателем «средства в инвалюте». На момент сдачи номера в печать Нацбанк не ответил на запрос «Курсива» о причинах изменения раскрытия информации.

В целом средства физлиц в универсальных банках с начала года выросли на 1,4 трлн тенге (+12,2% за 10 месяцев). Внутри этой динамики тенговые счета увеличились на 817 млрд (+11,7%), валютные – на 597 млрд тенге в номинале, что эквивалентно приросту в $440 млн (+4,1%). Надо отметить, что сам тенге за рассматриваемый период ослабел к доллару на 8,5%, но популярность тенговых вкладов обеспечивается, во-первых, высокими ставками (текущая максимально рекомендованная по несрочным депозитам равна 16,3% годовых). Во-вторых, тенговые вкладчики (за исключением крупных) мотивированы обещанной государством компенсацией в размере 10% от суммы депозита, которая будет выплачена после 23 февраля будущего года. По свежим данным КФГД, компенсации подлежат вклады более 5 млн человек на сумму около 336 млрд тенге.

В разрезе банков движение денег на депозитном рынке в этом году формировалось под влиянием как объективных факторов (санкции в отношении российских БВУ), так и субъективных (изменение восприятия того или иного института в результате январских внутриполитических событий). Если в первом случае поведение вкладчиков носило массовый характер, то во втором ключевыми «драйверами» отрицательной динамики были, скорее всего, очень состоятельные (возможно, аффилированные) клиенты. По данным КФГД, в I квартале объем крупных тенговых вкладов (свыше 50 млн тенге) сократился на 22,4% при незначительном (+0,3%) валютном приросте в данном сегменте. Отсюда следует, что эти деньги были изъяты из локальной банковской системы (вернулись ли они потом и, если да, в какой банк – об этом знают только сами депозиторы).

В секторе есть четыре игрока, столкнувшихся с розничными оттоками как в тенге, так и валюте. Три из них – это подсанкционные Сбер, ВТБ и Альфа (которая в сентябре была поглощена БЦК и прекратила существование). Четвертым банком является Jusan, где тенговые средства населения за 10 месяцев снизились на 21 млрд тенге (–5,5%), а валютные – на $148 млн (–22%). Пятым и последним игроком с отрицательной динамикой стал Нурбанк, где валютные притоки (+$13 млн с начала года) оказались меньше тенговых оттоков (–15 млрд тенге).

Из девяти игроков с положительной динамикой самый скромный прирост демонстрирует Хоум Кредит (+34 млрд тенге и +$3 млн). Не очень активно пополняют свои счета старые и новые клиенты Forte. В этом банке портфель розничных средств в нацвалюте и инвалюте вырос на 31 млрд тенге (+10,4%) и $79 млн (+11%) соответственно. Надо отметить, что прирост остатков по депозитам нельзя считать чистым притоком, поскольку часть этого прироста формируют сами банки за счет начисленного вознаграждения. Например, при увеличении объема тенговых депозитов на 12% в год и при ставке по ним 12% годовых фактический приток вкладов окажется нулевым. В отношении долларовых вкладов этим фактором можно пренебречь в силу низкого уровня ставок (не более 1% годовых).

Умеренные притоки фиксируют Алтын и Bank RBK. В Алтыне тенговые средства физлиц выросли на 28 млрд тенге, валютные – на $146 млн. Однако с учетом того, что портфель Алтына относительно невелик в размерах, показываемые им темпы роста (44% по тенговым остаткам и 54% по валютным) являются одними из самых высоких на рынке. В Bank RBK прирост розничных вкладов в разрезе валют составил 18 млрд тенге и $107 млн. В этом банке фондирование в текущем году драйвят корпоративные клиенты, нарастившие свои счета на 486 млрд тенге, или на 119% (структуру средств юрлиц в валютной разбивке Нацбанк не публикует).

Второй эшелон банков (с точки зрения их привлекательности для вкладчиков-физлиц в текущем году) составили Евразийский и Freedom Bank. В Евразийском розничные счета выросли на 69 млрд тенге и $379 млн. По темпам роста это 22 и 101% соответственно. На старте года Евразийский занимал седьмое место в секторе по объему средств населения, а спустя 10 месяцев поднялся сразу на четвертую строчку, опередив Jusan, Forte и обескровленный Сбер. Розничные клиенты Freedom пополнили свои счета на 21 млрд тенге и $404 млн. Этот банк работает на рынке лишь второй год и начинал с практически нулевой базы. С одной стороны, его розничный депозитный портфель в этом году растет быстрее всех в секторе (на 88% в тенге и 14-кратно в валюте). С другой – здесь сформировался самый высокий уровень долларизации по счетам физлиц (82% на 1 ноября).

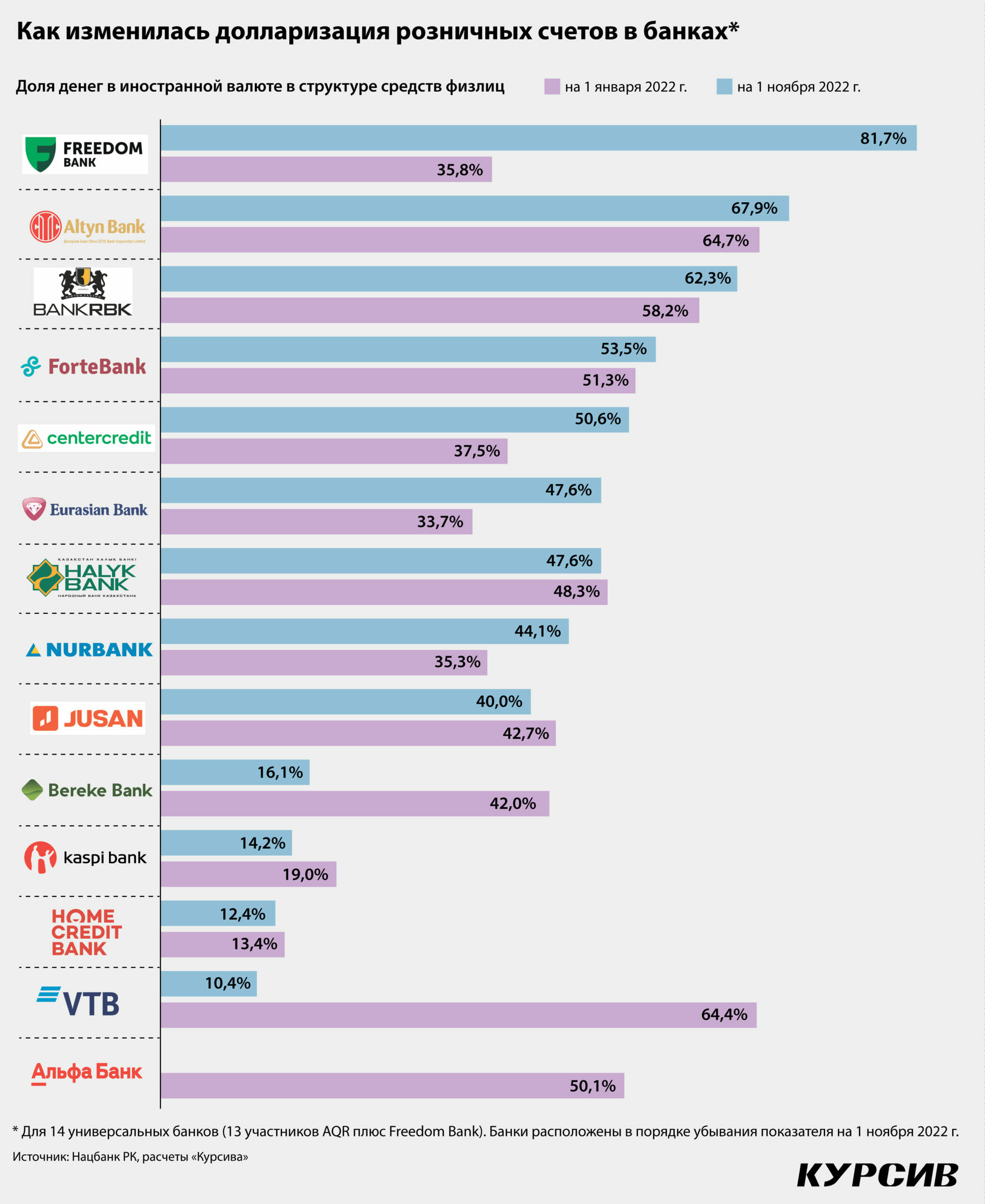

В среднем долларизация счетов домохозяйств в универсальных БВУ выросла с начала года на 0,2 п. п. и составила ровно 40%. Доля валютных средств, помимо Freedom, преобладает у Алтына (68%), Bank RBK (62,3%), Forte (53,5%) и БЦК (50,6%). Наоборот, минимальный уровень долларизации наблюдается в Kaspi (14,2%) и Хоум Кредите (12,4%). Как отмечается в свежем докладе Нацбанка о денежно-кредитной политике, наиболее долларизованным является сегмент крупных вкладов в силу их «большей чувствительности к внешним факторам». Доля валютных депозитов физлиц по счетам от 50 млн до 500 млн тенге составила в октябре 57,7%, тогда как в сегменте от 1 млн до 3 млн тенге – лишь 12,6%, подсчитали в Нацбанке. По данным макрорегулятора, без учета крупных вкладов (свыше 50 млн тенге) и вкладов в Отбасы розничная долларизация в октябре равнялась 13,7%.

Лидерство как по объему средств физлиц, так и по динамике их привлечения принадлежит трем банкам (Халык, Kaspi и БЦК), при этом крупнейший игрок в текущем году отстает от своих главных конкурентов в рассматриваемом сегменте. В Халыке тенговые счета населения выросли на 282 млрд тенге (+12,7%), валютные – на $32 млн (+0,7%). В БЦК тенговые притоки были меньше (+227 млрд тенге, или +47%), зато в валюте банк прирос сразу на $880 млн (+131%). У Kaspi (скорее всего, из-за внутренних клиентских конвертаций) произошли валютные нетто-оттоки в размере $136 млн (–12%), в то время как прирост по тенговым остаткам составил 732 млрд тенге (+35%). В результате в июле Kaspi обошел Халык и вышел на первое место в секторе по размеру тенгового депозитного портфеля физлиц (при этом валютный портфель Халыка почти в 5 раз больше, чем у Kaspi).

В номинальном выражении (без учета курсовой переоценки) тройка лидеров по динамике привлечения розничных средств расположилась следующим образом: Kaspi (+710 млрд тенге за 10 месяцев), БЦК (+665 млрд), Халык (+468 млрд). При более точных расчетах (учитывающих обменный курс на 1 января и 1 ноября) порядок в тройке лидеров не изменится, но размеры притоков окажутся скромнее: Kaspi (+669 млрд), БЦК (+639 млрд), Халык (+297 млрд).