Впервые с 1999 года в большинстве прогнозов на Уолл-стрит говорится о падении американского фондового рынка. За почти 100 лет наблюдений только четыре раза акции снижались два и более года подряд. В таких условиях аналитики пересматривают даже портфели так называемых защитных акций, которые ранее могли генерировать хотя бы минимальную прибыль.

2023-й – год Медведя?

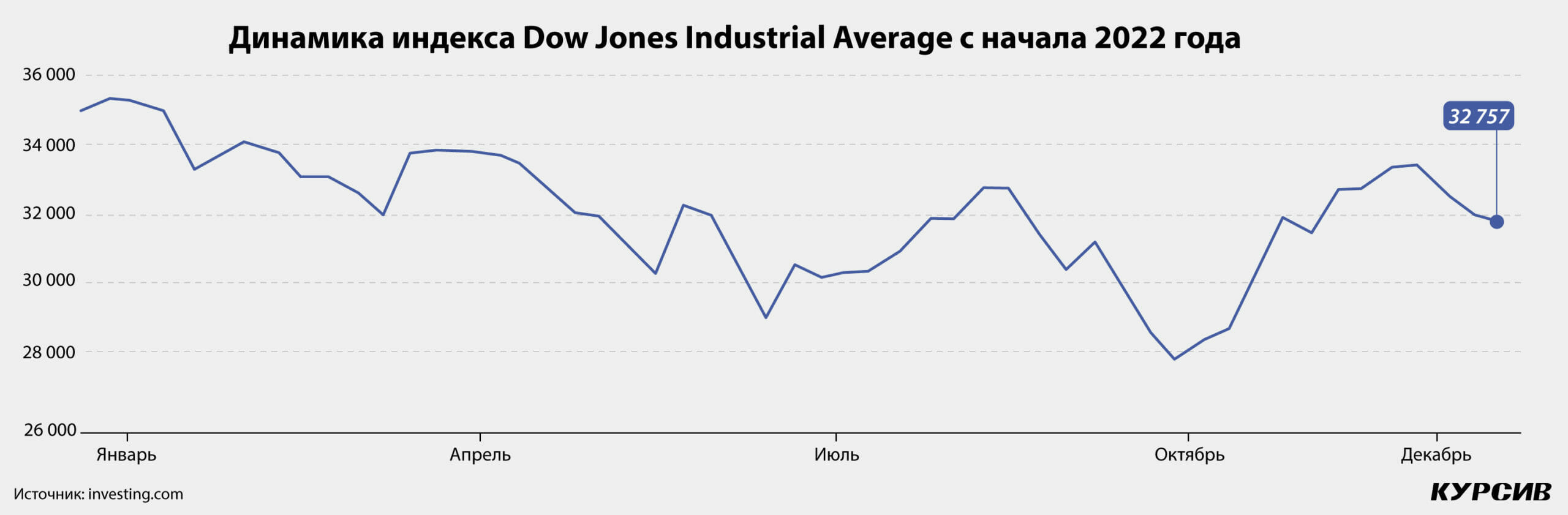

По данным Bloomberg, усредненный прогноз аналитиков ведущих инвестфондов США предполагает, что S&P 500 упадет к концу 2023 года на 1,66% от текущих значений. Это первый с 1999 года случай, когда аналитики Уолл-стрит считают падение котировок акций в следующем году более вероятным, чем рост их стоимости. Причем разница между самыми оптимистичными и пессимистичными прогнозами достигла максимума с 2009 года.

Например, в Deutsche Bank прогнозируют, что S&P 500 завершит 2023 год с плюсом на 10,38% к текущим значениям индекса, а Morgan Stanley ждет падения на 4,34%. Интересно, что по итогам ноября S&P 500 потерял около 14,6% от январских показателей, это ниже самого «медвежьего» сценария, который описывался на Уолл-стрит в прогнозах на 2022 год. Так что оценка в 4% может оказаться слишком оптимистичной.

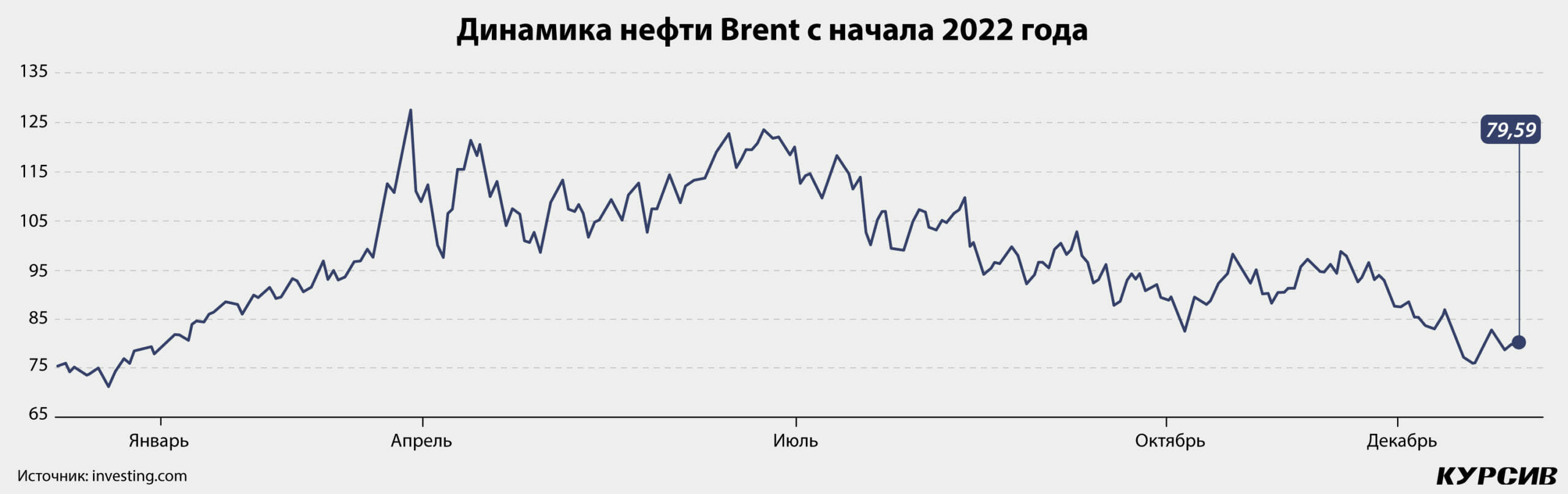

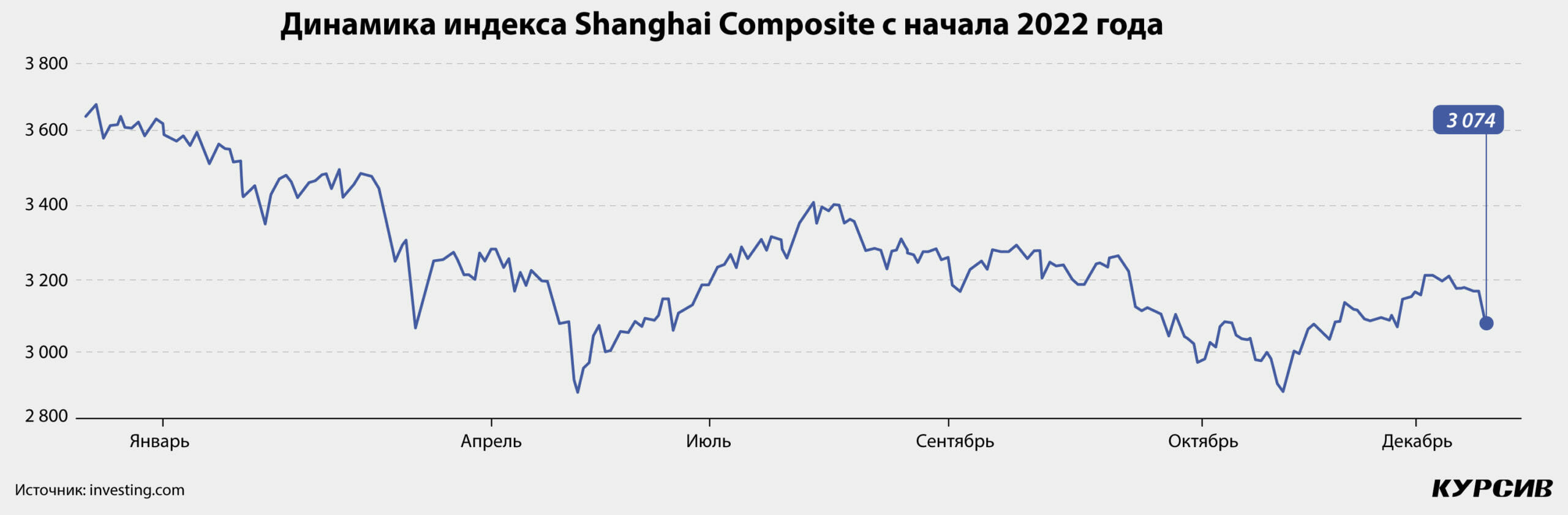

В целом 2022 год для американского рынка акций может стать худшим со времен мирового финансового кризиса 2008–2009 годов. Причины понятны: ужесточение денежно-кредитной политики ФРС, рекордные за последние 40 лет показатели инфляции, высокая волатильность на энергетическом и сырьевых рынках из-за санкций против России и продолжение проблем с цепочками поставок из-за политики «нулевой терпимости» к COVID-19 в Китае весь год создавали напряжение на рынках.

Но чтобы фондовый рынок падал два года подряд – такое случается нечасто, отмечает вице-президент управляющей компании American Century Investments Рич Вайс: «Велика вероятность того, что рецессия экономики США будет серьезной, а значит, рынок ждет долгое падение. За почти 100 лет наблюдений рынок только четыре раза снижался два года подряд». Наиболее близка ситуация к началу нулевых годов, когда произошел крах доткомов. В 2000 году S&P упал на 10%, в 2001 году – еще на 13%, а по итогам 2002 года обвалился сразу на 23%. Только в 2004 году акции перешли к устойчивому росту, в среднем американские индексы тогда прибавили 26%.

А каким будет дно нынешнего рынка? По данным CFRA Research, среднее снижение индекса S&P во время рецессий экономики США после 1945 года составляет 28%. Таким образом, с учетом снижения S&P на 14,6% с начала 2022 года в 2023 году у него есть «потенциал падения» еще примерно на 13%. Самый оптимистичный прогноз у Refinitiv: там ждут не только восстановления рынка в течение 2023 года, но и его роста на 9,9% в IV квартале.

Спасут ли защитные акции?

В августе 2022 года Berkshire Hathaway Уоррена Баффета и Bridgewater Associates Рэя Далио раскрыли данные о сделках за II квартал 2021 года. И тогда стало понятно, что эти наиболее известные и успешные инвесторы уже в прошлом году стали активно вкладываться в защитные сектора рынка – компании, которые производят продукты питания и товары повседневного спроса. Традиционно к ним также относят сектор коммунальных услуг и здравоохранения и так называемые акции стоимости.

«Это ценные бумаги, которые существенно недооценены рынком, – поясняет профессор экономики Дэниэл Фолкиншейн из Университета Рована (Нью-Джерси), который провел специальное исследование на эту тему. – Обычно это зрелая и стабильная компания, которая не привлекает много внимания со стороны инвесторов и СМИ, но генерирует прибыль». По его расчетам, во время пяти крупных обвалов рынка и кризисов в 1980–2015 годах акции стоимости меньше остальных бумаг упали в цене или даже показали рост.

В своем прогнозе на 2023 год стратеги BlackRock Investment Institute рекомендуют акции сектора здравоохранения, поскольку здесь спрос менее чувствителен к экономическим колебаниям. Действительно, этот сектор S&P 500 с начала 2022 года упал примерно на 1,7%. BlackRock также предпочитает акции энергетических и финансовых компаний, хотя в целом она не советует вкладываться в развитые рынки. «Падение акций в 2022 году еще не отражает предстоящий ущерб американских компаний от неизбежной рецессии», – следует из прогноза аналитиков.

В JPMorgan еще более категоричны: они вообще не видят в 2023 году защитных акций на американском рынке по сравнению с другими развитыми рынками и называют своим фаворитом бумаги компаний из Великобритании. В Citi также считают, что слабый рост прибыли нанесет значительный ущерб американским акциям в 2023 году (в том числе в традиционных защитных секторах), и советуют обратить внимание на бумаги китайских компаний, поскольку они получат импульс роста от ослабления ограничений, связанных с COVID-19, и господдержки сектора недвижимости.

Вечные ценности и региональные особенности

Bank of America в своем прогнозе на 2023 год неожиданно назвал в числе защитных инвестиций золото. Почти 10 лет оно падало в цене, к началу пандемии восстановилось до уровня 2011 года, затем прибавило 10% в 2020–2022 годах и в настоящее время вновь торгуется на уровне 2011 года. «Однако крах крипторынка и ожидаемое смягчение денежно-кредитной политики ФРС могут привести в 2023 году к ралли на рынке золота, – считают аналитики BofA. – Цены на драгоценный металл во втором полугодии могут превысить $2 тыс. за унцию, обеспечив прирост 10%».

По данным Всемирного совета по золоту (WGC), за первые девять месяцев 2022 года центробанки по всему миру скупили 673 тонны золота, что почти в 1,5 раза больше, чем за весь 2021 год (454 тонны). Это уже примерно 20% от всех покупок на рынке, а если к ним присоединятся инвесторы, разочарованные в криптовалютах, спрос неизбежно разгонит стоимость не только золота, но и других драгоценных металлов, считают аналитики BofA.

Аналитик Али Сагындыков из АО «Евразийский Капитал» к защитным в текущей ситуации относит акции энергетических и добывающих компаний, а также сектор коммунальных услуг и страховые компании. В Freedom Finance Global защитными секторами назвали здравоохранение, потребительские товары, коммунальные услуги.

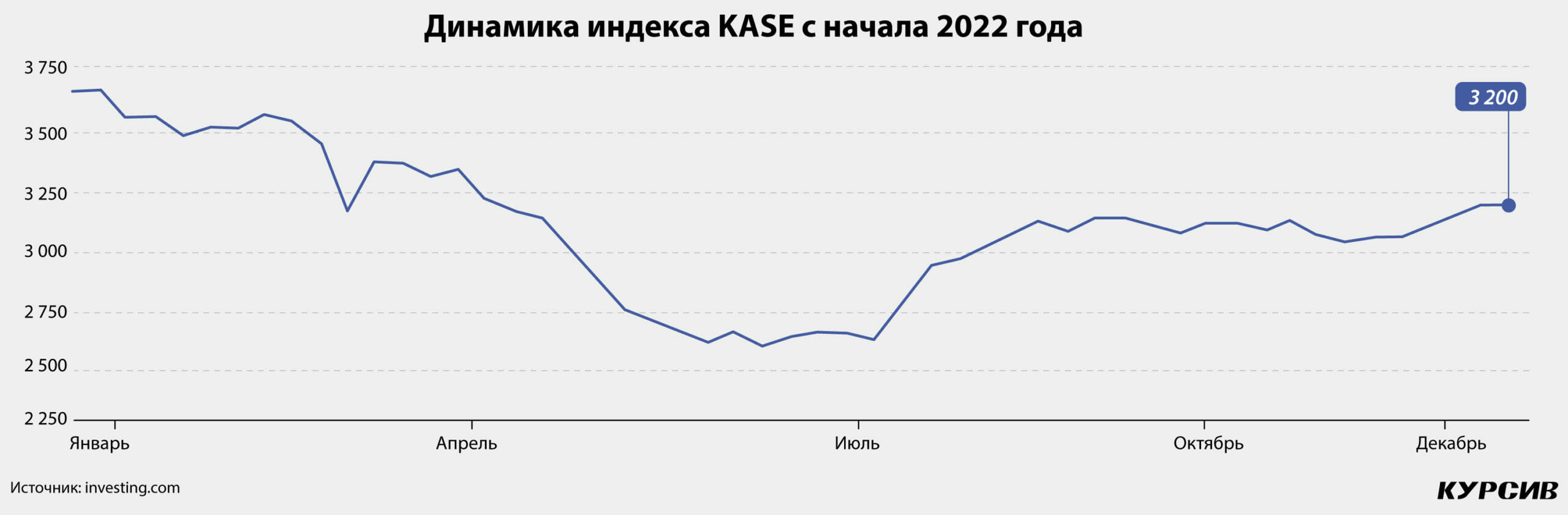

«Этот список изменился по сравнению с прошлыми годами. Из него выпали сектор высоких технологий и финансовый сектор по причине возросших рисков и чрезмерно переоцененной стоимости акций большинства компаний этих секторов», – пояснил Сагындыков. Он констатирует, что 2022 год был очень неудачным для Казахстана с самого начала, поскольку многие зарубежные держатели акций наших компаний избавились от них из-за политической нестабильности. Добавились экономические проблемы: низкие темпы роста экономики, дополнительные расходы бюджета в связи с намеченными реформами и мероприятиями (ремонт инфраструктуры, поддержка населения и так далее).

Ансар Абуев из Freedom Finance Global отмечает, что в условиях ужесточения ДКП и роста в марте – апреле большинство казахстанских эмитентов действовали крайне осторожно, отменив или сдвинув сроки утверждения дивидендов на неопределенный срок. Тем не менее практически все отложенные выплаты были исполнены в октябре – ноябре. Рост объемов дивидендов показали «Казахтелеком», «Казатомпром» и Kaspi.kz. «Однако за текущий год индекс KASE снизился на 11,5%, тогда как индекс S&P 500 показал около –17,5%, – напоминает Абуев. – Лучше всего индекс казахстанской биржи смотрелся с сентября по декабрь, обеспечивая большую стабильность, чем внешние рынки. В тот же период тенге показывал довольно стабильные позиции вопреки сильному доллару на мировом рынке. Однако тут стоит отметить корреляцию с российским рублем».

Когда рынок достигнет дна?

Абуев считает, что IV квартал 2022 года показал, что компании Казахстана могут расти и восстанавливаться. Али Сагындыков более скептичен. По его мнению, Казахстану не удастся в течение одного года преодолеть кризис в экономике: «Этому помешает нестабильная геополитическая ситуация в ближнем зарубежье, которая в ближайшее время не улучшится. Наша экономика сильно зависит от России, экономические связи очень тесные, из-за этого введенные против нее санкции оказывают пусть непрямое, но значительное влияние на Казахстан. Прогноз по голубым фишкам в целом скорее негативный, но нужно следить за ситуацией, и по отдельным компаниям, возможно, все будет не так плохо».

Сагындыков также предполагает, что дно для ключевых фондовых рынков США наступит позже, чем для Европы и Китая. Фондовые рынки Китая сильно зависят от китайско-американских отношений, индексы могут обрушиться из-за резкого ухудшения этих отношений, а риск довольно велик – Китай ясно дал понять, что Тайвань будет присоединен рано или поздно. Это может привести к прямому военному столкновению.

«Фондовый рынок Казахстана развит слабо, но в условиях тяжелого кризиса и геополитических рисков это даже к лучшему, – считает аналитик. – Наверное, стоит брать пример с Китая и не стремиться снижать участие государства в экономике».

Рекомендации для розничных инвесторов на 2023 год стандартные: постоянно делать самостоятельный анализ, отслеживать финансовые показатели и новости компаний, следить за трендами, следуя главному правилу инвестора – диверсифицировать портфель. Самые неожиданные рекомендации дал журнал The Economist в своем декабрьском номере: «Пандемия ознаменовала конец периода относительной стабильности и предсказуемости в геополитике и экономике. Инвесторы оказались в новом мире – теперь непредсказуемость может стать новой нормой. Рынкам нужен новый свод правил, и, возможно, они сформируются именно в 2023 году».