Доходность пенсионных активов ЕНПФ за 2022 год составила 6,55% при годовой инфляции в 20,3%. Частные управляющие пенсионными деньгами заработали еще меньше. «Курсив» выяснял, что помешало КУПА добиться сопоставимого с Нацбанком результата.

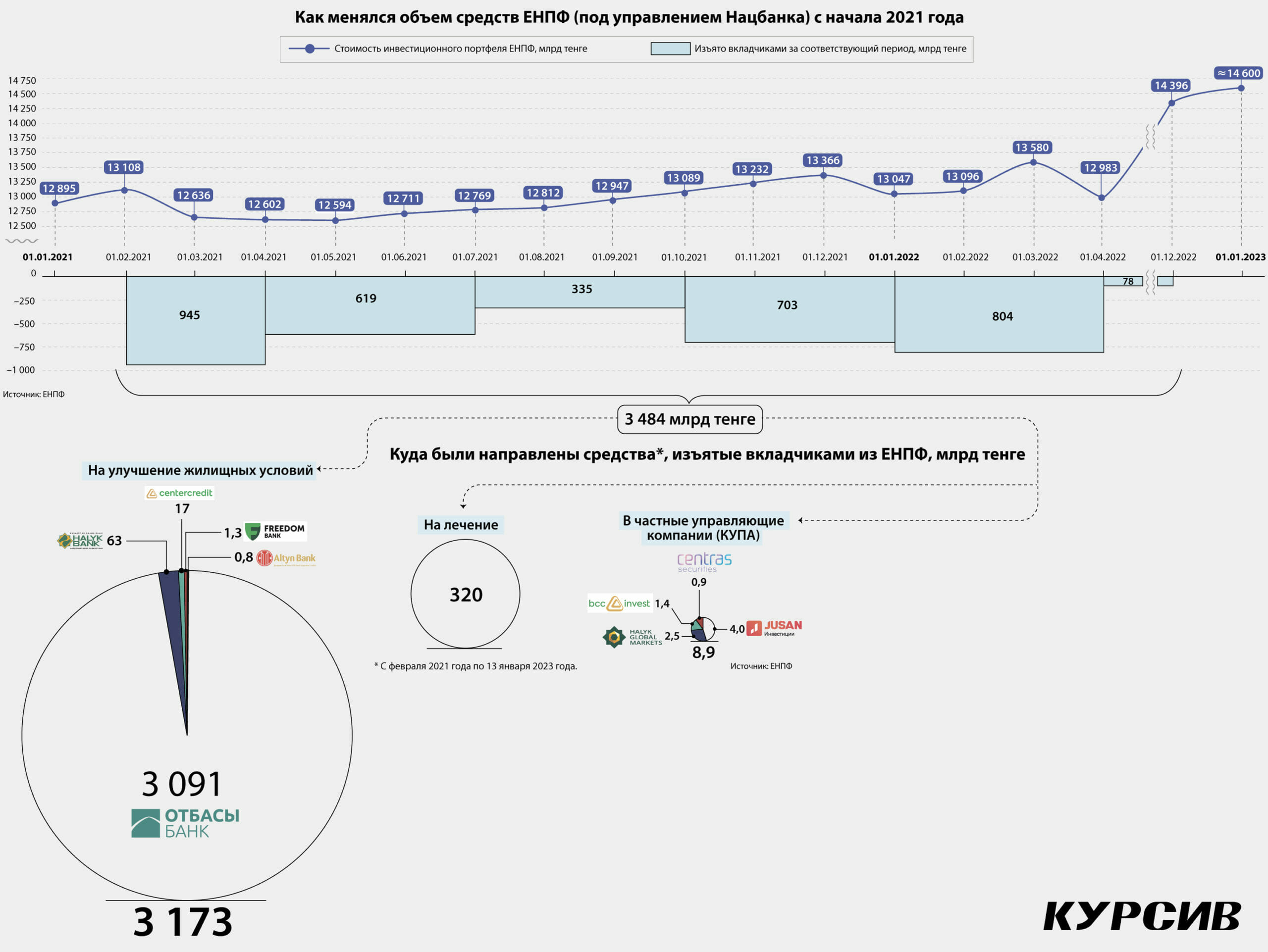

Официальные данные о состоянии пенсионных активов (ПА) по итогам года еще не опубликованы, однако ключевые показатели сегмента, в принципе, озвучены. Как сообщил глава Нацбанка Галымжан Пирматов на заседании правительства 11 января, портфель ЕНПФ увеличился за год на 1,6 трлн тенге (+12,1%) и достиг 14,6 трлн. Инвестдоход фонда в 2022 году составил 914 млрд тенге, а номинальная доходность для вкладчиков – 6,55%. Это в три раза ниже годовой инфляции, но Нацбанк предпочитает сравнивать динамики на более длинных дистанциях. По информации Пирматова, накопленная доходность ПА с момента их консолидации (апрель 2014-го) составила 115,9% при накопленной инфляции в 113,7%.

В 2022 году финансовый рынок столкнулся с новыми вызовами, связанными с ростом геополитической напряженности и инфляции, а также рисками наступления глобальной рецессии, прокомментировали «Курсиву» в Нацбанке. Центробанки перешли к ужесточению монетарной политики, что привело к ценовой просадке множества классов активов. «Отрицательная рыночная переоценка привела к снижению стоимости портфеля ЕНПФ, включающего облигации и акции как местных, так и иностранных эмитентов», – рассказали в макрорегуляторе.

Нацбанк подчеркнул, что, несмотря на сложную макроэкономическую ситуацию в мире, ему удалось обеспечить положительную доходность ПА по итогам 2022 года, тогда как «многие международные институциональные инвесторы получили отрицательные результаты управления активами». «Доходность ПА на отдельных коротких промежутках времени не является показателем эффективности управления. С точки зрения устойчивости накопительной пенсионной системы целесообразно рассматривать показатели доходности и инфляции на длительном горизонте», – резюмировали в Нацбанке.

Минорная нота

Управление пенсионными активами – это бег на длинные дистанции, соглашается исполнительный директор Казахстанской ассоциации миноритарных акционеров (QAMS) Данияр Темирбаев. «В конечном счете, – рассуждает он в беседе с «Курсивом», – важно то, какую накопленную доходность вы получите от управляющего на финише – при достижении пенсионного возраста. Во время такого марафона могут быть просадки, что мы и наблюдали в 2022 году, когда все классы активов, от акций и облигаций до крипты, значительно упали в цене. Неудивительно, что многие пенсионные фонды по всему миру получили убытки».

На развитых рынках, продолжает собеседник, эффективность управления пенсионными деньгами принято оценивать по бенчмарку (эталонной доходности). «Если бенчмарком (условно) выступает индекс S&P 500 или индекс KASE, то за 2022 год они снизились на 17,9 и 9,2% соответственно. Это значит, что если управляющему удалось в первом случае получить (опять же, условно) минус 15%, во втором – минус 7%, то он неплохо сработал. А если он и вовсе достиг положительного результата, то цены такому управляющему нет», – говорит Темирбаев. Нюанс, по его словам, заключается в том, что бенчмарком для управляющего активами ЕНПФ фактически является доходность не ниже инфляции, ведь в противном случае отрицательную разницу придется покрывать государству из бюджета, то есть за счет налогоплательщиков. «С одной стороны, за 2022 год управляющий ЕНПФ не достиг таргета – заработать больше инфляции. С другой – его рано ругать. Посмотрим на результаты Нацбанка в ближайшие несколько лет. Если доходность ПА будет стабильно ниже инфляции, надо говорить об ответственности управляющего», – считает исполнительный директор QAMS.

По мнению Темирбаева, важно, чтобы убыточные инвестиции беспокоили самого управляющего пенсионного активами, поскольку никто не снимает с него фидуциарную ответственность перед вкладчиками. В качестве примера, как делать не надо, он приводит кейс с компанией «КазТрансОйл» (КТО). «Группа миноритариев КТО обеспокоена тем, что проект строительства водовода стоимостью 110 млрд тенге поставит крест на инвестиционной привлекательности компании и нанесет ущерб интересам акционеров. Наша ассоциация даже обратилась к инвестиционному омбудсмену – премьер-министру РК. Интересно, что самым крупным миноритарием КТО с долей в 2,7% (свыше 10,5 млн акций) является ЕНПФ. Однако ни сам фонд, ни Нацбанк не проявляют активность в том, чтобы не допустить долгосрочного ущерба по портфелю инвестиций. Или искусно скрывают усилия», – сетует Темирбаев.

Дорого и надежно

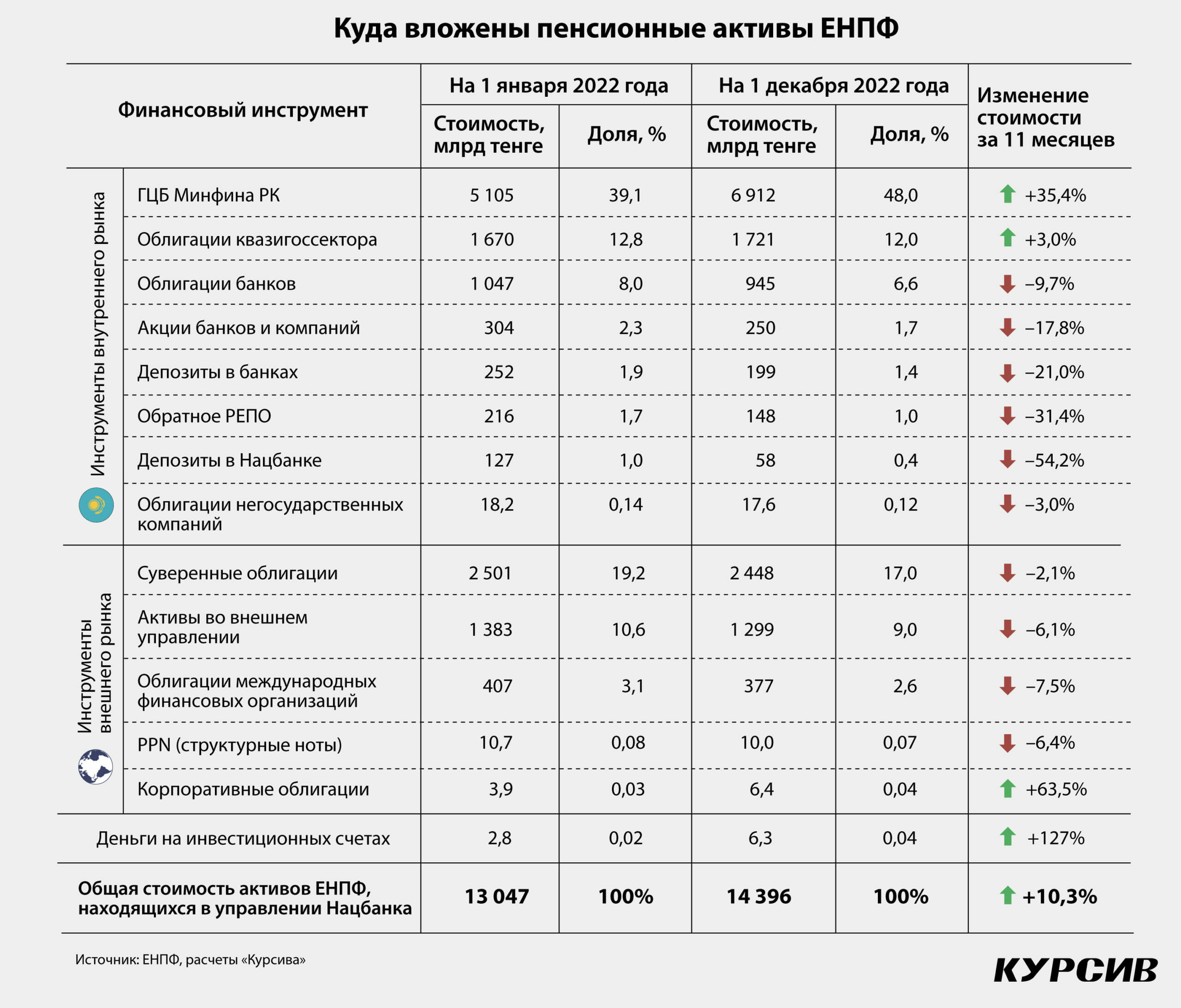

В структуре портфеля ЕНПФ в прошлом году резко (с 39 до 48% за 11 месяцев) возросла доля облигаций Минфина. В денежном выражении их объем увеличился на 35,4% (с 5,1 трлн до 6,9 трлн тенге). Показательно, как росла стоимость госдолга в течение года вслед за повышением базовой ставки. Если в январе Нацбанк (как управляющий ЕНПФ) покупал новые отечественные ГЦБ с доходностью 10,97%, то по госбумагам, приобретенным в ноябре, вознаграждение подскочило до 15,7%. В результате средневзвешенная доходность к погашению по тенговым ГЦБ Минфина, находящимся в портфеле ЕНПФ, увеличилась с 9,4% на 1 января до 12,4% на 1 декабря.

Сделки с активами ЕНПФ на внутреннем рынке, без учета операций с ГЦБ и размещения депозитов в Нацбанке (ставка по которым также резко выросла с 9,2% в январе до 15% в ноябре), в 2022 году происходили редко и преимущественно представляли собой выход из локальных инструментов. В январе Халык Банк погасил свои облигации на сумму 94 млрд тенге. В марте такую же процедуру, только на 13 млрд тенге, провел БЦК. В марте и апреле ЕНПФ досрочно забрал вклады из дочернего Сбера в размере 50 млрд тенге. В мае были погашены облигации Банка развития Казахстана на сумму 5 млрд тенге. В этом же месяце Нацбанк купил на KASE $74,5 млн «в целях поддержания валютной доли пенсионных активов на уровне не менее 30%». С апреля по октябрь четырежды погашал облигации (включая евробонды) Forte на общую сумму 4,4 млрд тенге. Что касается приобретений бумаг, то в октябре в портфель ЕНПФ были куплены облигации Bank RBK на сумму 10 млрд тенге (под 18,3% годовых), а в ноябре – облигации БЦК на 7,6 млрд тенге (под 19% годовых). В обоих случаях банки привлекали деньги в рамках программы «Экономика простых вещей». Никаких других покупок акций и облигаций казахстанских эмитентов в портфель ЕНПФ по итогам 11 месяцев не совершалось.

По сравнению с 11 месяцами предыдущего года в 2022 году ЕНПФ недосчитался инвестдохода в размере 574 млрд тенге (1,38 трлн тенге против 806 млрд). Наибольшую просадку показали активы во внешнем управлении, по которым зафиксирован убыток в размере 150 млрд тенге против прибыли в 161 млрд годом ранее. Доход от вознаграждения по ценным бумагам, их переоценки, операций обратного РЕПО и размещенных вкладов упал на 240 млрд тенге (с 960 млрд до 721 млрд). Прочие доходы сократились на 164 млрд тенге (со 176 млрд до 12 млрд). Положительную динамику продемонстрировала только переоценка иностранной валюты, доход от которой вырос на 140 млрд тенге (с 83 млрд до 223 млрд).

С учетом учета

Частные управляющие пенсионными деньгами (КУПА) заработали в 2022 году меньше Нацбанка. Из пяти игроков, представленных в этом сегменте, на запрос «Курсива» не ответили только в BCC Invest. Остальные компании, по их собственной информации, показали по итогам года следующую доходность: Halyk Global Markets (+4,19%), «Сентрас Секьюритиз» (+4,12), Jusan Invest (+3,79%). Halyk Finance заключила договор с ЕНПФ в ноябре прошлого года, а первый перевод средств оттуда получила лишь 15 декабря.

Как сообщил «Курсиву» Адиль Табылдиев, совмещающий должности зампредседателя правления в компаниях Halyk Finance и Halyk Global Markets, основная причина того, что частные КУПА уступили по доходности Нацбанку, может заключаться в разнице в учетных политиках управляющих. «В портфеле ЕНПФ часть облигаций Минфина и корпоративных бумаг казахстанских эмитентов учитывается по амортизируемой стоимости, то есть не переоценивается по рыночной стоимости, которая в 2022 году снижалась на фоне высоких ставок. В портфелях частных КУПА активы переоцениваются, что отразилось на динамике их доходности. Таким образом, при ожидаемом развороте рынка и росте рыночной стоимости ценных бумаг учетная политика частных управляющих будет позитивно влиять на показатели доходности», – считает Табылдиев.

В «Сентрас Секьюритиз» придерживаются похожего мнения. «Портфель пенсионных активов под управлением Нацбанка был сформирован задолго до передачи ПА частным управляющим. Мы получили первые ПА в апреле 2021 года в период низких ставок. В 2022-м базовая ставка повышалась до 16,75% в ответ на резкий рост инфляции, вследствие чего стоимость облигаций в нашем портфеле снижалась, в то время как существенная часть портфеля ЕНПФ состоит из ГЦБ Минфина, которые не переоцениваются и держатся до погашения. У управляющих инвестиционным портфелем данной опции изначально не было. Такая возможность была реализована в законодательстве только во втором полугодии 2022 года, когда основная часть портфелей была проинвестирована», – рассказали в компании.

Различие в подходах учета долговых ценных бумаг между ЕНПФ и частными КУПА стало одной из причин более низкой доходности последних, соглашаются с коллегами директор департамента по управлению активами Jusan Invest Рауан Куанов и вице-президент этого же подразделения Баглан Ибраев. Они добавляют, что портфель под управлением Нацбанка отличается своей консервативностью: по состоянию на 1 декабря 88,2% средств ЕНПФ были инвестированы в облигации и депозиты, а из 9%, переданных во внешнее управление, часть также размещена в долговых бумагах. «На 1 декабря доля Jusan Invest в общем объеме ПА составляла 0,03%, а доля всех частных управляющих – 0,06%. Таким образом, 99,94% пенсионных накоплений находится под управлением Нацбанка, что позволяет ему проводить широкую диверсификацию портфеля», – говорят финансисты.

Представители Jusan напоминают, что 2022 год был «сложным для рынков капитала по всему миру и в особенности для США». Например, доходность классического портфеля 60/40 (60% – индекс S&P 500, 40% – десятилетние казначейские облигации США) рухнула до минус 18%, что является третьим наихудшим результатом с 1928 года. «Однако долгосрочная стратегия не может быть оценена по результатам одного года, необходимо рассматривать совокупный результат за определенный промежуток времени, в идеале – от пяти лет и выше», – резюмировали Куанов и Ибраев.

Рассуждая о перспективах инвестиционного бизнеса, зампред брокерских «дочек» Халыка полагает, что текущая ситуация наиболее благоприятна для входа на рынок. «Процентные ставки находятся на высоком уровне, при этом цикл их повышения близится к завершению и в среднесрочной перспективе мы ожидаем смягчения монетарной политики центробанками и снижения процентных ставок, что положительно скажется на переоценке финансовых инструментов и на доходности инвестиционных портфелей, которые начинают формироваться именно сейчас. Для тех, кто еще не перевел свои пенсионные накопления в частные КУПА, сейчас именно то время, когда нужно принять решение. Мы ожидаем, что положительная рыночная переоценка портфелей частных управляющих компаний позитивно скажется на показателях их доходности. При этом Halyk Finance, на наш взгляд, имеет наибольшие шансы оказаться основным бенефициаром ожидаемых изменений на рынке, поскольку компания только начинает формировать портфель ПА на фоне пиковых процентных ставок», – говорит Адиль Табылдиев.